Дивидентите определено са привлекателна тема за всеки сериозен инвеститор, който иска да има реален пасивен доход и да спестява парите си по един доказано добър и устойчив, доходоносен начин.

Сложната лихва и времето оказват силно влияние върху доходите ни от дивиденти и реално може да се случи така, че в даден момент от живота си да разполагаме с едно финансово спокойствие, пенсия, ако искате да го наречем. Малко са опциите, които имаме за наистина, ама наистина пасивни доходи, само „прибираш и харчиш“ както се казва 🙂

Но това, с което трябва да сме наясно е, че за да постигнем нормален размер доходност от инвестиция в дивидентни компании, то ние трябва преди това да сме запознати с процесите, да сме наясно с анализите, които трябва да правим отначало и впоследствие, за да поддържаме инвестиционния си портфейл да бъде доходоносен за нас, а и след нас дори.

Затова, разбирането, че „инвестирам едни пари сега и ги забравям, после само прибирам„, не е съвсем вярно и около него има редица знания, които трябва да придобием, за да сме успешни в този тип инвестиране. Естествено, веднъж, когато имаме този фундамент от знания, нещата започват да стават все по-пасивни и все по-добре изглеждащи за нас.

Основно ще разгледам 2 подхода как можем да достигнем до ПЕНСИЯ в даден момент и тази пенсия да идва от дивиденти. Първият подход е свързан с това да започнем още отначало да инвестираме в дивидентни компании, а вторият подход е да инвестираме в нещо друго, нещо, което носи по-големи капиталови печалби и след това, като дойде време за пенсия, просто този акумулиран капитал да го вложим в дивидентни компании.

Съдържание

Старт с дивидентите

Ако изберем да инвестираме още от самото начало в дивидентни компании и си заложим ясен хоризонт, например 20 години, можем до голяма степен да прогнозираме какво може да очакваме живот и здраве, когато достигнем инвестиционния си хоризонт.

Можем да направим еднократни инвестиции и да реинвестираме дивидентите или пък ежемесечно или на друг период да добавяме към вече съществуващо портфолио. Сметката, ако искаме да инвестираме по-голяма сума наведнъж още отначало е ясна, виждали сме редица снимки като тази в интернет:

Това на снимката е $1000 на година, не на месец, но схващате идеята…

Нека видим каква сума трябва да инвестираме в определени компании в момента наведнъж, за да постигаме 12 000 лв годишно, все пак в левове харчим още 🙂 или това са по 1000 лв на месец. Сметките са ориентировъчни.

- REALTY INCOME – 6% dividend yield: 200 000 лв x 6% = 12 000 лв на година (1000 лв на месец)

- ALTRIA – 9% dividend yield: 135 000 лв x 9% = 12 150 лв на година (1000 лв на месец)

- JOHNSON & JOHNSON – 3% dividend yield: 400 000 лв x 3% =12 000 лв на година (1000 лв на месец)

Ако имате такива пари да „избухате“ наведнъж, действайте, ще получите горе долу това, което показах, само 10% данък върху дивидента не съм включил. Тези компании увеличават дивидентите си всяка година и респективно вие ще получавате повече дивиденти с всяка изминала година.

Ако ръста на дивидента е 7% годишно, ето какво се получава за 12 000 лв на година:

- Година 1: 12 000 лв (1000 лв на месец)

- Година 2: 12 840 лв (1070 лв на месец)

- Година 3: 13 738 лв (1145 лв на месец)

- Година 5: 14 700 лв (1225 лв на месец)

Ето как без да правим нищо, след като веднъж инвестираме, просто прибираме 🙂

Е, малко шеговито го казвам, защото сумите са наистина големи, но пък всичко това е напълно реално, така стоят нещата.

Малко хора обаче могат да си позволят да инвестират такива суми наведнъж. И затова е редно да погледнем другия, по-удачен вариант за повечето хора, който включва много по-малки инвестиции и реинвестиране на дивидентите.

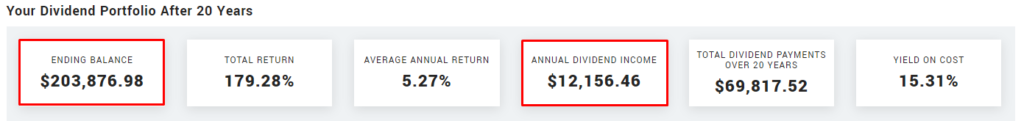

Ето какво ще предположим:

- Период: 20 години

- Първоначална инвестиция: 1000 лв

- Месечни инвестиции: 300 лв на месец

- Dividend yield: 4%

- Увеличение на дивидента средно на година: 7%

- Ръст в цената на акциите: 5%

- Данък: 10%

- Реинвестиция на дивидентите: ДА

Това е, което излиза. Сметките са хипотетични, няма как да гарантираме със сигурност какво ще стане след 20 години. Може да е много по-добре, може да е и по-зле, но смисълът го има и ето това е пример как не трябва да имаме стотици хиляди, за да печелим от дивиденти. Просто трябва да имаме търпение, това е.

По 300 лв на месец за 20 години и после по 1000 лв пасивен доход на месец, като в същото време, стойността на портфейла ни е над 200 000 лв. И тези 1000 лв на месец ще се увеличават всяка година след година след година. И децата ще облажат после 🙂 Колко осигуровки плащате всеки месец? 300 лв? Повече? 😉 След 20 години какво ще получавате от тези пари и контролът при вас ли ще е? Къде ще отидат тези пари? Наследниците ви ще имат ли достъп до тях… за съжаление не. Ето защо е важно ние сами да се погрижим за парите си, никой друг няма да го направи по-добре от самите нас.

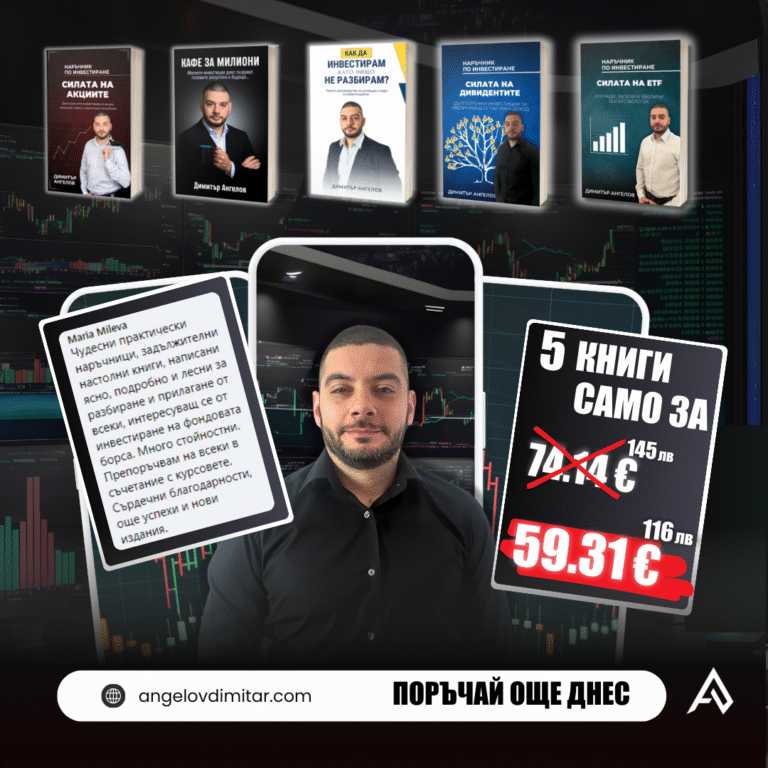

Ако искате да научите всичко за дивидентите и да започнете да изграждате своето богатство, книгата ми „Силата на Дивидентите“, която е пълен наръчник по инвестиране, ще ви помогне с практически знания и решения. Към книгата получавате и видео курс и калкулатор за пресмятане на справедлива цена:

Наръчник по Инвестиране: Силата на Дивидентите

Дивидентите после

Ние като инвеститори не е казано, че трябва да се ограничаваме и да инвестираме само в дивидентни компании, не, нито аз го правя така, нито може би вие. Има редица други инструменти, като ETF-и и акции на подценени компании, които са по-волатилни, доходността при тях е нереализирана, но пък ако уцелим правилните моменти и знаем какво правим, т.е. закупим активи подценени от пазара, да, тогава може да изкараме много повече отколкото от дивидентни компании като ръст на капитала ни.

И тогава, когато имаме например отново за 20 години едни акумулирани пари, които са доста, много са, то тогава, ако мислим за пенсия, можем да пренасочим част от тези пари или пък всичките, ако искаме към такъв тип активи, каквито са дивидентните компании и да получаваме един стабилен пасивен доход, защото при по-волатилните активи, които НЕ изплащат дивиденти, като акции например на технологични компании, ако имаме акумулирани инвестиции за 1 милион лв да речем, при 30-40% спад на пазара, това означава, че вече имаме 600 или 700 хиляди…

Ето защо трябва да търсим стабилност, когато се нуждаем от нея и трябва да търсим по-значителен растеж, когато можем да си го позволим.

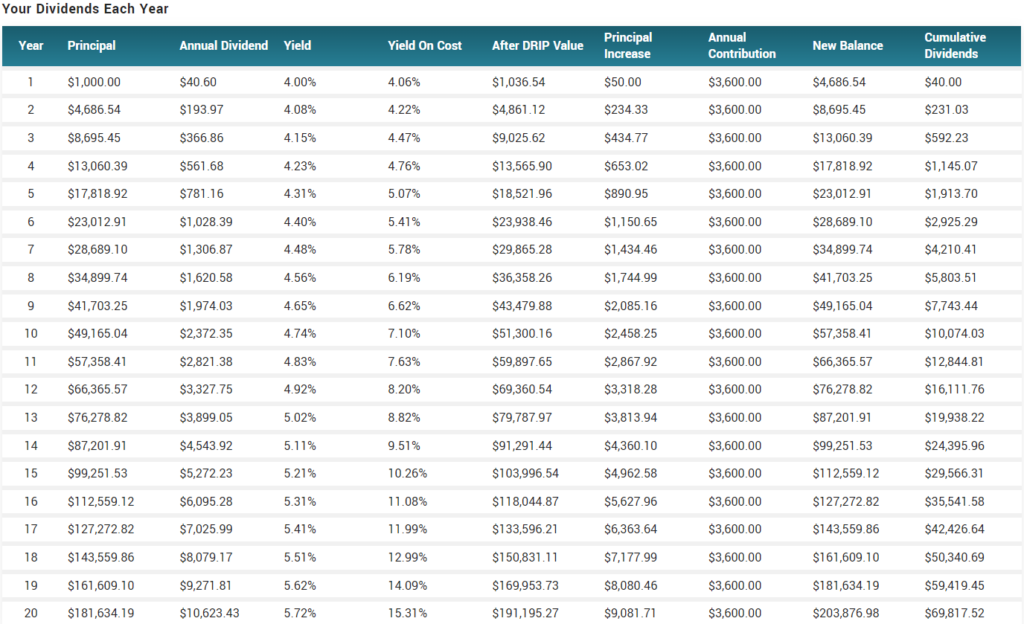

Да вземем за този пример същата инвестиция от 1000 лв първоначално и по 300 лв на месец след това в ETF, който копира S&P 500 + да речем инвестиции в индивидуални подценени компании на няколко пъти през 20-те години, когато са се отдавали такива възможности. Да кажем, че сме успяли да докараме 12% средно на година:

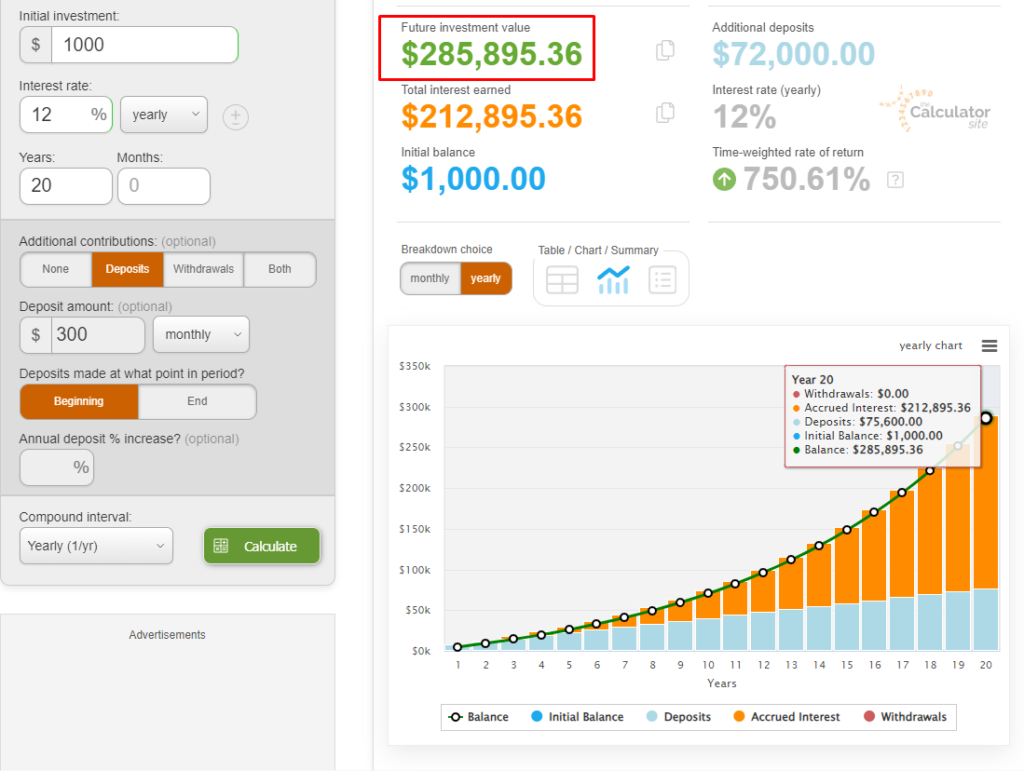

Парите определено са повече и може да разтоварваме по 4% на година и да оставяме останалите 6% да продължават да се олихвяват във времето напред. Ето какво излиза:

Също започваме да теглим по около 12 000 лв на година (не обръщайте внимание на доларите, представете си, че са левове 🙂 ) и това са пак по 1000 лв на месец. След 5 години портфолиото ни би следвало да е с още по-голяма стойност.

Да обаче, при всяка една дългосрочна „пенсионна“ инвестиция ние следва да поставим риска пред печалбата, защото за нас е важна стабилността вместо по-голямата печалба, тъй като по-големите печалби идват след поемане на по-голям риск.

Какво се случва, ако дойде сериозна корекция на пазара, както се случва на поне 10 години и акциите, в които сме инвестирали и които НЕ изплащат дивиденти, както и S&P 500, претърпят значителни спадове?

Тъй като печалбата е нереализирана, както имаме 285 000 при един спад от 30% нашите инвестиции вече струват 200 000. Тези инвестиции НЕ изплащат дивиденти и съответно, ако искаме да продаваме по 4% отново, това ще рече, че малко или много ще си съкратим позициите, главницата при по-големи спадове.

Напълно ок е просто да задържим 1-2-3 години докато нещата се възстановят, но какво правим, ако тези пари ни трябват? Какво правим, ако искаме да имаме регулярни пасивни доходи?

Ако сега сме млади и имаме период, в който да акумулираме колкото се може повече инвестирани пари, да, нека го направим. Като дойде време за пенсиониране, има варианти, както видяхме. Аз лично предпочитам да правя нещата успоредно и затова имам дивидентни портфолиа, имам инвестиции в подценени компании, имам инвестиции в индекси. Това за мен е правилната и работеща най-добре стратегия. Нека всеки избере как да използва парите си.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

2 коментара

Жеко

Здравей Митко,

Моля те да споделиш плюсовете и минусите ако в Trading 212 акаунта сме избрали валута в лева а не в евро.

Поздрави

Димитър Ангелов

Здравей, по-добре е в евро, тъй като няма да имаш превалутиране всеки път. Но сега вече я има опцията да имаш различни валути в акаунта, така че не е чак такъв проблем както беше преди. Може да депозираш директно евро вместо ЛВ.