Здравейте приятели! В тази статия ще се опитам да обясня какво се случва при фалит на брокер, чрез който сме закупили акции или ETF-и. Далеч съм от мисълта, че ще покрия цялостно всички закони и регулации, които са „надвиснали“ над брокерите и защитават нас като инвеститори, но все пак ще направя всичко възможно да споделя това, което аз знам по темата. Мисля и се надявам, че това ще е достатъчно за вас, за да нямате притеснения или поне по-малко такива.

Тъй като аз използвам главно Interactive Brokers за закупуване на моите активи (акции и ETF-и), то ще посочвам главно как този брокер защитава своите клиенти на новото дружество IBCE, към което бяхме прехвърлени след Brexit. Естествено, ще споменем и SIPC за хората, които използват Revolut или друг брокер, който е регулиран от американските органи.

Пускам и видеото, което записах по тази тема:

И така, да започваме. Първо, нека преминем през процеса на „закупуване“ и какво всъщност се случва, когато купим и държим даден финансов инструмент онлайн от брокера, който използваме.

Съдържание

Собственост на акциите и ETF-ите, които купуваме (in street name)

Принципно, има 3 варианта, чрез които можем да закупим акции на дадена компания:

- Директно от компанията – като Registered Shareholder

- С поименен сертификат (електронен или в хартиен вид)

- На Street Name или още познато като Nominee Account

Започваме с третия вариант за закупуване на финансови инструменти, тъй като той е и най-популярният и използван.

Както отбелязвам и в статията за Интерактив Брокерс, брокера е този, който фигурира в записите на компаниите като собственик на акциите, които ние сме закупили. Всички акции, които ние придобиваме, се записват на „street name“ (nominee accounts). Този термин означава, че активите ни се вписват в регистрите на компаниите на името на брокера или друга дъщерна фирма, която той използва. Такова дружество е обикновено подразделение или част от голяма банкова институция.

В логовете на компанията, която издава акциите, името, което е записано за shareholder не е вашето име, а това на брокера. Ето и кратко и ясно обяснение от сайта на Interactive Brokers:

След като активите са закупени, брокерът продължава да ги държи на street name и да е листнат като shareholder в „books of the issuer“, т.е. в записите на издателя на акции (компанията, която купуваме). От своя страна, Интерактив Брокерс водят свои статистики и записи за това кой клиент какви активи притежава и така, ние фигурираме в „книгите“ на брокера като действителните собственици на финансовите инструменти, които сме закупили (beneficial owners).

Тези записи се ъпдейтват ежедневно и регулярно се подават към регулационните органи. По този начин, във всеки един момент, от брокера и от регулаторите са наясно колко дялове от дадена компания притежава всеки един от нас.

Относно Вариант 2, както може би ви е станало ясно, поименни сертификати почти не се използват, поне не и за инвеститори като нас. Би било доста трудоемко, бавно и неефективно, ако всеки път, когато искаме да купим или продадем някоя акция, да трябва брокерът да ни свързва с другата страна от сделката и да се сменят имената на сертификатите показващи кой е действителният собственик.

А знаем колко динамичен е пазарът и колко големи загуби бихме понесли от подобни действия или пък колко големи ползи бихме изпуснали. Да не говорим и колко по-скъпи щяха да са самите транзакции и едва ли щяхме да можем да си ги позволим с малките обеми, с които търгуваме.

Това активите да се закупуват и държат на Street Name, всъщност е доста удобна практика, която се прилага от всички съвременни брокери. По този начин, активите на всички акционери се pool-ват на едно място и може незабавно да се оперира с тях – можем да продаваме веднага, да купуваме веднага, да задаваме limit поръчки и дори да търгуваме извън борсовите часове. Това ни дава една по-голяма използваемост на нашите средства и активи и възможност за по-добри печалби.

Тези от вас, които извършват сделки на фондовата борса, добре знаят, че те се осъществяват за части от секундата. Това е така именно заради добре организираната и работеща „street name“ система. Ако я нямаше нея, сделките биха отнели доста дълго време докато се „затворят“, може би дори дни и седмици. А представете си движението на пазарите за 1 седмица. Можем да бъдем свидетели на огромна волатилност за 7 дневен период, дори и за 1 или 2 дни.

Нека споменем и Вариант 1 – да закупим акции директно от компанията и ние да сме листнати и регистрирани като shareholder-и в записите на самите компании, чиито акции купуваме. Подобна операция също може да се осъществи и през брокер, но най-често се използват така наречените transfer agents, които са връзката между вас и компанията.

За САЩ и американските фондови борси, системата по придобиване на активи по този начин се нарича Direct Registration System (DRS) и се предоставя от Depository Trust Company (DTC), която е един от най-големите депозитари в света. DTC е създадена през 1973-та година, вследствие от хаоса за водене на коректни регистри, който настъпва в края на 60-те години на миналия век.

За нас, като дребни инвеститори, придобиването на активи по този начин, би коствало много повече, би отнело повече време, и като цяло се обезсмисля, когато съпоставим стойността на нашите активи с таксите, които ще платим, за да ги придобием по този начин. Тъй като нашата цел е да платим по-малко в такси и комисионни и по този начин печалбата ни да е повече, то street name метода работи перфектно и в наша полза.

Директното закупуване на ценни книжа се извършва най-вече от институционални инвеститори, големи фондове и други инвеститори със стотици хиляди и милиони в сметките си. Пожелавам на всеки един от вас, в даден момент, да започне да мисли за подобен начин на придобиване на акции. Това ще означава, че се превръщате в супер успешни и богати инвеститори с финансов размах за милиони долари :).

Протекция на вашите инвестиции

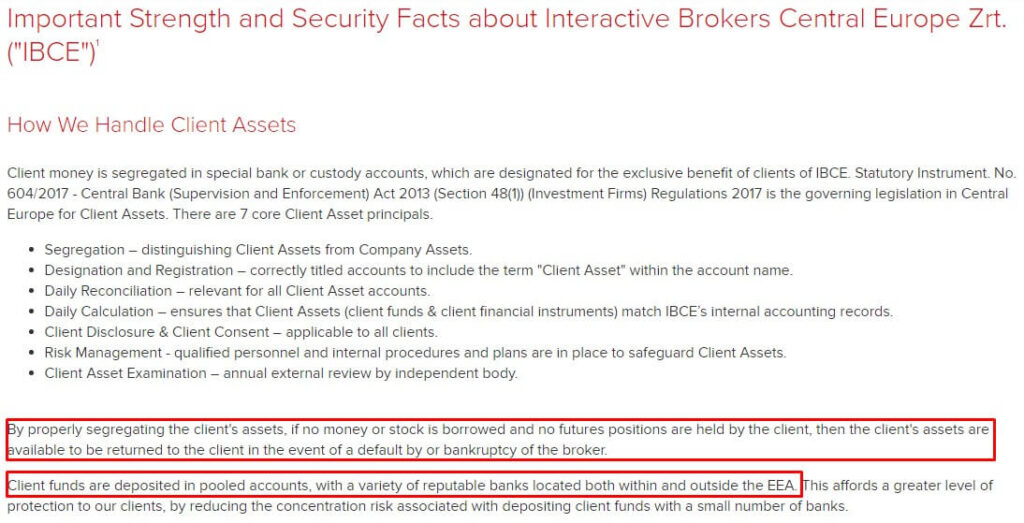

По закон, всеки брокер трябва да държи инвестираните от клиентите пари (под формата на кеш и активи) в различни сметки от тези на брокера (segregated accounts). Тоест, няма как нашите активи и налични пари да се смесват с тези на посредника. Те просто се държат в различни сметки и това няма как да се случи. В процеса на ликвидация на фалиралото дружество, кредиторите и ищците нямат право да „пипат“ активите от тези обособени банкови сметки.

Акаунтите, в които брокера съхранява активите ни, както и кеша ни, са утвърдени акаунти в големи и известни банки. По този начин, при фалит на брокера, активите и парите ни в брой остават непокътнати и ще ни бъдат възстановени напълно.

Както споменахме по-горе, нашите активи се adjust-ват на дневна база в тези отделни банкови акаунти (segregated accounts). По този начин, във всеки един момент, брокерът има в своите логове точна информация за това какво притежаваме и активите ни са налични и up-to-date в отделните сметки, готови за изтегляне или прехвърляне в случай на фалит.

Освен това, трябва да се има предвид, че Interactive Brokers не е обвързан директно с никоя банка, т.е. дейността е изцяло посредническа и ИБ не е банкова институция. Този детайл не е маловажен, тъй като, както знаем, много банки предлагат посредническа дейност за закупуване и продаване на активи, но положението при евентуален фалит на подобна институция става доста по-сложно, защото самите банки са обвързани и с други операции освен брокерските.

Като пример можем да вземем Lehman Brothers и Bear Stearns, които фалираха през последната финансова криза от 2008-2009. И двете банки извършваха инвестиционно-посреднически услуги и бяха едни от водещите в САЩ. След банкрута им, макар и всички акционери да получиха активите си обратно, имаше по-голямо забавяне, което може да коства естествено загуби за инвеститорите, както и пропуснати ползи.

Допълнителна защита и компенсация

Всеки брокер по света е регулиран и надзираван от утвърдени органи, които следят за изпълнението на всички критерии за безопасно и правилно извършване на операциите.

За САЩ, брокерите са регулирани от FINRA (Financial Industry Regulatory Authority), която е non-profit организация контролирана от SEC ( U.S. Securities and Exchange Commission).

SEC е създадена преди повече от 85 години по време на голямата депресия в САЩ и създава, установява и налага стандартите на съществуване и опериране на борсовата търговия и брокерите.

SIPC (Securities Investor Protection Corporation) пък е още една неправителствена non-profit организация, на която може би сте попадали най-често. Тя също е надзиравана от SEC и отговаря за възстановяване на активи и парични средства в случай на фалит на брокер, който е member на SIPC. Като цяло, всеки американски брокер е член на тази организация. Ако попаднете на такъв, който не е, то бягайте далеч от него, има нещо доста съмнително.

Първо, преди да преминем към размера на компенсация, трябва да отбележим, че основната цел на организации като SIPC, е да възстановяват загуби на инвеститорите, които са вследствие на измамни действия или много големи забавяния от страна на брокерите.

SIPC и други подобни организации, също съдействат при прехвърлянето и „получаването“ на дяловете и парите ни при новия брокер. Като цяло, тази функция на организацията е по-скоро надзираваща за това нещата да се случват в полза на инвеститорите и по утвърдените норми.

При всички случаи, ние като инвеститори, ще трябва да заведем CLAIM за прехвърляне на средствата ни (активи и кеш). От организациите ще ни уведомят за стъпките, които трябва да се предприемат.

Както споменахме по-рано, нашите активи и пари се държат в отделни банкови сметки, и при фалит на даден брокер, то ние най-вероятно ще си получим всичко обратно. Ще обърна внимание по-надолу в статията как би станало това. Ако обаче самият посредник е „бъркал“ по някакъв начин в тези сметки, практикувал е измамни схеми, „лъгал“ е в отчетите си и записите си за активите, които се притежават от инвеститорите или те просто са непълни, то SIPC влиза в действие.

По принцип, с всички тези регулации и изисквания към този тип финансови посредници, възможността подобен сценарий да се случи с легитимен и утвърден брокер е много малка. Но винаги е добре, и аз го препоръчвам, да теглите поне ежемесечно statement-и за това какво притежавате и като цяло история на транзакциите, които сте извършили. Може да го правите и след всяка сделка. Просто си изтеглете activity statement, направете си screenshot на trading confirmation-а и сте готови.

За хората, които търгуват в Revolut (DriveWealth), както и за тези, които използват други американски брокери, компенсацията от SIPC при евентуален фалит или кражба на ваши средства от страна на брокера, е до $500 000 за активи и кеш или до $250 000 само кеш. Ако да речем вашият брокер банкрутира и някъде „по пътя“ се изгубят ваши активи или пари за $1000 и тях ги няма налични в онези отделни сметки, а брокера ви отказва да съдейства по възстановяването на тази сума, SIPC е организацията, която ще ви върне парите.

Може да хвърлите едно око на официалните сайтове на посочените организации и да видите как работят, какви са целите им и как ги изпълняват:

- SEC (U.S. Securities and Exchange Commission)

- FINRA (Financial Industry Regulatory Authority)

- SIPC (Securities Investor Protection Corporation)

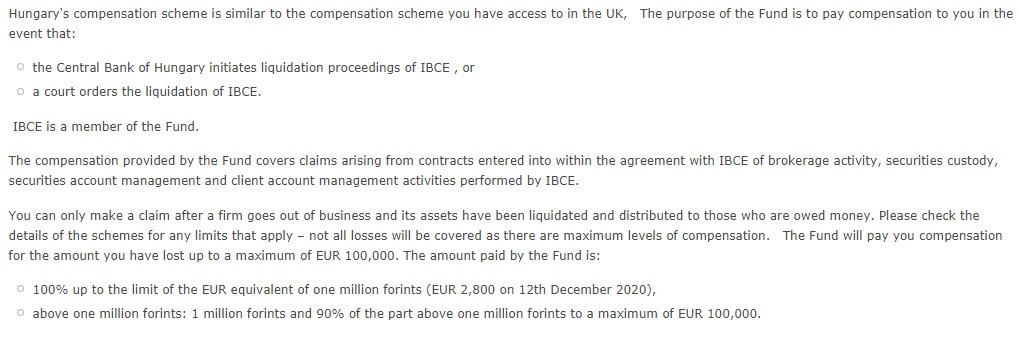

Що се отнася до Европа, ние, които използваме Interactive Brokers, сме защитени от други организации, които са локални за конкретната държава, където оперира дружеството. За IBCE (Interactive Brokers Central Europe), това е Hungarian Investor Protection Fund.

IBCE спада под регулацията на националната (централната) банка на Унгария. Тя е органът, който определя и надзирава правилното опериране на дружеството.

Hungarian Investor Protection Fund е организацията, която е подобна на SIPC, но конкретно за този регион – Унгария и Централна Европа. Interactive Brokers е член на тази организация и това може да се види от уебсайта на IPF:

На https://bva.hu/en/ ще откриете отговори на въпросите кога организацията се задейства, какво трябва да направите вие и в какви срокове, както и какъв е максималният размер на самата компенсация.

Накратко и конкретно за компенсацията:

Максималният размер е €100 000, като получавате:

- 100% до лимита на еквивалента на един милион форинта (унгарската валута) в евро (около 2800 евро)

- над един милион форинта: 1 милион форинта и 90% от частта над един милион форинта до максимум 100 000 евро

От сайта на Interactive Brokers:

Вижте и следното обяснително видео, което е от сайта на фонда за компенсация IPF:

Какво би следвало да се случи при фалит на брокера

Най-вероятният сценарий, който може да се наблюдава, е друг брокер да придобие активите и клиентите на фалиращия такъв. Случва се нещо подобно на това, когато някоя банка фалира. Друга банка веднага ще я закупи на премиум цена и така ще придобие собственост върху активите, пасивите и всичко свързано с банкрутиралото дружество.

За нас като инвеститори, това е и най-добрият и безболезнен вариант. Ще имаме възможност много бързо, за изключително кратко време, да разполагаме отново с активите си, съответно да купуваме или продаваме, а дори може и процеса изобщо да не се прекъсне.

Със сигурност, ще бъдем уведомени и държани в течение какво точно се случва и също дали искаме да продължим да използваме услугите на „новия“ брокер или пък искаме да ликвидираме активите си, да затворим позициите си и да изтеглим парите си.

Това се случи и при фалита на Lehman Brothers. Техните клиенти на брокерското дружество бяха прехвърлени към Neuberger Berman и Barclays Capital.

Друг пример с още една голяма финансова институция пострадала от спекулативните деривати, които станаха популярни и предизвикаха кризата през 2008-2009-та, е Bear Stearns. Дружеството беше придобито от друг гигант на Wall Street – JP Morgan Chase. Акаунтите на инвеститорите бяха прехвърлени там.

Така че, с други думи, няма смисъл да бъдете притеснени и да се чудите и главоболите какво би се случило, ако брокерът ви фалира. Механизмите са ясни и вероятността изобщо да не претърпите никакви загуби е много голяма.

История на фалитите и мерките, които са предприети

Както споменахме по-горе, основната причина, поради, която можем да спим спокойно, търгувайки с брокер от ранга на Interactive Brokers, е че активите ни се държат в отделни сметки. Фактически, при евентуален фалит, кредитори и други организации, които биха предявили искове към фалиралото дружество, нямат право да „бъркат“ в тези отделни акаунти, където са нашите активи.

Това обаче не е било така допреди няколко десетилетия. Към края на 60-те години на миналия век е наблюдаван невиждан хаос на фондовите борси в САЩ. Тази криза е известна като „paperwork crunch“, което ще рече, че е имало големи документални проблеми при воденето на статистиките на фондовите борси.

През този период е наблюдавано неочаквано голямо повишение на обема на търговия. Персоналът, който е водил записите за това кой инвеститор какви активи притежава, просто не е бил достатъчен физически да осчетоводи всички операции, които са се случвали на борсата.

Неспособни да се справят с правилното водене на отчетност, брокерите извършват операции, които водят до неправилни транзакции и грешки при записване. Настъпва истински хаос и механизмът за обработка на сделките се срива. По това време не е имало изискване фирмите да отделят клиентските средства и ценни книжа от активите на фирмата. Когато дадена фирма фалира, тя не може да върне тези средства или ценни книжа, тъй като записите са неточни.

Освен това, фалиралият брокер може да е похарчил парите на своите клиенти за изплащане на фирмени дългове. В последвалия хаос, някои фирми са били придобити, други са се слели, за да оцелеят, а много са фалирали и изцяло са излезли от бизнеса. Инвеститорите са изгубили доверие към пазарите на ценни книжа, тъй като брокерите не са спазили задълженията си към своите клиенти.

В крайна сметка, Конгресът на САЩ решава и действа, за да защити инвеститорите и върне тяхното доверие към фондовите борси. Приема се Securities Investors Protection Act, който от своя страна създава SIPC – организацията, която защитава активите на инвеститорите. Логично, след това, други държави по света също създават свои подобни организации (като IPF за централна Европа, FSCS за UK и др.), които са non-profit, и по този начин, ние, които влагаме парите си на пазарите, имаме допълнителна протекция.

Както и предполагате, след този „хаос“ на борсата, е излязло и изискването сметките на инвеститорите да бъдат отделени от тези на посредническите дружества.

Финансовата „сила“ на Interactive Brokers

Аз не рекламирам този брокер и не получавам нищо в замяна на информацията, която предоставям безплатно на уебсайта си. Но тъй като го използвам от доста време, бих го препоръчал на всеки, който иска да инвестира дългосрочно.

На уебсайта на брокера ще откриете информация за финансовото състояние на компанията, както и за начина и на работа: IB Financial Statements

Може също да погледнете и официалните репорти, които се подават към SEC: SEC Filings Interactive Brokers

А ако желаете можете да закупите и акции на Интерактив Брокерс. Компанията е достъпна на борсата NASDAQ с тикера IBKR.

Накратко, Interactive Brokers LLC и филиалите на дружеството по света (IBCE, IBIE, IBUK и т.н.), са собственост на IBG LLC (Interactive Brokers Group). IBG LLC отчете 1,3 млрд. долара печалба преди данъци (pretax profit) за 2020 г. Дружеството няма дългосрочни дългове (long-term debt) и акаунтите регистрирани с брокера наброяват 1.33 милиона. Фирмата оперира на световно ниво, регулирана е навсякъде според местните закони, и е един от най-добрите избори за нас като европейски граждани и граждани на България.

Повече може да прочетете на официалните страници на брокера: Interactive Brokers Financial Strength

Равносметка

Фалитът на брокер не е нещо, което се случва често, дори бих казал, че се случва изключително рядко. Но в крайна сметка, добре е да влагаме парите си на места, където ликвидността, регулациите и законите са на място.

Все пак, ако дадено дружество фалира, видяхме, че не е толкова страшно, и всъщност, акциите и парите ни, са защитени по default, тъй като те се държат в отделни сметки от тези на самия брокер. При евентуален фалит, кредитори и други ищци нямат право да посягат към акаунтите, в които се държат нашите средства.

Най-вероятният сценарий, който бихме наблюдавали, е банкрутиралото дружество да бъде изкупено от конкурентно такова (друг брокер) и нашите активи и кеш да бъдат прехвърлени там. От една страна това би било доста лесен за нас вариант, тъй като ще имаме възможността, дори и да не искаме да продължаваме инвестициите си с „новия“ брокер, да продадем или прехвърлим активите си към друга посредническа фирма, която ще искаме да използваме.

Протекционните и компенсационни „схеми“ като SIPC и IPF, в които брокерите членуват, влизат в действие, когато някои от нашите активи липсват, забавят се, или пък брокера ни е излъгал и по някакъв начин откраднал част от средствата ни чрез фалшиви записи или некоректни такива.

Добра практика е да следим и съхраняваме statement-ите, които получаваме от брокерите, както и сами за себе си да правим скрийншотове и записи на транзакциите и сделките, които осъществяваме (trade confirmation). Препоръчвам ви да си водите подобна статистика за всички покупки и продажби, които осъществявате. Лесно и бързо е за изпълнение и би ви спестило доста главоболия при евентуален проблем.

И за финал бих казал: Инвестирайте смело! Не се притеснявайте и не се фокусирайте върху това какво ще се случи, ако… Вместо това, бъдете наясно с правилата, четете с какво се съгласявате, следете представянето на брокерите, които използвате и както се казва take it easy.

Концентрирайте се върху това да правите успешни инвестиции в дългосрочен план. Брокерите съществуват от много години. Правилата, регулациите и законите са напълно ясни и лесни за следване и изпълнение.

Притеснявайте се повече за това какво бихте правили с големите печалби, които бихте реализирали от успешните си дългосрочни инвестиции 🙂

Пожелавам ви успех и до следващия път!

Ако това съдържание ви е харесало, ще съм благодарен, ако го споделите с ваши приятели, познати, роднини, които имат „терзания“ дали да започнат да инвестират или не, поради евентуален фалит на брокер.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

4 коментара

Васил

Бихте ли дали споделили мнение относно новите разпоредби и миграцията която Revolut прави в момента на всички клиенти от Европа.

Changes to compensation for loss of US shares in case of DriveWealth’s insolvency

Before Migration: DriveWealth are a member of the Securities Investor Protection Corporation (SIPC). All US shares held in your account with DriveWealth are eligible for protection by SIPC. If DriveWealth become insolvent and your shares cannot be returned to you, they are protected by SIPC up to $500,000. However, SIPC does not protect you against losses caused by a decline in the market value of your shares.

After Migration: If DriveWealth become insolvent and the shares of RSEUAB customers cannot be returned, SIPC provides up to $500,000 compensation. This protection will apply to the entire holdings in the RSEUAB omnibus account. You will not be entitled to the individual SIPC protection which you have currently, and you might receive significantly less than you would have prior to the migration.

На база казаното от Вас по-горе, трябва ли потребителите на Revolut да изпитват притеснения?

Отделно

Димитър Ангелов

Препоръчвам ви да преминете към Интерактив Брокерс, като може да си прехвърлите дяловете там, а също и Trading 212 е удачен вариант, ако търсите лесно приложение като това на Револют. Не виждам никакъв смисъл да се използва Револют за закупуване на акции.

Донко

Благодаря за това което правиш!Много полезни и добре написани статии.Избрал съм trading 212 за дългосрочно , знаеш ли каква е гарантираната сума за тях при фалит?

Димитър Ангелов

По принцип на сайта им пише до €1 милион, но за Европа повечето брокери гарантират до €20 000.