Тази статия е за начинаещи инвеститори, които искат да се превърнат в интелигентни такива и да взимат правилни инвестиционни решения на база фундаменти и на база реални очаквания за бъдещето, консервативни естествено.

По този начин можем да си гарантираме, че въпреки по-предпазливият подход и поставянето на риска пред печалбата, все пак дългосрочно най-вероятно ще постигнем добри резултати.

Има един много голям капан, в който 99% от хората падат, когато навлизат в инвестициите на фондовата борса. Това е F.O.M.O. капанът и той сякаш е задължителен тест за всеки, който иска да инвестира в добри бизнеси.

Много пъти съм писал за F.O.M.O. инвестирането – Fear Of Missing Out. Това е страхът да не пропуснем печалбата. Коя печалба обаче? Фундаменталната такава или Спекулативната такава? В тази статия ще разграничим 2-те печалби и ще видим защо спекулативната печалба е най-големият капан, в който можем да попаднем и да загубим парите си дългосрочно, вместо да ги увеличим.

Съдържание

Спекулативна Възвръщаемост

Този тип възвръщаемост, на английски език speculative return, e възвръщаемостта на самия актив, която е над фундаменталната възвръщаемост. Или с други думи, ако една компания трябва да струва по фундаменти $100, а нейните акции в момента се търгуват на $150, то ето ни 50% спекулативна възвръщаемост.

Този тип възвръщаемост е доста опасна, защото, както знаем, пазарите се движат от добре познатите процеси по търсене и предлагане (supply & demand). Тоест, цените на акциите, котировките, които виждаме да се мърдат нагоре и надолу всеки ден, те се определят краткосрочно винаги от търсенето и предлагането.

Ако на пазара повече хора купуват дадена акция отколкото я продават, нейната цена ще се движи нагоре. Така стават помпите, на които сме свидетели при редица активи, като например много пресни примери от последните години има с криптовалутите.

Редица акции също бяха напомпани до неузнаваемост и достигнаха абсурдни върхове. Това бяха акции като ZOOM, като SHOPIFY, като GAMESTOP, като TESLA, толкова много са примерите.

Ето един пример как спекулативната възвръщаемост може да превишава сериозно фундаменталната такава и да задейства ФОМО механизма, карайки все повече хора да се качват на клона на тези спекулативни печалби с надежди за още по-големи такива.

За пример ще използваме наскоро напомпаната компания, която иначе си е супер добра компания и това е NVIDIA.

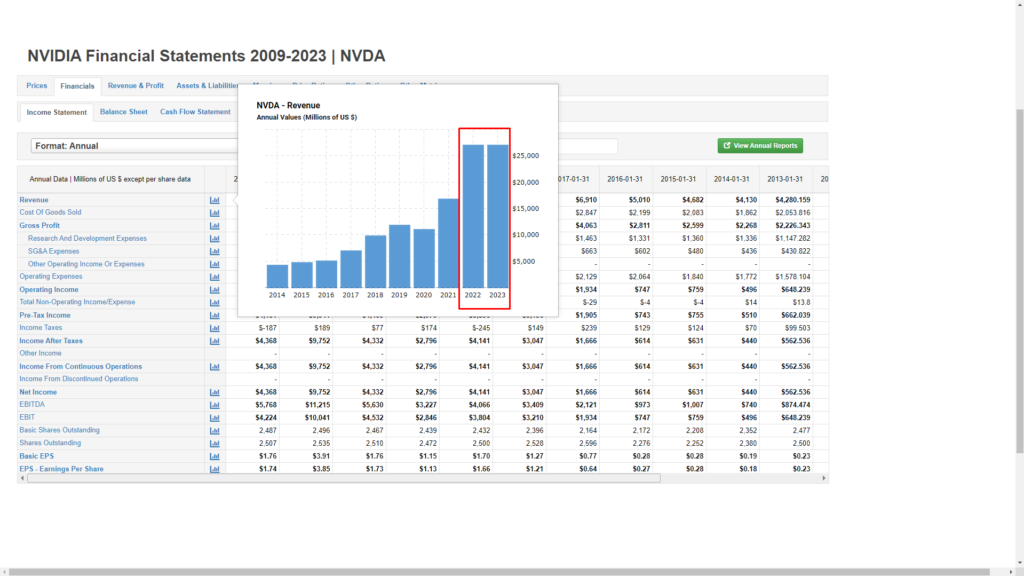

Оборотите на NVIDIA в дейтвителност за последните 10 години растат много сериозно на годишна база. Ясно можем да видим, че последните 2 години компанията постига върхове почти двойни от предходната година и почти тройни отпреди пандемията.

Средно на година за този 10 годишен период оборотите на компанията растат с около 22%. Преди това, изключвайки последните 2 години на силен ръст, оборотите растат с по около 16% на година от 2011-та до 2021-ва, което пак е много добре.

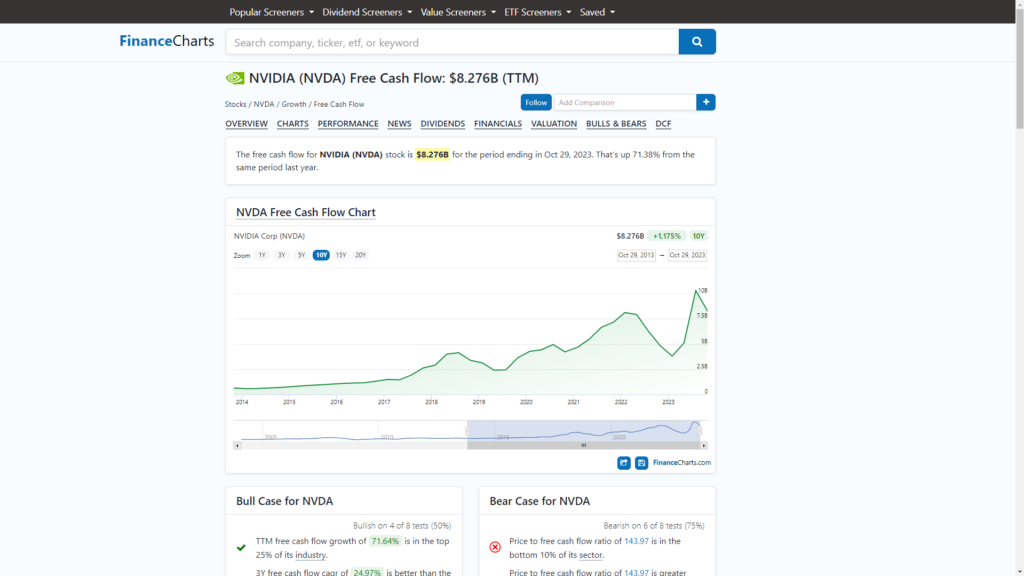

Free Cash Flow-овете, свободните парични потоци и те растат доста, по-точно за последното десетилетие с около 30% и този по-висок процент отново се дължи на последната година най-вече, която вдига тази средна стойност.

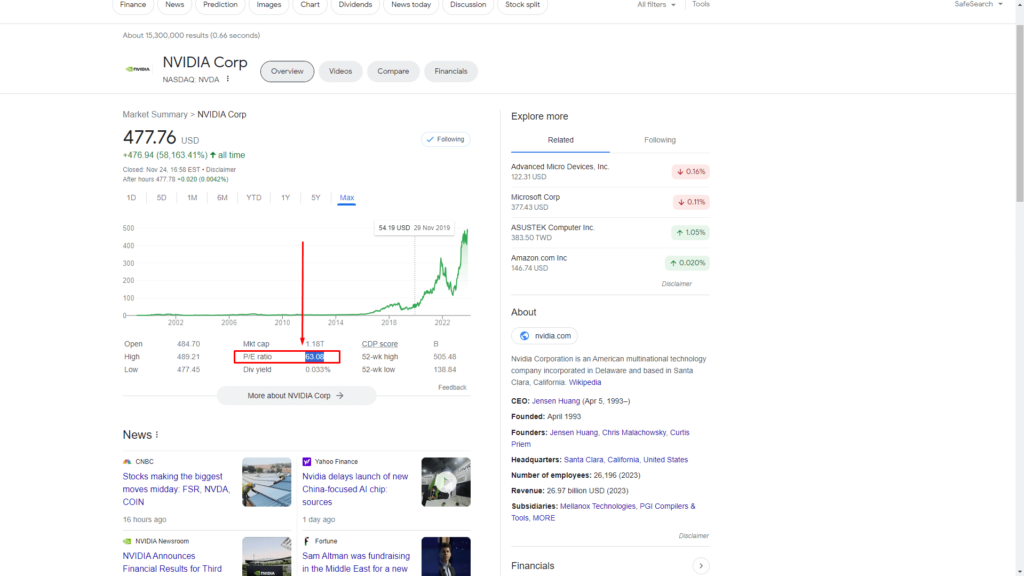

И в крайна сметка, компанията расте та расте. Расте по печалби (Earnings) с около 30% отново, макар и P/E Ratio-то на Nvidia в момента да е 63, което си е абсурдно високо. Би следвало да е около 30, ако гледаме фундаментите, което пак е височко, но пък е по-реално.

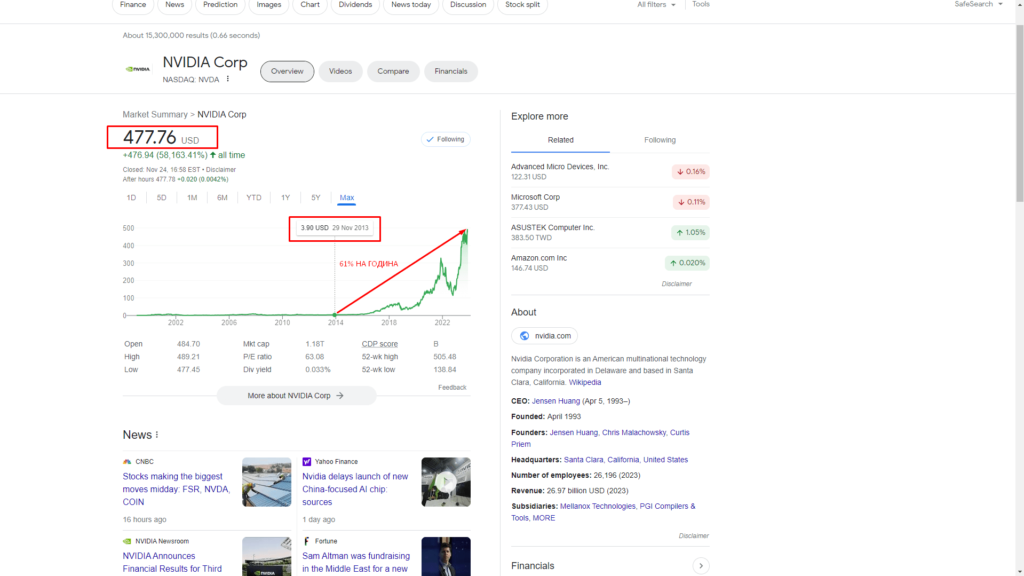

И ето какво се получава като възвръщаемост в цената на акцията за този период, който гледаме:

61% възвръщаемост на година за последните 10 години при ръст на оборотите около 20%, на печалбите и свободните парични потоци от около 30% на година. И как наричаме тази разлика от 30% до 61%? Какви са тези 31% отгоре? Ами това е спекулативната възвръщаемост, спекулативната печалба, която получаваме. Акцията в момента се търгува на 63 пъти печалбите си, което, за всеки инвеститор в стойност е просто абсурдно високо.

Ние в Angelov Dimitar Community прилагаме различни модели за достигане до справедливи цени на компаниите, като най-голяма тежест даваме на свободните парични потоци и моделът на дисконтираните парични потоци (discounted cash flows), просто защото той е най-реалният оценител за управлението на бизнеса и способността му да произвежда кеш.

Компанията NVIDIA според този модел е доста доста надценена и това е видимо всъщност и от другите модели.

Фундаментална Възвръщаемост

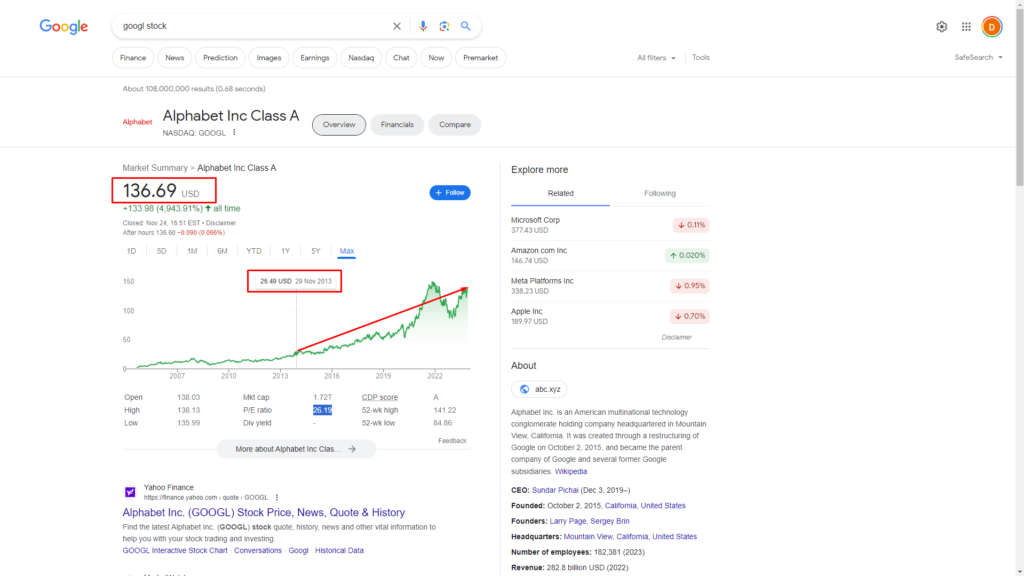

Ето набързо един пример с Google и как една отново супер добра компания все пак може да се движи в синхрон с печалбите си, т.е. спекулативната възвръщаемост е в доста по-малки проценти и пазарната цена на компанията до голяма степен отговаря на резултатите и.

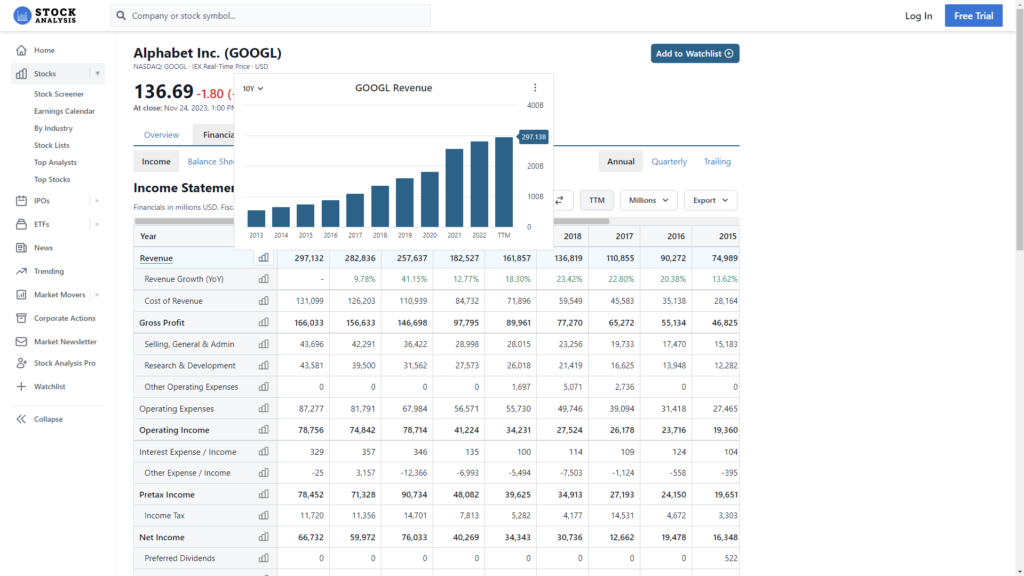

Оборотите на Google растат с около 20% средно на година за последното десетилетие.

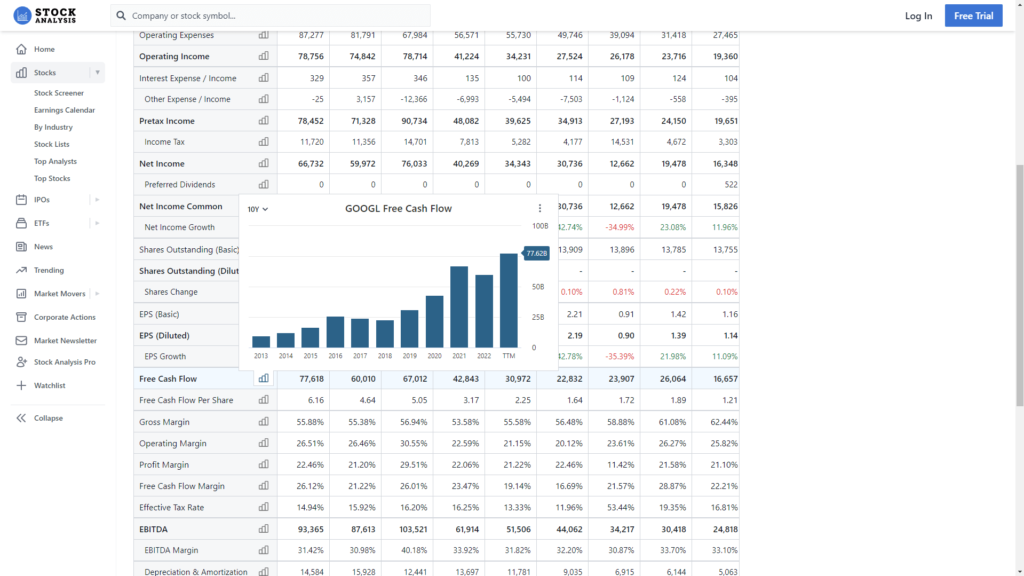

Свободните парични потоци се покачват средно с около 20% отново.

Печалбите и те растат с около 20% и P/E ratio-то на компанията към момента е 26, т.е. тя се търгува на пазара за 26 пъти печалбите си. Компанията връща в цената си около 17% средно на година. Тук дори можем да кажем, че почти нямаме спекулативна възвръщаемост.

Естествено, това са бързи сметки без задълбочаване в бизнесите на двете компании, без поглед върху бъдещите им резултати, които естествено са хипотетични, но ясно можем да видим разликите и да оценим колко всъщност много представлява спекулативната възвръщаемост на NVIDIA спрямо нейната фундаментална такава.

Рискът пред печалбата

Защо цената на NVIDIA върви нагоре? Защо като е балон не се пука, не издиша, а продължава да дърпа нагоре? Защото F.O.M.O. инвестициите в момента властват на фондовата борса, ето защо. И тази ФОМО вълна се подхранва от всякакви прослойки на инвестиционния свят.

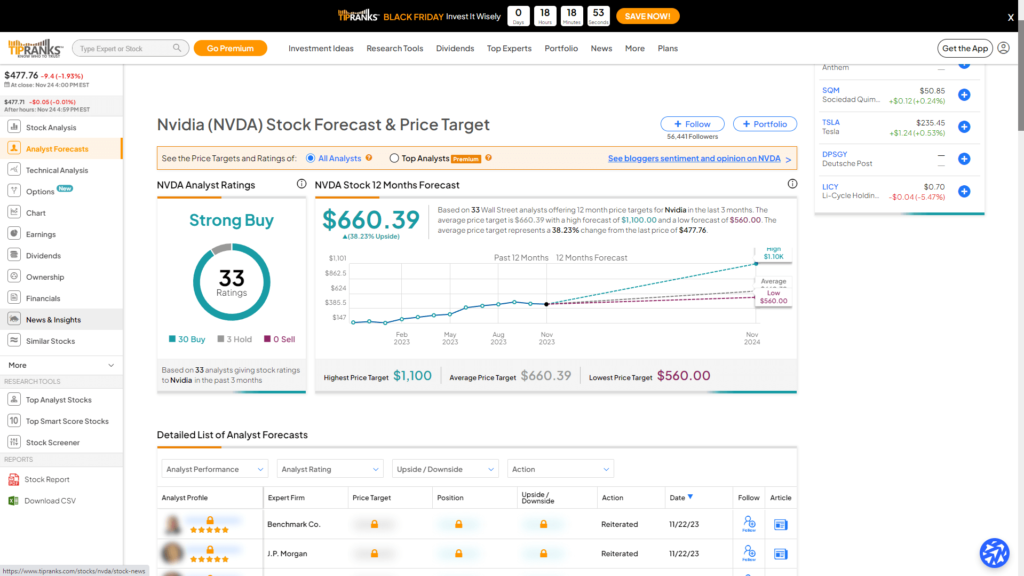

Ако отворим един общодостъпен анализаторски доклад, можем да видим изключително силния оптимизъм, неподхранван от фундаменти обаче. Ето например един такъв от TipRanks:

33-ма анализатори от Wall Street прогнозират, че NVIDIA ще дърпа нагоре. Някои от тях дори дават предположение, че цената ще достигне $1100 през следващите 12 месеца и като се осреднят всички мнения на тези анализатори излиза една средна цена от $660 за следващите 12 месеца.

Добре, какъв е проблемът? Това все пак са хора анализатори, с дипломи, от Wall Street, разбират ги нещата. Какъв съм аз тук самоук инвеститор в стойност и защо трябва да съм прав? Ами, аз не държа да съм прав. Изобщо не държа даже. Вие да не вземете да ме слушате сега, може да изтървете печалба много голяма, ако NVIDIA отиде на $1100 🙂

Аз съм просто един скучен инвеститор, който търси стойността, а тя в момента не отговаря на цената гледайки и анализирайки тази компания. А анализаторите? Ами… те много бързо сменят прогнозите си, буквално от днес за утре и както днес прогнозират едно, утре може да прогнозират съвсем друго.

И това е проблем. Голям проблем е и е голям капан. Защото, базирайки се на непостоянни мнения и прогнози, ние всъщност си играем с риска и докато чакаме печалба, не само може да нямаме такава, а дори може да сме на голяма загуба.

Ако искаме да погледнем дългосрочно, гледаме фундаментите. Ако искаме да си играем на инвестиране, гледаме анализаторите, гледаме новините, днес ни продават страх, утре ни продават оптимизъм, вдруги ден пак страх и така… никъде няма да стигнем.

Търсете фундаментално добри компании. Те ще ви дадат най-добри резултати дългосрочно. NVIDIA може да отиде до $1000, може до $2000 да отиде, но само може, а дали ще стане никой не може да каже, защото никой не може да прогнозира пазарния сентимент, който е воден от страх и алчност.

Ако искаме да инвестираме по върховете и да си мислим, че все ще има нов връх, инвестираме с очакване да паднем и да се ударим. Ако искаме да инвестираме в стойност, инвестираме тогава, когато компаниите са на справедливите си цени, а още по-добре под тях.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: “Как да инвестирам като нищо не разбирам?“. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: “Силата на Дивидентите”, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!