Dollar Cost Average е може би най-лесната, най-логичната и най-печелившата стратегия за над 90% от хората, които искат да спестяват парите си инвестирайки ги в активи на фондовата борса. Но определено тази стратегия не работи при всички случаи и е добре да разграничаваме активите, за които DCA работи и тези, за които не работи.

Съдържание

Какво е Dollar Cost Average и как работи?

Първо, нека да си припомним набързо какво е Dollar Cost Average и как работи тази велика стратегия. Това е чисто и просто регулярно инвестиране в даден актив, като не гледаме толкова цената му и важното за нас е постоянството, то ни носи успеха, а не нацелването на определена цена, на която да закупим даден актив.

Чрез Dollar Cost Average постигаме осреднена цена на активите си и така, ако ние сме дългосрочни инвеститори, във времето имаме една добра средна цена спрямо пазарната, защото сме купували на ниско, купували сме и на високо, купували сме и по средата и така сме елиминирали колебанията на пазара, спестили сме си време за следене и опити за нацелване на определена цена и също сме пропуснали доста грешки, които можем да направим особено, ако сме начинаещи.

Dollar Cost Average стратегията работи по следния начин… Ако си представим, че 3 поредни месеца ние инвестираме в един и същ актив, който сменя цената си, т.е. всеки месец ние го закупуваме на различна цена, то ето един хипотетичен пример какво да очакваме, ако приемем, че всеки месец ще инвестираме по $100 в този актив. Нека използваме ETF, който копира индекса S&P 500, като да речем най-популярният такъв, а именно SXR8.

| Период | Инвестирана сума | Брой закупени дялове | Цена на закупуване |

| Месец 1 | €100 | 0,25 | €400 |

| Месец 2 | €100 | 0,263 | €380 |

| Месец 3 | €100 | 0,256 | €390 |

| Месец 4 | €410 | ||

| Общо: €300 | Общо: 0,769 | Средна цена за 3-те месеца: €390 |

Между другото, може да инвестирате с fractional shares (части от ETF-и) в Trading 212. Регистрирайте се от ето този линк и ще получите 1 безплатна акция на стойност до €100: https://bit.ly/37qCIAi. Въведете и промо код 11QRtaaR3D в съответното поле за всеки случай, за да сте сигурни, че ще получите безплатната акция след като направите минимален депозит.

От тази таблица можем да видим, че ако сме инвестирали €300 наведнъж през месец 1, то щяхме да имаме €7.50 печалба към месец 4 (0.75 х €410), докато ако сме приложили Dollar Cost Average стратегия с една и съща сума и през 3-те месеца, то тогава щяхме да имаме €15 печалба, т.е. двойно повече (0,769 х €410).

Ето така работи DCA стратегията накратко. Още веднъж, тази стратегия ни улеснява живота супер много на нас, дългосрочните инвеститори, които виждаме смисъл в нея и знаем как да я прилагаме.

Кога доказано работи DCA?

Стратегията е приложима за активи с доказана възвръщаемост във времето. За такива активи, които растат в цената си през годините. Най-ясните примери за такива активи, са естествено индексните ETF-и. DCA стратегията работи при тях.

Защо сработва при индексите? Ами защото те са такъв тип инструменти, които се саморебалансират, адаптивни са на пазарните промени и дългосрочно дават стабилен и що годе еднакъв резултат за всеки един по-дългосрочен период.

Това означава, че следейки 500 от най-големите компании в САЩ, когато някоя от тези компании започне да НЕ отговаря на изискванията на индекса, тя бива изваждана и на нейно място влиза друга по-добра компания, която ще допринесе за по-добрата възвръщаемост на индекса.

Ако пък някоя друга компания все още отговаря на изискванията на индекса, но резултатите и са по-слаби, то тя бива понижена в класацията от 500 компании, т.е. нейното тегло става по-малко за индекса и съответно теглата се преразпределят в по-голям процент към по-силните компании.

Ето защо, инвестирайки в S&P 500, ние нямаме притеснение какво ще се случи с някоя конкретна компания, защото каквото и да стане, индексът ще продължи да съществува, да е добре диверсифициран в различни сектори и именно така той издържа на времето и всички промени. Индексът преминава от една ера в друга, през различни пазарни моменти, сентименти и ни дава една лесна, логична и балансирана възвръщаемост във времето напред.

Ако вземем за пример отново индекса S&P 500, той връща около 10% годишно за дългосрочен период и това означава, че има години, през които дори връща отрицателни проценти, както беше 2022-ра минус 20%, има и години, в които връща доста повече от 10% и накрая като се дръпне чертата, 10% средно за 10 години да речем, това можем да очакваме.

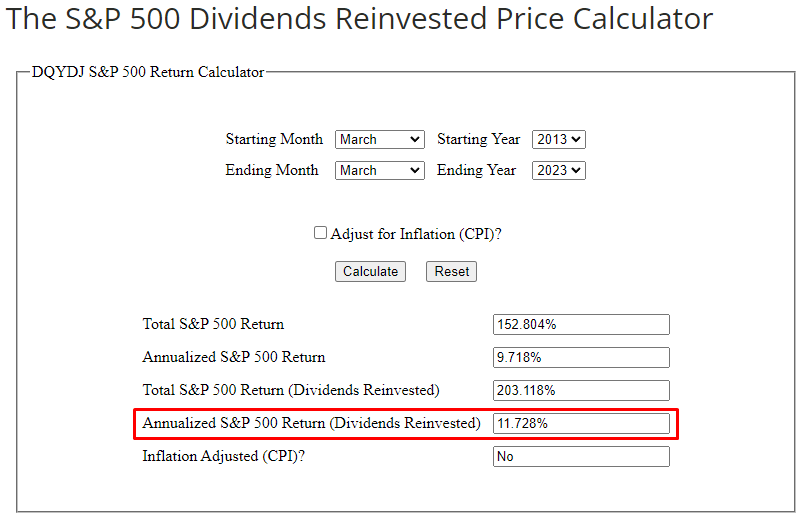

Както можем да видим от този калкулатор, близо 12% е възвръщаемостта за последните 10 години, въпреки огромните спадове от 2022-ра. Сметката е с реинвестирани дивиденти и това ни дават акумулиращите ETF-и, те реинвестират дивидента автоматично за нас. Супер удачни са за дългосрочна инвестиция.

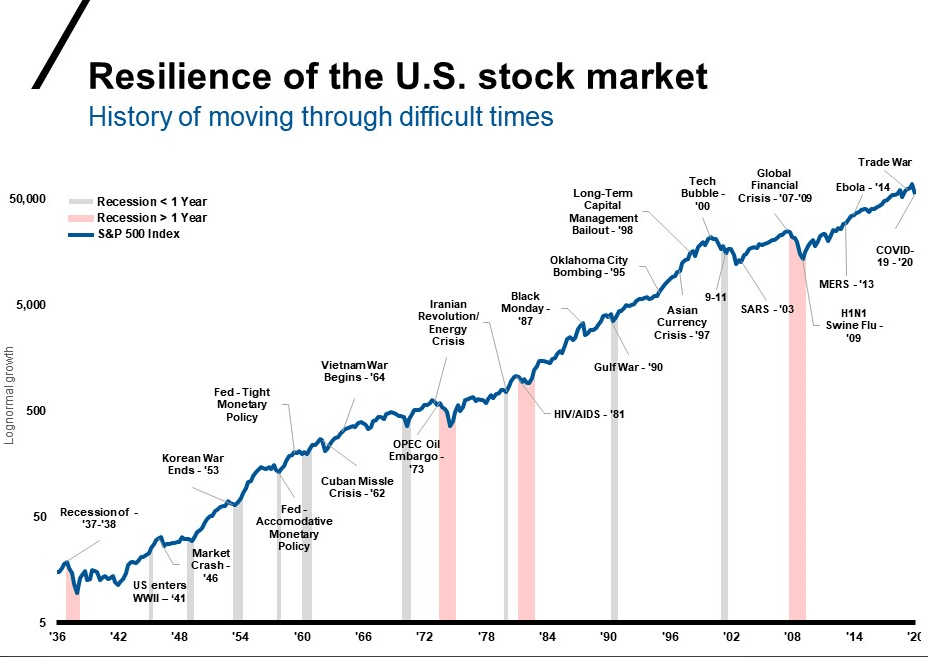

Ето и как се движи индексът за по-дългосрочен период, преминавайки през различни събития, било то икономически, локални, световни кризи и какво ли още не… Dollar Cost Average работи, защото този актив винаги върви нагоре и ще продължи да го прави. Това не е единична компания, която може да фалира, да изпитва затруднения и т.н. Това е сбор от 500 компании, които се сменят с течение на времето.

Кога НЕ работи DCA?

Следва сега да видим кога НЕ работи тази стратегия и защо не работи. DCA може да бъде много опасна, ако не знаем в какво инвестираме и подходим хазартно към активите, в които сме вложили парите си.

Ако да речем сме си харесали някоя компания и сме инвестирали в нея без да знаем справедливата и цена и тази компания продължи да върви нагоре за 1-2-5 години и ние купуваме и купуваме още и още всеки месец, то това, което се случва е, че ние покачваме средната си цена с времето постоянно и непрекъснато и след Х години имаме средна цена, която е много близка до пазарната, съответно нашата печалба е минимална, ако изобщо я има.

Добре, какво става обаче, ако тази компания е надценена и е била такава в продължение на 5-те години, през които ние сме инвестирали в нея? Когато настъпи пазарна корекция, тази компания ще дойде на справедливата си цена рано или късно. И тогава, нашата цяла печалба, целият наш капитал ще бъде затрит, т.е. можем да се окажем на ниво 0 и дори под него.

Но защо се получава така? Отговорът е ясен – не знаем в какво сме инвестирали, не знаем и справедливата цена. Индивидуалните компании не са като индексите. Те не гарантират винаги ръст нагоре, а напротив, с тях може да се случи всичко, може дори и да фалират и с тях да заминат и всички инвестирани от нас пари.

И осреднявайки цената, влагайки една и съща сума всеки месец в компания, чиято цена се покачва, то ние само увеличаваме риска си чрез все по-завишена средна цена. Никой не може да ни гарантира, че компанията все ще расте за период от 10-20 или 30 години. Ако расте, това ще е супер, но склонни ли сме да поемем такъв риск? Все пак става дума за една единствена компания? Дори Уорън Бъфет продава 9 от 10 акции на десетилетие, т.е. задържа само 1 от 10 компании.

Тук идва и другият въпрос… как тогава да притежаваме акции? Как да инвестираме в тях? Ами, също както и Бъфет, ние трябва да закупуваме акции единствено и само, когато те са под справедливата си цена. Само така можем да се възползваме максимално от ръста в техните цени, но без да осредняваме нагоре, а като осредняваме само надолу. Вижте кога Бъфет е купувал Apple. Това е било през периода 2016-та 2018-та. От тогава насам почти не е купувал.

Когато сме сигурни в един актив, когато знаем неговата справедлива цена и той е под нея, да, тогава можем да DCA-ваме и да акумулираме средствата си на тази ниска подценена от пазара цена. Но веднъж, когато компанията прехвърли справедливата си цена в посока нагоре, просто спираме да купуваме повече, защото така започваме да покачваме нашата средна цена. Още веднъж, това е приложимо при индексите, но не и при индивидуалните компании завинаги напред.

Избивката е майка на забивката!

Когато инвестираме в индивидуални компании и не знаем нищо за тези компании, най-малко пък знаем справедливите им цени и сме инвестирали само и единствено на база фейсбук и youtube коментари и препоръки, то тогава Dollar Cost Average със сигурност не трябва да се прилага.

Ако купим акция на $100, тя падне на $80, след това падне на $50, на $20 и още по-надолу, то ако се опитваме да осредняваме, това е като да се мъчим да хванем падащ нож. Накрая все ще се нарежем. И ако пък тази акция накрая вземе, че фалира или се застои с години на ниска цена… каква е ползата от тази наша инвестиция? Няма полза!

Да DCA-ваме активи ударно с надеждата цената да се върне отново там, където е била… можем да си останем само с надеждата и с много изгубени пари. Някои казват, че пазарът върви винаги нагоре дългосрочно и са прави, така е, пазарът върви нагоре, но ключовата дума тук е ПАЗАРЪТ, т.е. S&P 500, това е целият пазар. Той дългосрочно ще върви нагоре, защото се самопречиства. Компании като тази от примера с падащия нож, дори да са били част от индекса, в даден момент изчезват от него и на тяхно място идват други по-добри.

Ето защо пазарът винаги ще върви нагоре. Това не важи обаче за индивидуалните акции. Те могат да вървят, ако са добри бизнеси и ние знаем справедливата им цена и се съобразяваме с нея, но могат и да не вървят нагоре, ако са посредствени бизнеси или просто балонизирани такива. Може цената да не мръдне с години и дори може никога да не се върне там, където е била…

Ударното Dollar Cost Average-ване е удачно за индекси, удачно е и за компании, които можем да закупим под тяхната справедлива цена. В другите случаи не е удачно. И най-вече не е удачно при криптовалутите 🙂 Там си е вече чист хазарт. Да осредняваш измислени активи, които нямат фундамент, нямат справедлива цена… това е вече наистина абсурдно.

Тук не говоря за Биткойн, аз Биткойн със сигурност осреднявам и се възползвам от по-ниските цени, но този тип активи като най-рискови и най-непредвидими, би следвало да са в най-малък процент от портфолиото ни. В никакъв случай не си мислете, че понеже криптовалутите са „бъдещето“, то всяка една криптовалута в даден момент ще струва повече. Не, както и видяхме, те просто изчезват за един миг 🙂

Е, приятели, това бяха моите 5 лв за пореден път относно стратегията Dollar Cost Average, която е удачна за спестяване на пари, за акумулирането им във времето, но е удачна само тогава, когато се прилага за удачни активи. В другите случаи тази стратегия не само няма да ви е от полза, а и ще ви ощети много сериозно.

Аз лично всеки месец инвестирам в S&P 500 и това е една форма на Dollar Cost Average, с която спестявам част от парите си. Инвестирам и в дивидентни компании, като реинвестирам всички получени дивиденти и по този начин притежавам още повече дялове и получавам още повече дивиденти. Това е още една форма на DCA и тук сложната лихва отново играе ударна роля.

Инвестирам и в подценени компании, Dollar Cost Average-вам, когато е необходимо, защото знам справедливата цена на активите, които избирам. 2022-ра беше добра година за инвеститорите в стойност като мен.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

7 коментара

Yuliyan

Здрасти Димитър,

Знаеш ли как е ситуацията с индекса NASDAQ-100 ?

Ако някоя компания забоксува, сменя ли се с по добра? Или при този индекс са само фиксирани компании?

Димитър Ангелов

Здравейте! Да, сменя се разбира се.

Донко

Какво е твоето мнение за използването на стратегията за инвестиране на злато?На месечна основа,на годишна или през месеци?

Димитър Ангелов

Няма стратегия за инвестиране в злато. Няма смисъл от такава стратегия, няма на какво да се базира. Златото е непродуктивен актив, който не прави нищо и не може да разчиташ на него, 10 години може изобщо да не мръдне или пък да падне и да остане долу. Не плаща дивиденти, не прави нищо. Златото се купува „завинаги“ и го предаваш на децата, това е.

Dobri

Благодаря!

Пламен Пенев

Много добра статия отново.Относно SXR8 и SXRV купувам всеки месец по малко, но не виждам никъде реинвестирани дивиденти.Как точно става това с дивидентите.Благодаря

Димитър Ангелов

Реинвестирането става обикновено на тримесечие, така че няма и да го видиш, то просто се отразява в цената.