Здравейте! С тази статия реших да обърна внимание на нещо важно, а именно на това как можем да пресмятаме миналата възвръщаемост на активите, в които инвестираме. Прави ми впечатление, че доста хора се заблуждават неволно или просто пропускат някои значителни факти, които са пред нас, но по някаква причина не им обръщаме достатъчно внимание. Правим го или от невнимание или пък се стремим да получим някакъв резултат, който ни харесва. Трябва да ви споделя, че при дългосрочните инвестиции няма място за „напасвания“, „нагаждания“, оптимистични, песимистични, а понякога и изобщо нереалистични прогнози и предположения.

Редно е всички прогнози да се базират на факти, до колкото е възможно, а тези факти най-често можем да видим и „предскажем“ донякъде именно от историята на компаниите, от техните исторически неоспорими факти. Ето защо, за мен лично, е от изключително голямо значение да съм запознат с историческите движения на компанията, както чисто ценово (в акциите), така и фундаментално в бизнес модела, който дружествата практикуват.

В тази статия ще стане въпрос чисто и просто най-вече за ценовото пресмятане на минала възвръщаемост, защото това е една от първите стъпки, които трябва да предприемем, когато заглеждаме някоя компания, в която да инвестираме.

Ще се съгласите с мен, че ако искаме да имаме възвръщаемост от 15% средно на година, едва ли ще е удачно за нас да изберем компания, която за последните 10 или 15 години е връщала по 5% средно на година. В редовете по-надолу ще обърна детайлно внимание какво е средна цена, как да я намерим, как да я сметнем.

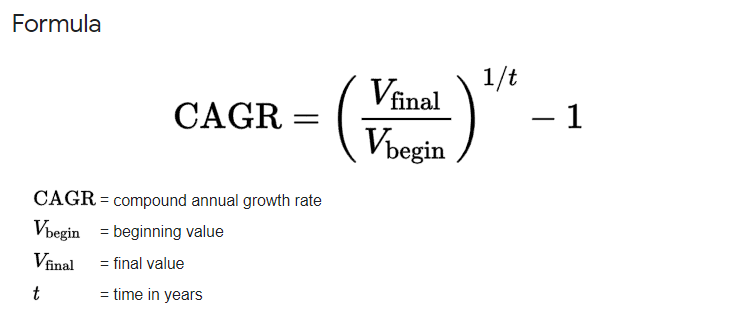

CAGR – Compound Annual Growth Rate

Това е методът, по който осредняваме възвръщаемостите на даден актив назад във времето. Този метод „изравнява“ всички колебания в цените през изминалите периоди и ни дава точен процент с колко са нараствали или пък намаляли нашите инвестиции за даден период.

Този метод наричаме още Annualized Return on Investment (Annualized ROI). В статията ми Колко печелим от инвестициите си обръщам внимание в доста големи детайли на формулите и начините, по които можем да изчислим подобна средна възвръщаемост. В тази статия ще наблегна на опростен вариант на всички формули, който работи и най-вече ще ви покажа бърз и автоматичен начин, по който можем да смятаме буквално за по-малко от минута.

Както може би предполагате, ще използваме калкулатори, които са налични онлайн и са свободни за ползване от всеки. Калкулаторите се базират на чисти математически модели, с които повечето от вас са запознати, но просто улесняват живота доста, защото времето, както неведнъж съм споменавал, е най-важното нещо, което не трябва да губим и пилеем и в крайна сметка трябва да го оптимизираме, за да подобряваме живота си.

Ето и как изглежда формулата за CAGR:

А ето и линк към един калкулатор, който аз използвам за прилагане на тази формула: CAGR Калкулатор

Как да осредняваме възвръщаемост за определен период?

Сега ще обясня какво имам предвид под „изравняване“ на възвръщаемости от различни години и осредняване на всички тях, за да можем да получим един средно годишен процент на нарастване на инвестицията.

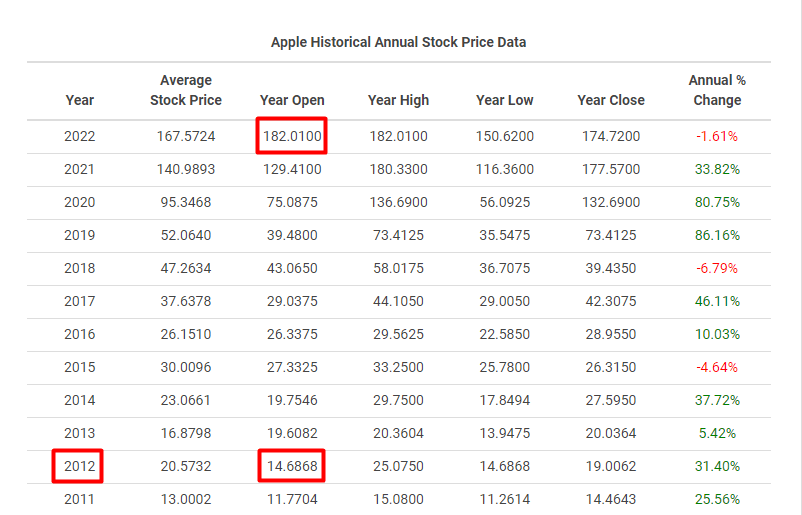

Нека погледнем възвръщаемостите в цената на акциите на APPLE за последните 10 години.

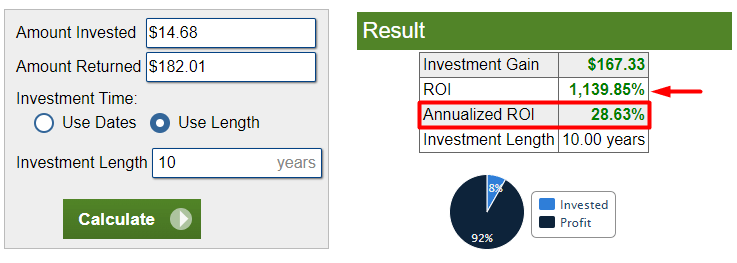

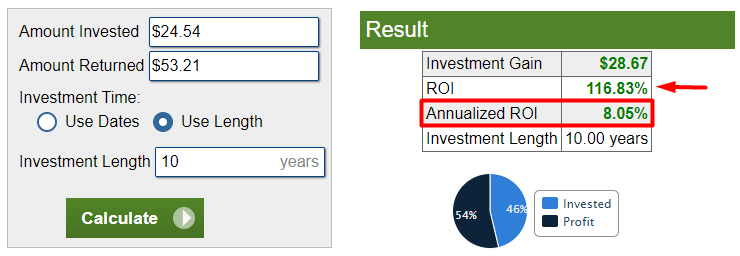

Това, което можем да видим е, че всяка година възвръщаемостта е различна, както и имаме и години с отрицателна такава. Ето как чрез онлайн калкулатора можем лесно да сметнем сценария, при който, ако преди 10 години сме инвестирали в 1 дял от Google (Alphabet), т.е. закупили сме 1 дял от компанията, можем да видим с колко като стойност е нараствала нашата инвестиция на годишна база, защото, в крайна сметка, това е важно за нас – с колко растат парите ни като процент годишно.

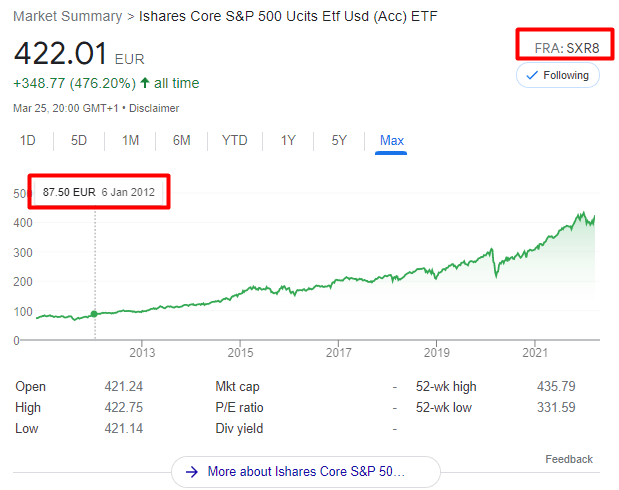

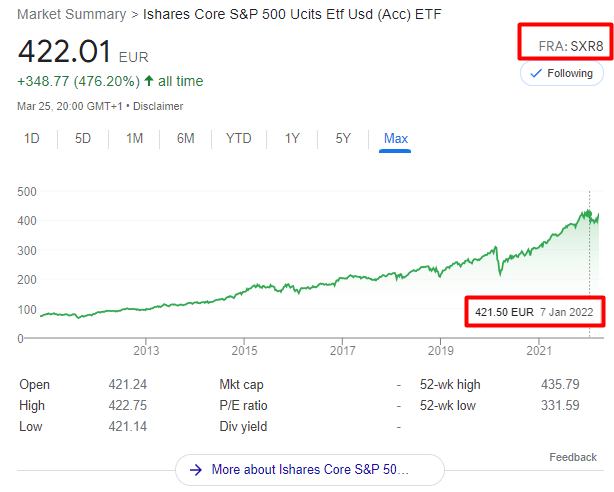

Това, което е необходимо да направим, е просто да въведем началната цена през 2012-та година, да речем цената при отваряне на борсата през съответната година (Януари 2012), а след това да въведем и цената за 1 дял 10 години по-късно. Тук можем да използваме отново Year Open стойността.

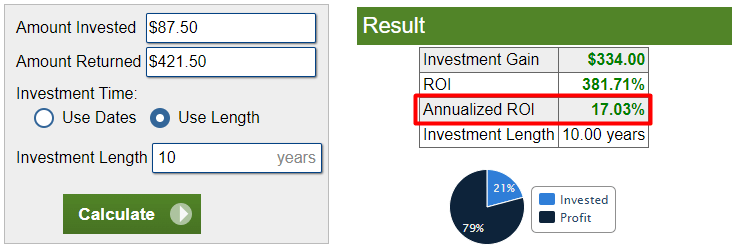

От времевата опция на калкулатора избираме период 10 години или въвеждаме конкретни дати, ако искаме да изчислим за друг период. И ето резултата:

Виждаме, че цялостната възвръщаемост (Return on Investment) е 1139.85%. Това, което прави CAGR калкулатора, е да разбие тази тотална възвръщаемост по годините, периода, за който се е осъществила. Или с други думи, виждаме, че нашата инвестиция е нараствала с по 28.63% средно на година (Annualized ROI) за целия период от 10 години.

Ясно видимо е как положителни, отрицателни, големи и малки проценти се изравняват, за да достигнем до този резултат. Това би следвало да е и нашата цел, ако имаме дългосрочен хоризонт за инвестициите си. Защото, в крайна сметка, за нас е важен крайният резултат, т.е. колко пари сме изкарвали на година, държейки тази наша инвестиция.

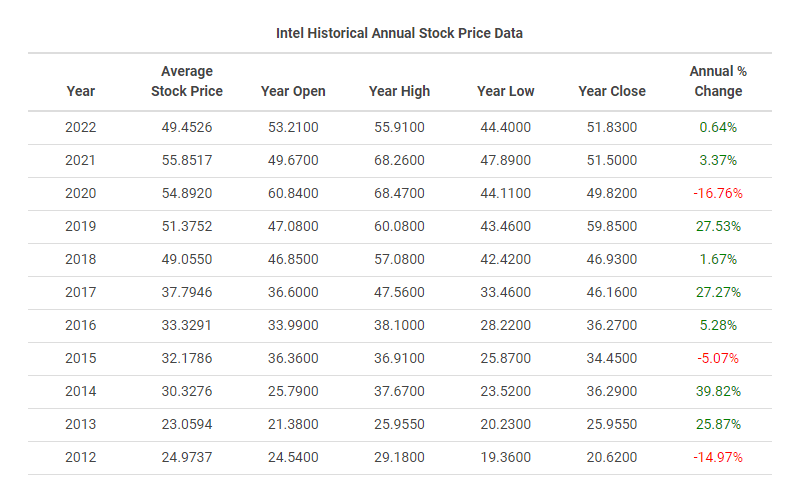

Ето и един друг пример с компанията INTEL, която всички ние познаваме много добре. Нека видим как изглеждат нейните възвръщаемости средно на година отново за същия период от 10 години.

При Intel нашата инвестиция би нараствала с по 8% на година, което за мен лично е малко, имайки предвид, че някой ETF, който копира S&P 500 расте средно годишно с много повече. И ето с колко точно:

Естествено, миналата възвръщаемост не е гаранция за бъдеща такава, но пък със сигурност аз не бих очаквал двоен или по-голям ръст от някоя компания след като съм видял нейните минали резултати. Конкретно за тези примери, не бих очаквал INTEL да ми връща по 15% средно на година за следващите 10 години. Ето защо е важно да знаем дали дадено дружество е способно да отговори на нашите изисквания за възвръщаемост. И историческите движения в цената са една от първите стъпки, които можем да предприемем и да проверим.

Колко очакваме да спечелим от инвестициите си?

Досега обръщахме внимание на миналото. И естествено, то може до голяма степен да ни насочи към това, което можем да очакваме и за вбъдеще. Но бъдещето е пред нас и нашите инвестиции, ако изберем те да бъдат дългосрочни, ще попаднат под тласъка на времето и сложната лихва и именно така, по един пасивен начин, стойността на парите ни ще се увеличава с ефекта на compounding-а (сложнотото олихвяване).

Ето и един лесен и бърз калкулатор, където въвеждайки процент на очаквана възвръщаемост на годишна база, можем да измерим с колко ще нарастнат инвестициите ни: Калкулатор Сложна Лихва

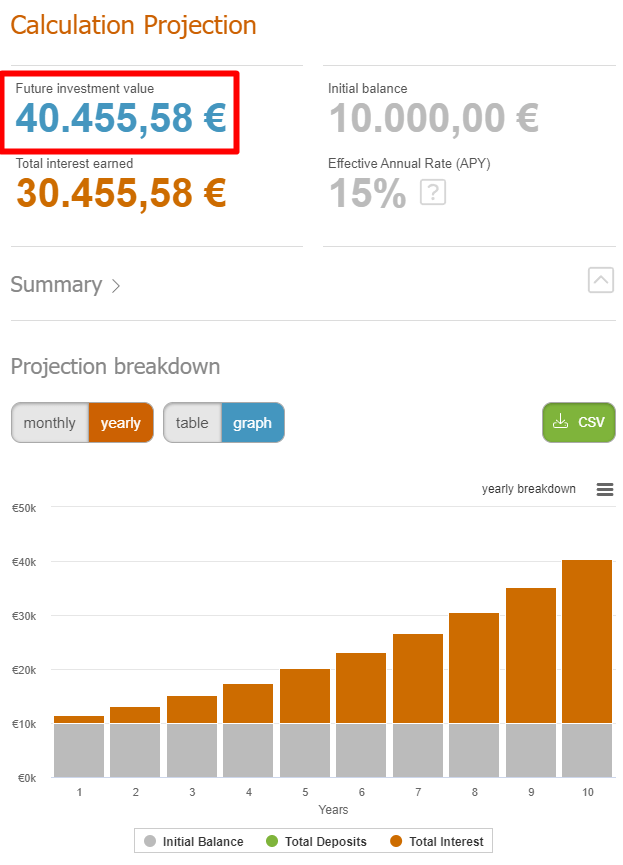

Да речем, съвсем хипотетично, че сме избрали да инвестираме €10 000 в активи, които ще ни носят средна възвръщаемост от 15% на година за период от 10 години. Отново обръщаме внимание на думата „средна възвръщаемост“, тъй като, както видяхме, съвсем реално и възможно е да имаме много повече от 15%, а също и много по-малко и дори отрицателни стойности на моменти, които моменти всъщност могат да бъдат дори и последователни години.

Ясно можем да видим, че сложната лихва в комбинация с времето умножават парите ни няколко пъти, просто ей така, по един абсолютно пасивен начин. Това е и магията на compounding-a – осмото чудо на света, което тези, които разбират използват, а тези, които не разбират – плащат.

Можем да направим огромната разлика между това парите ни да са инвестирани за по-дълъг период напред и те да стоят в банковата ни сметка. При първия вариант, инвестираните от нас пари, дори да има години, в които са на червено, пак ни възнаграждават за това, че сме ги оставили просто да бъдат инвестирани.

При вариант 2 (в банката или под матрака), ще имаме абсолютно същото количество пари, което сме имали и преди 10 години. А животът ни ще е поскъпнал няколко пъти и €10 000 сега, винаги, абсолютно винаги, ще струват много повече от €10 000 след 10 години.

Така че, приятели, аз знам, че вие знаете, но нека все пак да го спомена за пореден път 🙂 – Най-рискованото нещо, което можем да предприемем с нашите пари, е да НЕ ги инвестираме!

Благодаря ви за вниманието! Бъдете здрави и успешни и инвестирайте умно и разумно :).

Ще съм благодарен, ако намирате тази статия за полезна, да я споделите с други начинаещи инвеститори. Може да използвате бутоните за споделяне в края на статията. Нека предадем знанията си нататък. Нека не ги пазим само за себе си :). Благодаря ви!

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!