Opportunity Cost e нещо, което абсолютно всеки инвеститор трябва да вземе предвид преди да предприеме каквито и да е инвестиции. Живеем в свят, в който всичко е възможно и лесно достъпно и инвестиционните възможности са толкова много, че е немислимо дори да се изброят. Колкото и добри инвестиции да има, много по-голям е броят на онези, които са „лоши“ и неработещи и при които доходността може да е никаква, дори може да изгубите всичко. Може да изгубите и много повече, ако използвате leverage например…

Съдържание

Какво е Opportunity Cost?

Opportunity Cost е важна концепция на фондовата борса (и не само там), тъй като помага на инвеститорите да претеглят потенциалните печалби и загуби измежду различни инвестиционни опции. Когато решават къде да разпределят парите си, инвеститорите трябва да вземат предвид opportunity cost при избора на една инвестиция пред друга, просто, за да спечелят повече или пък да загубят по-малко 🙂

Например, да кажем, че един инвеститор има $100 000 за инвестиране и избира между акции на 2 компании: Компания 1, която се очаква да дава по 6% възвръщаемост средно на година за 10 години и Компания 2, която се очаква да връща по 10% средно на година отново за 10 годишен период. Ако инвеститорът избере да инвестира в Компания 1, той ще се откаже от потенциалните печалби от инвестиране в Компания 2. Opportunity Cost за инвестиране в Компания 1 са пропуснатите ползи, които щяхме да имаме, ако бяхме избрали да инвестираме в Компания 2.

Формулата е следната:

Opportunity Cost = възвръщаемост на най-доходоносната инвестиция – възвръщаемост на инвестицията, която сме избрали

Може да представим формулата и така:

Opportunity Cost = Return on Option not chosen – Return on Option chosen

В горния пример можем да сметнем, че избирайки инвестиция в Компания 1, нашият Opportunity Cost = 10% – 6% = 4%

Можем да заключим, че винаги ще искаме да изберем такива инвестиции, които да ни предоставят по-ниски стойности на Opportunity Cost, ако изберем която и да е от тях. Но това изисква време, знания, опит…

Opportunity Cost е лесна и трудна за намиране стойност

Както стана ясно, Opportunity Cost е важен фактор, който трябва да се вземе предвид при вземане на инвестиционни решения, тъй като помага на инвеститорите да претеглят потенциалните рискове и ползи от различните опции. Въпреки това е важно да се отбележи, че миналите резултати не са непременно показателни за бъдещи резултати и всички инвестиции носят известно ниво на риск.

Звучи логично и лесно, нали?… Ами… така е и не е така. На теория се смята лесно с формулата, но има много други фактори, които да ни объркат и да ни подтикнат да вземем грешното решение 🙂

Много малко са инвестициите, особено на фондовата борса, при които имаме ясен процент, утвърден процент на възвръщаемост. Да си представим, че имаме 2 компании от един и същ сектор, може и от различни сектори да са, но и двете компании са с добри фундаменти, с добър пазарен дял, с добри обороти и все добри характериситики… Като погледнем назад едната компания е връщала по 10% средно на година, другата е връщала по 13% средно на година за последните 5 години да речем.

Коя ще изберем? Автоматично избираме тази с по-голямата възвръщаемост. Да обаче трябва да имаме предвид, че миналата възвръщаемост не е никаква гаранция за същата такава. Тя може да е по-малко, може и да е повече. Избираме компанията с 13% възвръщаемост и в един момент след 5 години се оказва, че другата компания е върнала повече отколкото тази, която сме избрали. Заграбила е някак си повечко пазарен дял, създала е продукт, който се продава по-скъпо… много са нещата, които може да са се случили.

И в крайна сметка, за нас като инвеститори в стойност, е от ключово значение да извършим правилните valuation-и, да се запознаем с бизнес модела, който се прилага, да анализираме доколкото можем и с каквито похвати разполагаме и сме способни да го направим. Само така можем да сравним 2 бизнеса качествено, няма друг начин. И тогава Opportunity Cost сякаш става лесен параметър за смятане 🙂

Друг важен момент е да оценим обективно и по максимално актуален начин рисковете и да ги калкулираме към нашия Opportunity Cost. Но това го правим в сметките за справедливата цена, на които сметки обръщам супер голямо внимание в практичните ми курсове по инвестиране:

Opportunity Cost – избор между два класа активи

Opportunity Cost е изключително ефективен параметър, когато го прилагаме за 2 различни класа активи, като например злато и акции или пък държавни облигации и акции, а защо не и при избор за инвестиция в недвижим имот и някой ETF, който следва S&P 500 или пък портфолио от дивидентни компании…

Просто, имайки от едната страна един hard asset, който е с горе долу фиксирана или на 100% фиксирана възвръщаемост, нещата стават по-лесни. Ако дилемата ни е дали да инвестираме в държавни облигации или в отделни акции на подценени компании, то при облигациите е ясно, имаме 3-4% годишна лихва, инвестицията ни е заключена за 10 години да речем напред и е ясно точно колко ще вземем и кога ще го вземем.

При инвестицията в индивидуални акции такива сигурности няма. Но пък, ако подходим анализирайки, намирайки справедливата цена на компаниите, прилагайки margin of safety… ами много е вероятно да постигнем не по 3 или 4% на година за 10 години, а много повече, да речем 20-30%.

И в тези случаи се питаме… тези 3% от облигациите са сигурни да, това е добре, но инфлацията е 5% и дефакто ние губим пари държейки ги в такива облигации. Те просто се обезценяват по-бавно отколкото ако ги държим само в кеш. За инвеститор, който иска парите му да работят за него, а не да спят и да правят почти нищо, изборът е ясен.

При недвижимите имоти е сходно, тъй като е ясно, че за недвижим имот ще имаме наем, който да речем ще взимаме и в крайна сметка след 10 години по всяка вероятност самият имот ще струва повече. Правим сметката Risk Reward, съпоставяме с другия актив и действаме.

И не е казано, че винаги на 100% трябва да изключваме единия актив за сметка на другия. Можем просто така да разпределим нещата процентно, че да имаме експозиция към няколко класа активи.

Opportunity Cost – Да инвестирам или НЕ?

Opportunity Cost, както аз най-често го давам за пример, можем да разглеждаме и от гледна точка на това да НЕ инвестираме изобщо. Ако решим да държим парите си в спестовна сметка или вкъщи (под матрака) вместо да инвестираме, било то на фондовата борса, в недвижими имоти или пък в бизнес, то ние се отказваме от потенциалните печалби, които бихме могли да направим и също си гарантираме, че парите ни ще бъдат обезценени със сигурност. Така че, за мен поне, не стои въпросът изобщо дали да инвестирам или да не го правя.

Но нека пак да припомним, че не е достатъчно да направим „някаква“ инвестиция в „нещо“, което всички купуват. За да успеем, трябва да знаем какво правим. Трябва да знаем не само кога и дали да купуваме, а и защо купуваме точно това, точно в този момент 🙂

Отбелязвам това, тъй като статистически масовият инвеститор всъщност губи пари на борсата, именно, защото не знае какво прави и купува по върховете, след това се стряска и продава, когато настъпи пазарна корекция. Така всяка инвестиция би била неуспешна и по-добре да изберем нещо на 3-4% на година, знаейки ясно, че ще губим, но просто ще губим по-малко 🙂

Помощ при определяне на Opportunity Cost

Има няколко неща, които може да направи всеки от нас, за да максимизира ефекта от прилагането на концепцията за Opportunity Cost:

Диверсификация: Тя помага много и е винаги нужна и удачна. Като инвестираме в различни активи, ние можем да разпределим риска си и потенциално да смекчим въздействието на всяка отделна инвестиция. Това може да помогне за намаляване на opportunity cost на инвестиционния ни портфейл. Е, вярно, че можем и да имаме малко или много пропуснати ползи, но всеки преценя риска според себе си, защото рискът сме самите ние, когато се погледнем в огледалото 🙂

Времеви хоризонт (период на инвестиция): Opportunity Cost също може да бъде повлиян от времевия хоризонт, който си определим за нашата инвестиция. Например, краткосрочна инвестиция във високорискова компания може да има по-висок opportunity cost от дългосрочна инвестиция в по-стабилна компания, тъй като потенциалните печалби или загуби могат да бъдат по-силно изразени за по-кратък период от време. Трябва да решим какво да правим. Искаме да печелим и да харчим или искаме да инвестираме… повярвайте ми, имайки ясен хоризонт пред себе си, това улеснява живота ни страшно много.

Пазарни условия (макро): Opportunity Costs също могат да бъдат повлияни от пазарните условия. Например, ако фондовият пазар е в корекция, се отварят много възможности за инвестиция в добри бизнеси, които са подценени от пазара. Но техният потенциал и евентуалната ни печалба ще дойде след време, когато корекцията приключи. И е необходимо да знаем, да анализираме и да оценим това.

Алтернативи: Важно е да се разгледа opportunity cost и за други активи. Например, ако обмисляме да инвестираме в акции, трябва да вземем предвид и opportunity cost за инвестиране в други активи, като недвижими имоти или пък облигации, злато, криптовалута. На всеки е ясно, че да речем, ако има възможност да закупи недвижим имот на изгодна цена, да му взема добър наем и по този начин да има месечен cash flow и актив, който с времето покачва цената си, ами… това би бил удачен избор пред избора да закупиш акции на някоя компания, която може да тръгне нагоре, може и да не тръгне по време на пазарен срив. :).

Другото също е в сила. Имотите да речем са балонизирани и е ясно, че възвръщаемостта е супер малка, а усилията може да са много големи, за да се постигне дори тази минимална възвръщаемост, а и рискът е налице (проблеми с наематели и т.н.). Тогава, можем да изберем например да инвестираме в някоя добра дивидентна компания и да си прибираме дивидент всеки месец или на тримесечие и това ще е супер лесно и удачно за нас, особено, когато компанията, в която инвестираме е подценена от пазара.

Толкова за Opportunity Cost! 🙂 Надявам се всеки от вас да оценява максимално ефективно възможностите, които се откриват и те да ви донесат успех в дългосрочен план 🙂

И пак да повторим… по принцип най-грешно е да НЕ инвестираме, това е пагубно за парите ни, защото те просто ще изпарят покупателната си сила с времето.

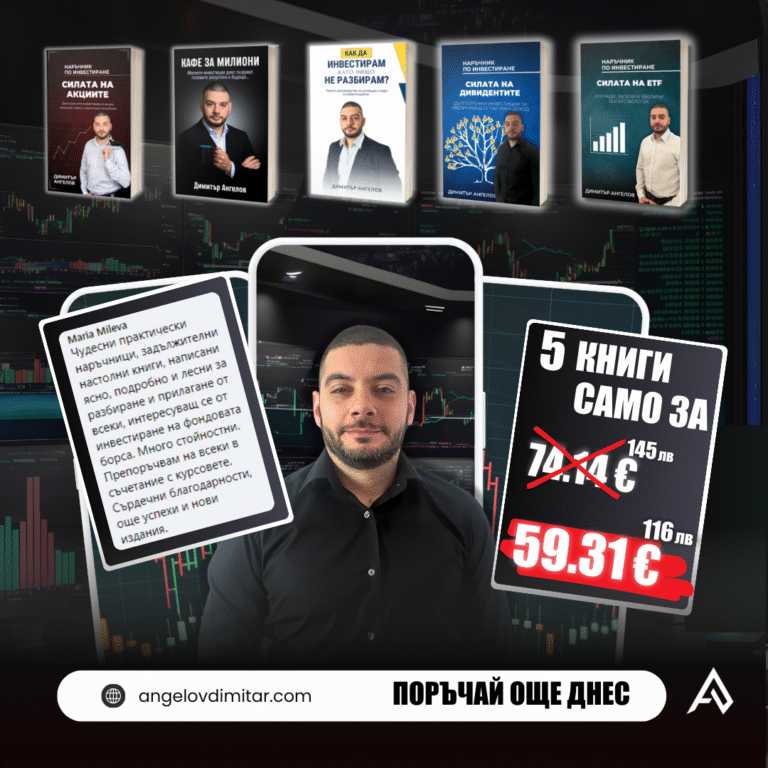

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!