Инвестирането не трябва да е трудно, не трябва да е и скъпо удоволствие и вече съвсем спокойно можем да кажем, че абсолютно всеки може да се възползва от възможността да инвестира на фондовата борса – бързо, лесно и с малко пари.

Един въпрос обаче се заражда в главата на инвеститорите, които лека полека започват да навлизат по-навътре в нещата и това е конкретният избор на активи – какво точно да изберем, защо да го изберем и какво можем реално да очакваме?

Лично аз като дългосрочен инвеститор в стойност, абсолютно винаги избирам доказани с времето инвестиции, просто, защото нямам времето, нямам и възможността да си правя експерименти, а искам парите ми да заработят за мен по най-бързия начин.

Несъмнено, за повечето хора, които искат да спестяват парите си инвестирайки ги в активи и това да се случва с минимални усилия, по максимално пасивен начин, в доказан актив, да, S&P 500 е може би един от най-добрите избори, които можем да направим.

Но трябва да сме наясно с едно нещо – от инвестиция в индекса не можем да очакваме голяма възвръщаемост във времето. Възвръщаемостта ще е не повече от 10% на година за всеки по-дългосрочен период. Така работи този индекс, това можем да очакваме. И тази възвръщаемост ама хич не е лоша 🙂

Ако изберем обаче дори в малък процент да инвестираме и в малко отделни акции, то тогава можем да вдигнем тази възвръщаемост с няколко процента, като същевременно не увеличаваме риска си драстично, а напротив, държим го все на ниски нива.

Хайде да видим за какво става въпрос…

Съдържание

S&P 500: Най-сигурната инвестиция?

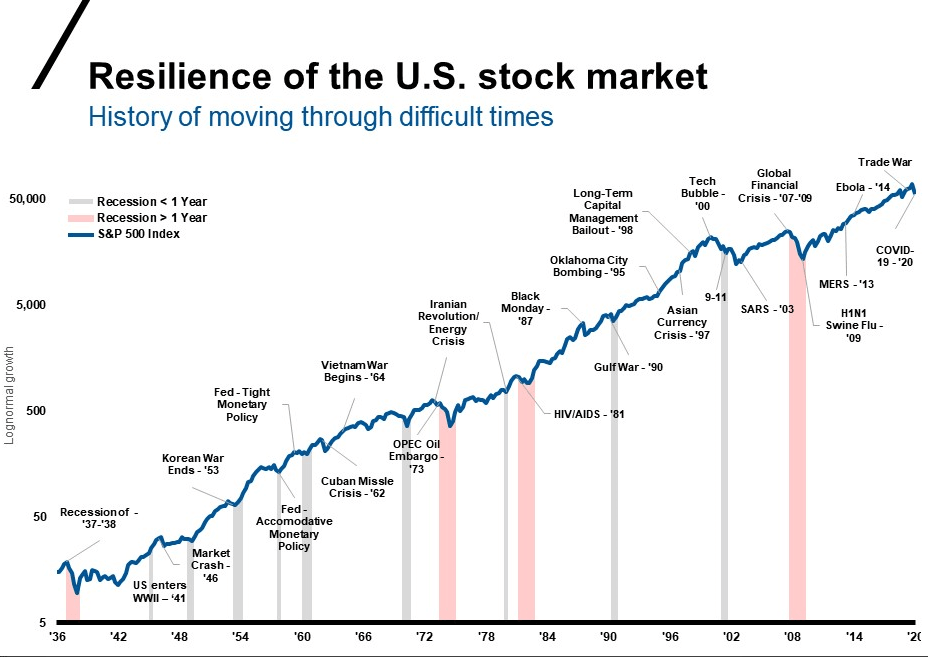

Когато заговорим за S&P 500 винаги ни изплува една графика в съзнанието, а именно ето тази или някоя друга подобна, аз лично харесвам тази, защото има повечко неща накачени по графиката 🙂

И да, S&P 500, както вече отбелязахме, е може би най-удачният инструмент, в който да акумулираме спестените си пари с времето. Но трябва да знаем, трябва да сме наясно и трябва да сме готови за това, че на всеки 10-12-15 години, индексът ще крашва с 20-30 или дори 50%. Просто така работят нещата и нищо уникално няма да се случи и да промени това за вбъдеще.

По този начин са работили пазарите преди, по абсолютно същия начин ще работят и занапред. Ако сте готови да издържите на волатилността и тя не ви пречи, не ви вреди емоционално и сте готови да прежалите инвестираните пари за дългосрочен период, минимум 10 години, то поздравления! Вие сте истински инвеститори!

Ако не сте способни обаче да поемете бремето на тази волатилност, може би инвестициите изобщо не са за вас, защото ние контрол върху пазара нямаме и съответно няма как да нацелим точно кога да закупим, кога да продадем и в крайна сметка да излезем на печалба за дългосрочен период.

Напротив, точно обратното е по-печелившо, а именно DCA стратегията, която можем да прилагаме всеки месец, всяка година, след година след година. Постоянството ни дава добрите резултати, не друго що се касае до инвестиране в индекси като S&P 500.

Какво става с възвръщаемостта обаче от индекса, когато тя е 0% или пък е с отрицателен процент през определени години… можем ли да направим нещо, за да подсилим, да увеличим тази възвръщаемост и да надхвърлим тези заветни 10%?

Отговорът е ДА, можем, определено можем. И тук в играта влизат индивидуалните акции.

S&P 500 и Акциите – Каква е връзката?

Силата на инвестицията в отделни компании е голяма. Дори те да бъдат част от индекса S&P 500. Много хора си мислят, че ако инвестират например в META или APPLE отделно и също притежават S&P 500, то нещата се припокриват.

Да, припокриват се, но е много важно да отбележим как точно се припокриват, на каква цена се припокриват 🙂 Закупувайки акции отделно, ние се възползваме максимално от ръста в тяхната цена, както обаче и поемаме на 100% спада в цената, ако има такъв.

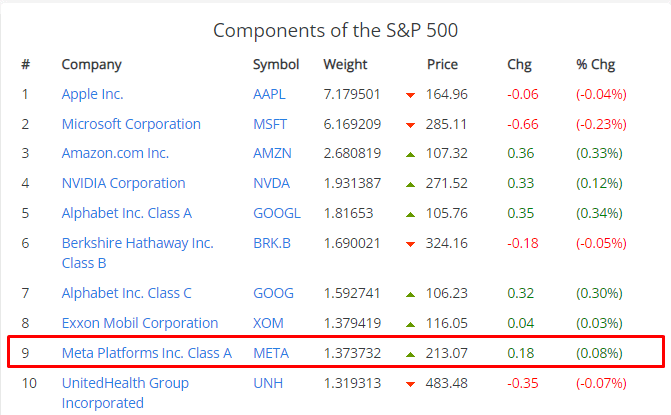

Закупувайки ETF, който следва S&P 500, ние имаме много малка процентна експозиция към която и да е отделна компания. За пример можем да вземем компанията META. В момента тя представлява 1.37% от индекса.

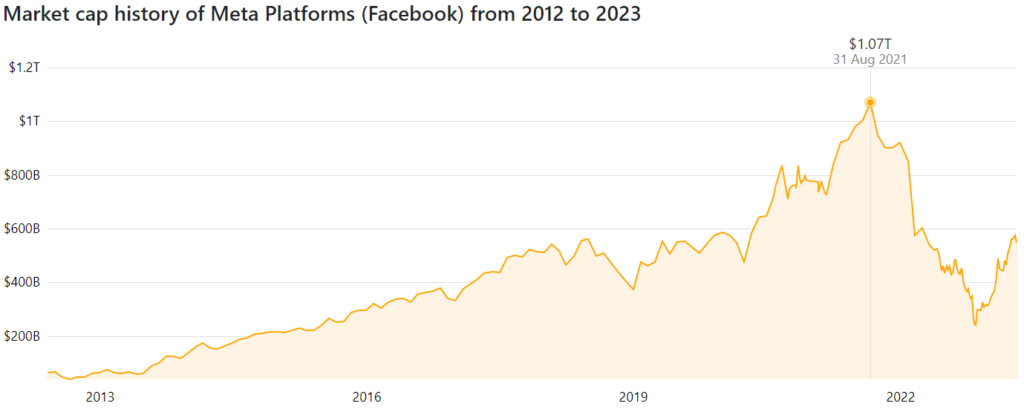

S&P 500 е индекс, в който компаниите са подредени по тегло. Тези с най-голямо тегло са най-отгоре в най-голям процент. Теглата на компаниите се определят от тяхната пазарна капитализация. Тоест, както можем да видим, пазарната капитализация на МЕТА беше около $1 трилион през 2021-ва година и тогава компанията беше по-нагоре в класацията с по-голямо тегло.

След спадовете, МЕТА беше с тегло дори под 1%, а в момента с пазарна капитализация около $550 милиарда, процентът както видяхме е 1.37% и компанията е на 9-то място в индекса по тегло.

Защо е важно всичко това и какво ни казва? Важно е тъй като това е магията на индексното инвестиране. Чрез него имаме постоянно експозиция към най-големите по пазарна капитализация компании. И понеже индексът е с 500 компании и е диверсифициран във всички сектори на фондовата борса, нещата се балансират и именно така получаваме тази дългогодишна доказано добра и стабилна възвръщаемост от 10% средно на година.

От друга страна обаче, ето и защо ние НЕ можем да очакваме по-голяма възвръщаемост. Просто, когато има големи спадове, пада и индексът, няма как. Но ние като индивидуални инвеститори можем да се възползваме от тези спадове и да притежаваме отделно акциите, като по този начин имаме възможността да изкараме много повече от възвръщаемостта на индекса за 1 година и вместо 10%, ние можем да изкараме 50%, 100% и дори повече за много кратък период, както и ще видим след малко.

Индивидуалните акции и тяхната Сила

Нека си представим, че сме започнали да инвестираме през последните 6 месеца. Видяли сме, че индексът падна през 2022-ра, решили сме да влезем в играта и да инвестираме на ниски цени, за да можем да спечелим повече, когато той започне да се покачва.

Тук обаче ще направим и още нещо. Да речем, че искаме да сме супер консервативни и ниско рискови инвеститори и в крайна сметка решаваме 90% от парите си да инвестираме в S&P 500 и 10% в индивидуални акции, чиято справедлива цена сме намерили, знаем я и искаме да се възползваме от тези спадове при акциите.

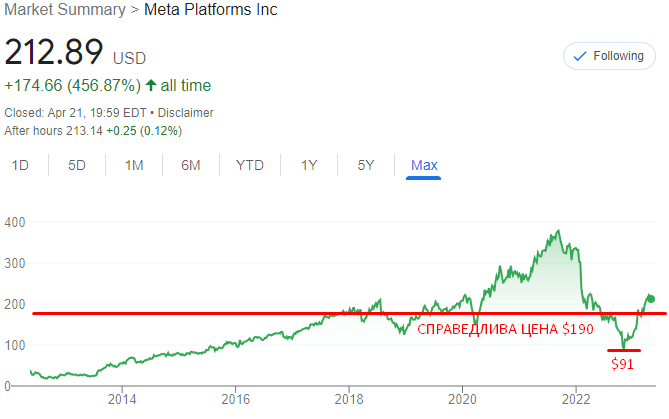

За примера ще вземем компанията META, която претърпя огромен спад от -70%. Имайки я само в индекса, казахме, че просто тя слиза надолу в класацията. Ние обаче сме намерили справедливата цена на МЕТА и знаем, че е $190 по наши консервативни прогнози.

Но какво да видим… цената и падна до $91 за дял. Това какво означава за нас? Ако слушаме продавачите на страх, това е краят на компанията. Ако подходим обаче като интелигентни инвеститори, разбиращи фундаментите на компанията, ясно можем да различим това като супер възможност, тъй като сме намерили справедливата цена и тя е $190 за дял.

Ако предположим, че сме инвестирали 1000 лв в двата актива, като 900 лв сме инвестирали на няколко пъти в индекса S&P 500 през последните 6 месеца чрез стратегията Dollar Cost Average, то можем да имаме средна цена около €390 за дял, ако сме избрали някой ETF в евро като например SXR8:

В МЕТА сме инвестирали само 10% от сумата ни за инветиция и 10% от 1000 лв са 100 лв, т.е. купили сме си частични акции на МЕТА за 100 лв (fractional shares). Но понеже сме закупили на цена $91, а справедливата цена е $190, ние можем да очакваме ръст и то не малък. Ето какво се случва през следващите 6 месеца и как стоят нещата днес.

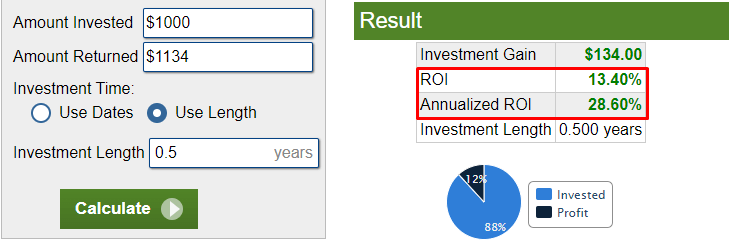

Компанията връща 134%. S&P 500 връща 0%. Сметката от тук е елементарна. Инвестирали сме 900 лв в S&P 500 и те са си същите, няма промяна. Инвестирали сме само 100 лв (10% от сумата) в META и тези 100 лв вече са се превърнали в 234 лв.

Тоест, нашите инвестирани 1000 лв вече са 900 лв + 234 лв = 1134 лв. Или това е 13.4% доходност на нашите 1000 лв и то само за 6 месеца, като тази доходност произлиза изцяло само от 10-те процента, които сме инвестирали в МЕТА. Индексът не ни връща нищо в случая. На годишна база, ако нищо не се промени, можем да кажем, че имаме 28% доходност за тези 6 месеца.

Ето това е силата да можеш да инвестираш в добри бизнеси, когато те са подценени от пазара. Но за да го направим и за да знаем какво правим всъщност, то трябва да сме наясно каква е справедливата цена на една компания. Трябва да знаем как да я намерим, иначе просто се лутаме безцелно, няма на какво да стъпим, за да кажем, че инвестицията ни би била печеливша.

И моля ви, не казвайте, че просто „смятате“, че тази компания ще се представя добре занапред и затова инвестирате в нея. Предположенията са за 95% от инвеститорите. Ако искате да правите добри успешни инвестиции трябва да сте от оставащите 5%. Извадете всички предположения, които не са подплатени с числа, извадете всички емоции от калкулацията и се доверете на суровите данни, на фактите, на резултатите, които са фундаментални и много е важно също да бъдете консервативни в определянето на справедливата цена. Само така може да успеете дългосрочно да правите все по-добри инвестиции.

S&P 500 + Индивидуални Акции: Очаквано добра комбинация

Възползвайте се от възможностите, които се отварят пред вас. Не ги подминавайте. Както видяхме, не е необходимо да рискуваме много, за да получим много. Като интелигентни инвеститори ние поемаме нисък до умерен риск и получаваме добра награда за това.

Акумулирайте си парите в S&P 500 за пенсия, вземайте по 1-2 или 3 решения на година за някоя добра възможност, както в случая показахме с МЕТА, инвестирайте и спечелете. Не трябва да е сложно, но за да не бъде, със сигурност пък трябва да придобием знания за анализиране и пресмятане на справедлива цена на компании.

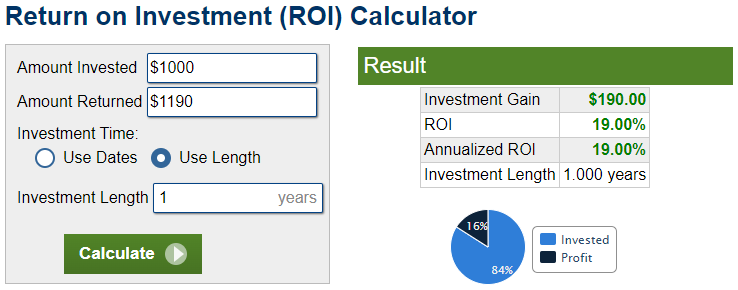

Общо взето, при нормални условия, 1000 лв на година, 900 лв инвестирани в S&P 500 ни връщат 10% или 90 лв и ако успеем да направим 50-100% от инвестиция в отделни компании само със 100 лв на година, то това ни дава 19% доходност, доста повече от обикновените 10%, нали 🙂

От S&P 500: 900лв + 90 лв = 990 лв (10% възвръщаемост)

От акции: 100 лв +100 лв = 200 лв (100% възвръщаемост)

Общо: 1190 лв (19% доходност за 1 година)

Тези от вас, които използваха моите курсове, имат калкулаторите и се надявам да са сметнали добре инвестиционните си възможности, да са намерили подценени компании и да са инвестирали в тях. В Angelov Dimitar Community всяка седмица смятаме компании, всеки ден дори в ДИСКОРД сървъра ни някой излиза с информация и именно това придава супер голямата стойност на нашето затворено общество.

Ако все още не сте закупили курсовете „Как да намираме подценени компании?“ и „Как да избираме дивидентни компании?“, имайте предвид, че съвсем скоро ще има голям ъпдейт на тези курсове, с нови още по-удобни и още по-добри калкулатори и всички, които са ги закупили досега ще имат достъп до новото съдържание.

Не правете експерименти, а действайте умно и разумно. Научете се как да намирате справедливата цена на компаниите, в които инвестирате. Цената на курсовете ще бъде увеличена скоро, защото стойността ще се качи доста, така че определено сега е удачен момент за закупуване, защото курсовете са ПОДЦЕНЕНИ 🙂 Между другото, те винаги ще бъдат подценени 🙂

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

6 коментара

Тодор+Ихтяров

Здравейте, вчера закупих fractional shares на SXR8 в IB, но брокера ми пренасочи покупката не към ibis2 а към EUIBSI. Това проблем ли е?… или по принцип трябва да използвам smar routing за да закупя от ibis2. Другият ми въпрос е принципно SXR8 ли да закупува в дългосрочен план или VUAA. Понеже доскоро купувах VUAA поради по-евтиния дял. Знам, че и двата са акумулиращи репликиращи S&P 500. Благодаря!

Димитър Ангелов

Аз не виждам защо да е проблем. Иначе няма разлика кое ще закупите – дали VUAA или пък SXR8.

Людмила

Благодаря за статията! Това е първата, която чета след като се абонирах и нямам търпение да се заровя в останалите 🙂

Димитър Ангелов

И аз благодаря за интереса 🙂

Dobri

Велико!

Димитър Ангелов

10x 🙂