В тази статия ще разгледаме добре известния параметър P/E ratio, както и някои други ratio-та. Ще разберем какво може да означава прословутото P/E ratio за нас като инвеститори и как бързо и лесно да го изчислим.

Много от начинаещите инвеститори се захващат здраво за този параметър и той за тях е достатъчен критерии за това дали дадена компания е надценена или подценена. Трябва и е добре да знаем, че нито един самостоятелен параметър не може да ни каже дали някоя акция е изгодна или не. Попадал съм на всякакви коментари и грешни схващания за P/E ratio и бих дал приятелски съвет да не се вкопчвате в него като определящ фактор. Ако само той беше достатъчен и показателен дали дадена инвестиция е изгодна или не, то нямаше да има нужда от фундаментален анализ изобщо.

И засягайки темата за фундаменталния анализ, ето и 3-те ми подробни статии:

- Income Statement (Отчет за приходи и разходи) – Фундаментален анализ (част 1)

- Balance Sheet (Счетоводен Баланс) – Фундаментален анализ (част 2)

- Cash Flow Statement (Отчет за паричните потоци) – Фундаментален анализ (част 3)

P/E ratio е съкращение от Price-to-Earnings ratio. Навярно сте забелязвали този параметър много често, когато гледате в детайли някоя акция. Това е съотношение, което измерва текущата цена на дадена акция спрямо печалбата за 1 дял (EPS – Earnings per share). Формулата за определяне е следната:

Съдържание

Формула за P/E ratio

P/E ratio = Market Price / EPS

Market Price е текущата цена на акцията за 1 дял, а EPS, както стана ясно, е печалбата за 1 дял. Най-често се взима годишната печалба за дял от Annual Income Statement-а на компанията.

Както виждаме от формулата, за да получим този параметър, просто трябва да разделим цената на акцията в момента на печалбата за 1 дял. Обикновено, в повечето финансови сайтове като Yahoo Finance, P/E ratio-то е налично и видимо като стойност, т.е. сметнато е за нас, но все пак, редно е да знаем как точно се смята.

Какво означава P/E ratio като параметър

Най-общо казано, Price-to-Earnings ratio показва колко инвеститорите са готови да заплатят за $1 от печалбата на компанията. Ако P/E = 20, то това означава, че инвеститорите заплащат $20 за всеки $1 печалба от дадената акция. Ето защо това ratio е също известно и като price multiple. То показва с колко пъти инвеститорите са склонни да умножат всеки $1 от печалбата на дружеството, колко пъти „отгоре“ са готови да платят.

Счита се, че чрез P/E ratio, инвеститорите могат да определят до известна степен дали дадена акция е подценена или пък надценена. За тази цел е необходимо P/E ratio-то на компанията, която разглеждаме, да бъде сравнено с P/E ratio-то на друга компания от същата индустрия или пък с широкия пазар (broad market). Например, можем да сравним с P/E на някой индекс като S&P 500.

Както може би се досещате, сравнявайки различни компании и виждайки по-ниски стойности на P/E за някои от тях, може да се приеме, че те до някаква степен са подценени и обратното – ако стойностите са по-високи от другите, то това би означавало, че акциите са надценени, или че просто инвеститорите виждат по-голям потенциал за растеж (growth) и са склонни да заплатят повече. Но това не е съвсем така и по-нататък в статията ще изясним този въпрос.

Компаниите, които нямат печалба или пък все още работят дори на загуба, нямат P/E ratio и за тях може да видите съкращението N/A на мястото за P/E.

Видове P/E ratio

Има 2 вида P/E ratio, които можем да наблюдаваме – Forward P/E и Trailing P/E.

Forward P/E ratio се базира на евентуалните бъдещи печалби на компаниите. Чрез него може до известна степен да се определи какво ще е P/E занапред, като се вземат предвид текущите печалби и се сметне, че няма да има никакви промени.

Този тип ratio не е напълно обективен и определено не е предпочитан от повечето инвеститори, тъй като прогнозите често могат да бъдат манипулирани от компаниите и анализаторите, защото бъдещите резултати, чисто и просто, са хипотетични. Например, мениджърите на дадена компания биха могли да подценят или надценят печалбите, които прогнозират и така да повлияят на стойността на този параметър.

Trailing P/E ratio се базира на миналите резултати на компанията, които са общодостъпни от финансовите отчети и най-вече в Income Statement-а, където намираме и EPS за последните 12 месеца.

Така, разделяйки цената на акцията на печалбата за един дял, намираме и Trailing P/E съотношението. Това е и ratio-то, което виждаме на финансовите сайтове като investing.com и google finance например. Тоест, когато въведете тикър символа на някоя компания, ще видите Trailing P/E ratio-то.

Този тип P/E е най-обективен и най-популярен, тъй като се основава на добре изложени факти, а именно докладваните печалби на компаниите.

На повечето сайтове за анализ можем да видим, че P/E ratio-то, EPS и други параметри ни се дават с пояснение, че са TTM – Trailing Twelve Months. Това означава, че стойностите се базират на 12 месечен минал период (1 година).

Примери за P/E ratio на различни компании

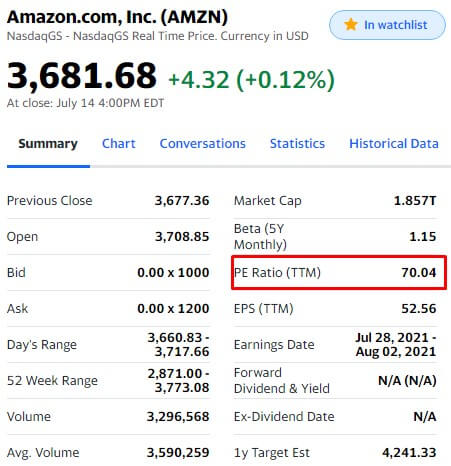

Нека преминем към по-практическата част и видим реални примери за компании и техните P/E ratio-та. Ще сравним 2 компании, които оперират в един и същ сектор – гигантите AMAZON (AMZN) и ALIBABA (BABA).

Първо, нека сметнем самото P/E ratio и макар да ни е дадено почти навсякъде, ще видим как точно го получаваме. Започваме с AMZN:

Цената за 1 дял е $3681,68, а EPS за последните 12 месеца е $52.56.

P/E ratio = 3681.68 / 52.56 = 70.04

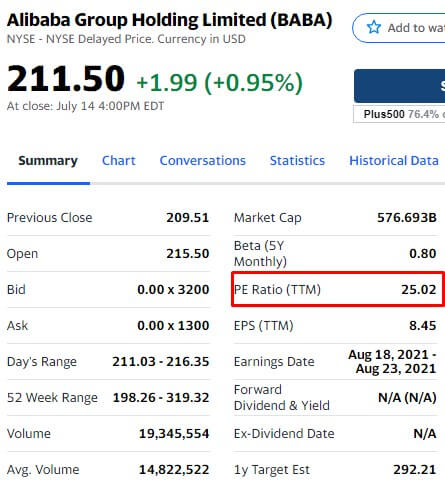

Да погледнем сега и китайската компания BABA:

При цена на акциите $211.50 и EPS $8.45, получаваме:

P/E ratio = 211.50 / 8.45 = 25.02

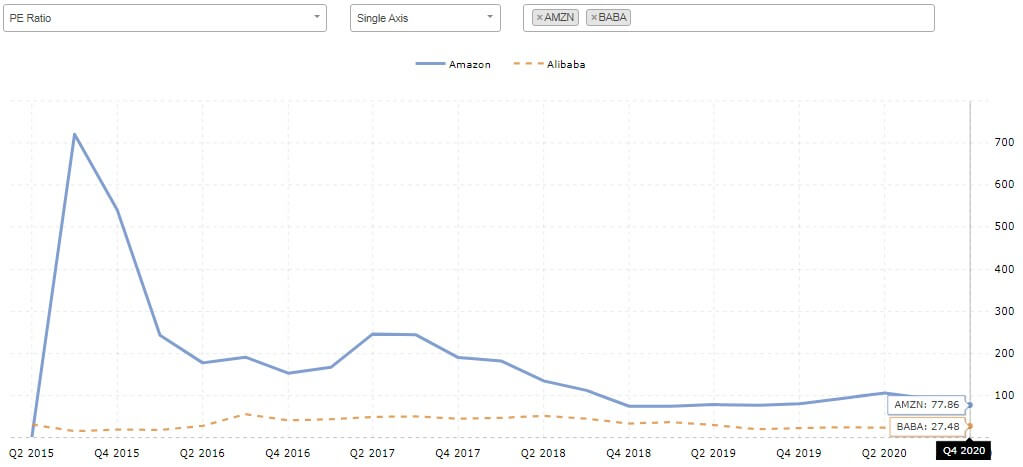

Можем да използваме и сайтa macrotrends.net и да сравним 2-те акции с графики на движението на P/E ratio-то през годините. Можем да добавим и още компании за сравнение.

Това, което можем да видим е, че исторически, компанията ALIBABA е била винаги с по-ниско P/E ratio от AMAZON и може да се приеме, че тя е „подценена“. Ако пък вземем AMZN, високото P/E ratio може да означава, че инвеститорите и пазарът като цяло очакват голям растеж в цената на акциите.

Можем да сравним P/E на двете компании с P/E на индекса S&P 500, който ни показва състоянието на пазара. S&P 500 е с Price-to-Earnings ratio между 25 и 35. Това ще означава, че спрямо индекса, BABA e подценена (25.02), а AMZN е надценена (70.04).

Добре знаем какъв потенциал имат и двете компании и колко големи са всъщност. Ако обаче, като инвеститори, се водим единствено по параметъра P/E ratio, то далеч не можем да оценим качествено дадена инвестиция.

В случая с AMZN и BABA, ако гледаме само P/E, то НЕ трябва да купуваме AMZN, тъй като е надценена според този параметър. Високото P/E на Amazon обаче не означава, че компанията не е изгодна за инвестиция. Тя е компания със силен растеж, огромен потенциал, и се развива във все повече сектори, придобивайки други компании, разширявайки дейността си с всеки изминал ден. Аз лично бих продължил да инвестирам в AMZN, отколкото в китайската BABA, и причините за това са много и са за отделна статия :).

Проследявайки фундаментите на AMAZON и вземайки предвид growth потенциала, то определено би си заслужавало да инвестираме. Но това е само мое мнение и в никакъв случай не следва да се приема като финансов съвет.

Споменавайки GROWTH, нека обърнем внимание и на един производен на P/E параметър, който също ни дава доста стойностна информация за компаниите, които разглеждаме.

Какво е PEG ratio

PEG ratio или price-earnings-to-growth ratio е съотношението на P/E на компанията към бъдещия растеж на EPS (EPS growth rate). Тоест, това всъщност е леко модифициран параметър, който ни дава представа за текущите печалби на компанията за един дял, но също включва и бъдещите възможности за растеж на EPS.

Формула за PEG ratio

PEG Ratio = (P/E Ratio) / Forecasted EPS Growth

По принцип, този параметър би трябвало да ни помогне повече от P/E ratio-то, за да оценим по-ясно дадена акция. Както вече споменахме, тук включваме и потенциала за растеж (growth).

Общоприето е PEG ratio от 1 да е идеалната среда за компанията. Ако това ratio е под 1, то това може да означава, че компанията е подценена и съответно, ако е над 1, то изводът би бил, че тя е надценена.

Както вече многократно споменахме, нито един единичен параметър не може да определи истинската стойност на дадена компания, но все пак, това съотношение ни дава някаква база, над която да градим и последващи анализи.

Можем да изчислим PEG за например 2 компании и така да сравним коя би била по-изгодна за покупка в момента. Също, можем да видим какво би било PEG ratio-то за 1, 2 или пък повече години напред, например 5 години.

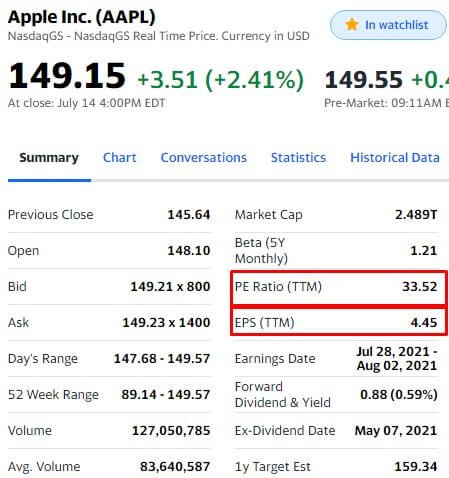

Нека за целта сравним компаниите APPLE и MICROSOFT. Първо ще разгледаме стойностите на EPS в момента и EPS за изминалите 12 месеца и ще определим EPS growth rate за 1 година.

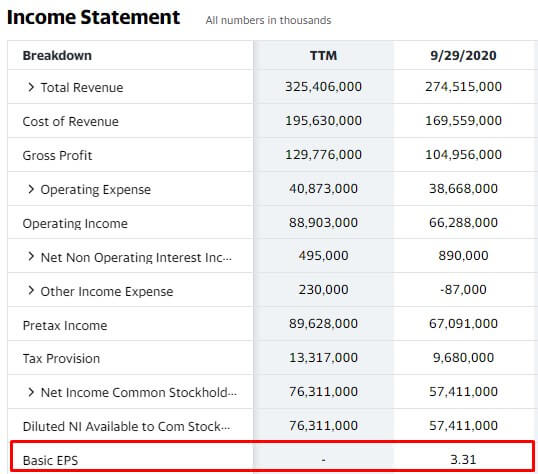

APPLE (AAPL)

Както виждаме, имаме всичко необходимо от сайта на yahoo finance в случая. Разбира се, може да използвате и други сайтове за статистика. Стойностите ще са същите. В статията Източници на Информация за Акции и Компании ще намерите приложения и уебсайтове, които може да използвате.

Изчисляваме EPS growth rate-а на Apple като вземем текущият EPS (TTM – Trailing Twelve Months), в случая $4.45, и от него извадим EPS от последния наличен Income Statement, в случая $3.31. Получаваме $1.14. Разделяме тази стойност на 3.31 и резултатът е 0.34. Умножаваме със 100 и така получаваме growth rate 34%. Ето и самата формула:

EPS Growth Rate формула

EPS GR = (Current EPS – Last Year EPS / Last Year EPS) x 100

AAPL EPS GR = (4.45 – 3.31 / 3.31) x 100 = 34%

Ето и един калкулатор за по-бързи сметки:

И така вече имаме всички необходими стойности, за да изчислим PEG ratio-то на компанията APPLE.

AAPL:

- P/E ratio = 33.52

- EPS Growth Rate (1 година) = 34

PEG = 33.52 / 34 = 0.98

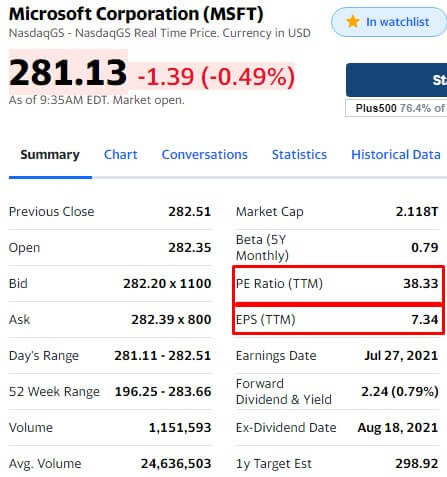

MICROSOFT (MSFT)

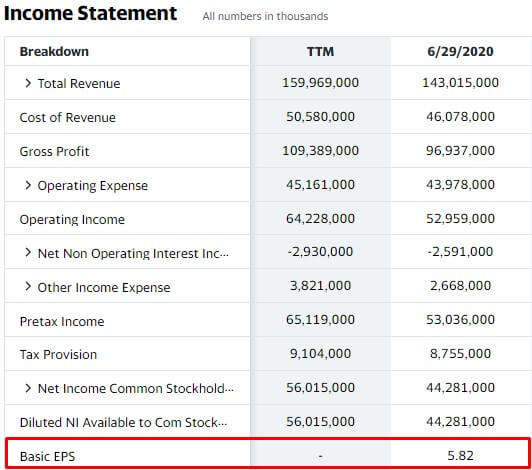

Изчисляваме отново EPS growth rate по формулата по-горе:

MSFT EPS GR = (7.34 – 5.82 / 5.82) x 100 = 26.11%

MSFT:

- P/E ratio = 38.33

- EPS Growth Rate (1 година) = 26.11

PEG = 38.33 / 26.11 = 1.46

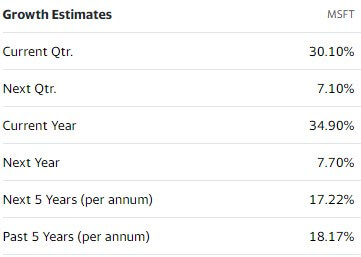

На yahoo finance може да намерите готова сметната за вас информация за различни периоди на растеж. За целта отидете на таба Analysys:

А имате и възможност да видите и PEG ratio-то готово пресметнато за период от 5 години. Това е достъпно от таба Statistics:

Това беше от мен по темата за P/E ratio. Искам отново да отбележа, че нито този, нито който и да е друг единичен параметър не бива да се приема като определящ за това дали да инвестираме в дадена компания или не. Запомнете, че по-високото P/E ratio може да означава, че инвеститорите виждат по-голям потенциал за растеж.

Много хора се свързват с мен и коментират, че P/E на дадена компания е твърде високо, тя е надценена, силно надценена и т.н. Ако обърнете внимание, всички добри компании са със сравнително високо P/E ratio и PEG ratio. Правете винаги свои собствени проучвания и анализи и най-вече оценявайте бъдещия растеж на компаниите, защото миналото добро представяне не е 100 процентова гаранция за бъдещо такова.

Не вярвайте сляпо на анализатори и „специалисти“, които се опитват да ви убедят, че всичко е балонизирано и т.н….твърде модерно е в днешно време да се говори по този начин и да се привлича внимание, възползвайки се от незнанието и страха на хората да загубят парите си. Имайте предвид, че същите тези „големи“ анализатори е твърде вероятно да правят точно обратното на това, което съветват и проповядват, именно защото всъщност това им е играта – да свалят умишлено цените, а след това да купуват евтино.

Така че, инвестирайте в стойностни компании с устойчиво конкурентно предимство, следете фундаментите им и ще видите как печалбите ще са постоянно нарастващи, когато имате понятие в какво инвестирате.

Е приятели, благодаря ви, че изчетохте този материал, надявам се е бил полезен за вас.

Ако статиите от сайта ви харесват, ще съм ви много благодарен, ако ги споделяте с ваши приятели, близки, познати и непознати из социалните мрежи :).

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

3 коментара

Dimitar Kostov

Във формулата за EPS Growth rate,затварящата скоба не трябва ли да е след действието изваждане и преди деленето?

Кирил

Здравейте! Никъде не видях толкова високо Р/Е на S&P 500 https://www.multpl.com/s-p-500-pe-ratio/table/by-month

Димитър Ангелов

Да, явно съм натиснал някоя друга цифра :). Между 25 и 35 е P/E ratio на индекса. Благодаря за забележката, поправих статията. Това е то да имаш истински редактори :).