В тази статия искам да обърна внимание на един доста често срещан въпрос, който малко хора разбират, други си го обясняват донякъде, а трети изобщо нямат представа за какво иде реч. Става дума за лихвени проценти (interest rates), които се определят от централните банки по света и които пряко определят и влияят на нивата на инфлация, дефлация, и като цяло всичко свързано с парите в обращение.

Лихвените проценти се определят от централните банки по света и чрез тяхното повишаване или намаляване, се цели балансиране на икономиките – предотвратяване на хиперинфлация или пък дефлация. За по-лесно и по-прегледно, в статията ще давам примери с американската централна банка, а това е именно Федералният Резерв на САЩ (The Federal Reserve), накратко „The Fed“. Всички други банки (Еропейската централна банка, банката на Япония и т.н.) практикуват абсолютно същите практики, тъй като американският долар е reserve currency на света и това означава, че всяка банка държи именно долари в трезорите си като обезпечение на съответната фиатна валута – евро, йена и други.

Съдържание

Как централните банки „правят“ монетарната политика?

The Fed и другите централни банки по целия свят имат за цел да практикуват монетарна политика, която изпълнява определени икономически цели за растеж и развитие на съответните държави. Тези главни банки имат механизми, чрез които регулират процесите по money supply (печатането на пари), за да бъдат те в синхрон с икономическите цели. Има 3 инструмента, които те използват:

- Open Market Operations

- Reserve Requirements

- The Discount Rate

Ще премина набързо през първите два инструмента и ще стигнем до третия, който определя именно лихвените проценти. На него ще обърнем и най-голямо внимание.

Open Market Operations

Open Market Operation (OMO), или на Български език – операции на открития пазар, се извършват от централните банки като The Fed в САЩ и представляват закупуване или продаване на държавни ценни книжа като U.S. Treasuries на този Open Market (Открит Пазар). По този начин се регулира money supply-я и се влияе на краткосрочните лихвени проценти (short-term interest rates).

Закупуването на подобни активи от The Fed и другите банки по света, добавя пари в циркулация и сваля лихвените проценти.

Продаването на подобни активи пък намаля (премахва) пари от циркулация и по този начин лихвените проценти се покачват и кредитите стават по-скъпи.

Накратко, това е инструмент, който централните банки използват, за да манипулират лихвените проценти. Манипулират е абсолютно точната дума в случая, точно това правят :).

Reserve Requirements

Това са изисквания към комерсиалните банки да държат в резерв определено количество от депозираните пари, за да могат да реагират на внезапни и по-големи тегления от страна на клиентите си, тези от нас, които сме депозирали пари в банката. Тези изисквания се спускат от централните банки и отново са механизъм, чрез който се увеличава или намалява money supply-я и се влияе върху лихвените проценти.

От месец Март 2020-та изискването на The Fed към банките е да имат 0% Reserve Requirements. Тоест, не е необходимо да задържат никакви резерви, а могат да отдават всичко като заеми.

Накратко, Fractional Reserve Banking системата досега работеше като към повечето банки имаше изискване да задържат 10% от депозираните пари. Останалите 90% те можеха да отдават като заеми и тази система е още позната като Money Multiplier, тъй като $100 000 депозирани се превръщат в $1 милион, т.е. се напечатват 10 пъти повече пари от резерва, който банката държи.

За повече информация как работи тази система, може да погледнете статиите ми за финансовата криза от 2008-ма и как по принцип се създават парите:

Финансова Криза 2008 г. Какво се случи?

Преминаваме към същината на тази статия, а именно самите лихвени проценти – Как се определят, кой ги определя, защо са толкова важни?

Discount Rate и The Fed Funds rate

Тeзи параметри са и 3-тият инструмент, който централните банки използват при упражняване на съвременната монетарна политика. Discount rate-а е лихвеният процент, на който банките могат да заемат пари директно от The Fed, докато Fed Funds Rate е този лихвен процент, на който банките заемат пари помежду си.

Както вече отбелязахме, Fractional Reserve Banking системата изисква от банките да имат минимум резерви, за да оперират. В момента, от Март 2020-та насам, този резерв е 0, т.е. няма изискване да се задържат средства, а всичко е позволено да се отдава като заеми. Ето как функционираше системата при 10% изискване за резерв:

Fed funds rate е рекордно нисък в момента и се поддържа в рамките от 0 до 0.25% в зависимост от търсенето и предлагането на пари на междубанковия пазар:

Да приемем, че дадена банка има $1 милион в депозити. Тя трябва да задържи $100 000 като резерв, а останалите $900 000 може да отдаде под формата на заеми. Когато дадена банка извършва ежедневни операции – приема депозити, отдава кредити и т.н., в края на деня, може да се окаже, че тя има по-малко от изискваните $100 000, ако например са извършени повече тегления отколкото депозити. В такъв случай, ако да речем наличните средства на банката са само $50 000, което е наполовина по-малко от изискването за 10%, то тази банка трябва да заеме още $50 000 като краткосрочен заем от друга банка, която пък от своя страна, извършвайки също ежедневните си операции, се е оказала с $50 000 повече от изискваните от регулатора минимум резерви.

Лихвеният процент, на който втората банка с повечето пари отдава като заем 50-те хиляди долара на банката с по-малко средства, се нарича именно Fed Funds Rate. Тази операция се случва overnight и краткосрочните заеми, които банките обменят помежду си са с рекордно ниски лихви и това поощрява да се извършват подобни операции все повече и повече, а както вече споменахме, изискването за минимум резерви дори вече го няма, то е 0%, и фактически, няма лимит на това колко пари дадена банкова институция може да отдаде като заеми. Ако отдаде всичките си пари днес, то вечерта ще заеме от друга банка голяма сума и на следващия ден ще продължи да раздава кредити на воля. Кажете ми това не е ли абсурдно? 🙂

Но това е разбирането на съвременните политици и най-вече управители на централните банки за стимулиране на икономиката. И истината е, че ако спрат да се заемат пари, ако спрат да се печатат пари, то икономиката ще се срине. Дългът е този, който я движи напред в момента. Няма ли дълг, няма да има и растеж.

Ако обаче, на overnight market-а, няма банка, от която да се заемат пари, то банката, която има нужда от тези средства прибягва към заем директно от The Fed. Лихвеният процент, който Федералният резерв определя за тези операции, се нарича Discount Rate. Той също е на рекордно ниски исторически нива от 0.25%:

Този процент обикновено е малко по-висок от Fed Funds Rate, тъй като The Fed предпочита комерсиалните банки да заемат пари помежду си и така взаимно да контролират кредитния си риск. Затова и discount window за подобни заеми е много малък и съответно заемите, които се отпускат по този начин са още по-краткосрочни.

Като цяло, този тип заеми директно от The Fed на този Discount Rate, са като „последна надежда“ на някои по-големи банки, които искат да заемат огромни суми пари overnight за кратко време, а такива наличности няма при обикновените комерсиални банки, които в момента са на този пазар.

Също, discount rate е предназначен да бъде резервен източник на ликвидност за тези стабилни банки, така че The Fed Funds Rate никога да не се покачва твърде много над целевия процент. Discount Rate-а поставя таван на Fed Funds Rate.

Намаляне на лихвените проценти

Когато централните банки правят промяна в лихвените проценти, икономическата активност или се увеличава, или намалява в зависимост от планирания резултат от промяната. Когато икономиката на страната е в застой или просто се движи по-бавно, Федералният резерв може да упражни правомощията си и да намали лихвените проценти в опит да направи кредитите по-достъпни за банките, а те от своя страна ще предоставят по-достъпни кредити на своите клиенти.

Това води до растяща икономика, тъй като хората са склонни да заемат повече пари на ниски лихви и общо взето да пазаруват все повече и повече и от всичко. Централните банки и държавите се страхуват най-много от дефлацията, която може да настъпи, ако хората спрат да харчат парите си. Именно затова държат лихвените проценти рекордно ниски, зашото само така може да има някакъв растеж – чрез малка инфлация. Ако няма инфлация, няма да има и растеж, просто така работи съвременната монетарна система.

Но всичко си има граници и съответно понякога се налага обратният процес да бъде приложен.

Увеличение на лихвените проценти

Когато икономиката започне да се развива толкова бързо, че има вероятност от хиперинфлация, а такава вероятност става все по-възможна с безразборното печатане на пари (QE), Федералният резерв може да се намеси и да увеличи лихвените проценти, което ще доведе до забавяне на забързания икономически растеж. Quantitative Easing е за отделна статия, но покривам основите по това „Количествено Улесняване“ в статията ми Как се създават парите?

Увеличавайки лихвените проценти, банките ще са по-малко склонни да заемат пари помежду си и директно от The Fed, тъй като ще трябва да отдават заеми на по-високи лихви на своите клиенти, които пък от своя страна няма да изявяват голямо желание да изпадат в дълг, който би се оказал доста скъп за тях.

Така се случи и кризата през 2008-ма. Просто безразборното раздаване на заеми на всеки, доведе до най-голямата финансова и икономическа криза на съвремието ни. Оставям отново линк към статията ми по темата. Силно ви препоръчвам да я погледнете, защото наистина можем да научим много от историята си и най-вече да видим как тя се повтаря отново и отново:

Финансова Криза 2008 г. Какво се случи?

Е, скъпи приятели, това беше кратък преглед на темата за лихвените проценти, която е една от най-дискутираните, но в същото време е и една от най-неразбираните от нас обикновените хора. Не изпаднах в дълбоки детайли по този въпрос, тъй като искам кратко и ясно с около 1900 думи 🙂 да разберете какво се случва в света сега и как се оперира с монетарната система.

Може би ви изглежда малко абсурдно и като на игра с това увеличаване и намаляне на лихвените проценти, но уверявам ви, на мен също ми изглежда и звучи също толкова абсурдно, но за съжаление това са фактите, на това разчитаме.

Ето защо криптовалутите и блокчейн технологията зад тях ще набират все повече сила. Те решават този вечен проблем с инфлацията и обезценяването на парите. Винаги съм препоръчвал да не държим свободните си пари спестени в някоя банка на влог, а да ги инвестираме в активи. Само и единствено по този начин можем да запазим и увеличим богатството си. В противен случай, The Fed и другите централни банки, просто ще изяждат постепенно спестяванията ни, ще ставаме все по-бедни и все по-използвани от „изродите“ на тази монетарна политика.

Ако тази статия ви хареса, споделете я в социалните мрежи и нека тя достигне до повече хора, които искат да научат как, за съжаление, изкуствено всичко се манипулира от решенията на няколко човека в света, а понякога и дори само на един човек.

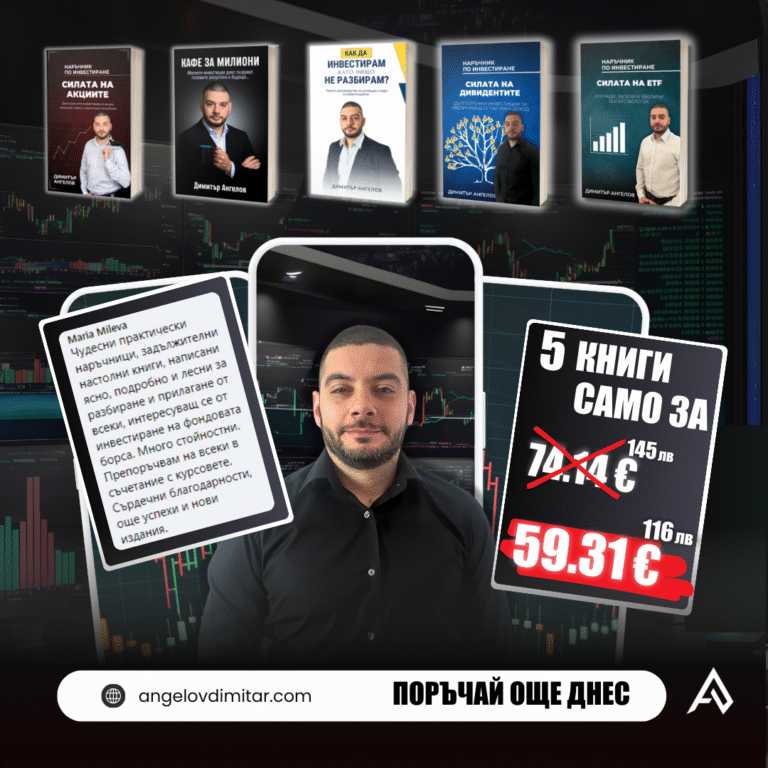

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

5 коментара

Irena

Защо да е лошо за мене е по добре да има два три вида хляб от колкото сега 20,30 вида или колите не да измислят постоянно нови модели със постоянно нови екстри,произвеждаме все повече , заплатата не се повишава спрямо поскъпването на всичко, Хюндай я който го купих преди 10 години за 8000 сега струва 12000с една дума растежа е в полза на малцина богати.сега повече работа по малко социален живот това е растежа

Irena

А защо всъщност трябва да има растеж всяка година,би ли обяснил.

Димитър Ангелов

Защото, ако няма растеж, ще има едно от другите 2 неща – застой или дефлация, което е много по-лошо.

Tihomir Todorov

Стойностна статия която показва колко плашеща е цялата тази работа.

Ето вече се говори за намаляне на печатането на пари. Вече и по пазара се вижда – днес всичко е на червено. Добавяйки и разпродажбата на китайски акции която всички са започнали. Та малко кофти ден се очертава днес. 🙁

Та въпросът който не ми дава мира е: Хубаво си говорим за дългосрочно инвестиране, обаче след дот-ком балона доста компании така и не се възстановяват до предишното ниво. Какво е различното между кризата 2000 и 2008. (След 2008 почти всичко се възстановява и тръгва. След Covid също). Дали инвестициите от тази година няма да трябва да чакат 20 години за да се възстановят вложените средства?

Димитър Ангелов

Това никой не може да каже за съжаление кога ще е следващата криза, колко ще е голяма и т.н. Но едно е сигурно и то е, че стойностните компании винаги ще пребъдат всякакви кризи. Тези, с устойчивоп конкурентно предимство ще са винаги дългосрочно нагоре.