Много „инвеститори“ започват да инвестират парите си без стратегия, без постоянство, без изграден план изобщо какво искат да постигнат чрез своите инвестиции, както и доста често нямат представа в какво инвестират или пък решението за дадена инвестиция е следствие на нечие друго мнение, на някой фейсбук пост или пък youtube видео.

Преди няколко седмици направих един материал за F.O.M.O. инвеститорите, където обърнах внимание на явлението „Fear of Missing Out“ и как то може да повлияе пагубно на портфолиото ни и да го изкриви до такава степен, че да се отклоним изцяло от плана, който пък иначе сме си начертали да следваме.

В тази статия искам да обърна внимание на фактите, такива каквито са те за над 90% от начинаещите инвеститори. Понеже вече всеки има достъп до информация и до най-различни брокери, приложения и т.н., все повече хора се оказват на фондовата борса. Имаме много „борсови играчи“ дори и в България вече. Неведнъж съм чувал някой до мен да говори за това как е купил акции на някоя компания, а събеседникът му отвръща с „А, и аз играя на борсата“ или пък „Имам един познат, който играе на борсата и той“.

Идва ми да се обърна и да им кажа на тези хора, че когато го приемат като игра, точно такова ще бъде и за тях. Лошото е, че играта, за която говорят е хазартната игра… знаете за какво говоря, но кой съм аз, че да давам акъл. Както има една приказа, „Акъл не ми давай, пари ми дай“ 🙂

Съдържание

Обикновеният масов инвеститор ГУБИ парите си!

Тези хора, за които споменах, те в повечето случаи губят всичките си инвестирани пари, именно поради хазартния подход, който прилагат. Истината обаче е, че не само те губят. Обикновеният масов инвеститор, който просто отнякъде е видял, някой му е подметнал нещо и се е решил да инвестира 1000 лв в някоя компания, която е на върха си, без да познава изобщо никакви фундаменти, бизнес модел и минало представяне, той също търпи загуби. А уж инвестира „за добро“, за бъдещето си…

Същата е и историята с повечето взаимни фондове. Уж 5 години внасяме едни пари постоянно, не можем да ги теглим, експерти ги управляват и накрая не сме дори и на минимална печалба, на загуба сме.

Загубите и последващото разочарование идват оттам, че НЕпознавайки материята достатъчно добре, НЕизграждайки план, НЕследвайки стратегия, инвестициите, които правим носят голям риск, огромен риск дори. И рискът сме самите ние, когато се погледнем в огледалото. Не можем да сме разочаровани и да се сърдим, че акциите на дадена компания са паднали с 50%. Трябва да обвиним себе си, че не сме се запознали достатъчно с това какво можем да очакваме, не сме диверсифицирали достатъчно и т.н.

Колкото повече знания придобиваме за инвестициите на фондовата борса, толкова по-малък риск ще поемаме с всяка следваща инвестиция. Това е самата истина.

Buy High & Sell Low

Виждате ли нещо нередно в това подзаглавие Buy High & Sell Low? Да, познахте, наобратно трябва да е – Buy Low & Sell High 🙂 Но за съжаление, както между другото и сме свидетели вече повече от половин година, точно това правят масовите инвеститори – купуват, когато пазарът върви нагоре и продават уплашени, когато пазарът тръгне надолу.

Това е следствие от техния страх от незнанието какво да очакват. Всеки, който е преценил риска си, подготвил си е план и следва дадена стратегия, която ще го отведе към крайната му цел, знае и е наясно как да действа при различни пазарни обстановки. Добрият начин е просто да не действа (Buy & Hold), а още по-добрият е да действа с DCA (Dollar Cost Average) стратегия.

НО, има едно голямо НО! Познанието. Това е ключът към успеха на фондовата борса. Защото, пак да повторим, колкото повече знаем, толкова по-малко риск ще поемаме и той ще бъде оправдан, и съответно, толкова повече ще печелим.

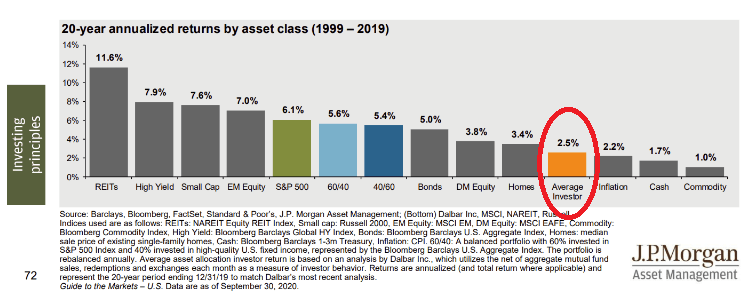

Нека ви покажа една 20 годишна графика, достоверна, от JP Morgan, която се базира на данни за средния масов инвеститор, който купува високо и после продава ниско, за да не му „изчезнат“ парите. Както можем и да видим, имаме възвръщаемости при различни класове активи, като например тази на S&P 500.

Не се вглеждайте толкова в самите цифри от графиката. Както се вижда S&P 500 за този 20 годишен период показва 6.1%, но това е без дивидентите да са реинвестирани или да се вземат предвид. Знаем, че индексът в дългосрочен план връща между 8 и 10% средно годишно. Трябва да знаем, че тук за този период имаме 2 много сериозни „катастрофи“ на фондовата борса – дот ком балонът от милениума, както и супер голямата криза от 2008-ма.

И все пак, дори и този модел да е хипотетичен и да не представя индивидуално някой инвеститор, а по-скоро една всеобща практика и психология на инвестиране на средния масов инвеститор, то ясно можем да видим, че всъщност този, който действа „играейки“ на фондовата борса или пък този, който си инвестира парите в някой взаимен фонд, то той бива победен от инфлацията и възвръщаемостта му всъщност е нищожна, ако има изобщо положителна такава. В много случаи също незнанието как да пресмятаме своите инвестиции води до големи разлики между нашите очаквания и реалните резултати, които сме постигнали.

Ето до такава възвръщаемост води инвестирането на фондовата борса, когато тя върви само нагоре и ние инвестираме само по върховете.

Скрийншотът е от индекса Nasdaq-100 за последните 5 години, но се отнася и за всеки един друг актив от този тип. Оказва се, че дори да сме инвестирали само на тези 4 върха по една и съща сума, пак ще сме на плюс с около 6% към днешна дата, но това е възвръщаемост за всичките 5 години. Сещате се, че като разбием на годишна база идва доста по-малко.

Но съвсем друга щеше да бъде възвръщаемостта ни, ако бяхме инвестирали просто с постоянство и при спадовете, а защо не и по-ударно при по-големи спадове, както е в момента например. Тогава възвръщаемостта ни ще е в пъти по-висока.

Аз срещу акциите

Както и Бъфет го описва неведнъж, повечето хора купуват акции и сякаш започват да се надпреварват с тях – дали ще се вдигнат или ще паднат. Ако се вдигнат, това са най-хубавите акции на света, а ако паднат, значи това са най-лошите компании, които могат да съществуват за нас. Та те са „изяли“ парите ни.

Вероятно и вие сте пазарували наслуки, и аз съм го правил, всеки начинаещ го е правил. И сме си казвали – „Само да се вдигне на цената, на която купих и продавам, отървавам се…“

А истината е, че цените на акциите се движат от пазарните механизми – търсене и предлагане или с други думи купуване и продаване. Това, че някоя акция е паднала с 10% в никакъв случай не означава задължително, че тя вече не е толкова добра компания или има проблеми.

Наблягам на това доста подробно във видео курса „Как да намираме подценени компании?“. Обръщам внимание на това как да използваме моментната цена, за да определим дали една компания е подценена или пък е надценена.

Акциите и компаниите всъщност, които стоят зад тях, нямат представа какво мислите вие, с какво настроение сте и също нямат абсолютно никакво задължение към вас дадена акция да има определена цена и тя да е растяща :). Така че, когато инвестираме и после чакаме да излезем на нула, само да се избием, това не ви ли звучи малко като игрите в казиното :). Това не е инвестиране. Това е нищо, просто игра на инвестиране.

Инвестирай в бизнеси, а не в акции!

Един от сигурните начини да правим все по-успешни инвестиции, е като приемаме нашите инвестиции като такива в даден бизнес за 5 или 10 години, а дори и за повече напред. Трябва да познаваме бизнес моделите на компаниите, трябва да разбираме тези бизнес модели, трябва да знаем тяхната история, техните бъдещи планове и само тогава можем съвсем ясно за себе си да приложим някой модел и да видим дали компаниите могат да ни върнат това, което ние бихме очаквали от тях.

Преди време написах една статия точно по темата: Инвестирайте в Бизнеси, а не просто в Акции

Сега пак ще спомена Уорън Бъфет. Той дава следния пример: Когато си купим например ферма, ние не получаваме цена за нея всеки ден. А ако получим какво? Ако сме купили фермата за €100 000 и след 1 месец някой ни предложи €90 000 ще я продадем ли, защото имало криза при тези имоти в момента? Или пък ако след 6 месеца някой ни даде €110 000 ще продадем ли фермата?

Нещо подобно се случва и при акциите, когато не приемаме инвестициите си като такива в акции, а ги приемаме като инвестиции в бизнеси. Когато даден бизнес е успешен, неговата икономика е успешна, неговото управление, развитие са ясно видими, то цената рано или късно ще последва развитието на този бизнес, т.е. ще се покачи.

Така че, аз лично, като видя нещо стойностно на -20% съм склонен да си го купя, защото е на промоция :). Точно както, ако отидем в мола и преди 1 месец един костюм например е струвал 500 лв, а днес струва 350 лв по някаква причина същия този костюм, не е дефектен, не е изцапан, не е скъсан, просто в магазина правят кампания промоция на костюми да речем. Е, ще си го купя ли този костюм или пък няма да си го купя, защото цената му е „паднала“ :).

Ще видите, че реагирайки по този начин на пазарите, няма какво да ви плаши изобщо и съмненията ви ще изчезват все повече и повече, когато прилагате нещата на практика. Рискът ви ще намалява с усилването на вашите качества за подбор на хубави инвестиции. Но това важи само за тези, които отделят времето и положат усилията да се пообразоват за инвестициите и да ги превърнат в част от живота си.

А в крайна сметка, ако пък не сме сигурни, страх ни е, не ни се рискува, не можем да издържим емоционално, ами в този случай инвестирането в акции не е за нас и по-добре да страним от него. Как мислите, съгласни ли сте с мен? 🙂

Ако пък се чувстваме някъде по средата, ами има решение отново. Инвестирайте в някой индексен ETF и готово. Из сайта и youtube канала ще намерите тонове информация за ETF-ите. А ако я искате систематизирана на едно място с всички детайли, другият ми видео курс „Как да инвестираме в ETF?“ е може би това, което ще ви помогне.

Как да НЕ губим пари като масовият инвеститор?

Ще споделя с вас няколко хака, които може да приложите, за да не губите парите си на фондовата борса:

- Определете си ясен хоризонт за вашите инвестиции. Придържайте се към него. Ще видите, че по този начин краткосрочните пазарни колебания няма да ви влияят толкова.

- Инвестирайте единствено и само пари, които може да си позволите да „прежалите“ за този период. Така няма да продавате панически в ужас, ако това са ви последните пари или пък парите за наема, за университета и т.н.

- Инвестирайте в бизнеси, а не в акции. Познавайте тези бизнеси и ги следете. Ако започнат да боксуват и вече не са същите бизнеси, да, продавайте.

- Имайте ясни изисквания за възвръщаемост към компаниите. Имайте ги в проценти, например 15% на година за периода, за който сте инвестирали. Ако този период е 10 години, а компаниите вече 5 години ви връщат по 3% на година, ами защо изобщо ги държите?

- Прилагайте стратегия на инвестиране. Хаотичното купуване и продаване не води до нищо освен до загуба на пари в дългосрочен план.

- Имайте дисциплина, т.е. прилагайте стратегията и следвайте плана си. Не сменяйте стратегиите си и намеренията си месец след месец или по 5 пъти на година спрямо пазарните обстановки. Доникъде няма да стигнете така.

- Не купувайте само, когато пазарът върви нагоре. Най-успешните инвестиции в най-добрите компании се осъществяват, когато те са надолу, т.е. паднали са заради целия пазар, заради сентимент, криза или каквото и да е друго.

- Не си мислете, че може да предречете бъдещето. Не инвестирайте с емоции, защото някой продукт на дадена компания страшно много ви харесва или пък защото шепа експерти „казали“, че дадената компания е следващия Google или следващия Amazon. Доверете се на собствените си проучвания и собствените си виждания. Винаги проверявайте това, което виждате.

- И последно, но не на последно място, просто може да не правите нищо. Оставете времето и сложната лихва да си свършат работата. Добри ли са компаниите, които сте купили? Фундаментите им здрави ли са? Оборотите им покачват ли се? Печалбата им повече ли е всяка следваща година? Какво се притеснявате тогава? Това са добри бизнеси, дръжте ги, те ще ви донесат печалба, нищо, че в момента са с 20% надолу да речем. Това не се случва за пръв път, случвало се е винаги, защото точно така работят пазарите.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!