Здравейте! Реших да драсна една статия по темата за F.O.M.O. инвестициите, които много често начинаещите инвеститори правят. F.O.M.O. е съкратено от “Fear of Missing Out” или на български език можем да си го преведем като “страх от пропуснати ползи” или “страх да не изпуснеш нещо”. Това явление е опасно, както когато пазарите са нагоре, така и когато те са надолу. Нека видим за какво иде реч…

FOMO в инвестициите се проявява, когато емоциите на инвеститорите вземат превес над разума. Такива емоции могат да бъдат да речем нетърпение или също завист, че някой друг прави пари, а ние “изпускаме влака”. За съжаление, неведнъж съм казвал, че емоциите най-често ни вредят, когато ги “вкарваме” в инвестициите си. По този начин обръщаме инвестирането на хазарт, а не това е нашата цел. Много са случаите, когато е приложима старата комарджийска поговорка “Избивката е майка на забивката”. FOMO моментите са тези, с които преминаваме границата от инвестиции към трейдване (спекулация), а оттам и към хазарт. А както много добре знаем, тази граница е много тънка и може да изтрие години на успешно инвестиране. Може да ни върне много назад, дори към самото ни начало на инвеститори.

Съдържание

FOMO при зелен пазар

Първо, нека видим какво се случва, когато позволим на чувствата ни да ни водят, когато например акциите растат. Много хора започват да усещат, че сякаш изпускат “играта”. Преди месец акциите на дадена компания са стрували да речем $100, а сега струват вече $150. И започваме да си мислим:

“Ами, ако бях инвестирал тогава, вече щях да съм на сериозна печалба за кратко време. Но из коментарите във фейсбук видях, че тези акции ще се качват още. Я да купувам докато не съм изтървал и последващото покачване. Много хора купуват сега, значи ще се качва, всички това казват. Много мои познати направиха пари. Аз по-глупав ли съм от тях, я да купувам здраво докато е време, те акциите винаги вървят нагоре. Ако не сега, след няколко месеца, максимум година, ще съм на голяма печалба.“

Това е класически FOMO пример, когато пазарите са нагоре и ни показва как “жаждата” за печалба, нетърпението да изкараме пари е в основата на инвестиционното решение. Също вкарваме и завист в мислите си, когато виждаме, че другите правят пари, а ние пропускаме.

Няма смисъл да ви казвам, че подобни решения често завършват зле. Защото те не са базират на нищо смислено и логично. Това е ясен пример за хазартен тип инвестиране. В дългосрочен план, няма как да постигнем успех по този начин. Това, което ще постигнем са изпилени нерви, много разочарование и много загубени пари.

FOMO при червен пазар

Тази проява на FOMO идва в случаите, когато вече сме “чели”, че е добре, когато пазарът е надолу да се купува, мислим си, че знаем, убедени сме, че сега е моментът, защото така някъде сме видяли мнозина утвърдени инвеститори да споменават, че когато пазарът пада, сега е време за купуване. Промоция е!

Страхът този път идва от това да НЕ пропуснем да купим “на дъното”. Да не би след ден, два или три акциите на съответната компания да тръгнат пак нагоре. Тогава ще сме изпуснали по-голямата печалба. Ще сме изпуснали да закупим на дъното.

Едно такова мислене със сигурност отново е погрешно. Никой не може да нацели пазара. Това е невъзможно. Много са случаите, в които това е доказвано. Правени са безброй експерименти, пробвани са най-различни модели и винаги се стига до един и същи извод:

“Time in the market beats timing the market!”

Това да купуваме “на промоция” може да е в сила единствено и само, когато ние сме сигурни в активите, в които инвестираме и тази наша сигурност обаче не се дължи на емоции, а на реални факти, на реални фундаменти, които можем да анализираме, да измерим и да прогнозираме до известна степен какво можем да очакваме занапред от съответната компания.

Когато избираме нещо произволно и видим, че акциите например на NETFLIX са паднали или акциите на SHOPIFY са паднали, не е задължително това да означава КУПУВАЙ. Защото, когато на пазара има корекция, това, което се случва е, че повечето компании падат в цените си, коригират се до цената, която реално отразява колко струват. Балонизираните компании падат с по 70% и 80%.

Но това, че нещо е паднало с толкова много, не е задължително да ни говори, че сега е моментът да направим инвестиция и че няма по-удачен момент за това. Трябва да видим колко струва компанията реално, колко е нейната справедлива цена. И само тогава, след един подобен анализ, можем да преценим дали компанията е подценена или надценена спрямо пазара в момента. Съответно, тогава вече можем да вземем инвестиционно решение, базирано на солидни данни и факти.

Ето затова създадох и курса “Как да намираме подценени компании?”. Чрез него, в 7 модула с обща продължителност от 8 часа, споделям с вас детайлно как да определяме дали една компания е подценена или надценена в момента и съответно как да вземем инвестиционно решение. Обръщам специално внимание на това как да различаваме подценени компании, които си заслужава да купим от подценени компании, в които НЕ си заслужава да инвестираме.

FOMO при продажба

Когато сме направили дадена инвестиция с по-краткосрочна или спекулативна цел, идва момент, когато трябва да продадем и да приберем печалбата си. Тук отново се проявява FOMO явлението. Този път обаче се питаме:

“Не мога ли да спечеля още малко? Няма ли да се покачи още малко, за да прибера по-голяма печалба?”

“Изчакването” за по-голямо покачване често ни изиграва лоша шега. Това е така, защото спекулативните активи, ако сме избрали такива, не работят по този начин. Много е вероятно, ако изтървем момента за продажба, да се окажем на загуба и дори тази загуба да е заключена за много дни, седмици, месеци и дори години напред.

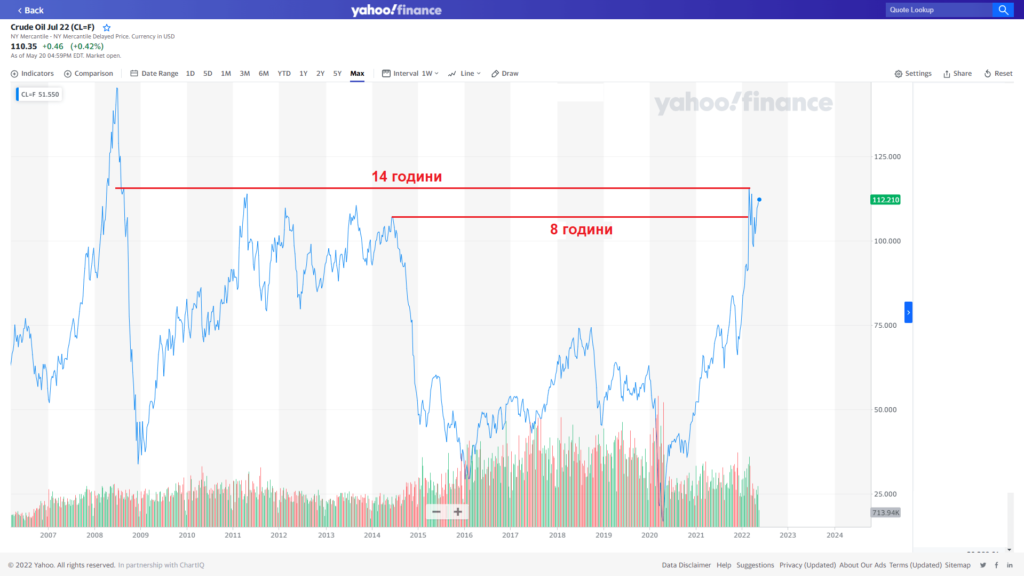

Типичен пример за подобни инвестиции са тези в суровини и най-вече в петрол.

При този тип инвестиции, правилното решение със сигурност е да си поставим горен лимит, на който ще продадем, да речем +20% и когато достигнем този лимит, просто да продадем, без да изпитваме страх от бъдещи пропуснати ползи, защото, в крайна сметка, едно “изчакване за още” може да ни коства години в нереализирани загуби.

FOMO при криптовалутите

При криптовалутите FOMO-то е най-опасно. Там вече наистина могат да се изтрият и загубят завинаги огромни проценти от инвестираните пари. Това е така, защото при крипто няма как да измерим, да анализираме и да оценим какво можем да очакваме от дадена криптовалута. Този чисто нов клас активи няма фундаменти, няма на какво да стъпим, за да вземем решение да инвестираме големи суми пари.

И често начинаещите инвеститори се подлъгват много здраво, когато видят дадена криптовалута да нараства с 1000% за 1 месец. За съжаление, точно, когато всичко върви нагоре и то със сериозни проценти, именно тогава се отключва “жаждата” за печалби и FOMO инвеститорите започват да инвестират, притеснявайки се, че нещо ще скочи с още 1000% и те ще изпуснат това.

Криптовалутите са най-рисковият от всички активи. Няма никаква логика да купуваш например dogecoin, защото постовете в twitter на Илън Мъск помпят цената.

Единствените криптовалути, които са вече утвърдени и със сигурност си заслужава да се инвестира в тях и аз го правя от много години, това са BITCOIN и ETHEREUM. BTC е истински децентрализирана криптовалута – без собственик, без основател, подкрепена от хилядите майнъри по цял свят, които копаят и подсигуряват мрежата денонощно. Всички други криптовалути имат един и същ супер голям недостатък и той е, че не са истински децентрализирани и са манипулируеми в известна степен, както видяхме от редица примери през последните месеци.

Как да НЕ бъдем F.O.M.O. инвеститори?

План

На първо място трябва да си направим план за нашите инвестиции. Този план включва определяне на инвестиционен стил, съобразен с риска, който можем да поемем и с възможностите, които имаме, както и с резултатите, които очакваме. Трябва този план да е с определен хоризонт, за определено време, през което да го прилагаме. Нямаме ли заложен период, в който да изпълняваме плана, то е безсмислено изобщо да започваме.

Търпение и Постоянство

Необходимо е да проявим търпение и да сме постоянни в следването на плана си. Не може да го променяме постоянно, влияейки се от краткосрочни пазарни трендове. Новини, коментари, анализи, които можем да определим като краткосрочни, не бива да повлияват на нашата дългосрочна стратегия.

Ако поемем по този път, ще се лутаме много, ще променяме плана си постоянно и тогава НЕуспехът ни е в кърпа вързан. Трябва да помним каква е крайната ни цел и да гоним точно нея, а не да сме подвластни на спекулативни пазарни движения, които винаги ще ги има. Филтрирайте шумовете около себе си. Подбирайте добре източниците си на информация и никога не забравяйте каква е вашата крайна цел, какво искате да постигнете.

DCA – Dollar Cost Average

Най-лесният и работещ начин да елиминирате риска от краткосрочни действия, е като осреднявате пазара. Buy & Hold и DCA стратегиите са тези, които работят, както на покачващ се пазар, така и на падащ такъв. Тези 2 супер елементарни стратегии, които аз не спирам да прилагам вече няколко години, работят безотказно, защото, както вече споменах, доказано е многократно, че времето, което нашите инвестиции са прекарали на пазара, побеждава абсолютно винаги опитите за нацелване на същия този пазар.

Но, има едно голямо НО. Както в началото отбелязах, тези стратегии са приложими за активи, които имат фундаментите и качествата, които могат да ни позволят да купим и държим и също да осредняваме цената. Няма абсолютно никакъв смисъл да прилагаме DCA за компании като GameStop например или пък за някоя новоизлязла криптовалута.

Е, приятели, вие FOMO инвеститори ли сте? Минавали ли сте поне през някой от сценариите, които описах? Ще се радвам да споделите долу в коментарите под статията. 🙂

Благодаря ви, че прочетохте този материал, и както винаги, ако сметнете, че имате нужда от инвестиционна консултация и изграждане на портфолио, което да работи лично за вас, хвърлете едно око на услугите, които предлагам по това направление 🙂

***Представям ви най-детайлния видео курс за начинаещи инвеститори: “Как да инвестирам като нищо не разбирам?“. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: “Силата на Дивидентите”, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

*Съдържанието на този уебсайт под формата на статии, видеа, продукти и услуги не бива да се приема като финансов или инвестиционен съвет. Инвестициите могат да се понижават и повишават. Капиталът ви е изложен на риск. НЕ инвестирайте, ако не сте наясно с този факт! Винаги взимайте информирани решения, базирани на собствено проучване.

Инвестиции с фиксирана доходност от 7% на година. Избери алтернативата на банков депозит iuvoSAVE: РЕГИСТРАЦИЯ!

Инвестиции с фиксирана доходност от 6.75% на година с Bondora Go & Grow: РЕГИСТРАЦИЯ!

Не забравяйте да се абонирате и за бюлетина на сайта, който ви изпращам всяка седмица с новини, новости, разсъждения върху пазарите и инвестициите – АБОНИРАЙ СЕ

Ако искате да подкрепите моя проект angelovdimitar.com, направете го в PATREON:

https://www.patreon.com/AngelovDimitar

Последвайте ме и във FB, INSTAGRAM и TikTok

За да получавате известия за нови статии на сайта, запишете се за известия от камбанката в долния десен ъгъл на вашия екран.

Благодаря ви и до скоро!

One Response

Така е както си написал ,НО повечето не могат да чакат толкова време и затова предпочитат да се възползват от СУИНГА на пазарите,ИИИИИ тука идва големият проблем че повечето не знаят и не искат да учат ,не се усьвьршенстват ,просто си мислят че като вкарат едни кинти ще станат богати,ИИИИИ тогава пазарът пристига с големите шамари и ги сваля на земята,95% се превръщат в холдьри и почват да се молят А ДАНО А ДАНО просто изгубват реалността ,защото там няма мама няма тати,или учиш и се ьпдейтваш постоянно или си в канала,Наистина това което предлагаш е добро за тези които са тип Холдьр,но колко от младите имат волята и желанието да чакат толкова време…….не сьм съгласен че само тези два крипто проекта са добри ,МЕМЕТАТА дават големи проценти на печалба ако ги играеш с голям марджин и естествено ако знаеш какво правиш,основен проблем както каза е лакомията … .