Здравейте приятели! Тази статия ще е доста дълга, предупредени сте :). Запазете си я и нека тя ви служи като GUIDE, който ви напътства при избора на компании за инвестиране.

След многобройни молби от ваша страна за статии свързани с фундаментален анализ на акции, реших, че вече е време да започна с конкретиката и да напиша поредица от няколко материала, обясняващи различните термини, параметри и логики на фундаменталния анализ.

В мой стил, ще се опитам максимално да ви улесня и поднеса информацията по лесно смилаем и разбираем начин. Защото, в крайна сметка, важното е да разберете фундаментите на една компания.

В статията ще наблегна на основните разбирания и “добри практики” за анализиране на данните за дадена компания. Ще го направя в стил Уорън Бъфет, тъй като той е най-яркият пример за това как правилният фундаментален анализ може да ни посочи компании с устойчиво конкурентно предимство, които ще ни направят богати в дългосрочен план.

Имайте предвид обаче, че аз често се дистанцирам от строго следване на фундаменталните резултати, особено, когато става дума за ново дружество, което се очаква да се разраства и има голямо бъдеще пред себе си. Такава компания например е TESLA.

Същото се отнася и за GROWTH компаниите, както и такива, които съвсем отскоро са на фондовата борса. В днешно време, някои от durable competitive advantage компаниите като много “онлайн” бизнеси, в известна степен се разграничават от “старите” утвърдени фундаментални практики, тъй като това са изцяло нови (иновативни) бизнес модели, които диктуват нови, по-различни правила.

Започваме с INCOME STATEMENT, като в следващите статии ще разгледаме Balance Sheet и Cash Flow отчетите. Пълна и достоверна информация за 3-те вида отчети е налична на всеки сайт за финанси от типа на yahoo finance (също и в мобилните приложения), на сайтовете на компаниите, които “изследваме”, както и на уебсайта на SEC – Securities and Exchange Commission (ако компаниите са Американски).

За тази поредица от статии избрах да използвам уебсайта macrotrends.net. Благодаря на Георги Андонов, който спомена сайта в един от коментарите под статията Източници на Информация за Акции и Компании. Реших да дам пример с macrotrends.net, тъй като в него са дадени точно, кратко и ясно отчетите, които ни интересуват като начинаещи инвеститори. В yahoo finance например ще намерите още доста допълнителни редове, които може да ви объркат и зачудят кой точно параметър да проследите.

Все пак, информацията е една и съща навсякъде и е достъпна за инвеститорите, както и напълно безплатна. Всеки решава за себе си къде му е по-удобно да прави своя анализ. Ще се радвам, ако споделите и други източници на информация, с които имате практика в коментарите под ТАЗИ СТАТИЯ.

Съдържание

INCOME STATEMENT (Отчет за приходи и разходи)

Незнам дали на Български език този превод би бил правилен, но предполагам, че така бихме нарекли този вид отчет. Другите варианти са Отчет за доходите, Приходен отчет и т.н. Съветвам ви да НЕ запомняте и да НЕ тълкувате нещата на нашия език, тъй като това доста ще ви затрудни и може да ви обърка. Най-лесно и най-ефективно е, когато използваме определенията на Английски език, а и тях ще виждаме навсякъде.

Income Statement-ът на една компания е най-важният отчет от 3-те. Той ни показва колко оборот е направила компанията (revenue), която продава даден продукт, както и какви са разходите (expenses) по продажбата на този продукт. Когато от приходите извадим разходите, намираме дали фирмата е на печалба или на загуба от операциите си. Тоест, чрез income statement ни става ясно дали дадена компания печели или губи на база на данните, които ни предоставя.

Този тип отчети обикновено се издават на тримесечие (quarter), както и в края на фискалната година за съответното дружество. Обърнете внимание, че не всички компании започват своята фискална година по едно и също време. Компания А може да я стартира през месец Април 2021 и тя ще завърши през месец Април 2022. Компания Б пък да речем започва да “брои” годината от 1-ви Декември 2021 до следващия 1-ви Декември 2022.

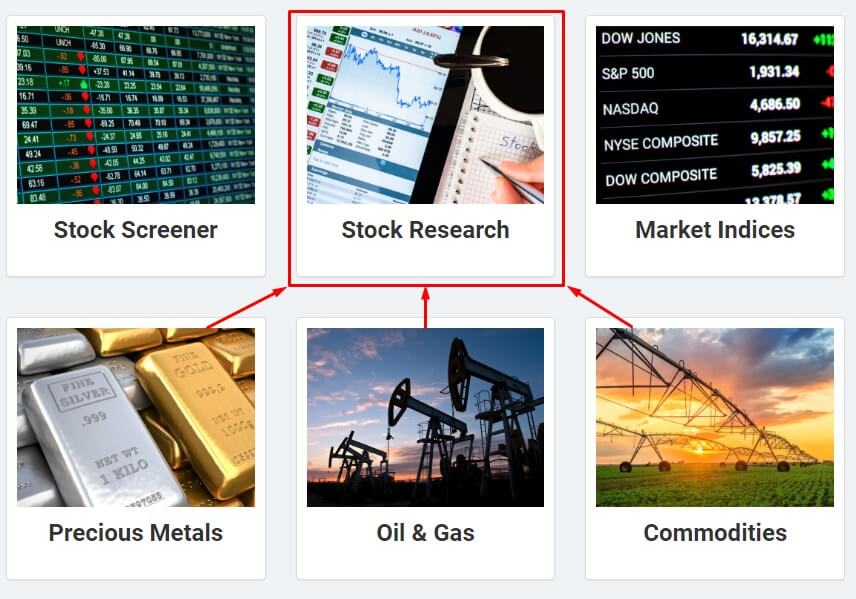

Нека започнем с разнищването на всеки един от редовете от income statement-а. За този пример ще вземем компанията FACEBOOK, чиито тикер на Американската борса NASDAQ е FB. За целта влизаме на macrotrends.net и намираме менюто STOCK RESEARCH.

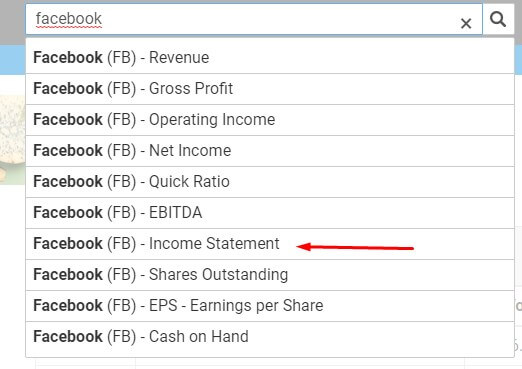

След като кликнем, в горния десен ъгъл имаме поле за търсене, където въвеждаме името на компанията – FACEBOOK. Отварят ни се много резултати. Това, което ни интересува може да бъде достъпено след кликане на който и да е от всичките тях. Но виждаме, че имаме и Income Statement, затова кликаме на него.

И ето какво трябва да ни се покаже:

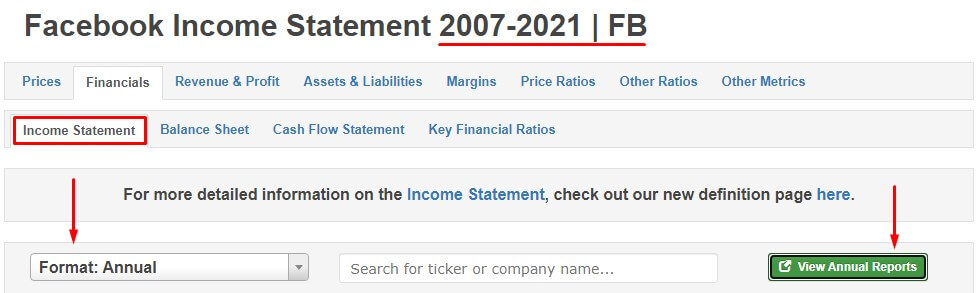

Зарежда ни се income statement на компанията FACEBOOK за дълъг период от време (2007 – 2021), разбит по фискални години, и също можем да видим, че са налични и още много други менюта, които ни дават директна информация. При менюто PRICES например, проследяваме как се е движила цената на акциите за определен период. Има графики и таблична история, която може да ви послужи.

За нас сега е важно да сме на TAB-а FINANCIALS и подменюто Income Statement. Избираме Format: Annual, за да видим отчета за приходите в края на фискалната година за Фейсбук. Имаме и опция Quaterly, която ще ни зареди отчети за тримесечия. Цифрите, които ще виждаме са в милиони USD ($). Тоест, $85 965 ще означават $85.965 милиарда. Просто умножаваме стойността, която виждаме по 0.001.

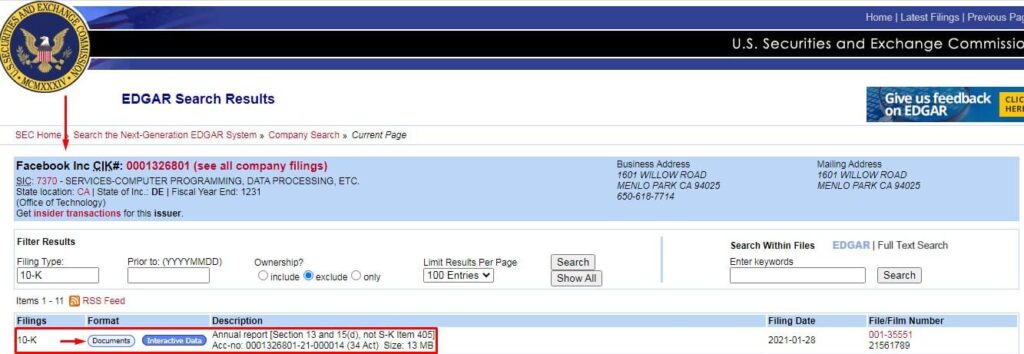

Най-вдясно е зеленият бутон View Annual Reports, който ще ни отведе в официалния сайт на SEC (sec.gov), където можем да намерим изпратените от FB отчети с допълнителна текстова информация. Препоръчвам ви да им хвърлите по едно око, за да видите как дадена компания “представя себе си” пред тази институция. Формата, която ни интересува е 10-K.

Кликайки на един от двата бутона ще ни се отвори допълнителна информация за компанията, както и самите стойности от отчета, които ние ще използваме от сайта macrotrends.net.

А ето и как изглежда Income Statement на FB за 2020-та година:

Revenue – Оборот

Първият ред от отчета за приходи и разходи е винаги Revenue. Среща се още и като Total Revenue, Gross Revenue, Net Sales. Той ни показва какъв е оборота, т.е. колко пари компанията е направила от продажба на стоки или услуги.

Сам по себе си този параметър не ни казва много и може дори да е доста заблуждаващ. Голямо число на Revenue не означава автоматично голяма печалба. Важни са разходите, които се приспадат от този общ оборот. В много случаи, те може да са повече от самото Revenue. Тогава компанията е “на загуба” – харчи повече отколкото изкарва.

Когато пък след приспадане на разходите се получи положително число, това би означавало, че дружеството е на печалба. Това е елементарната логика на този първи ред. Ще видим, че има много особености, които можем да вземем предвид, когато анализираме income statement-a. Не всичко, което изглежда на пръв поглед просто и ясно, е всъщност такова.

А сега погледнете и историята на Revenue-то на FB през годините. Ето такава графика търси дългосрочният инвеститор. Истинска красота! Тези chart-ове са достъпни, когато задържите мишката върху малката иконка вдясно от всеки параметър:

И така, както разбрахме, Revenue е цялата сума на всички продукти и услуги, които дадената компания е продала през годината. Преминаваме нататък.

Cost of Goods Sold (COGS) – Разходи за продадените стоки и услуги

Този параметър ни показва стойността на преките разходи за производство на дадени продукти, или в случая с Фейсбук, разходите по предоставяне на рекламни услуги. COGS включва в себе си разходите за материали и труд, които са пряко свързани с конкретния продукт.

COGS може да срещнете и като Cost of Revenue или Cost of Sales. Всички тези понятия означават едно и също нещо и дават една и съща информация.

Ако например вземем една компания, която произвежда дървени маси и столове, COGS за тази фирма ще са парите, които тя е похарчила за материали като дървесина, лепила, лакове и т.н., и също разходите за труд, за да бъдат сглобени всички плоскости и отделни елементи до получаване на крайния продукт – маса или стол. Този параметър не включва в себе си разходите за маркетинг и дистрибуция.

Към COGS причисляваме и стойността на всички налични материали (inventory), които имаме в началото на отчетния период. Към тях прибавяме сумата, която сме похарчили за още материали. От получения сбор изваждаме инвентара, който не сме използвали за производството на продадените стоки.

COGS = Beginning Inventory + Purchases During the Period – Ending Inventory

Стартовият инвентар е например този, който е останал от миналия отчетен период. Финалният инвентар пък е този, който не сме успели да използваме за производството и съответно продажбата на продукти, и с него влизаме в следващата фискална година.

Добре е да знаем, че има пряко съотношение между COGS и Net Income-a (чистата печалба) на компанията. Когато COGS расте, Net Income пада. От друга страна, ако предлагаме все по-мащабни услуги и продукти, то COGS ще нараства, ако се стремим да предоставяме качество на своите клиенти. Тоест, нито едната крайност е добра, нито другата. Нормално е да имаме балансирано покачване на този параметър в съотношение с повишаващият се оборот на компанията.

Когато имаме налични Revenue и Cost of goods sold, намираме стойността на следващия параметър.

Gross Profit – Брутна Печалба

Когато от Revenue извадим Cost of goods sold, получаваме GROSS PROFIT-а на компанията:

Gross Profit = Revenue – Cost of Goods Sold

В случая с FB, Gross Profit = $85 965 – $16 692 = $69 273. Това са малко над $69 милиарда. Толкова ни показва и самият отчет в таблицата за income statement.

Този показател се използва за определяне на финансовото “здраве” на компанията и ни показва колко пари са останали след като от общите продажби на продукти и услуги (Revenue) извадим разходите, които са пряко свързани със създаването на тези продукти и услуги (COGS).

Като цяло, параметърът за брутната печалба погледнат индивидуално, не ни казва много на пръв поглед, но именно него използваме, за да определим GROSS PROFIT MARGIN на компанията, който е доста добър показател за финансовите успехи на дружеството.

Gross Profit Margin – Марж на брутната печалба

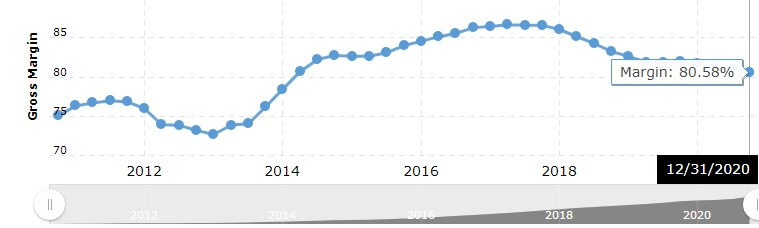

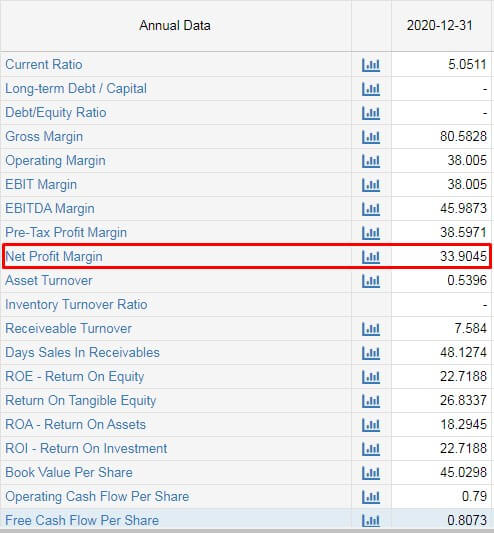

Няма да намерите ред в income statement-а, който да е озаглавен по този начин. Затова трябва или ние сами да го сметнем, или просто да го намерим в сайта. В повечето случаи го имаме даден отделно в проценти. При macrotrends.net отиваме на полето Gross Margin:

Представен в проценти, най-просто казано, колкото по-висок е този марж, толкова “по-добра” е компанията. Според Уорън Бъфет, дружества, които притежават GPM от 40% и повече, са такива с някакъв вид конкурентно предимство, и са привлекателни за инвестиция.

От друга страна, ако имаме силно непостоянна графика на GPM и също ниска стойност на този показател (под 40%), това би означавало, че компанията има силна конкуренция, и единственият начин да съществува на пазара е като сваля цените на продуктите си, като по този начин намалява Revenue-то си, докато COGS остава на същите нива или дори се увеличава. Оттам пък идва и по-ниската брутна печалба и съответно по-ниският Gross Profit Margin.

Да вземем за пример компанията General Motors (GM), която оперира в силно конкурентната автомобилна индустрия. Нейният GPM е 11% за 2020-та година.

Сравнете сега Gross Profit Margin-a на GM (11%) с този на FB (80.58%). Виждате за каква огромна разлика говорим. FB е супер апетитна компания за инвестиция по този параметър.

Ако искаме сами да сметнем Gross Profit Margin, това става много лесно като разделим Gross Profit на Revenue и накрая умножим по 100. Нека го направим с Facebook:

Gross Profit Margin = Gross Profit / Revenue x 100

GPM = 69 273 / 85 965 x 100 = 80.58%

Добре е да проследим този параметър назад във времето, за да се убедим, че е постоянен, а не да гледаме процентите само за текущата или изминалата година.

И накрая е важно да знаем, че има доста начини високият Gross Profit Margin да ни подведе, ако вземем предвид само него при избора на компания за инвестиране. Ако беше толкова лесно, нямаше да има толкова много редове, условности и отчети като цяло :).

GPM може да е висок, но ако компанията има големи разходи за следващите параметри, които ще споменем (Research & Development, SG&A Expenses), то е напълно възможно конкурентното предимство, ако досега сме смятали, че има такова, да бъде “изядено” от тези разходи.

След като определихме колко пари “влизат” в компанията като оборот и какъв процент от тях остават след основните разходи, идва време да обърнем внимание и на другите разходи, които компаниите имат.

Operating Expenses – Оперативни разходи (SG&A, Research and Development и други)

Operating expenses са разходи, които са свързани с упралението на бизнеса. Накратко OPEX, са тези плащания, които трябва да се извършат, независимо от това колко от продукцията е продадена.

Такива са например заплати, режийни разходи, маркетинг и още куп други. Повечето от тези разходи обикновено се обединяват в 2 подкатегории:

SG&A – Selling, General & Administrative

Това са плащанията свързани с продажби, маркетинг, административни и юридически услуги, наеми, застраховки, консумативи, както и редица други разходи. Може би се досещате, че колкото по-малко са тези разходи, толкова по-голяма ще е печалбата на компанията, а и в трудни времена, когато Revenue-то забоксува, все пак фирмата ще може да плаща заплати, да поддържа маркетинга си, и като цяло бизнеса си за по-дълъг период.

Този параметър бива изчисляван и представен като процент. Именно така ни дава още по-ясна представа за финансовото благосъстояние на компанията. Можем да сметнем SGA ratio-то към Revenue-то или към Gross Profit-а.

SGA ratio = SG&A Expenses / Revenue х 100

SGA ratio = SG&A Expenses / Gross Profit х 100

В случая с Facebook, ако съпоставим SGA разходите към оборота на компанията, ще получим около 21% SGA ratio. Съотнесено към Gross Profit-а, този показател ще е 26%. Това са невероятни цифри. Всичко, което е под 30% се счита за бизнес модел, който е със силно конкурентно предимство.

И естествено, ако се взираме единствено и само в този параметър, той може да ни подведе, ако следващият, за който ще стане въпрос е с прекалено високи стойности.

Research and Development Expenses

Този вид разход е от особено значение за нас като дългосрочни инвеститори. Ако той е постоянно с високи стойности, то това означава, че компанията, която анализираме оперира на силно конкурентен пазар. А силно конкурентните ниши са арени за битки между компаниите – кой ще изкара по-иновативен продукт. Това, както знаете, коства много средства за проучвания, експерименти, тестове.

Намирайки се на такъв пазар, дружествата се надпреварват за създаване на нови продукти и предоставянето им на потребителите. Това със сигурност е едно от най-скъпите начинания. Можем да вземем за пример автомобилната индустрия и брандове като GM или Ford, които имат огромни разходи за SGA и R&D.

Можем да изчислим R&D ratio, също както го направихме и за SGA разходите:

R&D ratio = R&D Expenses / Revenue х 100

R&D ratio = R&D Expenses / Gross Profit х 100

Естествено, добре е в дългосрочен аспект да подбираме такива компании, които са с по-ниско ratio за проучвания и развитие.

При нашия случай с FB, този показател е отново в нивата малко над 20%, което е една добре балансирана стойност.

Operating Expenses не включват в себе си разходите по закупуване на недвижими имоти, превозни средства или пък ново оборудване. Тези са капиталови разходи (capital expenditures), които ще разгледаме в следващи статии за другите видове отчети.

На сайта на macrotrends.net ще видите като крайна цифра за Operating Expenses включен и параметъра COGS (Cost of Goods Sold).

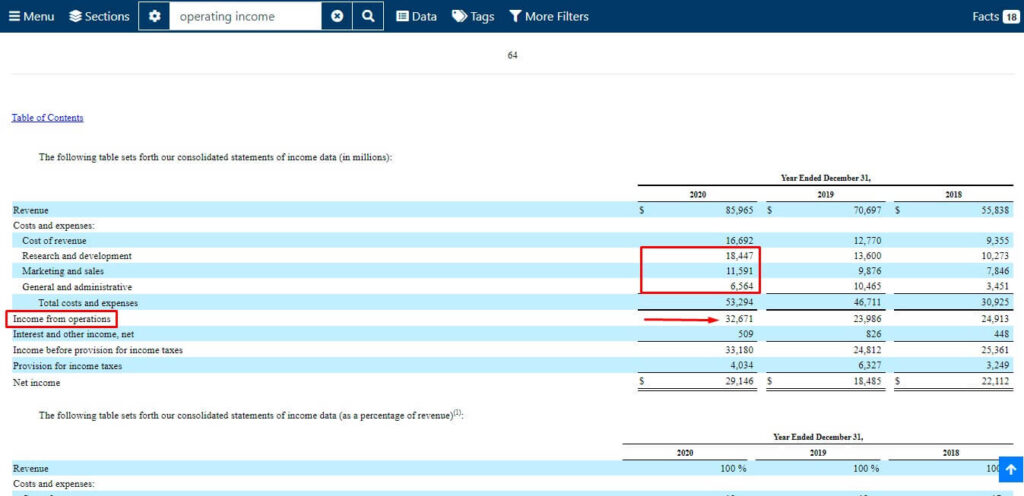

Operating Income – Оперативни Приходи

Този показател получаваме като от Gross Profit-а извадим OPEX.

Operating Income = Gross Profit – Operating Expenses

Ето една доста добре изглеждаща графика на любима компания:

Operating Income ни показва каква част от оборота на компанията (revenue) в крайна сметка ще излезе като печалба (profit). Бизнеси, които генерират увеличаващи се оперативни приходи са любими на дългосрочните инвеститори, тъй като това говори за добро управление на всички споменати по-горе разходи.

*Тук в macrotrends.net ще намерите разлика в реда за Operating Expenses. Към тези разходи са добавени и COGS и ако тръгнете да смятате чрез формулата Gross profit – Operating expenses, ще получите друг резултат. Сметката е направена като за Operating Expenses се броят само SG&A ($18 155) и R&D ($18 447) разходите. Това се вижда и от официалния отчет на компанията в тяхната 10-К форма:

За да не се бъркате, може за по-лесно да промените формулата по следния начин:

Operating Income = Revenue – COGS – Operating Expenses (SG&A и R&D)

Non-Operating Income/Expense – Неоперативни Приходи и Разходи

Неоперативните приходи и разходи са печалби или загуби, които са дистанцирани от бизнеса на компанията. Тоест, това са доходи или пък похарчени пари, които нямат връзка с правенето на бизнес и следването на бизнес модела на даденото дружество. Такива са например инвестициите, които компанията е осъществила, обмяна на чуждестранни валути и други.

Ако да речем компанията Facebook е закупила недвижим имот за $100 000 и след това го е продала за $150 000 ($50 000 печалба), това е Non Operating Income, тъй като FB не е в Real Estate сферата и тази финансова операция не е част от бизнеса, който Фейсбук осъществява.

Ако пък същият недвижим имот е продаден за $80 000, то тогава можем да кажем, че тази сделка представлява Non Operating Expense, тъй като компанията е на загуба от нея.

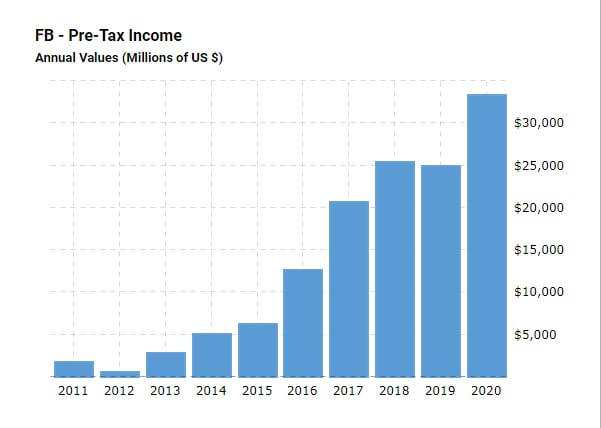

Pre-Tax Income – Приходи преди данъци

Когато към Operating Income прибавим Non Operating Income (като извадим Non Operating Expense), получаваме Pre-Tax Income.

Pre-Tax Income = Operating Income + (Non Operating Income – Non Operating Expense)

Това е TOTAL-ът на приходите преди да бъдат наложени данъците.

Този показател е важен и от него отново научаваме дали компанията увеличава своите приходи:

Income Taxes – Данъци върху доходите

Принципно, това би трябвало да е опростена операция – умножаваме Pre Tax Income-а със съответния процент на данъчна ставка и получаваме колко данъци трябва да заплати компанията. В повечето случаи, особено при големите бизнеси, не е така. И най-често те използват данъчни облекчения.

Компаниите имат възможността да се възползват от доста стимули и привилегии в данъчно отношение и по този начин да намалят значително сумите, които внасят в държавната хазна. Чували ли сте, че богатите, т.е. бизнесите, не плащат много данъци като процент от дохода си или поне не толкова колкото всеки един работещ човек? Е, вярно е :). И за това си има причини, които са напълно законни, като например приспадане на непарични позиции за амортизация и depreciation. Ще научим повече за тези параметри в статиите за другите видове отчети.

А ако годината е губеща за дадена компания, то данъците, които тя дължи са $0.00. По принцип, данъците, които се налагат на компаниите са на база на по-различни отчети от тези, до които имаме достъп ние инвеститорите.

Income After Taxes – Приходи след данъци

Досещате се как да изчислите този показател, ако искате да го направите “ръчно” :):

Income After Taxes = Pre Tax Income – Income Taxes

Other Income – Други Приходи

Този тип приходи малко приличат на Non Operating Income, с разликата, че обикновено са за еднократни продажби на собственост или пък продажба на някой дългосрочен актив, като тези операции не са свързани с бизнес дейностите на компанията. Неписано правило е, че стойността в тази графа не бива да е в големи проценти. Ако все пак е, то тя бива прехвърлена към Non Operating Income частта.

Income From Continuous Operations – Приходи от непрекъснати операции

Този показател получаваме по следния начин:

Income from continuous Operations = Income After Taxes + Other Income

Income From Discontinued Operations – Приходи от прекъснати операции

Приходите от прекратени операции се отнасят до части от основния бизнес или продуктова линия на компанията, които са били продадени или закрити и които се отчитат отделно от продължаващите операции в отчета за доходите.

В income statement-а на дадена компания приходите от прекратени операции (discontinued operations) са отделени от приходите от продължаващи операции (continuous operations), така че инвеститорите да виждат ясно какви пари се вливат от текущите операции спрямо тези, които са били прекратени. Въпреки, че са преустановени, те могат да донесат печалба или загуба по време на отчетната година.

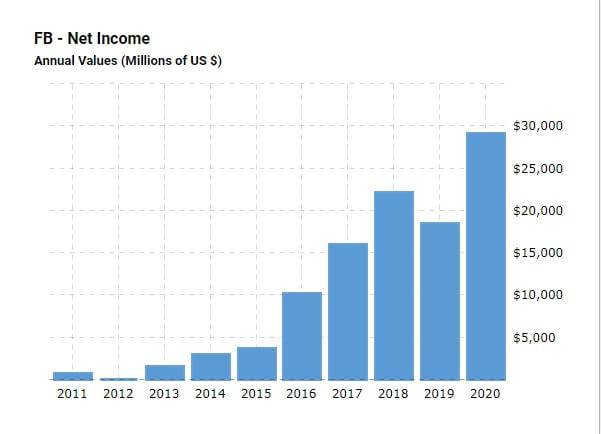

Net Income – Чист Приход

Моментът на истината – ЧИСТАТА ПЕЧАЛБА. Това е печалбата или загубата, която бива докладвана пред акционерите. Естествено, и тук търсим upward trend:

Имайки Net Income (още Net Earnings) на компанията, можем да получим едно много хубаво ratio, което наричаме Net Profit Margin. Чрез него виждаме в проценти съотношението на чистата печалба (net income) спрямо оборота (Revenue).

Ако отидем в секцията с Margin-ите на macrotrends.net, ще намерим, че това ratio за FB e 34%:

Намираме този параметър като разделим Net Income на Revenue на компанията и накрая умножим със 100:

Net Profit Margin = Net Income / Revenue x 100

Този показател в проценти е много важен, когато избираме компании, в които да инвестираме. Тези с конкурентно предимство, като Facebook, определено дават по-висок процент на net profit margin.

Не бива да се вглеждаме само в чистата печалба на дадена компания, тъй като това може силно да ни подведе. Ще използвам примера, който е много добре обяснен в една от книгите за Уорън Бъфет – “Уорън Бъфет и анализът на финансовите отчети”:

Ето в каква ситуация можем да попаднем, взирайки се само и единствено в Net Earnings на компаниите. Компания А обявява чиста печалба от $2 милиона за фискалната година. Компания Б обявява чиста печалба от $5 милиона за своята фискална година. На пръв поглед 2-рата фирма е по-печеливша. Но това може изобщо да не е така.

Ако Компания А има Revenue от $10 милиона и обявява Net Income $2 милиона, то нейният Net Profit Margin е 20%.

Ако компания Б има Revenue от $100 милиона и обявява Net Income $5 милиона, то нейният Net Profit Margin е 5%.

В коя от двете компании бихте избрали да инвестирате вие? Аз бих предпочел първата.

Още една подробност за NET INCOME реда в отчета за приходи и разходи е, че стойността може да бъде повлияна, ако компанията е извършвала share repurchasing, но за това ще стане въпрос малко по-надолу.

EBITBA (Earnings Before Interest, Taxes, Depreciation and Amortization)

Това е друг параметър, който се намира под последния (Net Income) и представлява различен метод за определяне на profitability-то на компанията. Накратко, той ни дава стойности преди лихви, данъци, обезценяване и амортизация. Depreciation and Amortization стойностите можете да видите в Cash Flow Statement-а на компанията, за който ще има отделна статия.

EBIT: Earnings Before Interest and Tax

Както става ясно от самото заглавие, този показател ни дава стойности преди лихви и данъци. Печалбата преди лихви и данъци (EBIT) е приблизително равна – макар и не непременно идентична – на оперативния доход (operating income). Подобно на оперативния доход, EBIT се използва при анализа на основните операции на дадена компания без въздействието на разходите, свързани с капиталовата структура или данъчната юрисдикция. (директен превод)

Basic Shares Outstanding – Основни (базови) акции в Обращение

Това са общият брой акции на компанията, налични за търговия на фондовата борса. Параметърът представлява броят на акциите, които са издадени на инвеститори, които могат да бъдат както институции, така и физически лица. Има 2 типа дялове – basic и fully diluted. Basic Shares Outstanding отчита текущия брой акции с плаващ дял (floating). Чрез тази стойност изчисляваме Basic EPS – Basic earnings per share.

Shares Outstanding (fully diluted) – Акции в Обращение

Това е показателят, който наричаме fully diluted. Той включва всички акции (common shares), които биха били в обращение, ако всички конвертируеми облигации, опции и други подобни инструменти бъдат конвертирани за обикновени дялове (common shares) . Или с други думи, Fully Diluted Shares Outstanding включват не само тези дялове, които в момента са емитирани, но и тези, които биха могли да бъдат заявени чрез конвертиране. Именно shares outstanding (fully diluted) се използва за изчисляване на Diluted Earnings Per Share (EPS).

Basic Earnings Per Share – Основна (базова) печалба на дял

Този параметър намираме като разделим Net Income на Basic Shares Outstanding.

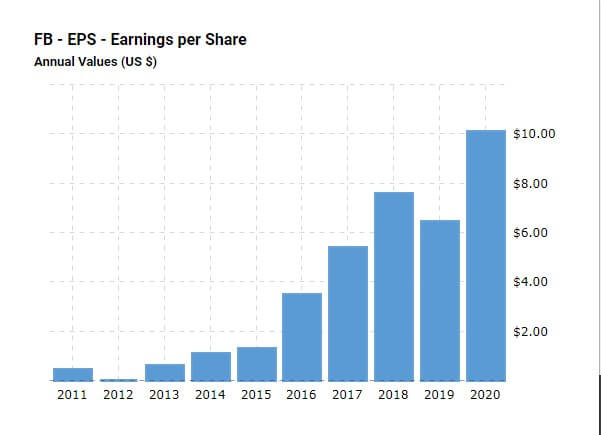

Earnings Per Share (EPS) – Печалба на дял

Това е изключително важен параметър за оценка на компания, тъй като EPS използваме и при определяне на P/E (Price to Earnings) ratio-то, чрез което сравняваме и измерваме как се представя компанията спрямо конкурентите в същата ниша.

Ето и как намираме EPS:

Basic EPS = NET Income / Basic Shares Outstanding

Diluted EPS = NET Income / Fully Diluted Shares Outstanding

На macrotrends.net имаме и двете стойности готови сметнати:

- Basic Shares Outstanding за основните емитирани акции в обращение.

- EPS – Earnings per Share за fully diluted калкулацията

Тук идва моментът да спомена и shares repurchasing практиките и как те могат да ни дадат по-различни стойности. Това “пре-закупуване” от компаниите, още наричано share buyback, представлява обратно изкупуване на дяловете от страна на компаниите. Тоест, те сами купуват от своите дялове, които са издали, и така ги премахват като бройка от пазара.

В това няма нищо лошо, но когато се случва, броят на shares outstanding намалява, а както видяхме, този параметър използваме в уравнението Net Income / Shares Outstanding. Оттук идва и нарастването на EPS. Колкото по-малко е стойността на Shares Outstanding, толкова по-голям ще е показателя за EPS.

Пример: Можем да видим, че за 2020-та FB има 2 888 Shares outstanding (diluted). Калкулираме:

EPS = Net Income / Shares Outstanding

EPS = 29 146 / 2888 = 10.09

Нека сега предположим, че FB са изкупили малко от своите дялове чрез тяхната shares repurchase програма и дяловете в обращение в момента са 2500. Отново калкулираме:

EPS = 29146 / 2500 = 11.65

Схващате “играта”, нали? ????

Е приятели, това беше първата статия свързана с финансовите отчети и фундаменталния анализ. Надявам се ви е харесала и сте научили нещо ново, което досега ви е убягвало. Аз също научих и си припомних някои неща, пишейки този дълъг материал. Благодаря ви!

Предстоят още статии свързани с фундаменталния анализ на компании. Вие така си пожелахте :). Но не приемайте моето мнение за крайно, винаги правете своите проучвания. Нямам претенции, че съм професионалист във фундаменталния анализ, изобщо дори. Но е добре да знаем основите и в какво точно инвестираме, а не просто да хвърляме парите си към поредната “яма”, която “мислим”, че ще ни направи богати.

Ако това съдържание ви е харесало, може да го споделите с хора, които се интересуват от инвестиции. Мисля, че със сигурност ще им е от полза. Използвайте бутоните за споделяне в края на статията. Благодаря предварително. Нека достигнем до по-голяма аудитория.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: “Как да инвестирам като нищо не разбирам?“. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: “Силата на Дивидентите”, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

*Съдържанието на този уебсайт под формата на статии, видеа, продукти и услуги не бива да се приема като финансов или инвестиционен съвет. Инвестициите могат да се понижават и повишават. Капиталът ви е изложен на риск. НЕ инвестирайте, ако не сте наясно с този факт! Винаги взимайте информирани решения, базирани на собствено проучване.

Инвестиции с фиксирана доходност от 7% на година. Избери алтернативата на банков депозит iuvoSAVE: РЕГИСТРАЦИЯ!

Инвестиции с фиксирана доходност от 6.75% на година с Bondora Go & Grow: РЕГИСТРАЦИЯ!

Не забравяйте да се абонирате и за бюлетина на сайта, който ви изпращам всяка седмица с новини, новости, разсъждения върху пазарите и инвестициите – АБОНИРАЙ СЕ

Ако искате да подкрепите моя проект angelovdimitar.com, направете го в PATREON:

https://www.patreon.com/AngelovDimitar

Последвайте ме и във FB, INSTAGRAM и TikTok

За да получавате известия за нови статии на сайта, запишете се за известия от камбанката в долния десен ъгъл на вашия екран.

Благодаря ви и до скоро!

16 Responses

Здравей, отново страхотен и полезен материал за всички начинаещи инвеститори. Понеже си написал, да споделим и други източници на подобна информация, ето ги и моите 5 цента, zerodha.com.Мисля, че е индийски сайт, но информацията е поднесена на разбираем език. Разделен е на модули, като всеки модул съдържа няколко глави. Хвърли му един поглед, може, да почерпиш идеи, за някоя бъдеща статия. Успех и продължавам, да следя с интерес.

Здравей! Благодаря за положителния фийдбек. Радвам се, че намираш информацията за полезна. Ще погледна споменатия сайт. Благодаря отново! Успех и на теб!

Здравейте!

Статията Ви е чудесна.

Един съвет за начинаещите. Подберете 10те най-големи ETF-a, 10те най-богати инвеститора /Бъфет, Икан, и тн лесно се октриват в гугъл/ и 10-те най-големи инвестиционни банки или фондове, като BlackRock, Vanguard /efts/ и вижте, кои акции в търгуват те в различните сектори. Повечето акции, които избират са едни и същи. Не е нужно да избирате сами акциите си и да правите анализи. Винаги е по-добре да сте на страната на големите играчи, те разполагат с повече ресурси от нас , повече информация, повече анализаторни възможности. Имат десетки специалисти, които оценяват компании. Не си мислете, че аз и Вие ще изберем по-добри. Следвайте умните пари. Vanguard управляват 6 трилярда долара с ‘Т” отпред, норвежкия пенсионен фонд 1.6 отново с “Т” отпред. Щом те инвестират в дадена компания задължително инвестираите с тях. Разбира се те имат дългосрочни намерения и не продават всеки ден. От време на време преглеждайте формуляра f13 на тези инвестиционни банки там ясно се посочва на коя компания, на каква цена и в какво количество са изтъргували. Търговията с ETF доста олеснява нещата, но ако искате инвестиции в индивидуални акции, следвайте Умните и Богатите, няма да сгрешите. Проверете фундамента на Teladoc health, направо под всякаква критика, обаче Vangaurd, BlackRock и други играчи не мислят така цената си расте, фундамента не. Някой път големите играчи инвестират в компании, които им са нужно години за да са на печалба. Да добавя ползвайте simplywall.st чудесен сайт за анализ, може сами да избирате какви компании да търсите със силен фундамент в комбинация с очакване за растеж + ниски маржини. Макротрендс са страхотни ползвам ги от години. И не се страхувайте от ливаридж, чудесен е стига да го ползвате с мярка и да не прекалявате. Инвест опцията на традинг212 е добра обаче с акаунти от по 1000 лева ще се мъчите доста дорди избутате. Добре ще да е автора да направи статия за Compound interest rate. Това е катализатора, само инвестиране не стига, трябва и добавки месечно да се правят та да може с 30% доходи на година и добавки да направите пари след 20 години и да се пенсионирате, иначе си загубвате времето. Автора да продължава да пише статии и да напредва блог му. Добре е да дава примери на начинаещите със собствени сделки. Последно под седмични графики, най-много дневни не слизайте пичове, дългосрочните инвестиции искат големи графики.

Благодаря за блога!

Здравейте, благодаря ви за хубавия коментар!

Аз не веднъж съм споменавал в седмичните бюлетини в какво инвестират големите и че там грешка едва ли ще стане. В newsletter-a преди няколко седмици споменах, че Норвежкият суверенен фонд вече има над 160 милиона акции на Apple и също увеличи много дяловете си на Тесла, както и други американски компании. Те всъщност представляват най-голямата им част от портфолиото – US акциите като Амазон, Фейсбук, Майкрософт и други.

Това няма как да не се вземе предвид и винаги съм споделял вашето мнение, че най-практично е да се инвестира в подобни компании със силно конкурентно предимство.

Това, с което не мога да се съглася с вас е, че не трябва да правим собствени анализи. Напротив, трябва да знаем как да прочитаме отчетите на една компания, просто, защото трябва да сме отговорни и запознати къде отиват парите ни. А и по този начин задобряваме и започваме да виждаме и други компании, които са на път да станат или вече са такива с голямо конкурентно предимство. Ако не се интересуваме от основните неща в инвестирането и само влагаме парите си, се превръщаме в едни коне с капаци, а не това е целта на блога и като цяло моята лична цел.

Относно сложната лихва, имам отделна статия за нея, както и я споменавам постоянно :). Това е 8-мото чудо на света и както знаем, който разбира сложната лихва я прибира, а който не я разбира я плаща.

Акаунти с по 1000 лв са идеални за старт. Това е начина един начинаещ инвеститор да започне да инвестира и да се учи. Практиката му е майката. Аз лично, както не веднъж съм споделял, започнах със 100 лв на месец. Но важното е да започнеш, да учиш, да надграждаш.

Аз също инвестирам в TDOC, споделял съм го и съм правил кратък анализ на компанията в един от седмичните бюлетини. За мен тази компания е growth компания, която започва да става лидер в индустрия, която тепърва ще се разраства и тези услуги ще навлизат. Затова и в тази статия казвам, че не можем да правим фундаментален анализ на growth компании и нови компании, защото сметките никак няма да излязат.

Благодаря ви още веднъж за хубавия и полезен коментар. Много хора ще го прочетат и последват вашия пример. Благодаря ви, а аз със сигурност ще продължавам да обновявам блога с нова актуална и стойностна информация.

Успех!

Не намирам статиите и не съм се абонирал за нюзлета Ви. Човек да почне с 1000 лева е да не кажа смешно. Правилно е да се започне с дори по-малко. Първите ми няколко пъти с по 1000 лева бяха болезнени. С 500 щеше да е същото но едно е да занулиш 1000 друго е 500 лева. С триста лева се копуват няколко ЕТФ на левъридж, после плавно добавяйте. Та да свикнете с лайв трейдинг. Седмична графика на търговия е идеална няма шум има ясни сигнали за вход и изход. Разбира се, че Трябвя да правим анализи, аз също поглеждам от време на време фундамента, но разчитам на големите играчи да го правят вместо мен. Хубаво е да разбирате от това в, което инвестирате. Всеки инвестира в апъл повечето сме клиенти, как да не инвестираш. Процосери и т.н повечето млади геймъри са наясно с лидерите. Технологичните компании са лесни за избиране, всеки ден ги ползваме. Здравеопазването куца на всеки един от нас давам ви гаранция. Повечето компании особено тези за инструменти не говорят нищо на обикновените хора и сигорно 99% от ползващите ги лекари. Така е и с много от секторите. Justetf.com е друг добър сайт. Ще се абонирам за писмата Ви.

Странно, че не намирате статиите. Не е ли видима лентата с номера на страниците в долната част на вашия екран?

Може да ми изпратите скрийншот на имейла да видя какъв може да е проблема – info@angelovdimitar.com

Здравейте Димитър,

Харесвам стила ви и се надявам на нови интересни и полезни материали. Ще се радвам ако споделяте и референтни стойности на показателите които разяснявате (както изяснявате за до 30% SGA ratio). Благодаря!

Здравейте, радвам се, че съдържанието на сайта ви допада. Ще опитвам да бъда максимално ясен и да давам референтни стойности. Ще е още по-полезно със сигурност. Благодаря ви за препоръката.

Страхотен както винаги.Ще направите ли статия за търговия с деривати.Благодаря

Здравейте, благодаря ви. Аз не търгувам с деривати и затова не бих направил подобна статия за този тип търговия. Но със сигурност за вбъдеще възнамерявам да обърна внимание на търговията с опции, така че, когато това се случи, ще споделя опита си.

Здравейте,

благодаря за отличната статия. Харесвам стила ви – максимално опростен и много ясен, и в същото време достатъчно изчерпателен като информация. С интерес ще прочета и другите две статии от фундаменталния анализ.

Напоследък се чуват доста гласове за предстоящ крах на пазара – бихте ли написали статия за основни стратегии за реакция при срив на пазара?

Благодаря за труда,който полагате и успех с блога!

Здравейте!

Ето една статия от мен по темата:

https://angelovdimitar.com/%d0%bf%d0%b0%d0%b7%d0%b0%d1%80%d1%8a%d1%82-%d1%81%d0%b5-%d1%81%d1%80%d0%b8%d0%b2%d0%b0/

Абсолютно винаги ще се говори за крах на пазара. Но както неведнъж съм казвал:

Важното е не да предскажеш потопа, а да си построиш лодка 🙂

Успех!

Ще бъда благодарен ако споделите сайтове които предлагат 13F Stat за отделните компании, място където може да се проследи къде компаниите инвестират. В simplywall.st, macrotrend, yahoo не намирам 13F….

Да, разбира се, ето един такъв сайт:

https://13f.info/

Здравейте.Как мога да инвестирам в норвежкият пенсионен фонд?

Здравейте, не ми е известен начин да го правим.