Навярно много от вас са се чудили какво е пазарна капитализация на дадена компания, каква връзка има това с акциите, и защо акциите на някои компании са по-скъпи, други по-евтини, и всъщност какво определя цената, която заплащаме за 1 дял от дадена компания.

В тази статия ще се опитам да отговоря на тези въпроси и се надявам след като я прочетете, вече да имате ясна представа що е то Market Cap (пазарна капитализация) и какво означава за нас като инвеститори.

Съдържание

Изчисляване на Пазарната Капитализация

Пресмятането на Market Cap на някоя компания е доста лесно и ни трябват само 2 параметъра:

- Shares Outstanding – Дяловете на компанията, които са в обращение.

- Stock Price – Цената на 1 дял от акцията в момента.

Намираме пазарната капитализация като умножим Shares Outstanding и Stock Price, или с други думи, умножаваме общия брой дялове с текущата цена за 1 дял.

Формула за Пазарна Капитализация

Market Cap = Shares Outstanding X Stock Price

Пример 1:

Нека вземем един елементарен пример с хипотетична компания. Да предположим, че компанията XYZ разполага с 1 милион дяла (shares outstanding) и цената за 1 дял е $100. Тогава, пазарната капитализация ще е:

Market Capitalization = 1 милион дяла Х $100 = $100 милиона

Пример 2:

Нека предположим, че друга компания ABC разполага със 100 000 дяла (shares outstanding), а цената за 1 акция е $1000. Ето и какво получаваме:

Market Capitalization = 100 000 дяла Х $1000 = $100 милиона

Пример 3:

А сега да видим какво ще се получи, ако хипотетичната компания DFG има 1 милиард дялове в обращение, а цената на една акция е $10:

Market Capitalization = 1 милиард дяла Х $10 = $10 милиарда

От примерите става ясно, че цената на самата акция зависи от дяловете, които компанията е пуснала в обращение. Това, че един дял от дадена компания струва само $10, не означава, че тя е по-малко стойностна от друга компания, чиято дялове се продават за $100 парчето.

С други думи, параметърът пазарна капитализация ни дава представа за това на колко е оценена компанията според пазара (stock market-а). Можем да кажем, че пазарна капитализация е общата стойност на всички акции в обращение (shares outstanding).

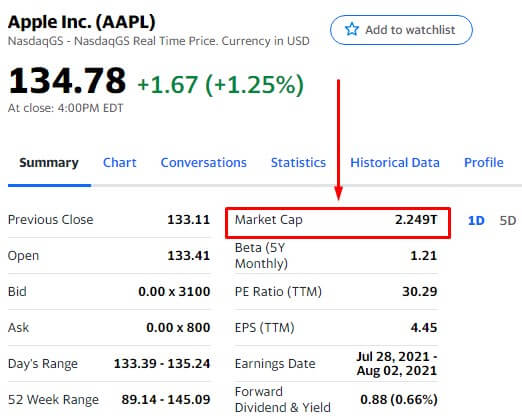

Market Cap на компаниите е добре известна стойност и се ъпдейтва постоянно. Може да я видите за всяка една компания на сайтове и приложения като yahoo finance или пък просто в Google. Нека погледнем реален пример с реална компания, например Apple (AAPL), която е най-голямата компания в света по пазарна капитализация:

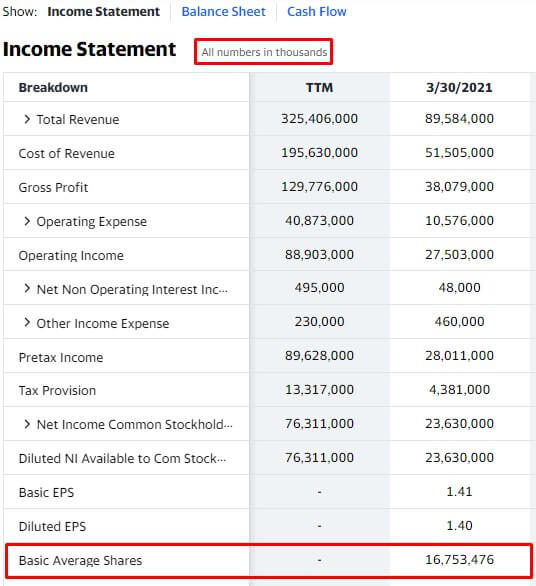

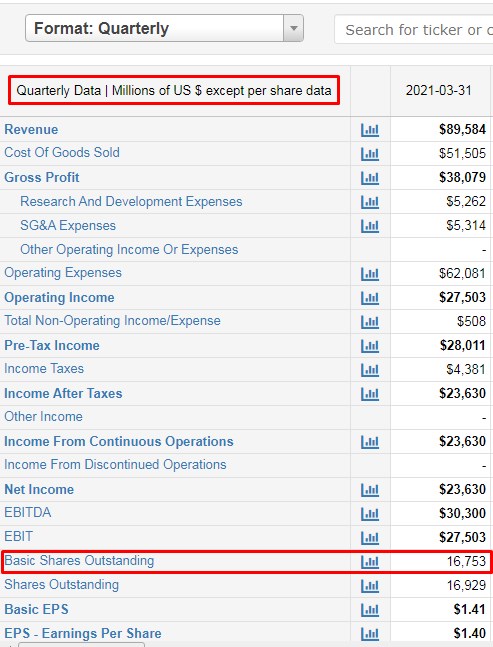

Както виждаме, Apple е с пазарна капитализация от $2.5 трилиона. Виждаме и цената на акциите в момента – $134.78. Остава да намерим и колко са дяловете в обращение, т.е. shares outstanding. За целта отиваме на таб-а FINANCIALS на yahoo finance и виждаме, че при последния отчет, който компанията е публикувала за тримесечието от 30.03.2021, общият брой на дяловете е почти 17 милиарда – 16 753 476. Обърнете внимание на надписа най-горе на скрийншота – All numbers in thousands. Тоест, това са милиарди долари, но за по-практично, за да не пишем и гледаме много цифри (трилиони), от yahoo finance ни улесняват :):

Някои сайтове пък, като например macrotrends.net, който е един любим мой уебсайт, който използвам за анализи, показват тези цифри в милиони:

И при двете положения, цифрите ни казват едно и също нещо, а именно колко дяла в обращение има APPLE. И след като вече имаме необходимите 3 вида данни за изчисляване на пазарната капитализация, просто я смятаме:

APPLE Market Cap = 16 753 000 000 x $134.78 = $2 257 969 340 000

Тази цифра приблизително виждаме и в първия скрийншот като информация по подразбиране за APPLE – $2.25 трилиона. Има малки разлики и несъответствия при сметките, но те са пренебрежимо малки и се дължат на някои фактори като това дали борсата в момента е отворена, дали цената е напълно актуализирана в даденото приложение и други, на които не смятам да обръщам внимание :).

Ето така се изчислява пазарна капитализация на една компания. Лесно е, бързо е и ни дава ясна представа колко е всъщност стойността на фирмата според фондовата борса. Това ни води и до видовете Market Cap.

Видове Пазарна Капитализация

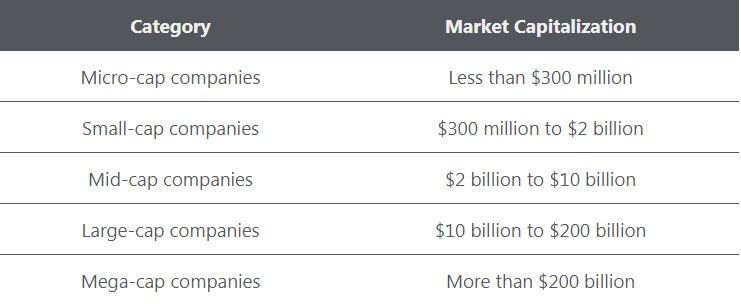

Основно, имаме 3 вида пазарна капитализация – Small-cap, Mid-cap и Large-cap. Но през последните години все по-често се срещат и още 2 типа, които за мен специално са доста удачни и удобни, даващи още по-ясна представа за това кой е голям и кой малък :):

Mega-cap компаниите са ясни. Това са огромните супер фирми, които всички ние знаем – Apple, Microsoft, Google, Amazon и редица други с пазарна капитализация над $200 милиарда. Не се учудвайте, ако на някои места срещнете изброените компании като Large-Cap companies. Това не е грешка, а просто малко по-стар модел на определяне. Той не е грешен, нито пък подвеждащ.

Large-Cap и Mega-Cap компаниите като Facebook, J&J, IBM, обикновено са такива, които са на хоризонта от дълго време, имат някакъв вид устойчиво конкурентно предимство, и са се доказали като наистина стойностни дружества. Не е задължително те да носят големи печалби в краткосрочен план. Но в дългосрочен такъв, инвестициите ви в подобни акции най-вероятно ще ви възнаградят със стабилно и постепенно покачване на цената на дяловете, както и с непрекъснати дивидентни плащания.

Mid-Cap фирмите са с пазарна капитализация от $2 милиарда до $10 милиарда и те не се разглеждат като толкова „сигурни“ и добри инвестиции в сравнение с large и mega cap компаниите, но от своя страна, тези дружества имат огромен потенциал за растеж (growth), който пък не е присъщ за мега фирмите. Обикновено, пред тези MID компании стоят големи планове за развитие и разрастване и те също са страхотна възможност за инвестиция, стига да разбираме и следваме бизнес модела им.

Компаниите по средна капитализация не са толкова популярни, както най-големите, но много от тях в кратко време се превръщат в Large Cap фирми с пазарна капитализация над $10 милиарда.

Може да ви направи впечатление, че някои компании, които попадат в този вид market cap често преминават границата от $10 милиарда. Това се дължи на голямата волатилност на акциите, т.е. големите разлики в цената на акциите при търговия. Например, при GME, може за 1 ден акцията да падне със $100 или пък да се покачи със $100 поради „манията“, която настъпи в reddit преди няколко месеца – HODL, Diamond Hands и т.н. 🙂

Ето и един индекс, който следи 400 от тези Mid-cap компании: S&P MidCap 400 (S&P 400) stock market index

Small-Cap компаниите са такива с пазарна капитализация от $300 милиона до $2 милиарда. Те са нови компании, които тепърва ще набират скорост, ще търсят инвеститори и ще развиват своите бизнеси. Както може би предполагате, тези малки фирми се разглеждат като най-рискови и най-чувствителни, когато стане въпрос за някаква корекция на пазара или пък дори финансова криза. Много от тях няма да издържат.

Но от друга страна, те също имат огромен потенциал за растеж и може да донесат страшно големи печалби на своите акционери. Поемайки по-голям риск с подобни компании, печалбата ни може да е наистина много голяма, ако те се развият и успеят да дръпнат напред, преминавайки през Mid-Cap и накрая озовавайки се при Large-Cap компаниите. Тук наистина е от изключително голямо значение да се познават бизнес моделите, секторите, в които оперират тези дружества, управленските им намерения, както и редица други фактори, за да може в крайна сметка инвестицията ни да не е просто хазарт.

Micro-Cap компаниите са дори по-малки – от $50 милиона до $300 милиона. Тук инвестирането е високо рисково, но отново, ако дадена компания се разрастне и „успее“, то нашата печалба би била в особено големи размери.

ВАЖНО: MARKET капитализацията на дадена компания не ни казва дали тя е сполучлива инвестиция и не ни гарантира добро представяне за в бъдеще. Това е само параметър, който ни представя колко струва компанията според пазара в момента. Тук не са включени никакви фундаменти като дългове, свободен капитал и т.н.

За по-детайлна оценка на компанията, то трябва да направим фундаментален анализ и да определим дали тя е изгодна за нас като инвестиция и дали съвпада с нашите инвестиционни намерения и планове. Ако искате да задълбаете по темата за фундаментален анализ, направете го с 3-те супер подробни статии, които написах:

- Income Statement (Отчет за приходи и разходи) – Фундаментален анализ (част 1)

- Balance Sheet (Счетоводен Баланс) – Фундаментален анализ (част 2)

- Cash Flow Statement (Отчет за паричните потоци) – Фундаментален анализ (част 3)

Първоначално определяне на Market Cap и цената на акциите

Както досега стана ясно, пазарната капитализация ни показва размера на компанията и колко тя струва според фондовия пазар. Първоначално обаче, Market Cap се определя от някоя инвестиционна банка като JP Morgan например. Листването на компанията на борсата се извършва чрез IPO – Initial Public Offering.

Ето и как се случва самият процес: Когато дадена компания иска да стане публично търгувана, тя отива при някоя от инвестиционните банки (JP Morgan, Citi, Morgan Stanley, Goldman Sachs), за да оценят те първоначалната стойност на фирмата. Тези банки от Wall Street прилагат техники и способи, чрез които derive-ват, т.е. извеждат (определят) колко срува дружеството. С други думи, стойността на IPO-то се определя от инвестиционната банка.

Ако да речем компанията XYZ иска да стане публична, нейните мениджъри отиват в JP Morgan. От банката определят, че IPO-то на компанията ще е $100 милиона, т.е. това ще е стартовата пазарна капитализация. От компанията вече могат да решат дали да пуснат например 10 милиона дяла по $10 за брой ($100 милиона), или пък 1 милион дяла по $100 за 1 брой (отново $100 милиона). И в двата случая, пазарната капитализация на компанията ще е $100 милиона.

След като мине IPO-то и компанията вече е налична за търгуване на фондовата борса, то нейната пазарна капитализация вече започва да се определя от търсенето и предлагането на пазара (supply & demand). На този принцип работят всъщност всички фондови борси.

Ако има голямо търсене (demand) на акциите на компанията, т.е. много хора купуват нейни акции, то цената за 1 дял ще расте и съответно Market Cap-а също ще нараства.

Обратното, ако повече хора започнат да продават от акцията, включително и спекуланти с short позиции, то цената за 1 дял ще пада и съответно пазарната капитализация ще последва това движение.

Други фактори, влияещи на Market Cap

Освен Supply & Demand (търсенето и предлагането), пазарната капитализация се повлиява и от още 2 действия, които компаниите могат да предприемат:

- Stock Buyback (Обратно изкупуване на дялове). При този сценарии, компанията изкупува обратно свои дялове и по този начин намалява shares outstanding, т.е. дяловете в обращение.

Първоначално, това би намалило пазарната капитализация, но ако това се случи, ще е за съвсем кратко време, тъй като при share repurchase програмите, цената за един дял се вдига (EPS – Earnings per Share), именно поради намаления брой на дяловете в обращение. Накрая, пазарната капитализация в повечето случаи ще се увеличи поради по-високата цена на дял, която се постига.

За по-детайлна информация за Share Buybacks, хвърлете едно око на статиите ми за фундаментален анализ на компании:

- Issue of shares – Пускане на нови акции в обращение. Когато това се случи, обикновено има влияние върху пазарната капитализация, тъй като shares outstanding нараства, а ние използваме този параметър за определяне на капитализацията: Market Cap = Shares Outstanding X Stock Price.

Това издаване на нови акции може да има позитивен, негативен или неутрален ефект върху текущата цена за дял на акциите и това зависи именно от цената, на която се пускат тези нови ценни книжа.

Това бе статията за Пазарна Капитализация (Market Cap). Надявам се ви е била интересна. Помнете, че този параметър не ни указва дали инвестиция в дадена компания би била успешна или не. Той не дава никаква гаранция и следва да се използва като базова представа за размера на компаниите. Ако искате по-детайлно проучване, то определено погледнете статиите ми на тема фундаментален анализ. В тях съм се опитал да обясня на достъпен език как да определим добра ли е инвестицията в дадена компания или не толкова добра.

Благодаря ви, че прочетохте този материал! Ако ви допада, споделете го в социалните мрежи и с ваши приятели и познати, които искат да научат повече за инвестициите.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!