В тази статия ще разискаме въпроса за P/S ratio-то (price-to-sales ratio). Ще видим какво означава, как го получаваме, и доколко може то да ни е полезно. Както винаги отбелязвам и в другите ми публикации и видеа за отделни параметри, трябва да знаем, че P/S ratio, като единичен параметър, не е достатъчен и не бива да служи за инвестиционно решение, а би трябвало да се използва в комбинация с редица други показатели и модели за анализ на компании.

И така, да не губим време, а да се мятаме в детайлите.

Та, какво е P/S ratio всъщност? – Това е зависимост между размера на пазарната капитализация на дадена компания и нейните продажби, нейния оборот – Revenue или Total Sales. Това съотношение ни казва колко инвеститорите са готови да заплатят „отгоре“ за всеки $1 от оборота на компанията.

За разлика от P/E ratio-то, чрез което определяме колко са склонни инвеститорите да НАДплатят за всеки $1 печалба на компанията, то при Price-to-Sales ratio-то се взима предвид оборота на компанията, а не нейната печалба.

Ако все още не сте прочели статията за P/E ratio, ето и линк към нея:

По-надолу в статията ще обърнем внимание за кои компании е най-удачно да се използва параметърът P/S ratio.

Съдържание

Как получаваме P/S ratio?

Смятането на този параметър е изключително лесно и отнема буквално няколко секунди. Просто трябва да разделим пазарната капитализация на компанията в момента на оборота на компанията за последните 12 месеца (TTM – Trailing Twelve Months).

Формула

P/S ratio = Market Cap / Revenue

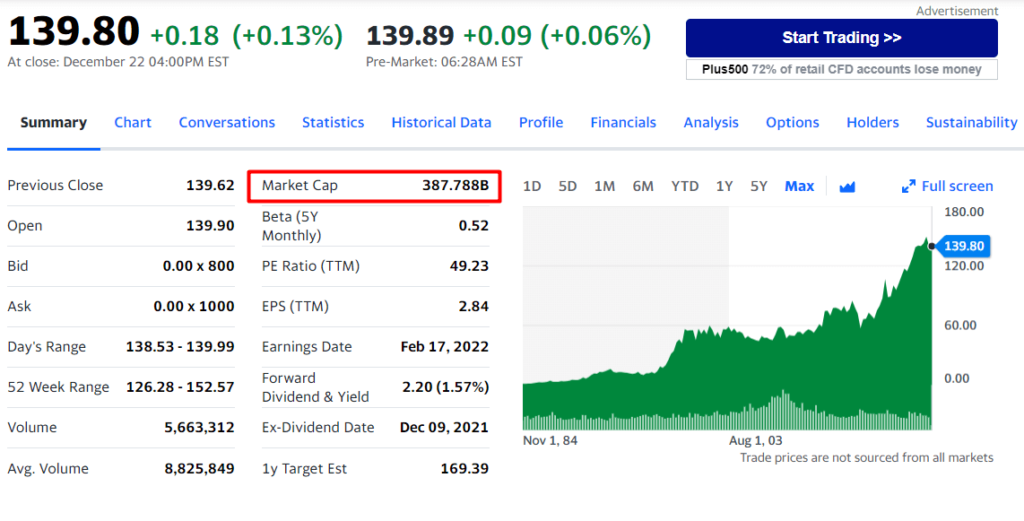

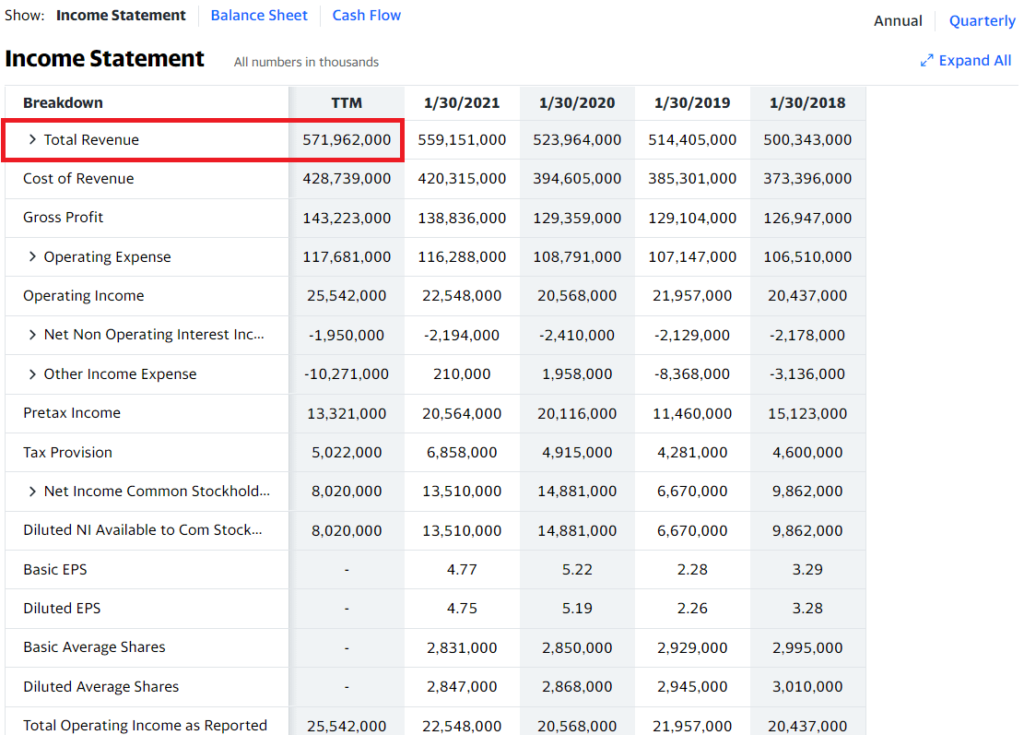

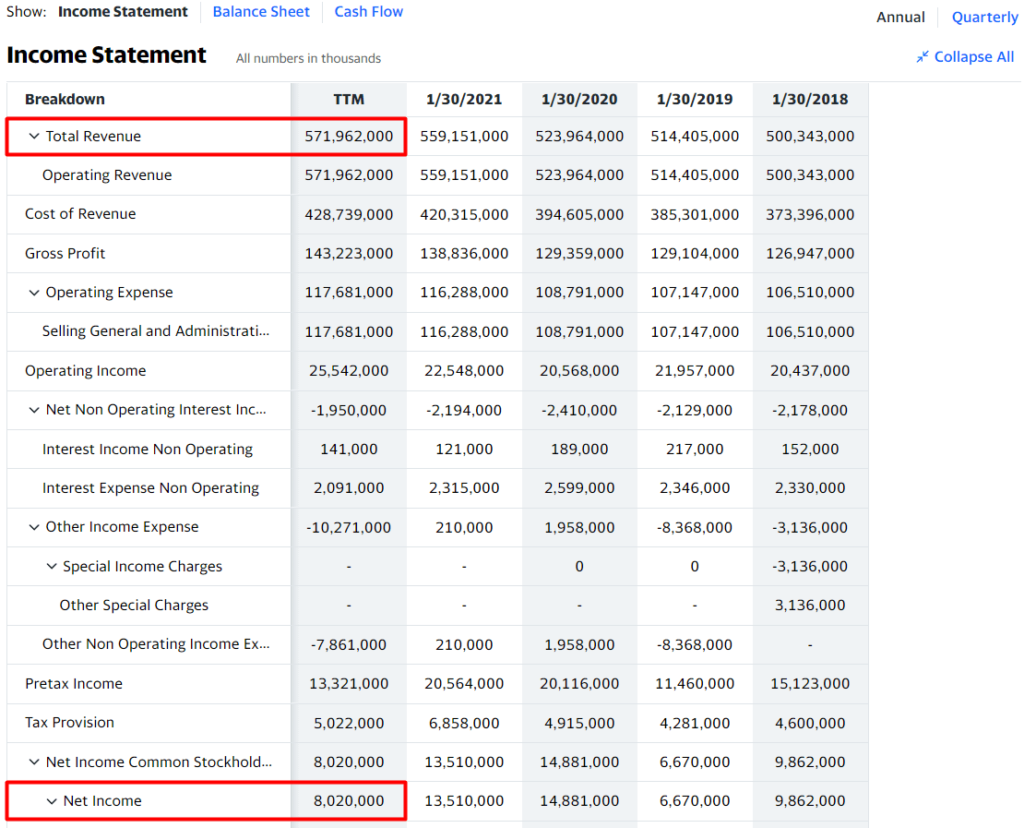

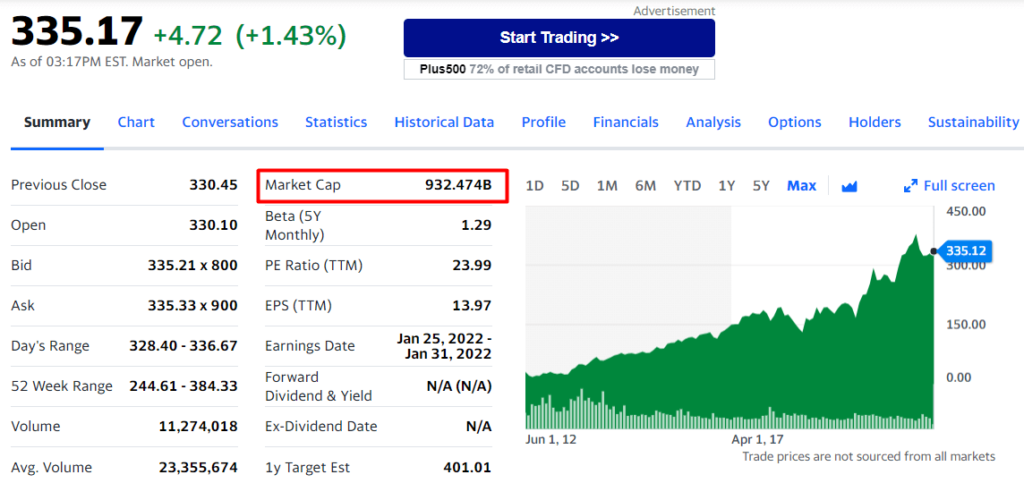

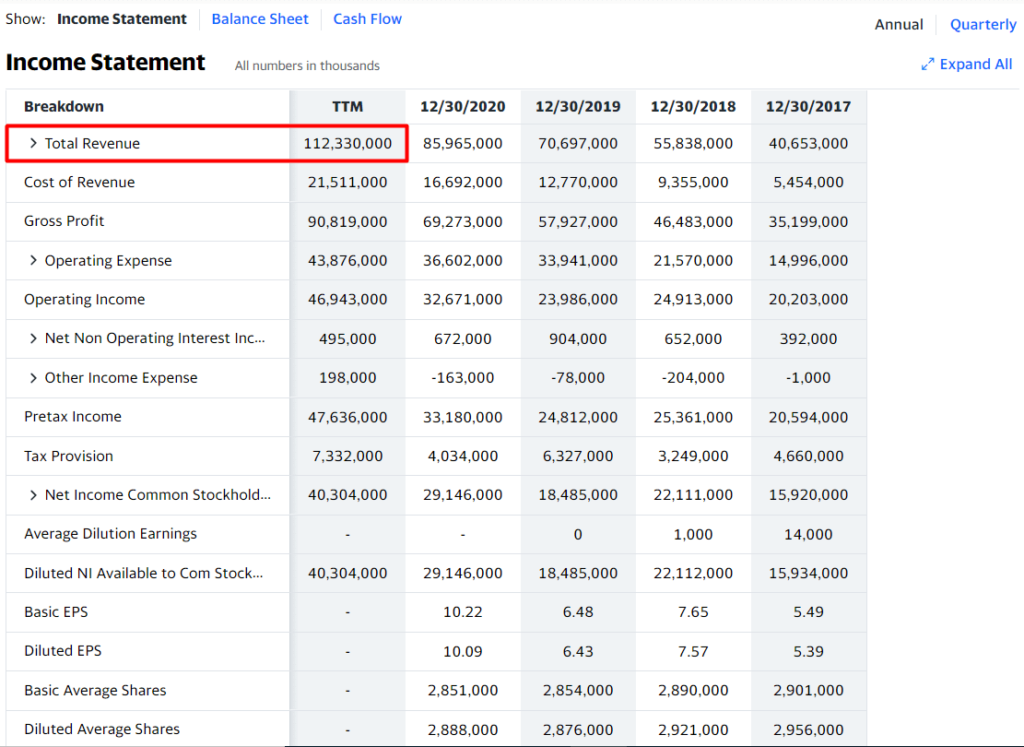

Ето и един елементарен и бърз пример. Използваме данните за компанията WALMART с тикър символ WMT на борсата в Ню Йорк (NYSE). Пазарната капитализация в нашия случай е $387 милиарда. Оборотът (Revenue) на Уолмарт за последните 12 месеца (TTM) е $572 милиарда (стойностите са закръглени за по-нагледни сметки).

Прилагаме формулата в действие и намираме:

P/S ratio = 387 / 572 = 0.68

Виждате колко лесно всъщност смятаме този параметър. Необходими са ни само 2 вида данни – пазарната капитализация (Market Cap) и оборотът (Revenue), който е видим в Income Statement-а на компанията.

Какво е добро или лошо P/S ratio

Както отбелязах в началото, P/S ratio-то ни дава представа за това колко пъти повече плащат инвеститорите или колко пъти повече пазара оценява съответната акция като се сравняват пазарната капитализация (Market Cap) и оборота (Revenue, още Total Sales). Тоест, чрез P/S ratio виждаме колко се НАДплаща за $1 от оборота на компанията.

По принцип, за да кажем, че дадена акция не е подценена или надценена, то P/S ratio, което ще получим за нея, би следвало да е 1. Ако стойността, която получим е повече от 1, то можем да примем, че компанията е надценена от пазара. Ако примерно получим P/S ratio 4, това означава, че инвеститорите са склонни да платят 4 пъти повече за $1 от оборота на компанията, за да притежават нейни акции.

Ако пък P/S е под 1, би следвало да разсъждаваме, че компанията е подценена и е изгодно да пазаруваме нейни акции. Ако например P/S e 0.5, то в този случай заплащаме само $0.5 за всеки $1 от оборота на дружеството.

Може би се досещате, че това са „идеални“ варианти и подобни стойности не се срещат често. Случая с Walmart, който дадох по-горе е показателен за това, че P/S не трябва да се използва като основание за инвестиция или пък не. Това е така, защото този параметър сам по себе си изобщо не е идеален.

Не е идеален, защото взимаме оборота, който, колкото и да е голям, в никакъв случай не е достатъчно да се уповаваме само на него, тъй като компанията може да има страшно много разходи, които да „стопят“ този оборот десетки пъти, и в крайна сметка, чистата печалба да е много по-ниска от оборота, т.е. маржът на печалбата да е изключително малък като процент.

В случая с Walmart, Net Profit Margin е 1.40% за последните 12 месеца. Компанията има около $8 милиарда печалба от $572 милиарда реализиран оборот. Параметърът Net Profit Margin ни показва колко процента от оборота всъщност е печалба. Изчисляваме го като разделим чистата печалба (Net Income) на оборота (Revenue):

NET PROFIT MARGIN = (NET INCOME / REVENUE) x 100

За Walmart получаваме: Net Profit Margin = (8 / 572) x 100 = 1.40%

Ето защо, въпреки големия оборот и „доброто“ P/S ratio, което получаваме, е много важно да видим и други параметри за оценка на компанията, а не да се фокусираме само върху P/E ratio, Current ratio, P/S ratio и т.н.

Walmart е страхотна компания, и в случая, тя е страхотна и по този параметър, както и по много други. Използвах я като пример за голям марж между оборот и печалба, за да видите откъде могат да се получат супер големи разлики в P/S ratio-то. И ако анализираме някоя друга компания, която се окаже с P/S ratio под 1 поради големия си оборот, винаги проверявайте и други ratio-та и статистики и правете цялостен анализ, защото по много други параметри, анализираната от нас компания може да се окаже, че изобщо не е удачна за инвестиция.

P/S ratio на S&P 500 за 2021-ва е 3. Знаете, че S&P 500 е параметър за американската икономика и в този случай, ако съдим по това ratio, това означава, че пазарът е надценен 3 пъти.

P/S ratio по сектори и индустрии

Ключовото, което е добре да разберем при анализиране на дадена компания по параметъра P/S ratio, е че той е много конкретен за сектора и индустрията, в която компанията върти бизнеса си.

Много често P/S ratio се различава с огромни стойности в различните сектори. Но за да определим дали дадена компания е подценена или надценена според нейното P/S ratio, то трябва да я сравним с други компании от същия сектор, да определим техните P/S ratio-та, и така да видим кое дружество как се движи спрямо някаква осреднена стойност на това ratio за съответния сектор и индустрия.

Нека вземем пример с технологичния сектор. При повечето компании в този сектор P/S ratio e над 5, в някои случаи и над 10. Нека погледнем като за начало Facebook или може би вече е редно да наречем тази компания META:

Прилагаме вече познатата ни формула и получаваме P/S ratio за META Platforms 8.32.

P/S = 932 / 112 = 8.32

Този параметър е много над 1. Но не прави компанията супер надценена, тъй като по редица други параметри, както и при оценка на бъдещия потенциал за растеж, можем да разберем, че META е страхотна компания за инвестиция.

Но тъй като FACEBOOK не е точно технологична компания, поне засега, нека видим 2 точно технологични компании – 2-та гиганта NVIDIA и AMD.

Пазарната капитализация на NVIDIA е $741 милиарда, а revenue-то за последните 12 месеца е $24 милиарда. Използвайки формулата за P/S ratio получаваме:

NVIDIA: P/S ratio = 741 / 24 = 30.9

При AMD Market Cap е $177 милиарда. Оборотът на компанията за последните 12 месеца е $15 милиарда.

AMD: P/S ratio = 177 / 15 = 11.8

Сравнявайки тези 2 компании, които оперират в един и същ сектор и в една и съща индустрия, ясно се вижда коя от двете е по-надценена от пазара, т.е. за коя инвеститорите са готови да заплатят много повече.

Нека сравним още 2 компании, например APPLE и MICROSOFT. P/S ratio на ябълката е 7.95, а на Microsoft то е 14.

Да погледнем как стоят нещата в HEALTHCARE сектора. Нека вземем за пример 2 компании, за които се говори много през последната година и половина – Pfizer и Moderna.

Pfizer е с пазарна капитализация $330 милиарда, а оборота за последните 12 месеца е $69 милиарда. Имайки тези данни, лесно определяме по формулата какво е P/S ratio-то на това дружество:

P/S ratio = 330 / 69 = 4.80

Moderna е с Market Cap $101 милиарда и Revenue $11 милиарда за последните 12 месеца. Получаваме следната сметка:

P/S ratio =101 / 11 = 9.18

По принцип, средното P/S ratio за всички индустрии, които се съдържат в сектора Healthcare, е около 6.

За кои компании е най-приложимо P/S ratio

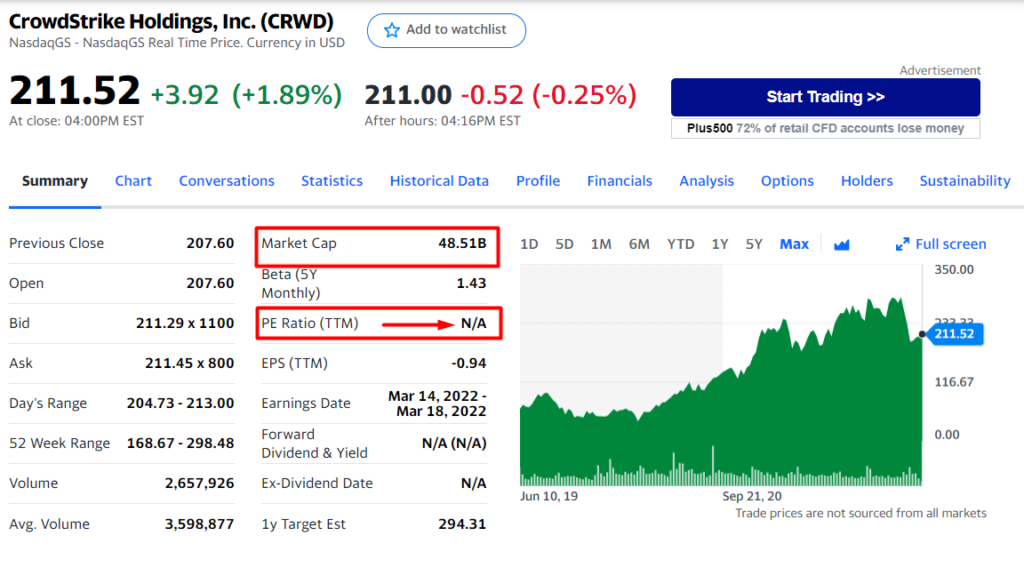

P/S ratio прилагаме най-вече при growth компании или такива, които все още не са на печалба и съответно все още нямат P/E ratio, според което да ги сравним с други компании и да определим дали евентуално са подценени или надценени.

Докато при P/E ratio-то взимаме текущата цена за 1 дял и я разделяме на печалбата за 1 дял (EPS), то тази формула не е приложима при нови компании, които тепърва навлизат на пазара и все още не са излезли на печалба, съответно са с отрицателен EPS. Когато имаме отрицателен EPS, няма как да получим P/E (Price-to-Earnings) ratio, просто защото дружеството няма Earnings, все още няма печалба.

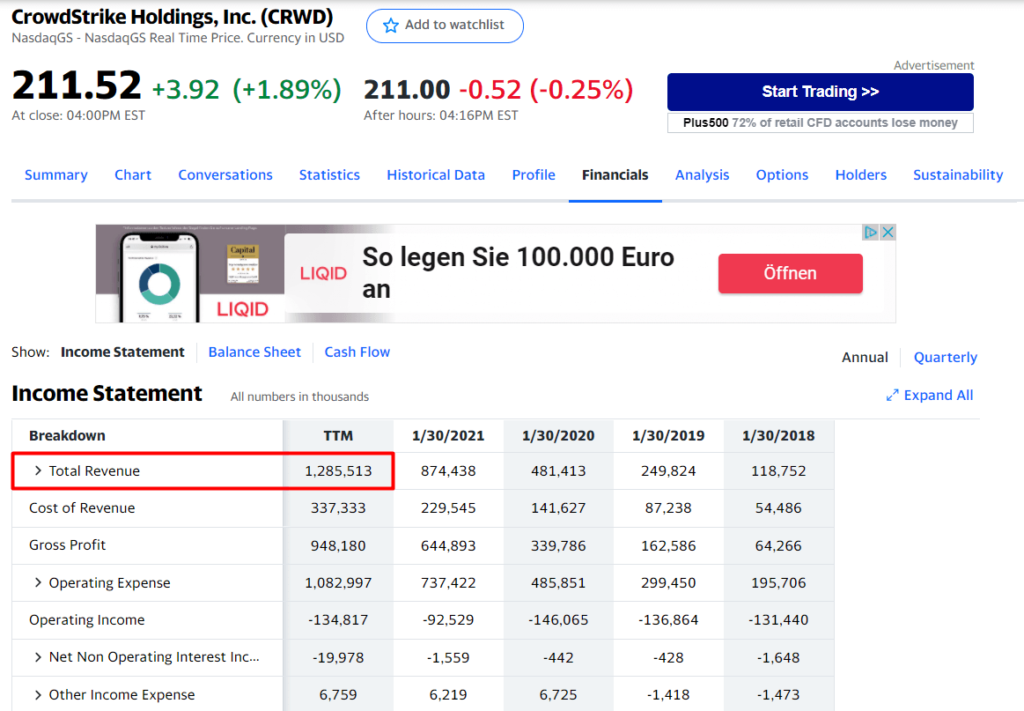

Но така или иначе компанията е в операция и върти бизнеса си. Все пак можем да определим до някаква степен колко по-изгодна или не е тази компания спрямо останалите нови компании в този сектор и в тази индустрия. И тук именно на помощ ни идва P/S ratio, тъй като чрез него използваме параметъра ОБОРОТ (REVENUE), а не EARNINGS (ПЕЧАЛБА), както е при P/E ratio.

Или с други думи, ако искаме да оценим една компания, която все още не е на печалба, оценяваме я по оборота и сравняваме с другите компании от същия пазарен сегмент. Така определяме колко инвеститорите са склонни да НАДплатят за всеки $1 от оборота на компаниите.

И нека вземем за пример 2 компании, които все още са на минус и нямат P/E ratio, затова ще ги оценим по P/S ratio-то им, тъй като те работят, следователно реализират обороти.

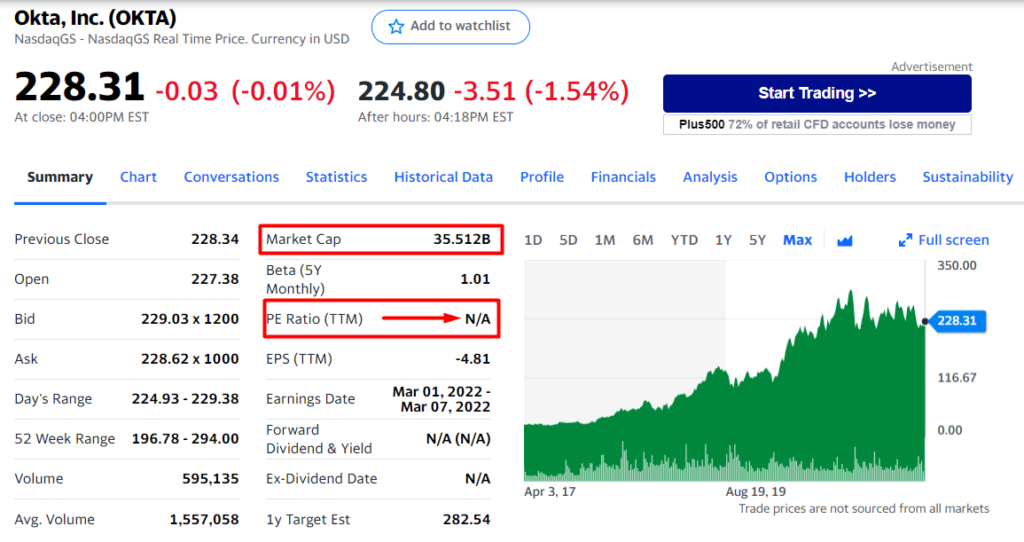

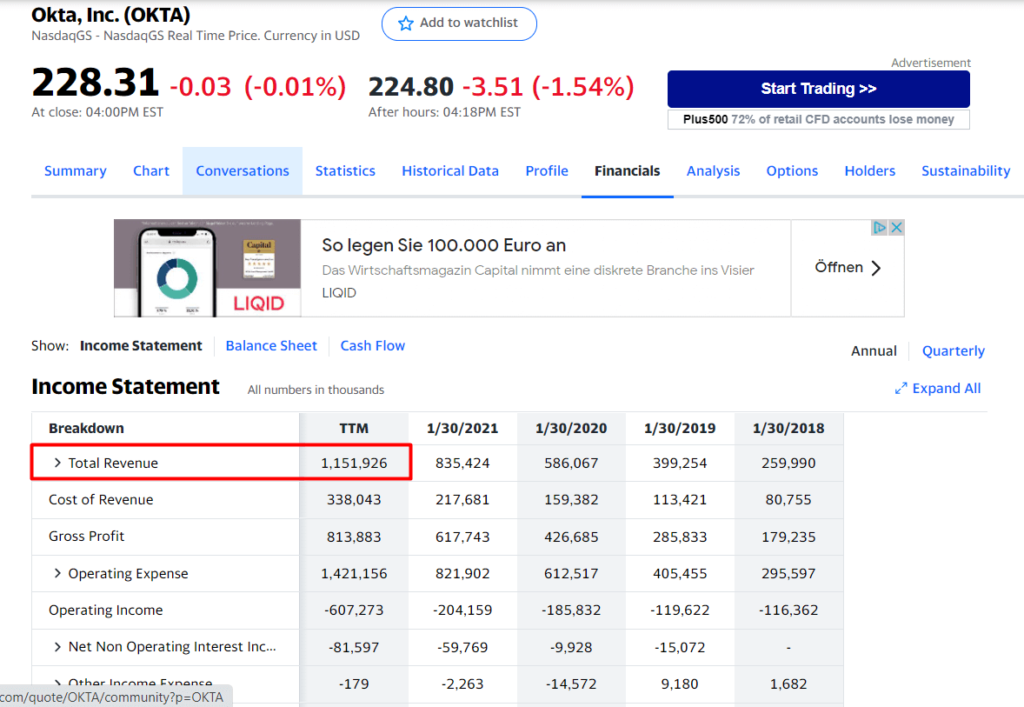

Компаниите са CROWDSTRIKE и OKTA. Те са технологични компании, листнати на борсата преди няколко години (2019-та Crowdstrike, 2017-та Okta) и се занимават пряко със cyber security.

CROWDSTRIKE

P/S ratio = 48 / 1.2 = 40

OKTA

P/S ratio = 35 / 1.5 = 23

Ето така, по този изключително бърз и лесен начин, веднага добиваме представа за параметъра P/S ratio за всяка една компания. За тези примери аз използвам yahoo finance, но може да се използва и друга подобна платформа, данните ще са същите.

Защо P/S ratio може изобщо да не е достоверен показател

При определяне на P/S ratio не се взима предвид дълга (debt), който компанията има. А именно дългът е един от основните и най-тежки разходи, който еднодружество може да има. Ако сравняваме 2 фирми и тяхното P/S ratio е сходно, може да се окаже, че едната от тях е с огромен дълг, а другата например няма изобщо никакъв дълг или той е в много малки размери. Но P/S ratio е еднакво и за двете компании. Вие коя от тях бихте избрали за дългосрочна инвестиция? Мисля, че знам отговора, който ще дадете :).

Също, ако компанията има проблеми, като например такива от законов характер, и пазарът реагира на това като повече акционери разпродават акциите, които притежават и съответно цената за 1 дял пада, а оттам се понижава и пазарната капитализация, тогава, P/S ratio може да е още по-ниско, защото оборота на компанията не се е променил, но Market Cap е спаднал, а той е в числителя на формулата и следователно получаваме много по-ниски стойности.

Едно е да сметнем P/S ratio с пазарна капитализация 500 милиарда и оборот 100 милиарда, а съвсем друга е сметката с 250 милиарда капитализация и същия оборот от 100 милиарда.

- P/S ratio = 500 / 100 = 5

- P/S ratio = 250 / 100 = 2.5

Ето защо е много важно никога, абсолютно никога, да не вземаме под внимание само един единствен показател при оценка на компания, било то някакво ratio или пък друг параметър. Винаги е редно да анализираме с всички налични инструменти и данни. Само така ще придобием реална представа за това колко е добра или колко е лоша дадена инвестиция за нас като инвеститори.

В една от следващите статии ще обърна внимание на EV/sales (Enterprise Value-to-Sales) ratio-то, което е по-рационално от P/S ratio, тъй като в изчисляването му включваме и параметъра debt (дълг) и съответно придобиваме една доста по-ясна картина за финансовото положение на компанията.

Това бе малко по-детайлна статия за P/S ratio. Надявам се да ви е полезна в процеса на анализиране на компании. Очаквайте и видеото за P/S ratio.

Ако това съдържание ви хареса, ще съм благодарен, ако го споделите в социалните мрежи с други хора, които се интересуват от инвестиции. Нека станем повече Българи успешни инвеститори в дългосрочен план. Най-добрият начин, за да станем такива, е като не спираме да се образоваме по темите за икономика, финанси и инвестиции.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!