Много инвеститори, когато осъзнаят, че ETF-те са един прекрасен, работещ инструмент, чрез който могат да притежават една кошница от компании на фондовата борса, в крайна сметка стигат до един въпрос и той е дали да инвестират в S&P 500 или да изберат някой друг ETF обхващащ компании не само от САЩ, а и други държави.

Несъмнено ETF-ите, които следят индекса S&P 500 са най-доказаните такива, можем да проследим тяхната добра възвръщаемост назад във времето, както и ако смятаме, че американската икономика ще продължи да се развива и постига добри резултати, да, определно ETF-и като SXR8 и VUSA са удачен избор за нас.

И понеже нямаме кристална топка, за да предвидим дали в бъдещето другите държави ще се представят по-добре от САЩ през следващите 10-20 години, това, което можем да направим е да вникнем по-подробно във всеки ETF, да видим какви компании има, колко „световни“ са световните ETF-и всъщност и какво са давали преди като възвръщаемост.

Така донякъде можем да стигнем до изводи, които, повярвайте ми, може да не се харесат на много хора.

В тази статия ще разгледаме най-популярните ETF-и, които ние можем да закупим през Interactive Brokers или всеки друг легитимен брокер, който отговаря на UCITS регулациите за Европа, защото от 2018-та година ние като европейски граждани нямаме право да купуваме добре познатите ETF-и в САЩ като VOO или SPY например.

Ще сравним 2 акумулиращи дивидента ETF-а, за да придобием ясна представа за резултатите с реинвестираните дивиденти през годините. Обяснявам набързо какво представляваше акумулирането на дивидента – вместо да се изплащат дивиденти, както е при компаниите, просто дивидентите се акумулират, т.е. добавят се към цената на самия актив и дялът на ETF-а струва повече, това е, в цената се отразява дивидентът, а не го получаваме като кеш.

Съдържание

S&P 500 – SXR8

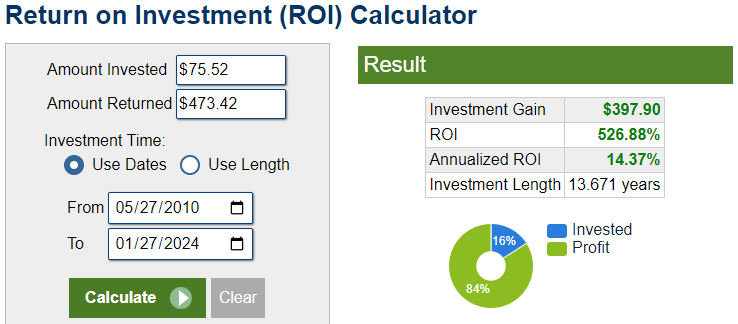

Този ETF съществува от 2010-та година и неговата възвръщаемост е 14.37% на година за целия този период от малко над 13 години. Хич не е зле, такава пасивна инвестиция с толкова висок процент на възвръщаемост.

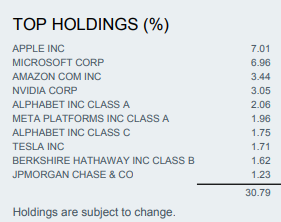

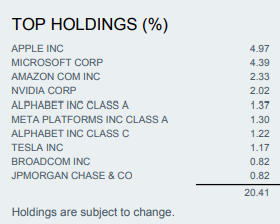

ETF-ът е в ЕВРО и ни дава експозиция едно към едно с индекса S&P 500, който се състои само от американски компании. Годишният разход (expense ratio) на този ETF е едва 0.07%. Ето и ТОП 10 компаниите и тяхното тегло в индекса.

30% не е малко, но по функция S&P 500 качва на най-първи позиции компаниите с най-голяма пазарна капитализация, просто защото е тегловен индекс по пазарна капитализация. Отново, 30% не е малко, но какво да правим, това са най-добрите компании в момента в света и индексът просто отразява реалността.

Останалите около 490 компании са представители на всички 11 сектора от фондовата борса, това му е хубавото на индекса, че през годините той сам се ребалансира, като чисто и просто пренарежда компаниите вътре базирани на пазарната им капитализация, независимо от сектора, независимо от нищо друго.

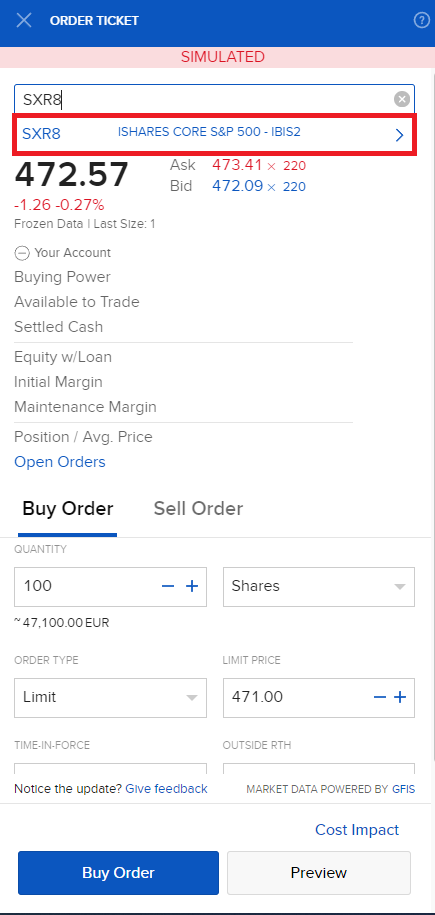

И така, в крайна сметка това е за този ETF SXR8, който може да си закупите от Interactive Brokers от немската борса XETRA. Просто пишем в търсачката SXR8 и избираме опцията от ibis2, то всъщност само тази опция ще ни излезе, правилната е да знаете 🙂

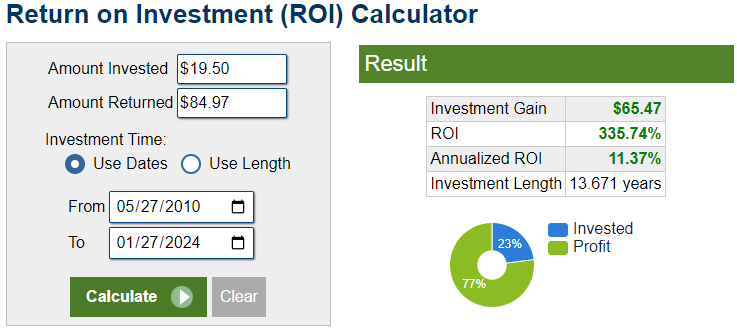

MSCI World – IWDA

Този ETF съществува от 2009-та година и копира един световен индекс, който се състои от компании от развитите страни. Нека сравним възвръщаемостта с тази на SXR8 за същия малко повече от 13 годишен период, т.е. от 2010-та до настоящия момент. Имаме 11.37%, т.е. с 3% по-малко на година. 3% всяка година дава голяма разлика във възвръщаемостта за дългосрочен период напред.

И този ETF е в ЕВРО, но годишната му такса (expense ratio) вече е 0.20%, което е почти 3 пъти повече от таксата на SXR8. Нека видим все пак към какви компании и в какви проценти ни дава експозиция ЕТФ-ът.

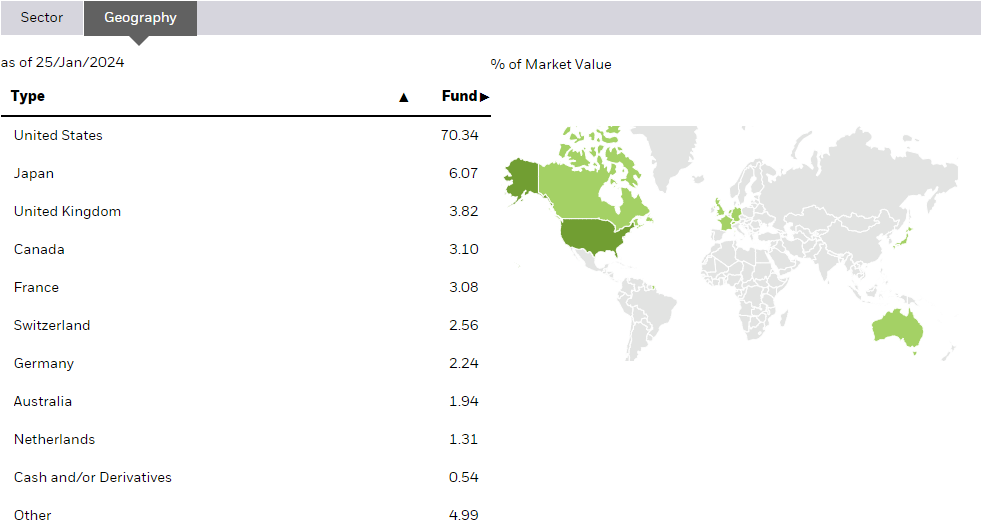

Както можем да видим ТОП 10 са само американски компании и представляват 20% от индекса, респективно от ETF-а, тъй като той копира 1 към 1 индекса. Иначе компаниите, които проследява са около 1500 на брой и ето тегловните им проценти:

И какво става ясно от тази картинка? Ами САЩ са със 70% тегло в този индекс, топ 10 компаниите само са 20% и всичките те са американски. Защо тогава индексът дава по-малка възвръщаемост от S&P 500? Ами защото останалите държави дърпат назад неговата възвръщаемост, ето защо.

Нали не се заблуждавате, че диверсификацията ви е на ниво и нали не си мислите, че притежавайки такъв уж световен ETF вие сте хеджирани едва ли не срещу САЩ. Не е така както можем да видим. Падне ли Америка, ще падне и вашият ЕТФ много сериозно.

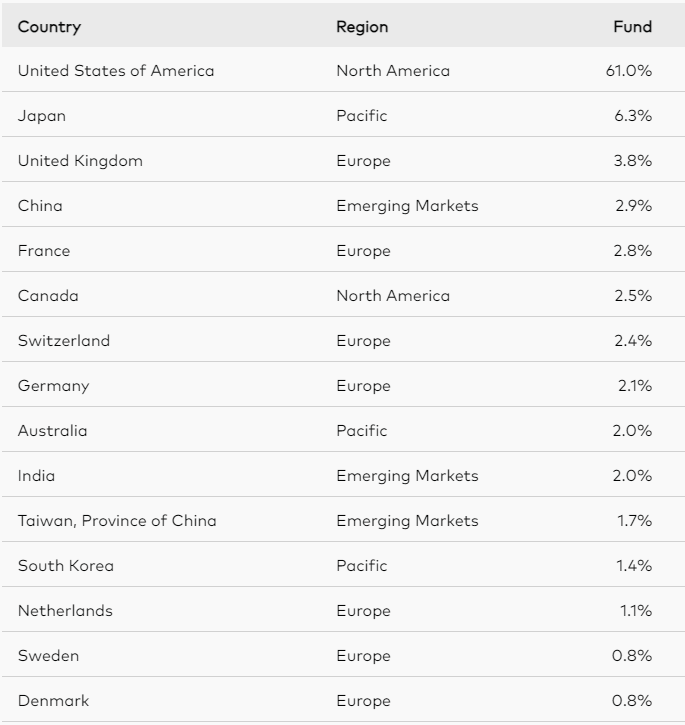

Има и други примери за световни ETF-и с по-малко проценти американски компании, като например ето този на VANGUARD – VWCE. При него имаме „само“ 60% САЩ и имаме включени държави като Китай и Индия.

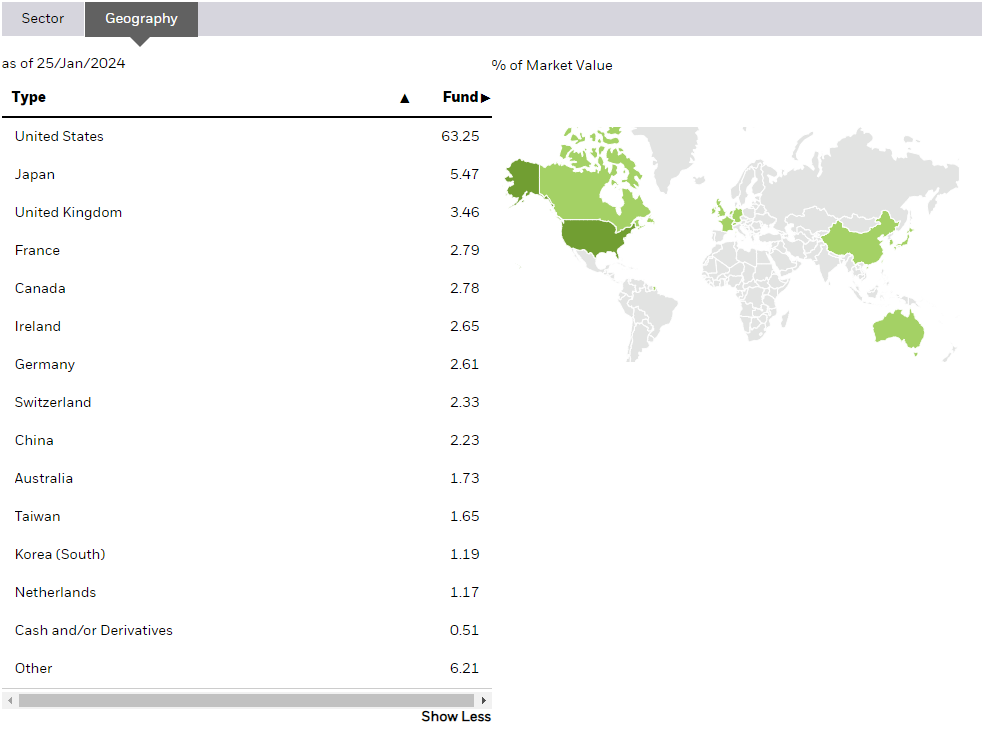

На iShares също имаме такива ETF-и, които вкарват и бързо развиващи се пазари (emerging markets), но и там 60% пак е за САЩ.

И както и да го въртим, всички „световни“ ETF-и са с поне 50-60% участие на американски компании в тях и то в големи проценти, в ТОП 10. Това до голяма степен определя възвръщаемостта им. Нито един фонд не може да си позволи да предлага инструменти, които ще underperform-ват основните индекси в голяма степен.

Това, което се получава е, че те ви дават една фалшива диверсификация и вие си мислите, че имате някакъв хедж, но не е така. И това, което се случва е, че вие, притежавайки такива световни ETF-и, сякаш умишлено режете от възвръщаемостта си, само, за да имате това усещане, че сте диверсифицирани, което усещане както стана ясно е доста лъжовно.

Аз лично предпочитам да залагам на доказаното и работещото, силното такова, което дава най-добра възвръщаемост – S&P 500, NASDAQ-100 като по-секторен ETF, SPYD за стабилни и увеличаващи се дивиденти например.

Няма нищо лошо човек да иска да бъде диверсифициран откъм географски локации. Но запитайте се дали сте готови да жертвате възвръщаемостта си във времето за това. Ако все пак искате да го направите, може би е по-удачно просто да притежаваме не световни ETF-и, ами просто такива, които ни дават експозиция в по-голяма степен към определени държави, като Китай и Индия да речем.

Ако наистина смятаме, че те ще се развиват много бурно и ще носят голяма доходност във времето напред, защо направо не се ориентираме изцяло към тези пазари? Не ни трябва световен ETF. Ето в това видео показвам някои ETF-и, които може да са ви интересни:

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

5 коментара

Александър Василев

Здравейте, какво ви е мнението за наскоро създаденият ETF – SPDR S&P 500 UCITS ETF USD Unhedged (Acc), ISIN – IE000XZSV718 с ticker SPYL на XETRA. Има expense ratio от 0.03% в сравнение с 0.07% SXR8. Потенциални проблеми, които виждам за сега са, че размерът на фонда е относително малък и за tax status в justetf се виждат определения като „Unknown/Non-Tax Reporting Fund/…“ та не знам дали това би имало последствия за нас в България. Дали си струва за дългосрочна инвестиция вместо SXR8?

Димитър Ангелов

Здравейте! Ако всичко е нормално не би следвало да има разлика между това кой ЕТФ да изберете дали SXR8 или този новия. Във връзка с това, че SXR8 вече може да се закупува на части от Интерактив Брокерс, мисля, че си остава най-удачния избор, ако досега него сме взимали точно.

Васил Бабанов

Здравейте, през кой надежден брокер ( като Interactive Brokers ) може да се закупят ETF ( без да се ползват PUT опции ) ?

Димитър Ангелов

През Interactive Brokers.

--

„Past performance is no guarantee of future results.“

🙂