Сложната лихва е 8-мото чудо на света, както казва Алберт Айнщайн. Който я разбира печели от нея, а който не я разбира, я плаща. Инвестирането със сложна лихва, разбирането на процеса, може да ни донесе големи финансови успехи в дългосрочен план.

В тази статия ще обърнем внимание на това какво е сложна лихва, как работи тя в наша полза, както и ще видим конкретни примери с реални компании, които ще ни покажат как увеличаваме възвръщаемостта си с помощта на времето и сложната лихва.

Съдържание

Как работи сложната лихва?

Сложната лихва, на английски език Compound Interest, кара инвестираните от нас пари да увеличават стойността си много по-бързо отколкото, ако те бъдат инвестирани с проста лихва (simple interest). При простата лихва се олихвява единствено вложената от нас сума, докато при сложната лихва се олихвяват и лихвите, които получаваме.

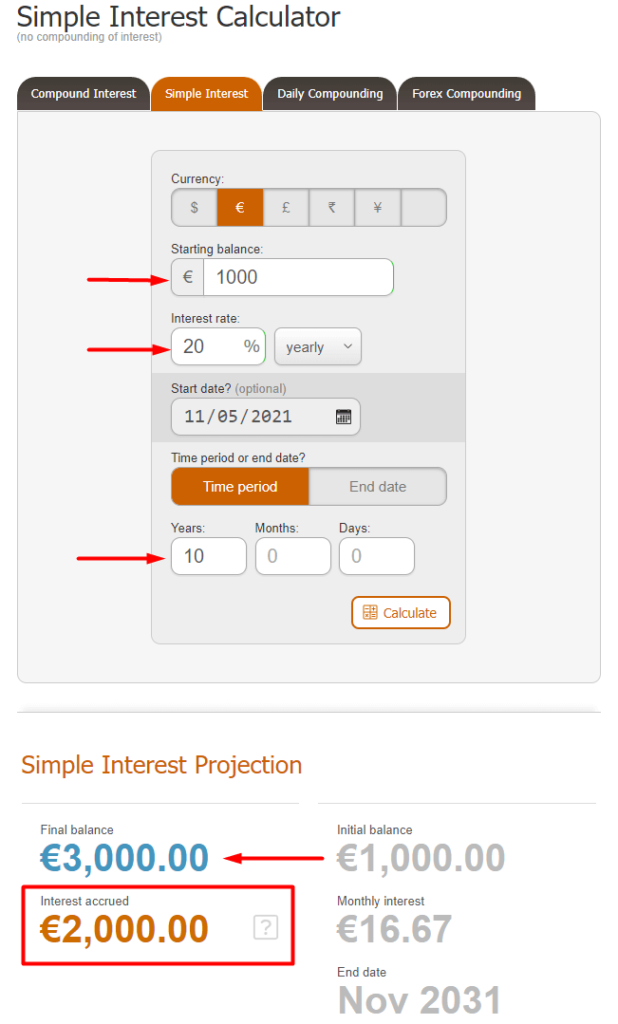

При простата лихва (simple interest), ако сме инвестирали €1000 на 20% годишна лихва за период от 10 години, то всяка година ще получаваме по €200 лихви. Тоест, имаме 20% горница единствено върху първоначално инвестираната сума. Резултатът на 10-тата година е €2000 печалба от лихви (€200 х 10 години).

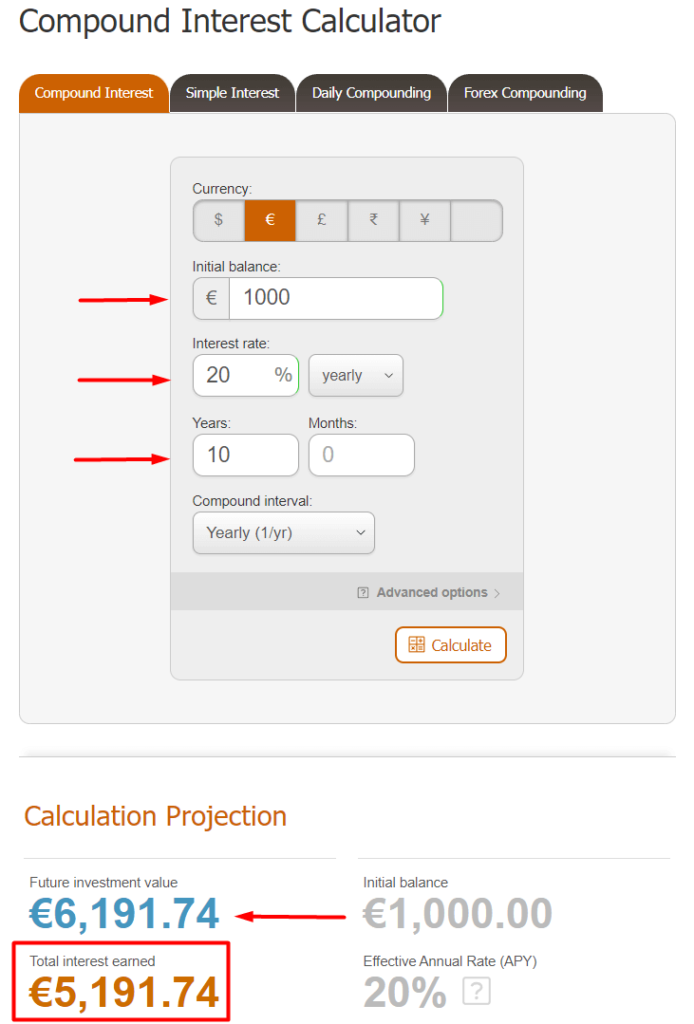

При сложната лихва (compound interest), нещата работят по по-различен начин. Ако вземем същите стойности като при простата лихва – €1000 инвестирани първоначално на 20% годишна лихва и периодът е отново 10 години, резултатът ще е малко над €5000 в лихви.

Както вече отбелязах, разликата между простата и сложната лихва е, че втората олихвява и лихвите получени през целия период, независимо колко дълъг или кратък е той. Но колкото повече позволим на сложната лихва да работи, толкова по-добри резултати ще ни дава тя.

Това е като ефектът на снежната топка, която става все по-голяма, когато се търкаля надолу по снежен хълм. Ако хълмът е 100 метра, снежната топка ще увеличи обема и масата си например със 100%. Ако хълмът е 1000 метра, то същата тази снежна топка ще нарасне с 1000%.

Олихвяване при сложна лихва

Формула

A = P(1+r/n)(nt)

А – Резултатът от сложната лихва за целия период

P – Първоначалната ни инвестиция

r – Годишният лихвен процент в десетичен вид (decimal) – разделяме процентът на 100

n – Колко пъти в годината се начислява лихвеният процент

t – Целият период, за който се прилага сложната лихва

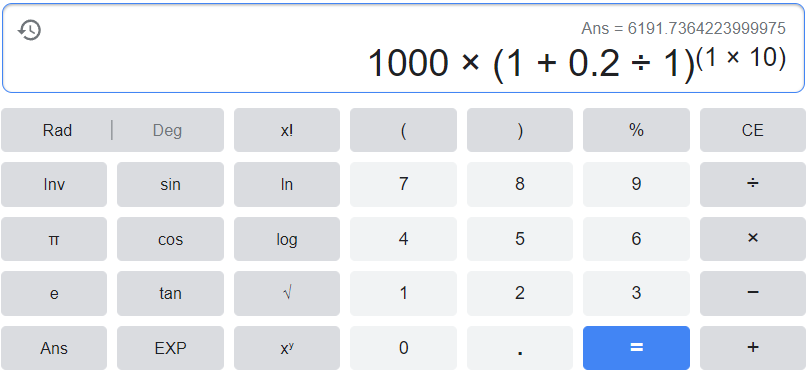

Нека вземем сега примера отпреди малко и изчислим по посочената формула.

- P – Имаме €1000 първоначална инвестиция

- r – 20% очаквана годишна лихва (доходност) в десетичен вид: 20/100 = 0.2

- n – Тук избираме числото 1, тъй като олихвяването е веднъж на година

- t – Периодът ни е 10 години

A = €6191.74

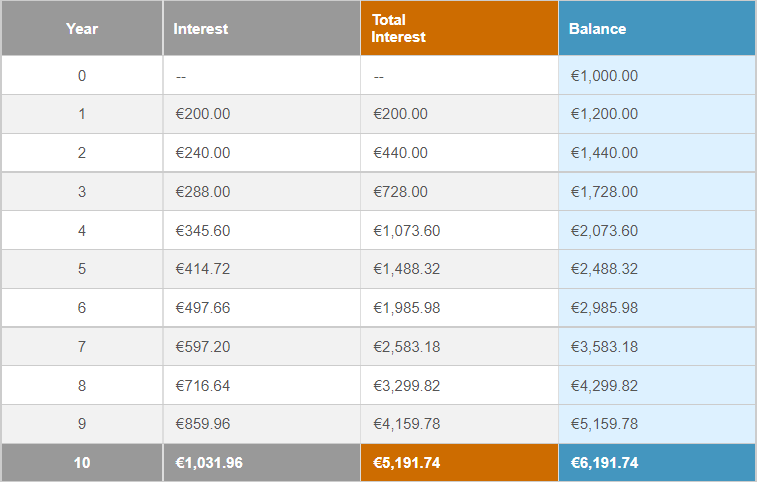

Нека погледнем и таблицата за всичките 10 години, през които сме позволили на сложната лихва да работи за нас. Там ясно се вижда как се случва самото олихвяване за всяка година:

Ясно се вижда как през година 1 имаме 20% доходност (лихва) и нашите €1000 инвестирани са вече €1200. През втората година, 20-те процента се прилагат вече върху първоначалната сума + лихвата за година 1, т.е. 20% се начисляват върху €1200, а не само върху €1000. И получаваме €1440.

Това е чиста математика, а математиката е точна наука. Както виждате, всичко е ясно и елементарно и всъщност compounding-ът е най-простият и най-ефективният метод, чрез който можем да увеличаваме парите си. И колкото по-дълго оставим този процес да се случва, толкова по-богати ще станем, това е самата истина.

В какво да инвестираме, за да можем да разчитаме на ефекта от сложната лихва?

Не мислихте, че всичко е толкова елементарно, нали? 🙂 Всъщност е, но само, когато знаем какво правим и го правим с умисъл, с план да постигнем нещо. За да приложим сложната лихва, да я накараме да действа за нас, то ние трябва да изберем да инвестираме в такива активи, които ще позволяват това.

Не можем да вземем произволна акция и да разчитаме, че 10, 20 или 30 години напред, тя ще ни връща по 10 или 20% средно на година. Нещата не работят по този начин, не съвсем. Защото избирайки произволна компания за инвестиция, без да познаваме бизнес модела на тази компания, без да познаваме продуктите, които предлага и без да знаем историята, както и бъдещите планове, тази наша инвестиция би била доста рискова, тъй като дружеството може да не се представя добре през следващите години, може дори да фалира или да ни връща все по-голяма отрицателна доходност във времето.

А ние определено не търсим това. Ето защо трябва да избираме стабилни и доказани компании, в които да инвестираме дългосрочно. Нека те бъдат с доказано устойчиво конкурентно предимство, с малко или никакви алтернативи на пазара, и нека имат история на възвръщаемост, която отговаря на нашите очаквания за бъдещи възвръщаемости.

Няма как например да очакваме 20% възвръщаемост за следващите 10 години от компания, която е връщала по 5% средно годишно за последните 10 години. Няма логика да имаме подобни очаквания, освен ако дружеството не е претърпяло голяма промяна в бизнес модела си или пък има друга причина да сме толкова оптимистични.

Винаги съм бил на мнение, че за да работи сложната лихва максимално в наша полза, то трябва да познаваме бизнесите, в които инвестираме. С други думи, трябва да инвестираме в бизнеси, а не в акции, които просто виждаме като съкращения от букви и цифри на фондовите борси.

Както казва Уорън Бъфет, когато изберем дадена компания, добре е да погледнем на тази наша инвестиция като влагане на пари в свой собствен бизнес. Нужно е да се отнесем толкова сериозно към нещата. Трябва да се запитаме дали искаме нашите пари да са вложени в съответното дружество поне за следващите 10 години. Вярваме ли в неговото развитие и искаме ли да бъдем част от него?

Ако нямате възможност и време да проучвате компании, в които да инвестирате или просто не искате да го правите, то има вариант да вложите парите си и те да работят за вас през годините, акумулирайки ви добра доходност от сложна лихва. Този вариант е инвестиция в доказани борсово търгувани фондове (ETF-и), за предпочитане такива, които копират представянето на дадени индекси, като например S&P 500, който е с 94 годишна история. Ще обърнем внимание с реални примери за подобни активи по-надолу в статията.

Имам цяла секция тук на сайта, в която пиша и говоря за ETF-те. Общо взето, може да научите всичко, което ви е необходимо за този вид инструменти от съдържанието, което съм публикувал за тях:

Как печелим от сложната лихва?

Доста хора ми задават въпроса: Как всъщност печелим от инвестицията си в акции и ETF-и?

Както обяснявам в статията ми за Дългосрочното Инвестиране, има основно 2 варианта, чрез които може да се реализира печалба от инвестиция в акции.

Първият вариант е да купим акции на дадена компания, да изчакаме цената им да се повиши, и да продадем на печалба. Този начин се нарича Capital Gains (капиталова печалба) и така всъщност реализираме печалбата си – чрез продажба на дялове на по-висока цена от тази, на която сме ги закупили.

Вторият вариант е да инвестираме в компании, които изплащат дивиденти, и така, на определен период от време, обикновено 3 месеца, ще получаваме пари от тези компании под формата на дивидентни плащания.

Но какво се случва, когато НЕ искаме да реализираме печалбата, която се е натрупала вследствие от ефекта на сложната лихва и искаме нашите пари и лихвите върху тях да се олихвяват още и още?

В такива случаи, просто задържаме позициите си и НЕ продаваме. По този начин, сложната лихва ще заработва все по-силно в наша полза и с времето ще ни прави все по-богати.

Да, тези печалби остават нереализирани, т.е. ние не продаваме, не сме теглили пари и реално физически не сме се облагодетелствали от тези печалби. Но целта и логиката на дългосрочното инвестиране са точно такива – да инвестираме за дълъг период напред в бъдещето, и по този начин нашите пари да ни направят още повече пари. И колкото по-дълъг е нашият хоризонт, толкова по-голяма финансова полза ще има за нас.

Затова, при дългосрочните инвестиции е редно да инвестираме пари, които сме готови да прежалим за определения от нас период напред във времето – 10, 20, 30, 40 години. От изключително важно значение е парите, които инвестираме да не са жизнено важни за нас, т.е. без тях да можем да водим нормален начин на живот и да поддържаме стандарта, който сме си изградили.

Един ден, живот и здраве, когато достигнем периода, който сме си задали, можем да продадем активите си и да реализираме печалбата си. Можем да продадем и половината от тях или друго количество, а останалите да продължат да работят в наша полза.

Естествено, по всяко време може да се реализира определена печалба, може да се продават активи, да се закупуват други и т.н., но това вече опира до плановете и стратегиите на инвестиране, които се прилагат индивидуално от всеки инвеститор.

Относно стратегии, вижте кои използвам аз и как те работят в моя полза. Може да проработят и за вас:

Стратегия на Инвестиране Dollar Cost Average

Примери с активи, в които да инвестираме

*ВАЖНО: Примерите не бива да се приемат като съвет за инвестиция!

Нека погледнем реални примери с реални активи за няколко периода. Така ще видим сложната лихва в действие.

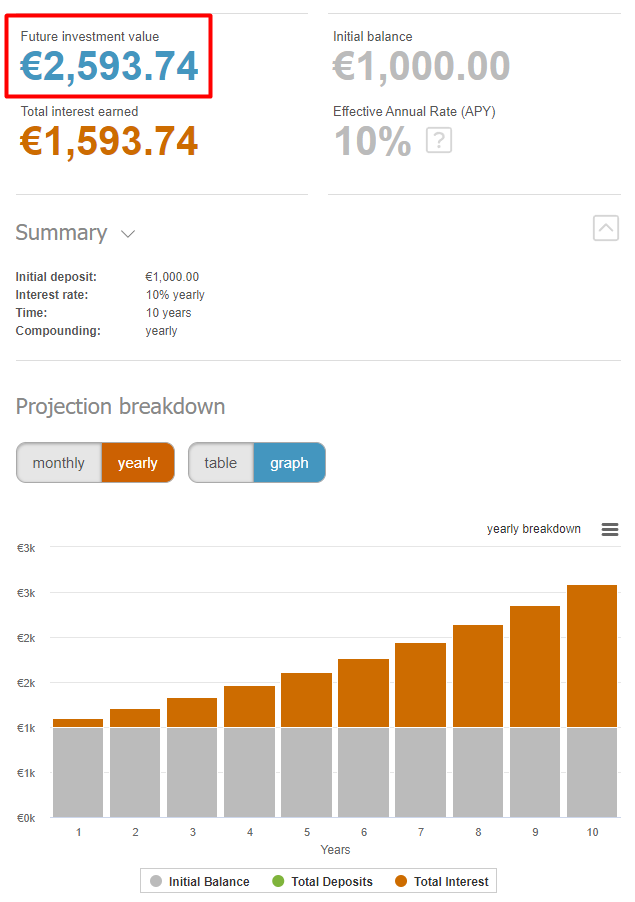

Пример 1: Инвестиция на €1000 за 10 години в индексен ETF, който следи S&P 500. Този индекс е с историческа възвръщаемост от 10% средногодишно за цялото си съществуване (94 години):

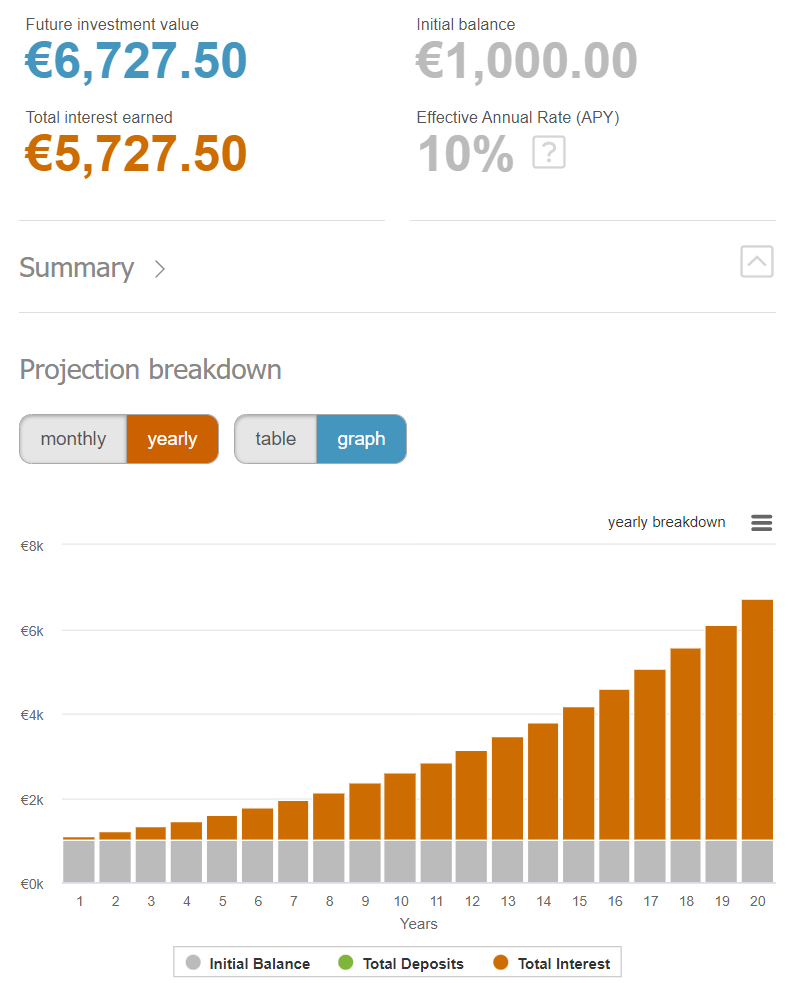

Пример 2: Инвестиция на €1000 за 20 години в индексен ETF, който следи S&P 500:

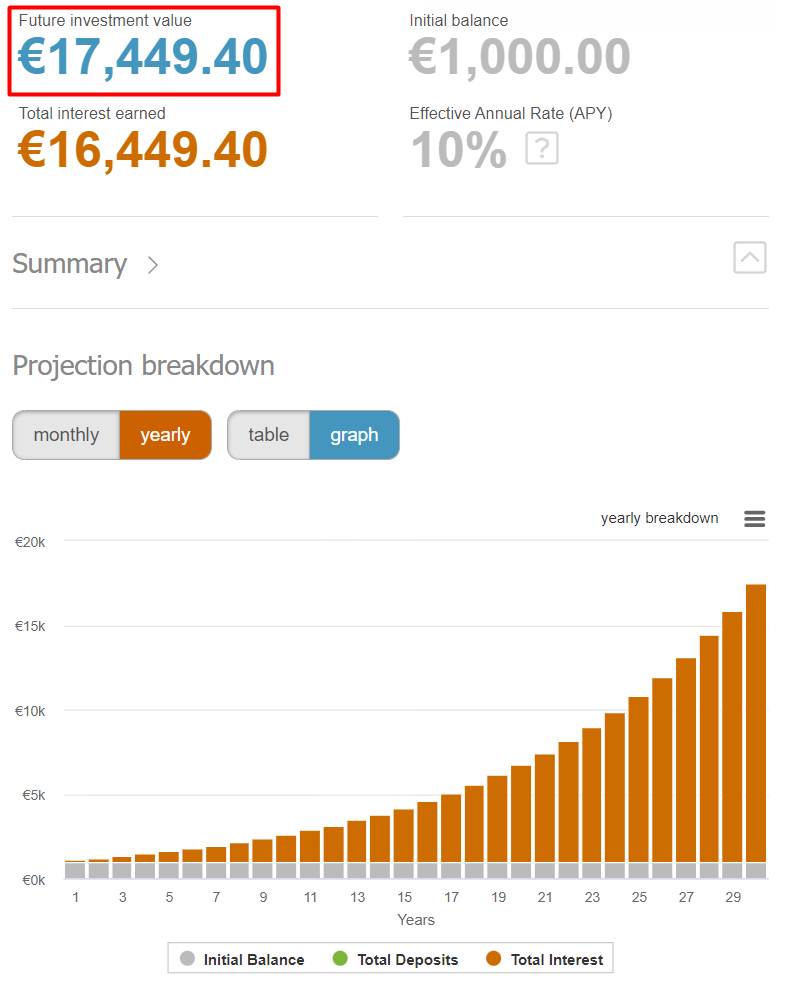

Пример 3: Инвестиция на €1000 за 30 години в индексен ETF, който следи S&P 500:

С тези графики за 10, 20 и 30 години ясно се потвърждава, че с една и съща първоначална сума, колкото повече оставим времето и сложната лихва да работят, толкова по-голяма възвръщаемост ще ни предоставят те.

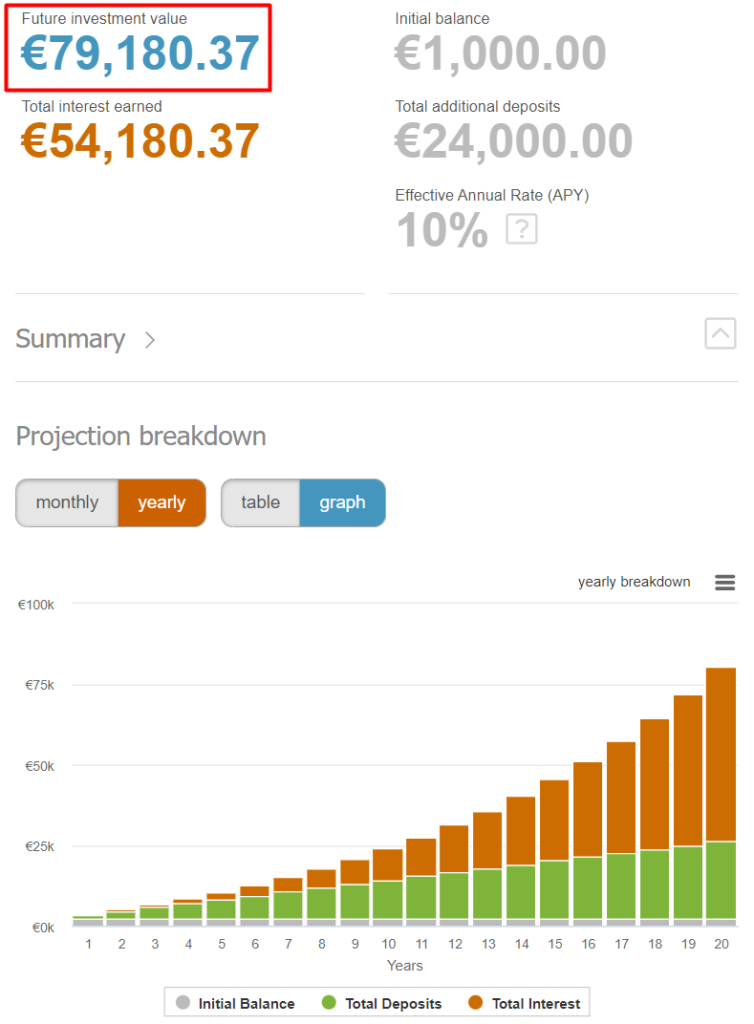

Няма как обаче да не обърна внимание и на един подсилващ ефект, който може да се приложи при дългосрочното инвестиране. Този ефект се крие в допълнителните малки инвестиции, които правим на месечна, годишна база или пък друг период.

Ако приемем, че инвестирайки парите си в един подобен ETF, ние все едно просто ги инвестираме в актив, който ще ни осигури 10% годишна възвръщаемост, то регулярните допълнителни депозити ще подсилят много растежа на парите ни.

Нека вземем един среден вариант и предположим, че за период от 20 години, ние ще отделяме по €100 на месец и ще ги инвестираме в този или друг подобен актив. Ето и какво се получава:

С тази графика можем ясно да видим колко действително силно въздейтват тези малки месечни вноски и как допринасят за развитието на нашите инвестиции.

А сега нека видим няколко примера с акции на индивидуални компании. Отново ще разгледаме различни периоди, както и ще включим сценария с допълнителните инвестиции.

Ако искате да разберете колко процента е връщала дадена компания назад във времето и осреднено през годините, както и още други полезни изчисления за вашите бъдещи инвестиции, определено хвърлете едно око на статията ми Колко печелим от инвестициите си. В нея ще намерите полезни калкулатори и реални методи за изчисление на потенциална доходност.

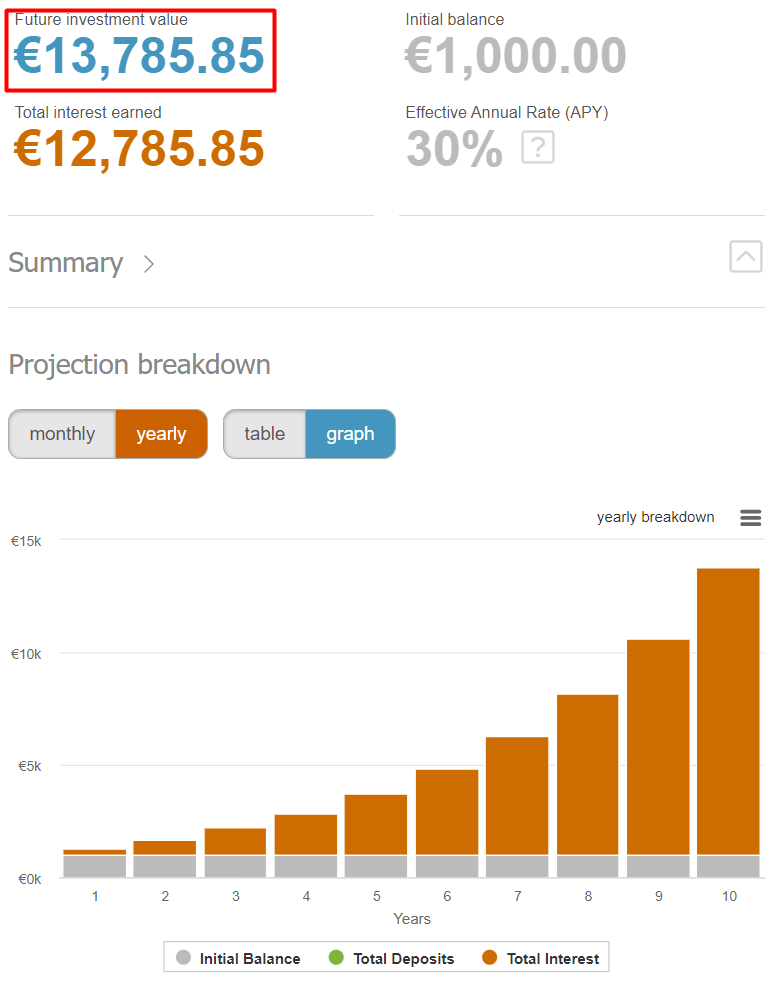

И така, да се върнем към примерите, показващи действието на сложната лихва. Приемаме, че сме инвестирали €1000 за период от 10 години в компанията Microsoft. Тя е връщала по 30% средно годишно през последните 10 години.

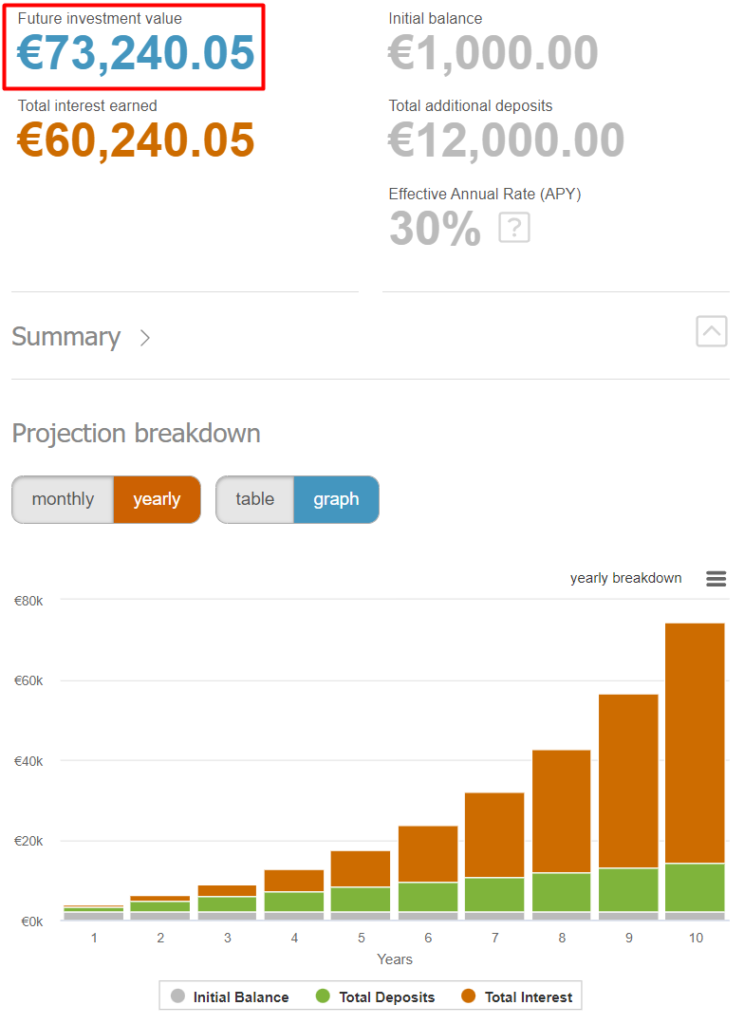

А ето и какво се случва, ако през тези 10 години сме заделяли само по €100 на месец и сме ги инвестирали в тази компания допълнително към първоначалната ни инвестиция:

Така стоят нещата и това са реални резултати, базирани на реални факти и исторически доказани цени на акциите. Но, трябва да знаем, че миналите резултати не може и не бива да са единствената причина, която може да ни гарантира, че нещата ще стоят по същия начин и за вбъдеще.

Много е важно, както вече споменах, да познаваме бизнесите, в които инвестираме, да сме наясно с операциите на компаниите, с техните резултати, бъдещи планове, с техните отчети и тяхната оценка спрямо пазара и спрямо нашите очаквания. Единствено и само така ние можем да преценим доколко бъдещата инвестиция би отговаряла на това, което очакваме ние от нея.

*ВАЖНО: Показаните графики и изчисления не бива да са единствено основание за инвестиция. Те са примерни и макар основаващи се на реални факти, никой по никакъв начин не може да гарантира, че бъдещото представяне ще е същото. То може да е по-лошо, може да е същото, а може и да е още по-добро. Винаги проучвайте компаниите, в които инвестирате, задавайте си критерии, изисквания за възвръщаемост към тях и само тогава, когато вашите критерии съвпаднат с резулатите, които получавате от проучванията си, вземете решение дали да инвестирате или не.

Сложна лихва и Правилото 72

Обръщам внимание на това бързо правило да калкулираме за колко време ще удвоим инвестицията си. Аз го намирам за наистина полезно и то е с много добра точност, ако поставяме лихвени проценти до 20-25%. Оттам нагоре неточностите се увеличават, но все пак, можем да придобием представа колко бързо ще удвоим парите си.

Правилото е доста просто и лесно и всеки може да го приложи за инвестициите си. Трябва само да определите каква възвръщаемост на година искате и смятате, че ще постигнете и да приложите елементарното уравнение:

72/процент на възвръщаемост = период, за който ще удвоим инвестициите си.

Ако например инвестирате в активи, които ви носят 20% годишна доходност, то 72/20 = 3.6 години. Ще удвоите парите си за 3 години и половина. Ако сте инвестирали €10 000, ще ви отнеме около 3.6 години те да се превърнат в €20 000 с помощта на сложната лихва.

Възпитание за разбирането на Сложната Лихва

Накрая, искам да споделя с вас едно видео, в което бизнесменът, инвеститорът и ТВ водещ Kevin O’Leary споделя как е научил децата си що е то сложна лихва и как работи тя ,още в ранните им детски години. Признавам, че методът ми допада много и аз лично започвам да го прилагам след като завърша тази статия 🙂

Е, това беше от мен приятели, благодаря ви, че изчетохте докрай тази статия. Надявам се тя да е била полезна за вас и да е дала отговори на някои въпроси, които сте си задавали.

Нека отново обобщим, че сложната лихва е 8-мото чудо на света и всеки, който я разбира може да я използва в негова полза. Тези, които не я разбират, я плащат – факт. Запомнете, че стратегията за инвестиране със сложна лихва трябва да съвпада с вашите намерения и очаквания за възвръщаемост. Затова е от изключително голямо значение да познаваме активите, в които инвестираме. Само така можем да си гарантираме до известна степен, че процентите, които ни идват като лихва, ще са в рамките на нашите очаквания.

Фондовите пазари и тяхната история показват, че дългосрочното инвестиране, Buy & Hold и Dollar Cost Average стратегиите, в комбинация със сложната лихва, дават най-добрите резултати.

И съвсем накрая искам да споделя, че единственият и най-ефективен начин да запазим и увеличим спестяванията си, е като инвестираме в активи. Надявам се да разберете значението на това изречение. То носи особено голям смисъл във времена на засилваща се инфлация, времена, каквито наблюдаваме днес.

До скоро приятели!

Ще съм благодарен, ако споделите тази статия в социалните мрежи с хора, които се интересуват от инвестиции. За тази цел може да използвате бутоните в края на статията. Нека направим повече успешни Българи Бъдещи Дългосрочни Инвеститори!

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

18 коментара

Kuzman Marinov

Здравейте!

Гледам видеата ви и смятам, че са много добри, живот и здраве ще си закупя някой курс…

Съвсем скоро, осъзнах нещо, което ме обърка. Защо постоянно говорите за сложна лихва, след като стойността на акциите практически не се олихвява, а просто се покачва без някаква конкретна зависимост? Това покачване, може да го сметнем, като процент, като абсолютна стойност и каквото ни е удобно. Тези промени в цената не мога да ги свържа със сложна лихва, защото струва ми се механизмът зад пазара е съвсем друг – търсене, предлагане, психология…?

Поздрави

Димитър Ангелов

Здравейте! Бъркате се, защото сложната лихва на фондовата борса не е същото нещо като сложната лихва, както сте я учили в училище. Вижте всичките ми видеа и статии по темата, имам и на бялата дъска в youtube какво е CAGR (COMPOUND ANNUAL gROWTH rATE). тОВА Е СЛОЖНАТА ЛИХВА – натрупването.

Петя

Здравейте и аз имам един въпрос, който нещо не ми е ясен. Преди две години някъде, сега не ми се търси точната дата, закупих акции на Тесла. Те ми бяха първите и без много да разбирам явно съм уцелила някакъв благоприятен момент. В следващите месеци, когато беше Ковида акциите излетяха нагоре, заедно с целия технологичен сектор. По едно време бяха 80%+. Аз обаче не капитализирах печалбата, защото нали трябда да държим, за да проработи сложната лихва. Да обаче акциите после паднаха и в момента са на някакви мижави 5% печалба. Въпросът ми е дали не беше по-правилно да продам, когато бяха в пик и да реинвестирам обратно, за да може сега дяловете ми да са повече и съответно печалбата (нереализираната) по-голяма?

Димитър Ангелов

Да, трябвало е да продадете. Във вашия случай сложната лихва е изтрита, тъй като сте инвестирали в актив, който е бил надценен. Погледнете статиите и видеата ми за заключване на печалба. С тези методи със стоп ордъри се предпазвате от подобни последствия.

Vik

Здравей,

Преди два месеца си купих акции на акумулиращ ETF от Trading 212. Къде в апликацията (Trading 212) мога да видя колко съм акумулирал до момента?

Димитър Ангелов

Здравей, това не се вижда никъде.

Vik

Здравей, ако след 10 години реша да си изтегля инвестицията от акумулиращ ЕТФ, ако не се вижда колко се е акумулирало, как да знам колко е стойността на инвестицията и колко мога да изтегля?

Поздрави

Димитър Ангелов

Здравей, не разбирам въпроса ти.

Veli

Здравейте отново!

Понеже не дадохте отговор на въпроса ми под статията „Колко печелим от инвестициите си“, а ме препратихте да чета и тази статия(която всъщност бях прочел, но я прочетох още един път), ще си позволя отново да попитам същото, понеже виждам, че както и под другата статия така и под тази статия (и всички останали, в които става дума за сложната лихва) има хора, които задавт същия въпрос като мен, но ясен отговор няма.

Наясно сме каква е формулата за изчисление на сложната лихва и както казвате – „това е проста математика, няма нищо сложно“. Това, което не ми става ясно и на което реално не отговаряте на всички, които са попитали същото нещо като мен е, как параметъра „n“, за който вие казвате „n – Тук избираме числото 1, тъй като олихвяването е веднъж на година“ се отразява на акциите, които само държим? Например, в Interactive Brokers има поле, което показва Unrealized P&L и това реално ни е текущата печалба в случай, че продадем акцията сега. Как стойността от Unrealized P&L се акумулира към първоначално инвестираната сума, без да съм продал и реинвестирал тази стойност, за да проработи сложната лихва? Къде пише, че олихвяването се случва на годишна база и брокера автоматично ли прави това?

Точно тук не разбирам, как само с Buy&Hold ще постигнеш числата от калкулатора без да реинвестираш реализирания си profit на 1,2,5 или колкото години решиш.

Сложната лихва работи точно както сте описал, например, при депозити и влогове. Дали ще е на всеки месец, през няколко месеца, всяка година или през няколко, в края на всеки лихвен период ти се изплаща лихва и в случай, че не си затвориш депозита, за следващия лихвен период вече ти е проработила сложната лихва.

Например, за депозит с лихвен период от 1 година с лихва 20%:

на 01.01.2023 внасям 1000 евро, и на 31.12.2023 имам 1200 евро в сметката си (200 евро Unrealized P&L). На 01.01.2024 подновявам депозита, но вече сумата, който ще се олихвява е 1200 евро, т.е. реинвестирал съм печалбата от 200 евро от предходната година. И така ако повтаряш всяка следаваща година получаваш „снежната топка“. Все едно да съм продал акцията и да съм си купил същата акция на нова по-висока цена, за да може през 2024 година при евентуален повторен растеж от нови 20% да може вече олихвяването да е върху 1200 евро, за да получа 1440 евро. в края на 2024, вместо 1400 ако е buy&hold.

Пак да повторя въпроса си – Как се извършва в Interactive brokers реинвестирането на Unrealized P&L автоматично всяка година само с Buy&Hold?

От скромния ми опит, който имам, това не се случва и при примера с инвестираните 1000 евро няма как само с buy&hold, да постигнеш 6191,74 евро след 10 години и 20% средна годишна лихва. В Interactive brokers нещата за тия 1000 евро инвестирани само с buy&hold след 10 години при биха изглеждали +2000 Unrealized P&L, т.е 3000 евро.

Моля да обясните къде бъркам!

Димитър Ангелов

Здравейте, в много статии и видеа го обяснявам, просто явно не го разбирате. Ръстът тук идв акато нереализирана печалба, това е нещото, което не може да разберете. Инвестирате в компания €1000 и след 1 година имате 20% ръст в цената съответно имате вече стойност на инвестицията €1200. След още една година когато компанията върне още 20% тогава имате вече 20% ръст върху €1200, а не върху €1000. Тоест сложната лихва в случая се изразява в нереализираната печалба. Като продадете, просто спирате нейното действие.

Христо

Здравейте и за много години!

Постоянно следя форума с голям интерес и инвестирам в акции от близо 1 година. Информацията, която предоставяте в статиите е много добре поднесена и разбираема.

Въпросите ми обаче са относно тази сложна лихва, за която говорите:

1. Да разбирам ли, че въпросната лихва на лихвата може да се постигне само чрез ETF-и и чрез Акции, които изплащат дивиденти?

2. От обикновените акции, които не изплащат дивиденти, може да се реализира само капиталова печалба?

3. Как всъщност говорим за 20% , 30% лихва, при положение, че реално не продаваме даден актив, а цената му постоянно върви нагоре – надолу, и не губим или печелим нищо, докато не го продадем?

Смятам, че въпросите ще са полезни за много хора, за да се доизгладят нещата по темата.

Благодаря предварително!

Димитър Ангелов

Здравейте! За много години!

1. Не, ефектът на сложната лихва е за всеки инструмент, който покачва цената си, било то акции, било то ETF-и или криптопвалута.

2. Да, реализира се капиталова печалба, когато се продадат.

3. Печалбата е нереализирана докато не го продадем. Ако държим един актив 10 години и всяка година той покачва цената си с 20% например, то тези 20% веднъж ще са само върху главницата след 1-вата година, след което започват да се начисляват и върху лихвата. За това казваме, че сложната лихва е лихва върху лихвата.

Христо

Много благодаря за бързия и изчерпателен отговор!

Разбрах какво имате в предвид.

Тоест респективно в определени случаи, когато цената на даден актив се понижава и сме на минус, няма как да говорим за сложна лихва, до момента, в който цената отново не се увеличи над тази, на която сме закупили и продължи да се покачва с времето?

Димитър

Здравей, Христо!

Здравей, адаш !

Тъй като и мен много ме вълнува въпроса със сложната лихва при акциите, би ли споделил какво точно разбра от цялата работа. Въпросите който си формулирал в началото са точно тия, които ме вълнуват. Да поясня кратко…..

Ако приемем, че си купя 1 акция за $1000 и я задържа 10 години при средна доходност 10%, не правя междинни вноски, няма дивиденти и накрая задължително я продам, КАК ПРЕЗ ТОЯ ПЕРИОД ЩЕ МИ ВЪРВИ СЛОЖНАТА ЛИХВА? 1 ва година -$1000,2ра година $1000 ……..9та година пак съм с $1000, 10та година капитализирам.

Процентите 1ва – 10%, 2ра- 20% …….. 9та – 90%, но 10 та година пада със 100%! Аз в тая година задължително продавам.

Хайде някой да ми обясни как се е отразила сложната лихва на моята инвестиция от $1000 , която трябваше да е станала доста повече. Или как тия $1000 нарастват всяка година с 10%, т.е. до 9тата година би трябвало да имам доста по-голяма сума от $1000, въпреки че 10тата година ще ми е „нулева“.

Димитър Ангелов

Затова взимаме средно годишна цена, т.е. средно годишна възвръщаемост. За 10 годишен период акциите може някои години да са на минус, други да са на плюс. Като осредним, получаваме една средногодишна възвръщаемост в проценти. Например за S&P 500 ETF-ите тя е около 12% на година за последните 10 години.

Христо

Изгладиха ми се нещата, благодаря отново!

Очаквам статията за данъците с нетърпение!

Много здраве и успехи!

Мартин

Здрасти, поздравления за статията! Извинявам се предварително, ако въпросът ми се стори глупав. За да се възползваме от сложната лихва чрез периодични вноски (dollar cost averaging) реално ние през периодичен период от време купуваме допълнителни дялове от съответната компания или компании, нали така? Тоест ако сме купили 2 дяла от компания Х и след 3 месеца примерно купим чрез нова поръчка още 1 дял, така реално се възползваме от сложната лихва, нали? Същото и при ETFs, ако сме купили 4 дяла, държим ги дългосрочно, след година примерно задаваме същата поръчка за същия ETf или акция, така чрез натрупване на нови дялове се постига желаният ефект?

Димитър Ангелов

Здравейте,

Аз лично приемам дългосрочните инвестиции и DCA както го описахте, просто като вкарване на парите ми на примерно 10% годишна лихва, това е, така позволявам аз на сложната лихва да работи за мен. Колкото повече вкарвам и оставям, осреднявам и всъщност така се възползвам от сложната лихва, оставям времето да я задейства все повече и повече.