Понеже това е един от най-често задаваните към мен въпроси, най-накрая реших да му обърна специално внимание и да му отредя място на angelovdimitar.com – мястото, където всеки начинаещ инвеститор може да се превърне в професионалист :). Добре звучи, а?

Не на шега обаче, статиите гонят 100-тачката като бройка и съм щастлив, че за 2 години успях да създам съдържание, което отлежава в архива и е свободно достъпно за всеки, който го вълнуват инвестициите. Благодаря ви, че четете и споделяте. Наистина се надявам материалите да са ви полезни, връщайте се на някои, препрочитайте ги, аз също го правя, повярвайте ми 🙂 Чета си статиите и си гледам видеата.

Та, да се върнем на въпроса – Колко акции да притежавам в портфолиото си? Най-вероятно подозирате отговора и той е, че точен отговор няма 🙂 Някои казват 10, други казват 20, трети 30, четвърти казват колкото се може повече… Много са зависимостите, за да има универсален отговор. И затова, всеки трябва да реши за себе си. Но как да преценим като сега започваме? Ами, в следващите редове ще се опитам да отговоря на този и на още няколко други въпроса, на които ако пък вие си отговорите индивидуално, то ще имате бройка активи в портфолиото си, с която да се чувствате комфортно.

Съдържание

Нашата цел в инвестициите

Първо, трябва ясно да си поставим цел, която да гоним, към която да се стремим. После, трябва да си изградим план, който да следваме и следвайки го, проявявайки постоянство в инвестициите си, ние да достигнем целта си.

Такава цел може да бъде да речем да разполагаме с 300 000 лв след 20 години. Сумите са напълно хипотетични. Ще искаме нашата инвестиция да ни носи по 10% годишна доходност или пък по 15% средно за този период. Каквото дойде отгоре ни е добре дошло, естествено :). Планът ни може да бъде да инвестираме по 1000 лв на месец.

И ето, вече имаме цел, имаме и план как да я постигнем. Оттук нататък минаваме на следващата стъпка и тя е свързана с риска, който бихме поели.

Толеранс към Риск

Трябва да подберем така активите, в които ще инвестираме, че ние самите да се чувстваме комфортно, когато парите ни са инвестирани в тях и всъщност, когато редовно добавяме, инжектираме инвестицията си с допълнителни средства.

Трябва да разберем какъв е нашият толеранс към риск. За да го разберем, трябва да разберем себе си. Ние се познаваме. Едни са по-рискови „играчи“, други са „по-задръстени“ (консервативни), като мен самия :). Ние всички носим различно на риск. Но тук не говорим за риск от типа „Риск печели, риск губи…“, което си е хазартното определение за риска като цяло.

Става дума за поемане на оправдан риск, с който ние да сме наясно. А за да сме наясно с нивото на риска, който поемаме, то ние трябва да сме запознати, да имаме знания за инвестициите. Неведнъж съм казвал, че рискът в инвестирането идва от самите нас. Ние сме риска, когато се погледнем в огледалото.

Ако имате силни съмнения за някоя инвестиция и дали ще сте способни да я продължавате във времето. Ако я виждате като много рискова, то изяснете си фактите около нея и елиминирайте този риск или поне го сведете до минимум. Например, на мен ми се вижда почти безрисково да инвестирам дългосрочно в S&P 500, просто защото съм наясно с този тип инвестиция, познавам я, знам какво представлява и какво мога да очаквам от нея в дългосрочен план.

Така че, ако ще инвестирате дългосрочно, изберете такива активи за портфолиото си, с които ще спите спокойно. Тоест, ако инвестирате напримиер само в технологични акции, очаквайте, както виждаме, от време на време спадове от по 50%. Ако това не ви притеснява, то означава, че познавате добре компаниите, в които инвестирате и сте сигурни в инвестициите си.

Ако ли пък се чудите всяка вечер преди да легнете дали не сте направили грешка и дали да не продадете дори на 50% загуба, това би означавало, че или не сте се запознали добре с компаниите, в които сте инвестирали, или просто рискът не ви понася. Нормално е. Всеки е различен. Не всички можем да понасяме спокойно волатилността на пазарите.

Ако тя ви пречи, ами просто изберете активи, които не са толкова волатилни, като например дивидентните компании. В момента дори правя много подробен видео курс „Как да избираме дивидентни компании?“, чрез който показвам полезни и практически тактики за инвестиране в този тип активи. Може да погледнете какво представлява курсът ето тук – https://angelovdimitar.com/kurs-dividentni-kompanii/

Та, в крайна сметка, рискът до голяма степен определя броя на компаниите в портфолиото ни. Ако сме инвестирали в 5 компании и една от тях падне с 50%, ами това би означавало, че цялото ни портфолио е надолу с 10%, т.е. тази единична компания го дърпа надолу. А какво да кажем, ако тези 5 компании са само от един и същ сектор? Например, инвестирали сме само в петролни компании. Ами, когато петролът се срине, какво друго да очакваме ние, освен и нашето портфолио да пострада сериозно.

Нека видим как да минимизираме риска по „умен“ и доказано работещ начин.

Диверсификация (полезна)

И въпреки, че рискът идва оттам да не познаваме добре компаниите и активите като цяло, в които инвестираме, т.е. да нямаме достатъчно знания, за да сме спокойни, че сме направили добри инвестиции, има един термин, който всички вие сте срещали и който всъщност помага на дори начинаещите инвеститори да бъдат успешни още от самото начало.

Това, разбира се, е диверсификацията на инвестиционния ни портфейл. Смисълът на диверсификацията е точно да намали риска. Чували сте поговорката – „Не слагай всички яйца в една кошница.“ Ами много е правилна и валидна при инвестициите. В някои други области не е валидна 🙂

Ако вземем отново горния пример с 5-те акции, които са на петролни компании, ако добавим още 5 и бройката стане 10, то 50% спад при някоя компания вече няма да събори портфолиото ни с 10%, а с два пъти по-малко, с 5%.

И оттук можем да направим извод, че ако добавим и компании от друг сектор, то диверсификацията ни става доста по-разумна и вече не разчитаме само на диверсификация идваща от бройката, а също и от фундаментите на самите бизнеси, разделени по сектори.

Според мен, за един начиначещ инвеститор, няма абсолютно никакъв смисъл да има повече от 10 акции като за начало, които да са от различни сектори. Ако искате стартово да имате добра доказана диверсификация, ами изберете си някой ETF, който ви предоставя такава. Имайте си го, инвестирайте си в него и през това време се ограмотявайте все повече и повече за инвестирането в индивидуални компании.

Диверсификация (вредна)

Повечето неща, с които прекалим, се обръщат срещу нас, вредят ни. Супер или хипер диверсификацията не прави изключение. Няма смисъл според мен да притежавате колкото се може повече компании. Така нито си намаляте риска, нито пък имате „по-добра“ диверсификация. Напротив, по този начин стреляте на посоки или на сляпо. Разчитате на количеството, а не на качеството, а именно то е важно погледнато дългосрочно.

Това, че сте инвестирали в 100 компании няма да ви донесе по-голяма възвръщаемост от тази, при която сте инвестирали в 10 добре проучени и доказани компании. Много акции в портфолиото не означава, че ще спечелим повече, или пък ще загубим по-малко при пазарни спадове. Друга е логиката на дългосрочните инвестиции. Съответно, друг е и пътят, по който да тръгнем.

Ако искате да притежавате много, но все пак да има някакъв логичен подбор на компании, то обърнете се към ETF-ите. Те са перфектно лесно решение като за начало, а и не само като за начало, те са напълно удачни и за дългосрочна инвестиция. Дори бих ги включил със сигурност в портфолиото си, ако съм начинаещ.

Ако искате да усвоите отвсякъде инвестирането в ETF-и, курсът ми „Как да инвестираме в ETF?“ ви дава точно това решение – https://angelovdimitar.com/video-kurs-kak-da-investirame-v-etf/

Диверсификация (непоискана)

Да, има и такава диверсификация и я получаваме ей така, без да искаме дори :). Тук става въпрос за F.O.M.O. инвестирането или поне за моментите, когато сме го практикували. Накупим си едни акции, оттук прочетем за някоя компания, от там подочуем за друга, гледаме някое видео в youtube, някой фейсбук пост… и така месеци наред и накрая се оказваме с една богата кошница от активи, които нито познаваме добре, нито в крайна сметка знаем какво да правим с тях, тъй като при пазарни сривове, като този от 2022-ра, изпадаме в дълбоки съмнения, че сме правили нещо правилно и започваме F.O.M.O. продаването на загуба и тогава вече, наистина, загубата ни е пълна, в кърпа ни е вързана.

Така идват и разочарованията на фондовата борса и хората се отказват. Дори повечето спират да инвестират и слагат етикет „измама“ на хора като мен например, макар и аз с нищо да не съм ги измамил :). Нали все нагоре върви борсата… ми казват :). Оттам правя изводи, че те нищо не са се опитали да разберат.

В знанието е силата

Когато знаем в какво инвестираме, запознали сме се с процеса и какво представлява той, наясно сме какво можем да очакваме, както положително, така и отрицателно, тогава, вече идваме на финалната бройка, която можем да си оформим в портфолиото от акции.

Минали сме през целта си, изяснили сме си как ще действаме, за да я постигнем, измерили сме си риска и сме си избрали сектори, в които да инвестираме, които хем ни дават диверсификация, хем и не прекаляваме с нея.

И идва моментът, в който трябва да приложим още от знанията си и да погледнем по-задълбочено на някоя компания, да я анализираме, да я оценим, да я сравним с други компании, да намерим справедливата и цена.

И колкото повече правим това, толкова повече практика ще придобиваме, съответно толкова по-успешни и добри инвестиции ще правим. Няма друг начин към успеха в инвестирането в акции. Трябва да знаем какво правим и какво реално можем да очакваме, както в посока нагоре, така и в посока надолу.

Процентно разпределение

Важно е процентът, който избираме за всяка акция да отговаря на това какъв риск сме готови да поемем инвестирайки в тази индивидуална компания. Тук отново се търси баланс, чрез който се минимизира рискът дългосрочно.

Не може или по-скоро не е редно да слагате едни и същи проценти на компания, която познавате добре и на такава, която изобщо не познавате, а някой друг ви е казал за нея или сте чели някъде за нея, че е удачно сега да се инвестира…

Оставете приказките и кой какво е казал. Важното е какво ни казват фундаментите и какво разбираме ние от тях. Ако не разбираме дадена компания, няма какво изобщо да я включваме в портфолиото си. Ако пък все пак решим да го направим, поразберем малко за нея, ами нека процентът, който тя ще представлява да отговаря на това колко риск сме готови да поемем.

Много акции, много комисионни

Трябва да имаме предвид също комисионните, които плащаме, когато пазаруваме акции и ETF-и. Те изобщо не са маловажни и могат да стопят възвръщаемостта ни осезателно, ако не им обръщаме внимание.

Повечето брокери все още взимат комисионни. Тези, които не взимат, до голяма степен пак си ги взимат от по-високата цена, на която продават или ако имат други такси. Много зависи какво пазарувате, колко често и по колко.

Ако купувате всеки месец 30 акции (части от акции) от Interactive Brokers на фиксирани комисионни ($1 на сделка) или пък през Revolut, то за сумата от $100, вие ще заплатите $30 комисионни. Тоест, плащате $130 за акции на стойност $100. Това означава, че вие сте с 30% назад още при закупуването…

Да не говорим, че другите брокери като Карол и Елана ще ви съдерат кожата с пъти по-високи комисионни. Тук вече виждате как може да се подлъжете, че си диверсифицирате инвестициите добре, а всъщност това ви изиграва доста лоша шега. Така че, бройката на компаниите има и още една зависимост – разходът ни за закупуването им.

В статията ми Рискът на Високите Комисионни обръщам подробно внимание как можем да заплащаме по-малко комисионни или поне в разумни проценти.

Имай толкова, колкото можеш да управляваш

Ако приемем инвестицията в акции като инвестиция в бизнеси, то според вас колко бизнеса може да управлявате вие на година? Едва ли бройката е двуцифрена или трицифрена 🙂

Добре е в портфолиото ни да има толкова активи, колкото можем ние да наблюдаваме, анализираме регулярно, да четем новини за тях, да разглеждаме продуктите им, да четем отчетите им. Вие не сте професионални мениджъри на Wall Street и вашата работа не се състои в това по цял ден да четете финансови отчети. Вие не сте Уорън Бъфет, нито пък аз съм.

Разпределете така инвестициите си, че да може да им обръщате внимание. Да знаете винаги какво се случва с тях. Представяте ли си да имате 100 компании отделни в портфолиото си? Ами то е непосилно да следите какво се случва с всяка една от тях.

Бъдете практични и търсете качество и инвестиции, които отговарят на вашите възможности, а не количество и прекалена диверсификация. Моля ви, не бъдете и F.O.M.O. инвеститори! 🙂

Никога на 100%

И накрая, имайте предвид, че е напълно нормално, не всички активи да са ви на зелено :). Точно това е и логиката на направата на едно портфолио. То да е балансирано и да дава добра средна доходност. Никой от нас не е предсказател, гадател и т.н. Никой не може да предвиди какво ще се случи с дадена компания след 5 години да речем. Вижте какво стана с Netflix примерно.

Не очаквайте, ако имате 20 компании, всяка една от тях след 10 години да ви е върнала 20% на година. Може някои да са върнали 50%, може някои да ги няма изобщо вече, а други може да са върнали 5% или дори да сте на загуба от тях. Това е напълно нормално „явление“, когато сме начинаещи инвеститори. Но това е и красотата на самия процес. Учим се, виждаме къде грешим, къде грешат компаниите, къде грешат анализаторите. Правим си заключения и действаме, ъпдейтваме се като инвеститори и печелим дългосрочно.

Не позволявайте една единствена компания да събори портфолиото ви, нито пък 2 или 3 такива, колкото и да ги харесвате, обичате, „уважавате“. Това са компании, това са бизнеси, които се управляват от хора. Хората имат способността понякога да взимат грешни решения и те дори в някои случаи да са пагубни за дружествата. И това е част от играта. Работата е там да изкараме емоциите от тази игра и да оставим фундаментите да ни говорят. Ако някоя компания е спряла да отговаря на нашите изисквания, то най-вероятно е време да се разделим с нея, нищо, че много сме я харесвали преди 🙂

А ако в процеса на инвестиране сте закупували акции, които са ви донесли добра печалба, но вече за годините напред може и да не ви донесат повече такава каквато искате, или пък искате да пренасочите инвестиции, защото виждате, че има по-удачно място дългосрочно за парите ви, не се притеснявайте, направете го, стига да знаете какво правите :).

Ще видите, че с минаването на годините понякога в портфолиото ви ще остават „висящи“ компании, които сте считали за добри, те са се оказали не толкова добри или пък са били добри само за краткосрочен период и по стечение на обстоятеслтвата, я макроикономически, я микроикономичекси, тези компании вече не са ви интересни, можете да ги продадете и да минете на други. Това правят добрите дългосрочни инвеститори. Те са адаптивни на обстановката около тях.

Нали не вярвате, че 40-те компании, които са в портфолиото на Уорън Бъфет са там от 50 години. Някои може да са, но повечето не са. Защо ли? Ами защото светът се променя и ние с него. Ако сме като коне с капаци, по-добре да не инвестираме в индивидуални акции, а просто в някой индексен фонд, при който ребалансирането се случва автоматично за нас.

А, и щях да забравя. Още един съпътстващ въпрос, който ми задават често заедно с този колко акции да притежаваме. Ако имате такива компании, които все пак са добри, не ви се продават, но пък и не искате да „наливате“ още в тях, ами недейте, не наливайте, оставете си ги времето и сложната лихва да работят върху тях, само ще спечелите по този начин дългосрочно 🙂 Инвестирайте там, където виждате най-голям смисъл за вас в момента.

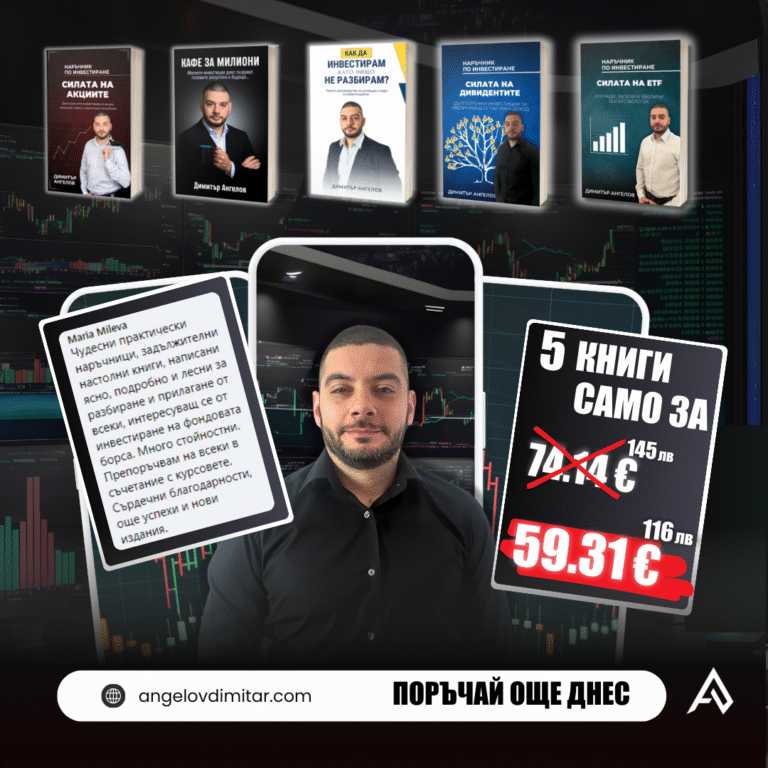

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

2 коментара

Борислав Божичков

Здравейте,

Много полезна и формация, както обикновено. Едно нещо не разбирам, какво, ако купуваш акции отделно, вместо да ги обединяваш в портфолио.

Димитър Ангелов

Здравейте!

Ами ако закупим 10 отделни акции все едно имаме портфолио от 10 акции, това е.