В миналата статия направих сравнение между инвестицията в акции и инвестицията в недвижими имоти. Разгледах плюсовете и минусите на двата класа активи. В тази статия ще направя нещо друго, ще ви дам исторически факти и данни, които за много дълъг период назад сравняват възвръщаемостта на няколко типа активи – акции, злато, държавни облигации и… пари в брой (CASH).

Реших да напиша това съдържание, попадайки на книгата Stocks for the Long Run от авторът Jeremy Siegel и определено препоръчвам тази книга на всеки, който ще иска да навлезе в повече детайли след като естествено прочете тази статия 🙂 Книгата за съжаление я няма на български език. Може да си я закупите на английски език от Amazon. Аз лично чета книгите си на Kindle, много е удобно, ето линк към книгата:

Съдържание

Акции

Както става ясно още от заглавието, в книгата се набляга на това, че акциите исторически са се представяли винаги много по-добре от останалите класове активи, които ще разгледаме. И като цяло, в това има перфектна логика, защото акциите представляват дялове от компании. Компаниите предоставят услуги и продукти, хората ги потребяват, фирмите подобряват тези услуги и продукти, повишават оборотите си, създават нови продукти, т.е. това са продуктивни активи, при които фундаментално е заложено да покачват стойността си, а оттам и цената си. Нека погледнем следната графика от книгата:

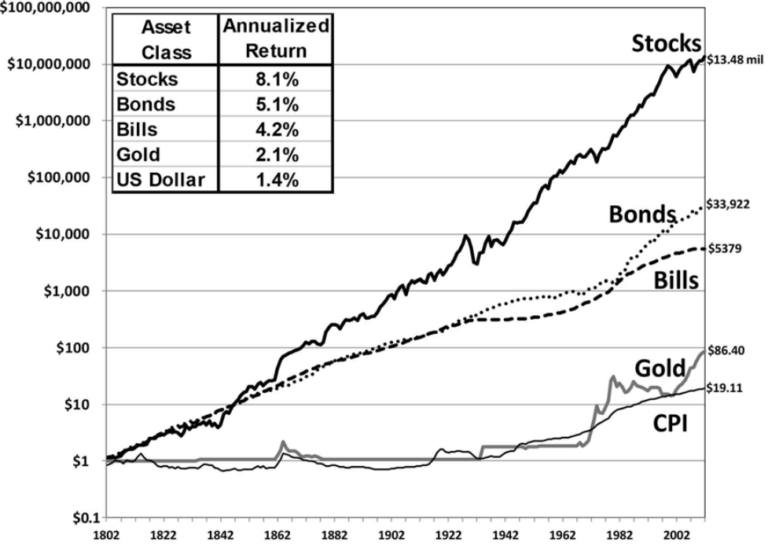

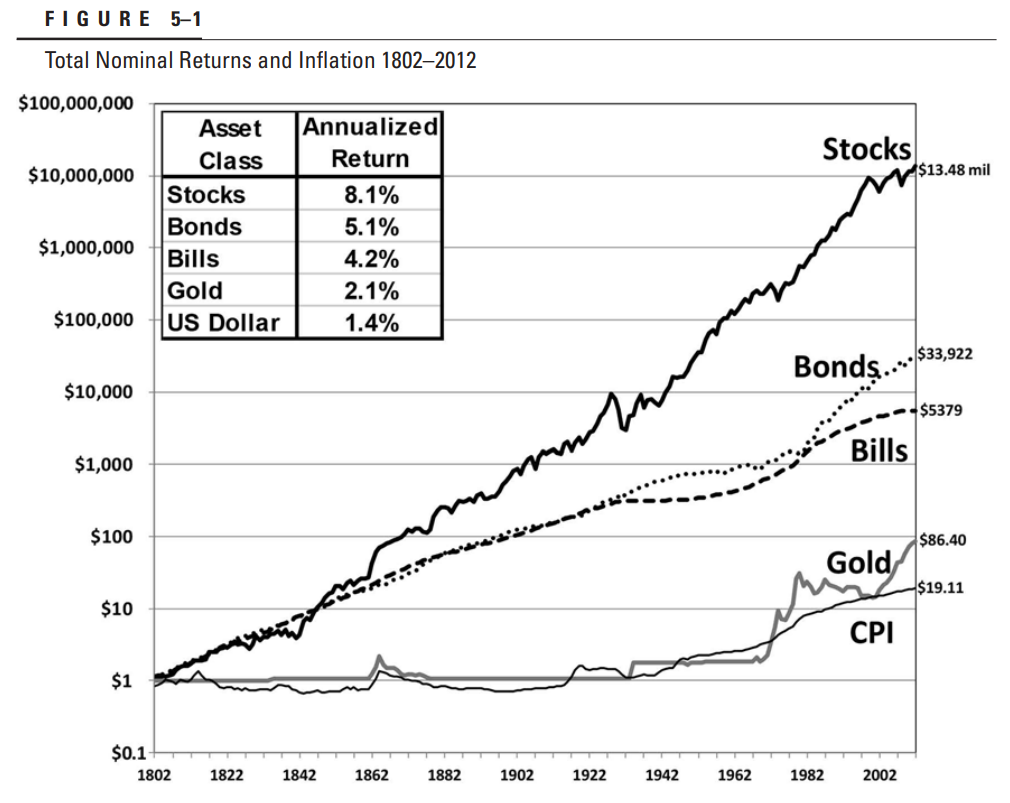

Това е изследване на възвръщаемостите на акции, краткосрочни и дългосрочни облигации, злато и американския долар за над 200 години назад (от 1802 до 2012 година).

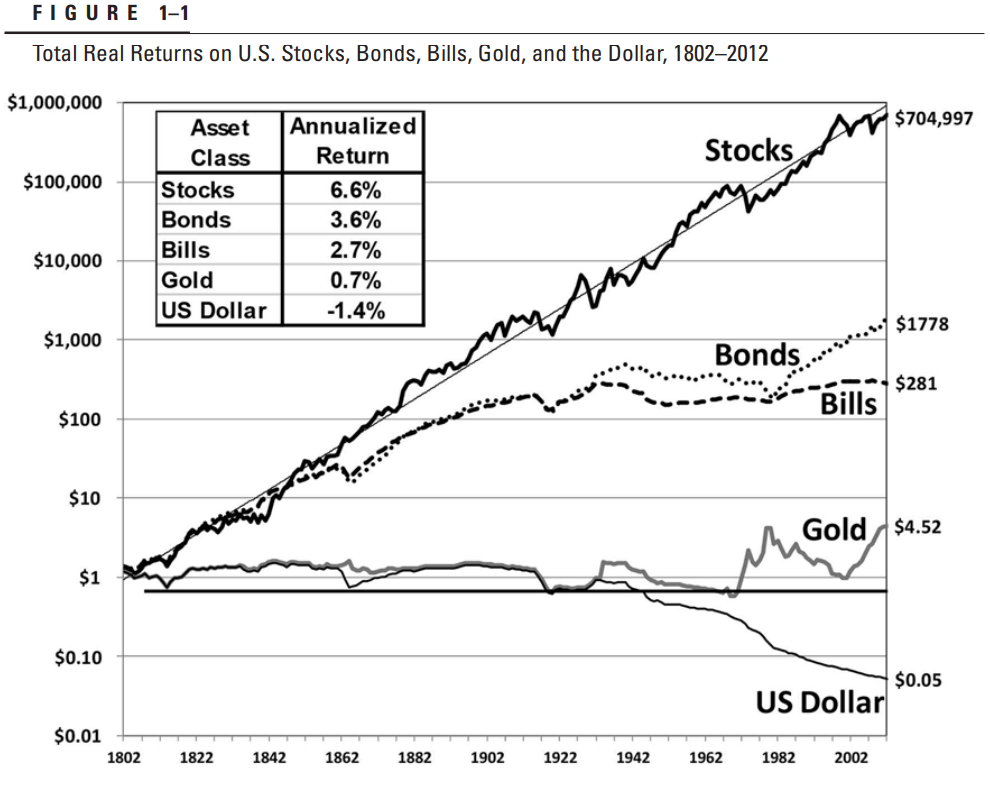

Това, което виждаме на графиката са номиналните възвръщаемости, без да броим инфлацията през това време. Ако вкараме и нея в играта, ето какво казва графиката:

Като цяло, за да е по-лесно обяснима информацията в тази статия, ще вземем предвид най-вече възвръщамостите от първата графика преди инфлацията, просто, за да си представим номиналното движение на цените на всички разглеждани активи.

Авторът прави следната сметка и ни я показва точно с тази графика. $1 долар инвестиран в портфолио от подредени по тегла акции, както е в момента S&P 500, с реинвестирани дивидентите, за 2 века се е превърнал в близо $13.5 милиона преди да наложим инфлационен процент, а след като го наложим, сметката идва на $705 000.

Индекси подобни на S&P 500 са такива претеглени по пазарна капитализация, т.е. колкото по-скъпа е една компания, толкова по-нагоре се изкачва тя в индекса. Ако пък понижи цената си спрямо друга компания, местата им се сменят и точно така S&P 500 от създаването си успява да връща през годините средно по 10% на година с реинвестирани дивидентите.

Дори „най-тежките“ рецесии и кризи за фондовата борса, като например тази от 1929 година, която отказва поколения от инвеститори изобщо да припарват до този вид активи, бледнее като незначителен спад в дългосрочното представяне на пазара.

Мечите пазари и другите корекции, от които толкова много хора се плашат, всъщност са незначителни точки в дългосрочната картина.

Облигации

Активите с фиксирана доходност са най-големите конкуренти на акциите. Те са предпочитани от институции като пенсионни фондове, застрахователни дружества и дори банки. Защо? Защото са „сигурни“. Дават фиксирана доходност, т.е. знае се за какъв период точно колко пари ще бъдат получени.

Имам подробна статия за това как работят облигациите и също какво представлява кривата по доходността, която е свързана с тях:

Облигации (Bonds) – Какво представляват тези финансови инструменти?

The Yield Curve – Крива на Доходността

Най-голямата и съществена разлика между облигациите и акциите е, че при облигациите нямаме сложно олихвяване, а именно то е осмото чудо на света, както го описва Айнщайн. Фиксираната доходност (проста лихва) е винаги върху инвестираната сума, винаги върху главницата, докато сложната лихва е лихва върху лихвата, тя олихвява и реинвестираните дивиденти и доходността, която е получена от по-високата цена на самия актив.

$1 инвестиран в държавни облигации през 1802 година би струвал около $34 000 към 2012-та година, т.е. 210 години по-късно.

Като сравним тази цифра с $13.5 милиона, разликата е от земята до небето. Това е близо 40 000% разлика в полза на акциите. Най-големият проблем на облигациите в днешно време е, че те биват стъпквани, смачквани и пребивани от инфлацията. Колкото по-дългосрочна е една облигация, толкова повече инфлацията я изяжда. Тоест, в днешно време облигациите няма как да са удачен актив за генериране на доходи, а напротив, точно обратното. Когато ги сравним с възвръщаемостта на борсата, притежаването на дългосрочни облигации се обезсмисля.

Но защо тогава големите институции като банки и застрахователни дружества наливат огромни суми в държавни облигации? Ами, защото така е направена да работи системата.

Злато

Като непродуктивен актив, златото се представя дори по-зле и от облигациите. Те поне дават лихва, колкото и малка да е тя 🙂 А златото не дава нищо. То не изплаща дивиденти, не произвежда нищо, което да покачи неговата стойност. Това е парче метал, което няма как да повиши стойността си. Едно парче злато сега, ще има абсолютно същата стойност след 100 години.

Работата при златото е, че неговата цена се движи на база на това колко един човек е склонен да плати на друг, за да купи злато от него. Тоест, цената на златото не зависи от някакви фундаментални метрики, както е при акциите да речем, те имат финансови резултати – увеличаващи се обороти, печалби, парични потоци, дивиденти… златото няма нищо такова. Цената му зависи от това дали повече хора „смятат“ в определен период от време, че е по-редно 1 грам да струва 100 лв или 150 лв.

Златото спада малко към активите, които са присъщи за стратегията The Greater Fool Strategy, при която закупуваме даден актив само за да можем да го продадем след определен период на някой друг на по-висока цена.

2.1% възвръщаемост на година преди инфлацията за 210 години. Това означава, че $1 инвестиран в злато през 1802 година, струва $86 през 2012 година. Като наложим и инфлацията, идваме на 0.7% възвръщаемост на година, което прави нашия $1 да е станал $4.5 след 210 години.

Златото е актив, който всички ние познаваме и може би оценяваме, защото така сме чували, така са ни учили. Но фактите са си факти и истината е, че златото не повишава стойността си. Да, то повишава цената си, но това повишение на цената идва от понижението на стойността най-вече на американския долар, който следва да разгледаме.

Долари и друга валута (CASH)

Парите, които съществуват и са в обращение в наши дни имат една единствена функция и тя винаги ще бъде такава – тяхната стойност да върви надолу. Инфлацията, която през някои години чупи тавана и продължава нагоре, безкрупулното печатане на пари, което е нещо съвсем нормално вече за централните банки, играта с лихвените проценти, всичко това води до обезценяване на парите в брой и там също действа сложна лихва, но вече по негативен за нас начин.

Както можем да видим от графиката, след като наложим инфлацията, $1 се е превърнал в $0.05, което е 95% загуба на стойност.

Едва ли има някой, който чете този материал и не е наясно, че парите, ако не бъдат използвани, всъщност ще загубват все повече и повече от покупателната си сила с минаване на времето. Те са толкова фалшиви, че ние ги губим още докато ги притежаваме.

Не използваме ли тези „фалшиви“ пари, за да инвестираме в истински активи, то ние никога няма как да бъдем добре финансово, колкото и пари да получаваме. Трябва сами да създадем нашите печатници на пари и да я борим тая инфлация и тая текуща монетарна система, която работи винаги срещу нас, ние не можем да победим по традиционния начин – работи, спестявай, работи, спестявай…

Това беше едно 210 годишно сравнение на възвръщаемостта от акции, облигации, злато и ако ги броим за актив – парите в брой. Няма съмнение кое връща повече. Няма съмнение кое връща най-малко. Това са факти, които никой не може да оспори. Надявам се повече хора да започнат да инвестират в продуктивни активи, защото това е доказано най-ефективния начин да запазим богатството си и да го увеличим многократно.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!