Много е трудно и изкушаващо за инвеститорите, особено за начинаещите такива, да НЕ инвестират в най-големите и най-популярните компании, чиято цена върви нагоре всеки ден и чупи рекорд след рекорд.

Уорън Бъфет казва: „Price is what you pay, value is what you get!“. Тоест, цената е това, което плащаш, а стойността е това, което получаваш. С текущото състояние на ТОП компаниите, стойността определено я има, това са добри компании, най-добрите, развиващи се, с голямо бъдеще.

Но има моменти в историята на фондовата борса, когато цена и стойност започват да се различават много. Цената за дадена акция, цената, за която тя се продава на борсата, в никакъв случай не показва задължително стойността, на която отговаря дадената компания. Тоест, цена и стойност са две различни неща и много хора се провалят в разбирането на тази голяма истина.

Всяка една публично търгувана компания има финансови резултати, според които ние можем да определим нейното финансово здраве и просто да стигнем до справедлива цена – колко трябва да струват акциите на компанията според нейните обороти, печалби, дългове, парични потоци и други фундаментални метрики.

Когато пренебрегнем фундаментите и инвестираме просто в очаквания за бъдещо развитие, това може да ни донесе голямо разочарование и загуба на пари, защото сме били подведени от искането да спечелим или по-скоро да не изтървем печалбата, вместо да бъдем водени от инвестирането в стойност, което е приложимо само и единствено, когато са налице здрави фундаменти.

Съдържание

Цена или Стойност – каква е разликата?

Накратко, цената, пазарната цена на една акция е просто цената, която хората на пазара са определили в момента. Тоест, тази цена краткосрочно се движи от търсенето и предлагането, което се случва на борсата и до голяма степен е повлияно от настроенията на инвеститори, трейдъри и всички други участници на пазара в точно този момент.

Стойността обаче не е казано, че изобщо трябва да е обвързана с пазарната цена. Стойността на една компания, още веднъж, се изразява чрез нейните финансови резултати, наричани просто фундаменти. Стойността може да бъде измерена чрез анализ на оборотите на компанията, на нейния пазарен дял, как стои тя спрямо конкуренцията на пазара и много други финансови и чисто бизнес показатели.

И когато цената е една, а стойността е друга… имаме проблем 🙂 Ако например акциите на една компания се търгуват за $100 на фондовата борса, а ние сме оценили, че според своите фундаменти тези акции трябва да струват $50, то акцията е надценена и въпросът е защо ще искаме да я купуваме, след като стойността просто не отговаря на моментната цена.

Обикновено инвеститорите купуват акции, водени чисто и просто от пазарния сентимент, т.е. говори се за дадена компания, прогнозират се някакви неща и в даден момент се стига до балонизиране на цената, ако компанията върви само нагоре, защото просто се инвестира в очаквания за бъдещето и в обещания, които абсолютно никой не може да гарантира. Бъдещето никой не може да го предвиди и това е съвсем ясно за всички.

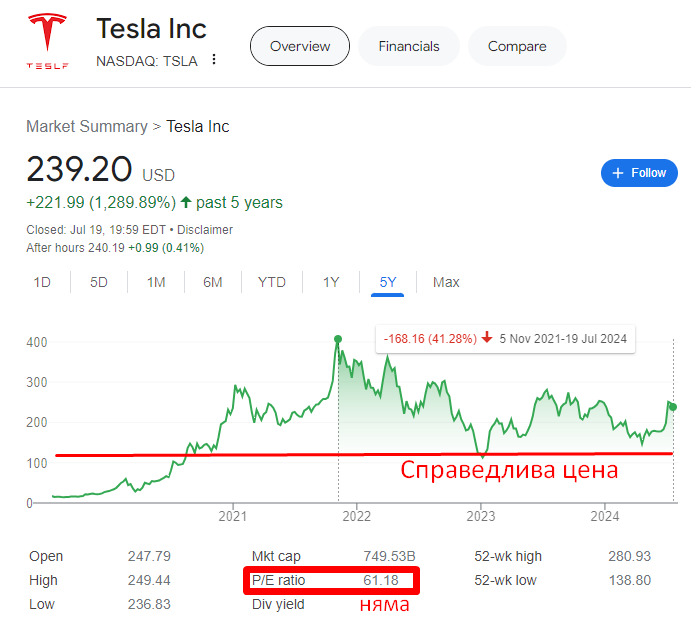

Ето я компанията TESLA, която е все така обещаваща компания, винаги е била такава, но акциите и падат от 2021-ва година насам.

Акциите падат, защото това е естественият начин, по който работят пазарите от този тип. Въпреки, че компанията продава все повече автомобили, въпреки, че развива все повече проекти, пазарната цена не върви вече нагоре и причината за това е, че дългосрочно няма как тази цена да не започне да търси стойността.

Тоест, всяка една компания, рано или късно започва да струва толкова колкото трябва да струва според своите фундаменти. В случая с Tesla, ако приемем, че справедливата цена е около $100 -$120, в момента дори отново е двойно надценена.

Но повечето хора не купуват на $120-$130, колкото струваше компанията преди няколко месеца, а купуват, когато виждат, че цената върви нагоре. Точно обратното е редно да правим, ако искаме да наречем себе си инвеститори в стойност. Иначе, ако действаме като масите, можем да наречем себе си инвеститори в обещания, нищо друго.

Какво може да се обърка, когато инвестираме в надценени компании?

Ами, можем да загубим парите си или те да останат заключени на минус много дълго време. Не са един или два примерите за компании, при които това се случва. Купувайки надценени активи, водени изцяло от обещанията за бъдещото развитие, ние поемаме голям риск, защото просто купуваме нещо във въздуха, нещо, което не отговаря на фундаментите си, нещо, за което просто надплащаме доста.

Типичен пример е наскоро падналата по-рязко компания NIKE. Спомням си много добре как я смятахме преди доста време в Angelov Dimitar Community и справедливата и цена беше около $70-$80, а пазарната и цена беше около $130.

Компанията трябваше да падне поне с 40%, че да ни заинтригува. Малцина очакваха да се случи, дори хората в обществото ни, просто, защото повечето тогава бяха начинаещи инвеститори и тепърва навлизаха в инвестирането в стойност.

Е, година и няколко месеца по-късно спадът е факт, компанията е кажи речи на справедлива цена и това е абсолютният пример как дългосрочно фундаментът е това, което натежава и ние като инвеститори в стойност трябва да се фокусираме върху него и да се възползваме от възможностите, когато те се отворят пред нас, а не да инвестираме на високи valuation-и, на 50-100-200 P/E ratio и да очакваме чудеса и магии.

Да, може когато инвестираме в компания летяща в облаците тя да полети още по-високо в даден момент, но рано или късно ще се приземи и трябва много добре да оценим риска, който поемаме, дали ще искаме да вложим нашите пари в нещо, което може да стане, но което може и да не стане и е по-вероятно да не стане, само за да утолим жаждата си за печалба.

Ето един пример за компания, която вие всички познавате. Тя винаги е била водеща в сектора, в който оперира. Хората винаги са използвали нейните продукти и ще ги използват и занапред. Но когато настъпи голямо надценяване, бягайте от такива компании, защото спадовете след това са неизбежни и загубата ви може да продължи десетилетия наред и силата на сложната лихва изобщо да я няма, да е елиминирана за вас.

Intel е на над 50% спад още отпреди 24 години… няма възстановяване. За 24 години колко неща се случиха и колко добри инвестиции в стойност сте могли да направите… безброй много! Ето това е голямото минаване в периоди като този, в който се намираме може би в момента.

Много хора си мислят, че Nvidia, Google, Meta и всички други хубави известни компании няма да дойдат повече на справедливите си цени, защото оптимизмът е голям, пазарът върви нагоре и цените се помпят яко нагоре.

Но нека ви припомня, че само преди 2 години всички тези големи компании бяха на справедливите си цени и аз и хората от Angelov Dimitar Community ги купувахме като побъркани, защото това са добри бизнеси, които не са за изтърване.

Така че, приятели, цената има значение. Не бъдете нетърпеливи със своите пари. Инвестирайте ги умно, защото само така те ще ви направят много повече пари вбъдеще. Не купувайте надценени акции или ако вече сте го направили и сте на плюс, заключвайте си печалбата, просто, за да я приберете като обърне тренда и цените започнат да падат, защото това неминуемо ще стане.

Справедливата цена не е фиксирана

Когато една компания се развива, когато покачва своите обороти, печалби, свободни парични потоци, когато увеличава пазарния си дял, то нейната справедлива цена се увеличава. Добре е да имаме това предвид и да сме наясно какви бизнеси притежаваме и каква е тяхната справедлива цена, защото само и единствено така ще можем да поддържаме устойчив и вървящ нагоре инвестиционен портфейл, който ни носи добра доходност.

Например, в обществото смятаме на почти всеки отчет големите компании. Google, Amazon, Meta, Nvidia, всички те повишиха справедливите си цени и ако си мислите „Кога пак ще падне META на $200…?“, не е необходимо да пада до $200, просто защото справедливата и цена вече не е $200, а по-високо и ще търсите тази нова по-висока стойност, ако тепърва ще правите инвестиция в тази компания.

Завършвам с един елементарен пример, но много показателен за това, за което винаги съм говорил, а именно да се фокусираме върху стойността, върху произвеждането на стойност от страна на компанията и предаването и към акционерите.

Когато инвестираме на фондовата борса, редно е да приемаме, че инвестираме в реални бизнеси, защото ние точно това правим. Запитайте себе си, ако с тези 10 000 лв, които например искате да инвестирате в някоя компания, можехте да закупите някой друг реален бизнес, но не публично търгуван, като например магазин за хранителни стоки във вашия квартал, който в момента се продава точно за толкова – за 10 000 лв

Какво бихте гледали при тази покупка? На какво бихте обърнали внимание? Ще видите оборотите на магазина първо – дали се увеличават, с колко се увеличават. Ще видите разходите – за персонал, за стока, за наем, за ток, за вода и т.н.

Ще прогнозирате за следващите 5 години да речем с повишението на цените колко биха се покачили оборотите на този магазин, колко би се покачила печалбата. И накрая като дръпнете чертата, може да излезе, че магазинът по това, което реално очаквате, трябва да струва 5000 лв, не повече, за да ви излезе сметката. Е, ще платите ли 10 000 лв за този магазин? Не, нали? Ето как по този същия лесен начин е редно да разсъждаваме и за инвестициите на фондовата борса. Надплащането е безсмислено, нали?

Как така не сме склонни да надплащаме за други бизнеси, не сме склонни да даваме например 20 000 лв за един голф петица, като той струва 5000 лв да речем, а сме склонни да даваме 50 и 100 пъти реалната стойност на публично търгувани компании. Няма смисъл, нали? Надявам се хванахте идеята.

И за финал искам да кажа, че инвестирането в индивидуални акции не е задължително, за да имате експозиция към представянето на фондовата борса. Ако нямате времето, ако нямате знанията да проучвате и анализирате бизнеси, да смятате техните справедливи цени, по-безопасно за вас ще бъде да се ориентирате към ETF-и – финансовите инструменти, които работят за вас без значение от икономическата обстановка, без вие да знаете какво се случва, без да е нужно каквото и да е действие от ваша страна. ETF-ите са по-безопасният избор, по-лесният, по-доходоносният за повечето хора. Винаги ще бъде така, защото чрез индексното инвестиране се елиминира емоционалният момент, чисто човешкият момент и възвръщаемостта просто идва, тя ви застига 🙂

В книгата ми „Силата на ETF“ изливам всички знания, които имам за тези финансови инструменти и има бонуси към този наръчник по инвестиране, които ще ви дадат направо готови решения – анализирани ETF-и, които си заслужава да погледнете, както и един бърз чеклист, за да не губите време и да отсявате само такива, които отговарят на вашите изисквания.

**Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви практичния курс, който ще ви помогне да изградите своя инвестиционен портфейл от нулата: „Как да изградим НАШЕТО инвестиционно портфолио?“. Този курс ще ви даде знанията, уменията и инструментите, с помощта на които ще създадете своето инвестиционно портфолио и ще може да го поддържате през целия си живот!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

***Представям ви и втората си книга: „Силата на ETF“, която дава полезни работещи знания за борсово търгуваните фондове на достъпен и разбираем език и идва със списък с ETF-и за нас като европейски граждани и чеклист за бърз анализ на ETF-и.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.