В тази статия искам да ви представя един бърз и много лесен модел, с който може да сметнете справедливата цена на всеки бизнес, на някой имот дори, и най-вече естествено на някоя компания от фондовата борса като Google, Apple и която и друга компания да се сетите.

И най-полезното от цялата статия е, че съм направил калкулатор за вас в excel, който всеки ще може да изтегли и използва. Но за целта е добре да минете през статията, за да знаете все пак как се използва 🙂

Имайки справедливата цена, знаейки колко трябва да струва даден бизнес според своите фундаменти, според своите финансови резултати, ние можем много лесно да сравним тази цена с текущата цена и да определим дали активът е подценен или пък е надценен. Както може и да се сетите, ще искаме да купуваме даден актив, когато той е подценен и ще искаме да не правим инвестиция в него, когато той е надценен.

Съдържание

Disclaimer

Искам още отначало да отбележа, че моделът, който ще ви покажа е примерен, в никакъв случай не мога да твърдя, че ще ви даде 100% достоверни резултати, тъй като това е просто модел и той се базира на наши прогнози за развитието на даден бизнес през следващите години и оттук следва, че резултатите ще са хипотетични и негарантирани. Но пък това е единственият начин, за да достигнем до някаква реална справедлива цена и този модел се използва от всички анализатори на бизнеси, защото просто е доказано най-достоверният от всички останали и след малко ще видим защо това е така.

С други думи, не очаквайте чудеса, калкулаторът съм го опростил доколкото мога, за да е лесен за използване и да ви послужи като една първа основна сметка, която може да направите и ако резултатът ви хареса, просто да продължите да анализирате и да навлезете в детайли и да приложите други по-детайлни модели.

Вие знаете, че аз имам курсове за определяне на справедливата цена с редица калкулатори, които включват много повече параметри и дават по-подробни резултати, с различни сценарии и т.н. и всеки, който иска да навлезе надълбоко може да вземе някой от курсовете, било то за подценени компании или пък за дивидентни компании и да разбере как се случват нещата по един по-професионален начин.

Аз за себе си отчитам обаче, че масата от начинаещите инвеститори няма представа що е то справедлива цена и как се достига до нея и следствие на това доста хора се оказват с едни разбъркани портфолиа от активи, в които портфолиа няма логика, а цари пълен хаос. И затова реших да дам този базов модел, който е лесен и бърз за прилагане, за да може всеки да оцени за себе си в какво инвестира и дали изобщо да го прави.

Отново, направил съм моделa да може да се приложи за имоти, за акции, за всякакви бизнеси, НО, нека да подчертая, че това е базов модел, в който няма много детайли, просто, за да е лесен за прилагане от всеки, да отнема най-малко време и да дава все пак добри резултати. Ако искате нещо повече, то ще трябва да придобиете допълнителни знания и съответно да направите нещо повече като анализ, за да може да кажете, че получената от вас справедлива цена е напълно обективна и си заслужава да инвестирате в това, което сте анализирали.

Discounted Cash Flow

И така, след всичко написано дотук, нека да преминем към същината на този модел и да направим нещата на практика, за да ги видим как работят. Моделът се базира на Discounted Cash Flow начина за определяне на справедлива цена (intrinsic value). Аз имам детайлна статия за този модел, доста детайлна и може да я дивите оттук:

Intrinsic Value – Справедлива Цена на Акцията (Fair Value) DCF модел

Използваме метода на дисконтираните парични потоци, защото той може да бъде оценен най-ясно в сравнение с всички други методи, просто, защото при DCF използваме кеша, който се генерира от бизнеса, прогнозираме го напред във времето и го приравняваме към днешната му стойност, за да разберем колко трябва да струва компанията днес според своите бъдещи парични потоци.

Ето и кратко определение какво е DCF: Това е valuation метод, използван за оценка на справедливата стойност (справедливата цена) на дадена инвестиция (имот, бизнес, акция) въз основа на нейните очаквани бъдещи парични потоци. DCF анализът се опитва да определи справедливата стойност на един бизнес днес въз основа на прогнози за това колко пари ще генерира този бизнес в бъдеще.

Но защо е нужно да правим това? Отговорът е много лесен и вие може би вече сте се досетили. Приравняваме бъдещите потоци към днешната им стойност заради факторът наречен Time Value of Money. TVM просто ни казва, че 1000 лв днес винаги ще струват по-малко след 1 година и още по-малко след 10 години, просто стойността им няма да е същата и ние трябва да вземем това предвид.

Ето затова е нужно “дисконтиране”, което ще извършим и това дисконтиране, или приравняване на бъдещите парични потоци към днешен момент, се извършва с определен процент, наречен Discount rate или Required Rate of Return и този процент обикновено е процентът на доходност, който ние търсим от една инвестиция.

Ако примерно искаме да закупим даден бизнес и искаме той да ни носи по 10% на година, то ще използваме точно този процент, за да дисконтираме бъдещите приходи, които ще имаме за следващите 5 или 10 години от този бизнес.

Калкулацията…

Хайде стига повече теория, нека преминем към практиката 🙂 Направил съм калкулатора в 2 варианта, като всеки от тях е достъпен от табовете долу на самия excel:

Калкулацията при този модел ще се различава от другите мои модели за DCF досега, тъй като тук ще сметнем, че на 10-тата година ще продадем имота, бизнеса или акцията, в които сме инвестирали и именно така ще стигнем до днешната справедлива цена, която трябва да заплатим за дадения актив.

Нека припомня, че при другите DCF модели, подобна продажба няма, а се взима предвид друго обстоятелство и то е, че компанията след 10-тата година ще продължи да покачва своите парични потоци с нормалния темп на развитие на всяка една икономика, а именно 2% или 3% годишно. Оттам се определя терминална стойност и други параметри, които както вече отбелязах усложняват доста нещата, детайлизират ги много и ето защо тук при този модел подобни сценарии няма да има, а просто приемаме, че на 10-тата година продаваме бизнеса. Лесно, нали? 🙂

За компаниите ще използваме техните свободни парични потоци (free cash flows). За имотите естествено ще използваме наемите на година, които бихме получили. А за бизнесите ще използваме просто паричните потоци, които се генерират на годишна база от операциите на бизнеса. Намирате логика, нали? Ето за това става въпрос 🙂

Калкулаторът смята всичко сам с предварително направени от мен формули. Така че няма какво да се притеснявате, а просто действате 🙂

Каква е справедливата цена на един Имот?

И така, нека вземем един бърз елементарен пример, който е познат на всички и ще се възприеме лесно и се надявам да хванете логиката, която искам да ви предам 🙂 Да си представим, че искаме да купим един апартамент, който да отдаваме под наем. Първото нещо, което трябва да направим е да изберем такъв апартамент от някоя обява да речем…

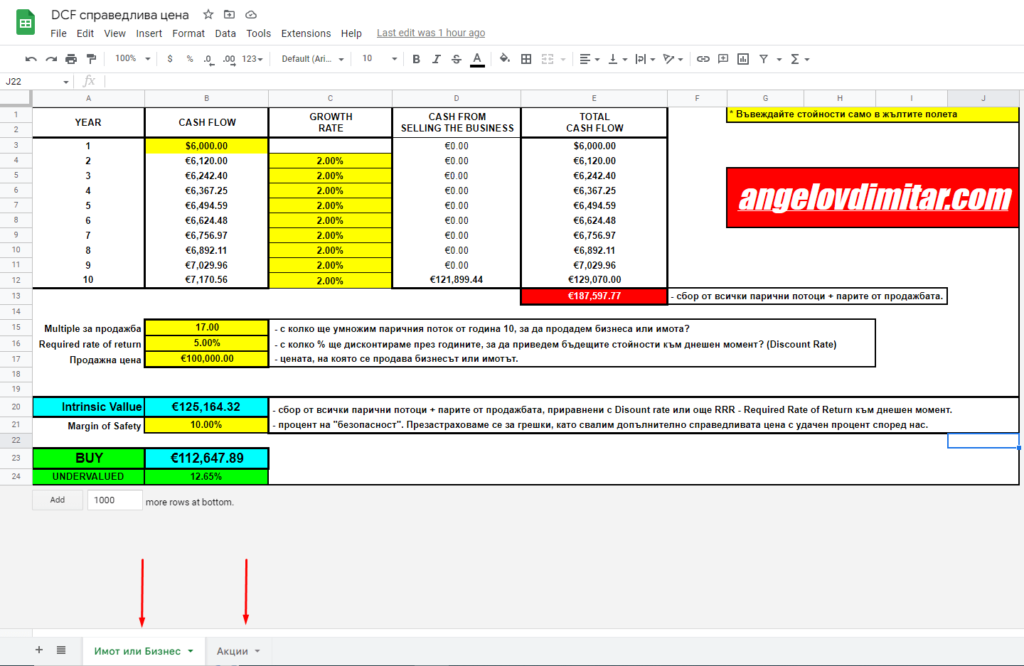

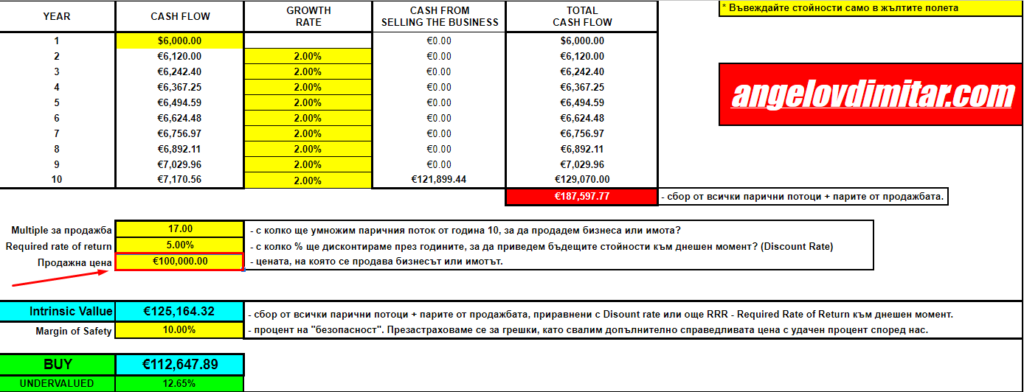

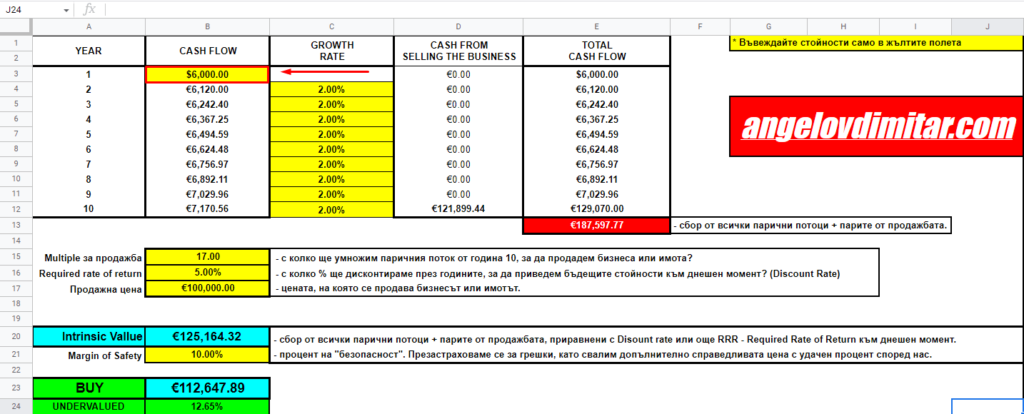

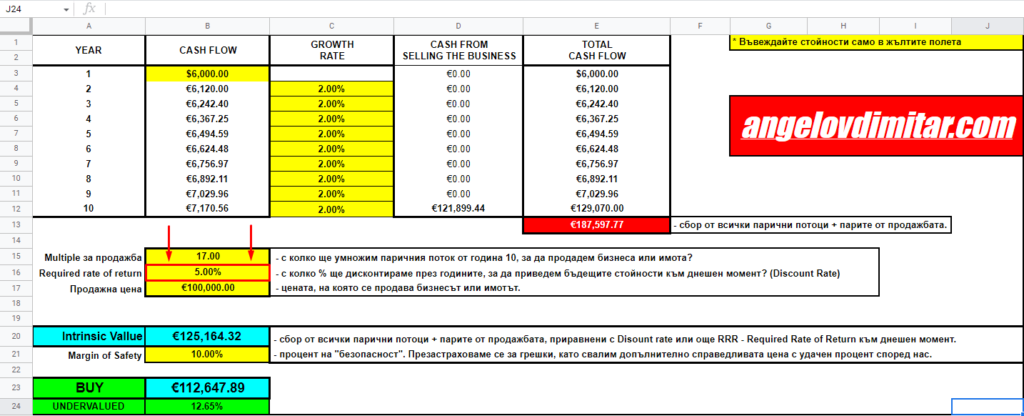

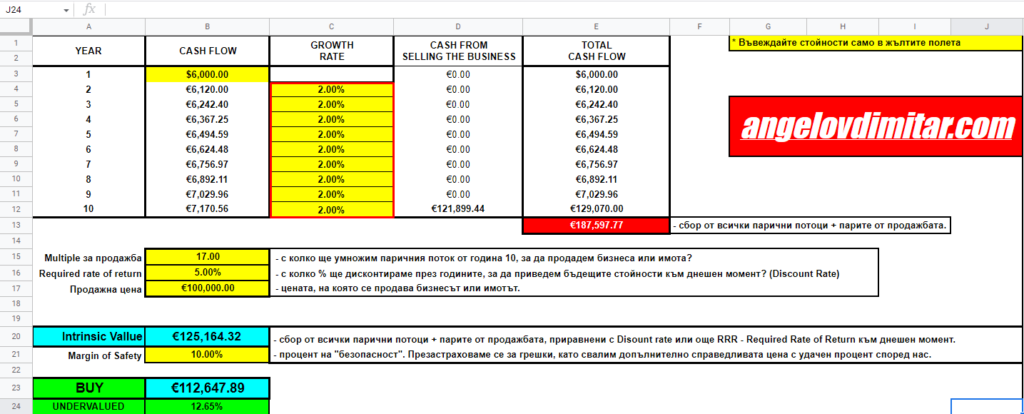

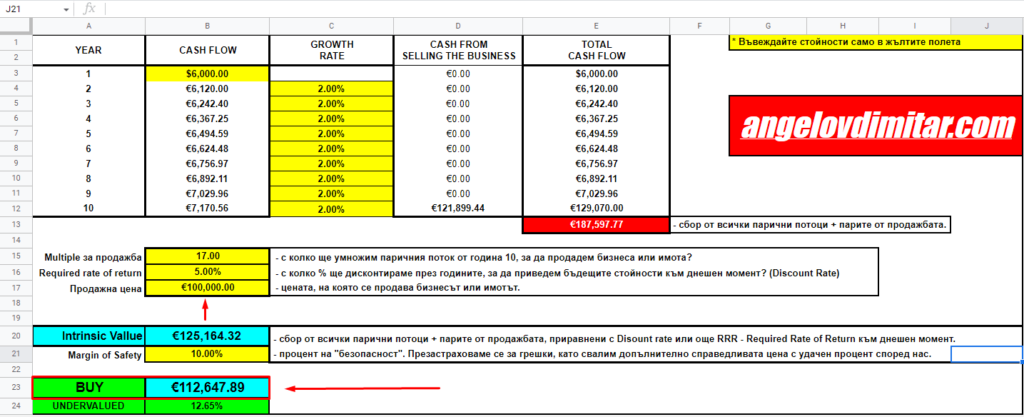

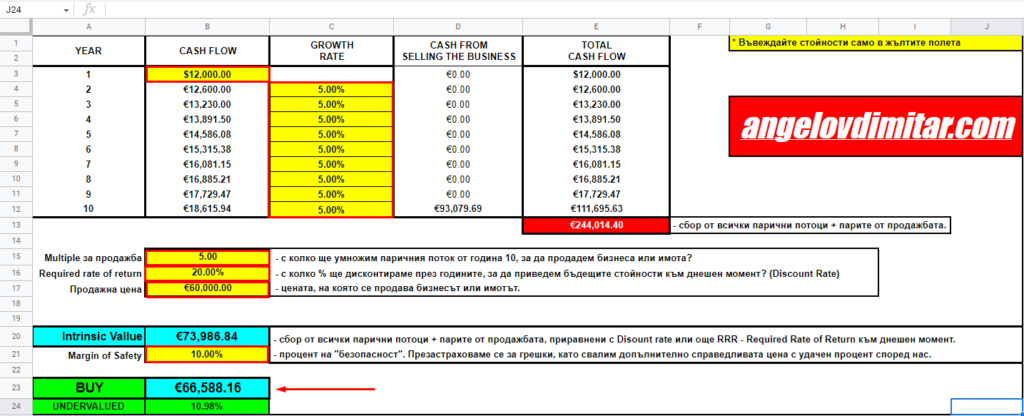

- В калкулатора въвеждаме само стойности в жълтите полета!

Нека да приемем, че сме намерили такъв имот и той се продава за €100 000. Въвеждаме тази стойност в полето “Продажна Цена” в калкулатора.

Сега тук ние трябва да проявим малко заинтересованост и да сме активни по определяне на наема, който според нас можем да взимаме на месец за този апартамент, ако го закупим. И това е доста лесно. Виждаме за колко пари се отдават под наем имотите от този тип в района, където се намира нашия евентуално бъдещ апартамент и стигаме до извода, че след приспадане на разходите, в крайна сметка ще можем да разчитаме на €500 наем на месец. Това са €6000 на година. Вписваме ги в съответната клетка най-горе за година 1:

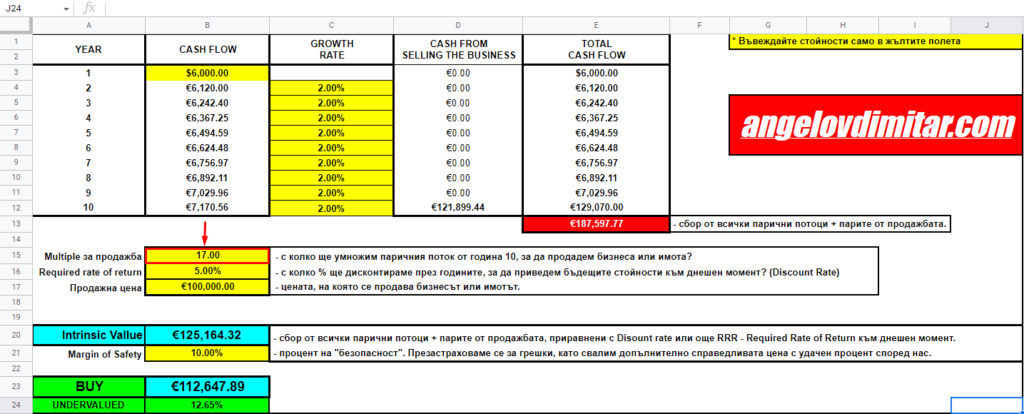

И набързо можем да направим дори наум една много лесна сметка. Ако този апартамент се продава за €100 000 и ние сега можем да получаваме по €6000 наем на година от него, то се оказва, че €100 000 / €6000 = 16.66. Закръгляме полученото число на 17 в случая и казваме, че този апартамент струва колкото 17 годишни наема.

Приемаме, че това съотношение ще се запази и за следващите 10 години и на 10-тата година ще искаме да продадем апартамента като използваме отново това число 17, за да умножим по годишния наем, който ще е на 10-тата година. Лесно, нали 🙂 И логично също така… Вписваме числото 17 в клетката “Multiple за продажба” и сме готови и с тази част от калкулатора.

Следващото нещо, което ще направим е да си заложим Required Rate of Return, който ще е и нашият Discount rate. Това означава просто да си изясним колко процента възвръщаемост искаме на година от тази наша инвестиция. В случая за недвижимите имоти можем да приемем, че 5% възвръщаемост е реална и постижима и затова точно този процент избираме – 5% на година. Въвеждаме го в съответното поле:

Това, което остава да направим е сега да прогнозираме бъдещите парични потоци, т.е. да видим през следващите 10 години колко ще получаваме от наеми. Обикновено винаги слагаме ръст (Growth Rate) на годишна база, като в случая с този калкулатор съм го направил така, че да може за всяка година дори да си избираме определен ръст.

В този случай аз ще приема, че ще мога да покачвам наема и съответно паричния поток от този апартамент с по 2% на година за 10-те години хоризонт, които съм определил. Правя го:

И оттук можем да видим вече, че за 10-тата година аз ще получа €7170 наем или това са по €598 на месец. Формулата автоматично умножава за мен тази сума от наема за последната година със 17, защото както отбелязахме преди малко, това е броят на годишните наеми, за които се продава имота. Тоест на 10-тата година имотът ни ще струва 17 х €7170 = €121 899.

И готово, това е, което ни трябваше на нас. Оттук нататък формулите отново смятат, като събират всички минали CASH FLOW-ове от наеми, прибавят и сумата от продажбата на апартамента и това, което се получава като сума е €187 597.

Това е сборът от всички парични потоци през годините, защото DCF моделът взима точно предвид, че един бизнес струва толкова колкото е сумата от бъдещите му парични потоци, дисконтирани (приведени) към днешен момент с определен процент. Този процент в нашия случай е 5% и това всъщност е процентът възвръщаемост, който ние търсим на годишна база от тази наша инвестиция.

И вече в клетката за INTRINSIC VALUE или на български език това е справедливата цена на компанията, можем да видим стойността €125 164. Това е сумата, която получаваме след като дисконтираме €187 597. И най-важното – това е справедливата цена на имота. Толкова трябва да платим ние максимум, за да кажем, че го купуваме изгодно.

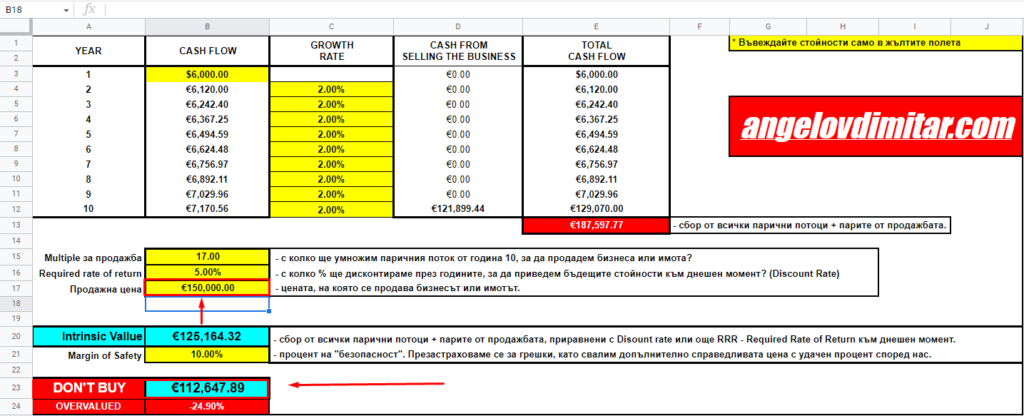

При продажна цена €100 000, то можем да кажем, че имотът е подценен, тъй като справедливата му цена е по-висока. Ако тази сума сменим на €150 000, то тогава имотът става надценен и не си заслужава да го купуваме. Това е елементарната логика и този бърз калкулатор ви дава точно този шанс бързо да оцените конкретни инвестиции.

НО, има едно голямо НО, на което си струва да обърнем внимание. Винаги, когато правим такива модели е редно да слагаме Margin of Safety или това е един “процент на безопасност”, чрез който намаляме справедливата цена допълнително с някакъв процент, в случая 10%, за да се презастраховаме от грешки доколкото можем. Тоест, приемаме, че някъде в изчисленията може да сме допуснали грешки, да не сме взели нещо предвид и Margin of Safety ни внася една допълнителна застраховка, че все пак не сме прекалено оптимистични.

След прилагането на този процент ясно можем да видим вече и покупната ни цена BUY, ако активът е подценен и DON’T BUY, ако той е надценен.

И така, ето една бърза сметка, когато знаете как да я направите и имате подходящите инструменти, в случая този калкулатор. Искам отново да вметна, че специално за имотите знаем, че нещата могат да бъдат доста различни между типовете имоти, има много особености, много допълнителни разходи, които могат да променят една подобна калкулация и сметка като тази в случая цели не да ви накара да хванете сега един имот от някоя обява, да сметнете справедливата му цена по показания начин и да отидете и да го купите 🙂 Моля ви, не го правете 🙂 Този калкулатор е базов и е за да ви послужи за решение дали да задълбаете в по-обстоен анализ или пък не.

Още веднъж, не си купувайте имоти по този начин, не искам да умаловажавам този тип инвестиция, просто искам да ви покажа логиката, която би следвало да се прилага при оценка на имот, бизнес или пък друг актив, който ни носи парични потоци.

Винаги, абсолютно винаги бих препоръчал да бъдем по-консервативни в прогнозите си и обръщам внимание в детайли как да направим това в курсовете “Как да намираме подценени компании?” и “Как да избираме дивидентни компании?”

Каква е справедливата цена на един Бизнес?

При анализа на инвестиционна възможност, която представлява покупка на даден бизнес, логиката е абсолютно същата както е и при имота, с разликата, че при бизнеса Multiple-ите за продажба може да са доста по-различни, както и ръста, Growth Rate-а на годишна база може да е доста по-различен.

Но в крайна сметка всичко опира дотам да прогнозираме по един консервативен начин колко пари ще ни носи този бизнес през годините напред и нека това да бъдат печалби, действителен кеш след приспадане на всички разходи, а не оборота на бизнеса. И също на 10-тата година ще продадем бизнеса и ще сметнем кеша от продажбата като допълнителен паричен поток. И така ще стигнем до справедливата му цена. Действаме…

Първо отново си въвеждаме ключовите данни в жълтите полета, след което оставяме калкулаторът да свърши всичко за нас. Ето и какви данни ще въведем, като нека за този пример предположим, че закупуваме примерно… бизнес автомивка с кафене към нея… нещо такова ей така за примера. Ето ги предполагаемите стойности, които вкарваме в жълтите полета от калкулатора:

- Cash Flow: €1000 на месец или това е годишна печалба от €12 000

- Growth Rate: Приемаме, че ще можем да увеличаваме паричните потоци на бизнеса с по 5% на година.

- Продажна цена: €60 000 – За толкова се продава бизнесът в момента.

- Discount rate: Възвръщаемостта, която търсим е 20% на година.

- Multiple за продажба: Ако вземем предвид цената, на която се продава бизнесът (€60 000) и разделим тази цена на последния годишен паричен поток (€12 000), получаваме числото 5, т.е. можем да приемем, че бизнесът се продава за 5 пъти годишната си чиста печалба (реалния кеш след разходи). Приемаме, че и след 10 години този множител ще е същият.

- Margin of Safety: 10% – презастраховаме се с допълнителен процент надолу.

И ето какво се получава – на 10-тата година ще сме получили €18 600 паричен поток и също ще сме продали бизнеса за €93 000. Като съберем всички парични потоци получени през годините, включително и от продажбата и ги дисконтираме с 20%, за да ги приведем към днешния момент, то получаваме след Margin of Safety покупна цена на бизнеса €66 500 или иначе казано, ако можем сега да го купим за €60 000, то това би означавало, че ще го купим подценен с 11%.

Бърза, лесна сметка и всеки може да въведе каквито пожелае стойности и да бъде колкото си иска консервативен или пък оптимистичен. Препоръчвам да сме консервативни 🙂 И нека и за този пример да спомена отново, че това са само примерни сметки, които в момента правя, в никакъв случай не разчитайте само и единствено на тях.

И още един приятелски съвет от мен – знайте, че калкулаторът работи със стойности въведени от вас. Така че имайте предвид, че е много лесно да си ги нагласим, така, че да ни пасват и да ни харесват 🙂 Не го правете и винаги бъдете една идея по-консервативни, това е моята препоръка. Изкарайте емоциите от калкулацията и оставете числата да говорят 🙂

И другият път, когато ще купувате някой бизнес, вземете им акъла като отидете в счетоводството, поискайте всички отчети, вижте колко е реалната кешова печалба, вкарайте я в този модел и им кажете колко трябва да им струва бизнесът 🙂 Гарантирам ви, че ще ви гледат като застреляни и ви го гарантирам, защото неведнъж съм го правил 🙂

Каква е справедливата цена на Акциите?

Тук вече навлизаме в нашата сфера и можем да сме “експерти” кой колкото иска 🙂 Шегувам се разбира се, винаги е важно, поне за мен, да бъда обективен и консервативен, за да получавам по-добри резултати при сметките и именно така откривам добри бизнеси на фондовата борса, които са подценени от пазара в момента и съответно аз ги купувам, купувам техни акции, държа ги дългосрочно и по някое време ги продавам и реализирам печалба… примерно. Има и такива, които не продавам разбира се, защото те дават повече и повече и сложната лихва ги удря все по-нагоре с времето 🙂 Но това е отделна тема…

Ето как можем да използваме този DCF модел за бърза “сверка” на текущата пазарна цена на някоя акция с нейната справедлива цена. Отново отбелязвам, че в курсовете ми ще намерите най-детайлните калкулатори и модели за DCF, както и други методи за оценка на компании от фондовата борса, но тук с този лесен и бърз DCF модел целим сметките да са точно такива – бързи и лесни.

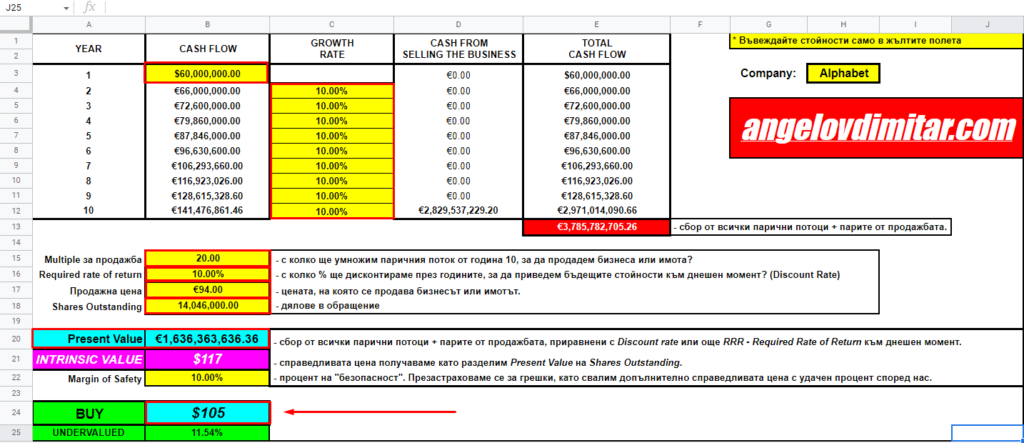

За пример ще вземем компанията Alphabet (Google). Няма да навлизам в кой знае какви детайли, за да не разрушаваме лекотата на пресмятането и започваме с данните, които въвеждаме вече в калкулатора от втория таб на екселския файл, а именно табът озаглавен “Акции”.

- Обърнете внимание на стойностите тук много сериозно! Стойностите от yahoo finance са в хиляди, т.е. например $60 000 000 са $60 милиарда.

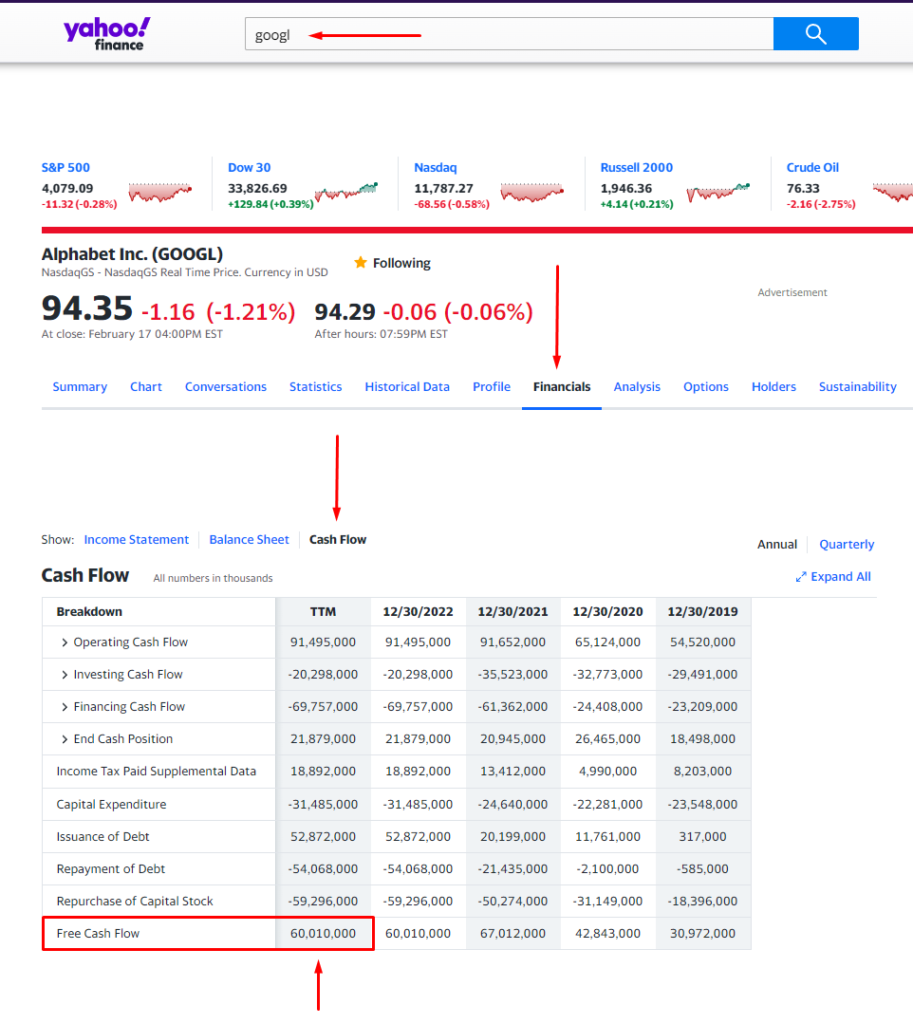

- Free Cash Flow: Въвеждаме FCF на Alphabet за последната година. Взимаме стойността от Yahoo Finance например като просто напишем тикър символа на компанията в търсачката (GOOGL), след това отидем на таба Financials и след това на таба Cash Flow Statement. Най-долу е видима FREE CASH FLOW стойността – $60 000 000

2. Growth Rate: Въвеждаме си процент, с който FCF на Alphabet ще расте през следващите 10 години. В случая аз избирам 10%

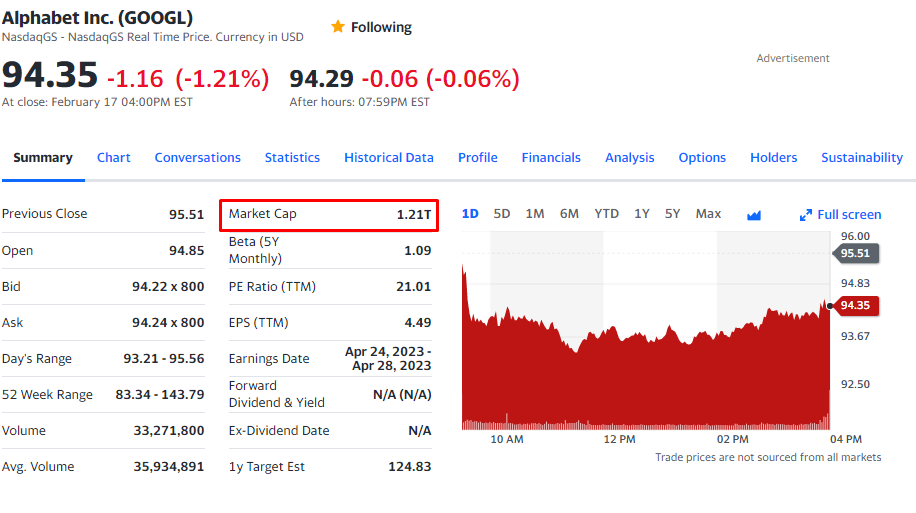

3. Multiple за продажба: Тук е основната разлика между акциите и другите бизнеси, които не са публично търгувани. Този множител в случая взимаме също много лесно, но по различен начин. Най-лесно е да разделим Market Cap-a (пазарната капитализация) на Free Cash Flow-а, за да намерим с колко ще умножим на 10-тата година, за да продадем компанията. Market Cap на Alphabet е $1.21 трилиона. Разделяме на FCF, който е $60 милиарда и получаваме множител 20. Някои могат да вземат и друг multiple като например P/E ratio-то на компанията, което ни показва колко пъти надплащаме за всеки долар печалба.

4. Required Rate of Return: Въвеждаме си нашия Discount Rate или това е процентът на възвръщаемост, който търсим от нашата инвестиция, и с който ще дисконтираме всички бъдещи парични потоци. В случая аз взимам 10%.

5. Продажна цена: Тук вписваме пазарната цена за 1 дял на Alphabet: $94

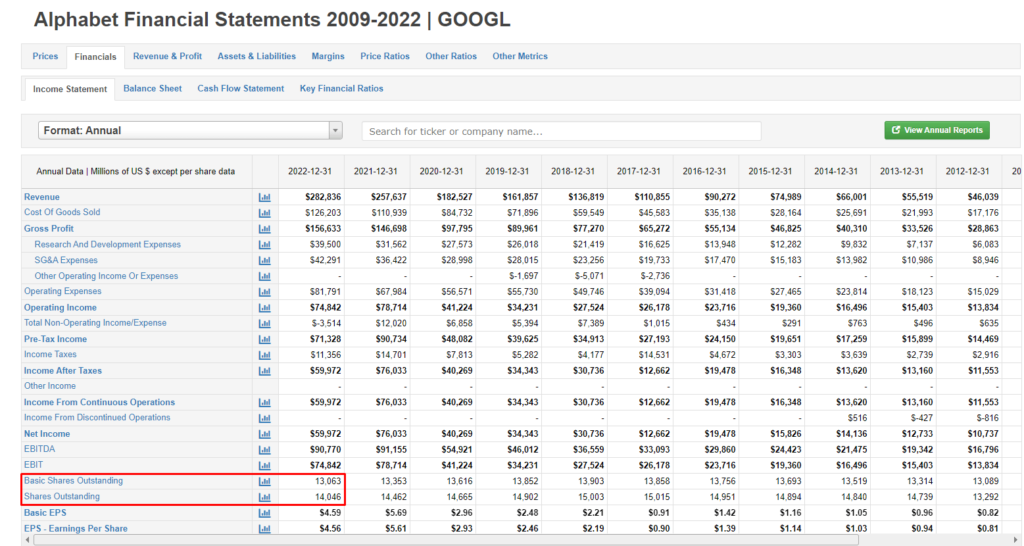

6. Shares Outstanding: Тук взимаме броя на дяловете в обращение. Най-лесно можем да ги видим на macrotrends.net, а също и от другите отчети, а най-реално от 10-К годишния отчет на дружеството. Но нека се придържаме към лесното и да ги вземем от macrotrends.net. В случая имаме 2 стойности и аз винаги обичам да взимам тази по-голямата, защото тя ми дава по-консервативна справедлива цена :). Тази стойност е 14 милиарда и 46 милиона дяла.

Справедливата цена на Alphabet е $117 и като приложим маржа ни на безопасност, цената, която ние ще търсим да платим за 1 дял е най-много $105. Това е истинската справедлива цена според този модел, отчитайки тези допълнителни 10% Margin of Safety. В случая пазарната цена на Googl е $94, което прави компанията ПОДЦЕНЕНА с малко над 11%.

Е, приятели, и за този модел ще кажа, нека той да не е причина да инвестирате в тази компания. Предпочетох да ви покажа как работи този DCF калкулатор с реална акция, за да разберете как лесно може да приложите този калкулатор и за други компании, в които инвестирате. Да знаете, че е съвсем възможно резултатите, които ще получите да не ви харесат, т.е. да сте купували много надценени компании 🙂

Всеки, който иска в детайли да разбере как се анализират компании, курсовете ми за подценени компаниии и дивидентни компании наистина дават всичко налично като информация кое как се прави и как се води анализът като цяло. Калкулаторите в курсовете са на друго ниво, с различни сценарии, с включени други модели и т.н.

Нито един от примерите показани тук в тази статия не бива да се приема като инвестиционен съвет. Твърде лесно би било, ако така ставаха нещата както ги показах. Но подобни калкулации могат да бъдат отправна точка, някакъв фундамент, на който да продължим да градим нашия анализ.

Благодаря ви, че прочетохте тази статия и ако ви е била интересна, споделяйте я, разказвайте я на други и така… 🙂

***Представям ви най-детайлния видео курс за начинаещи инвеститори: “Как да инвестирам като нищо не разбирам?“. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: “Силата на Дивидентите”, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

13 коментара

Ани

Надявам се въпросът ми да не е много смешен, но се чудя преди да инвестираме в ETF необходимо ли е да се търси справедлива цена, възможно ли е те да са надценени или подценени или просто избираме според вида на акциите, в които инвестират?

Димитър Ангелов

Няма как да намерим справедлива цена на ETF, тъй като има множество компании вътре с различно процентно разпределение.

Stanislav

Здравей.

Какво правим когато free cash flow на дадена компания е отрицателен? На пример jks.

Димитър Ангелов

Има 2 вариант:

1. Взимаме среден FCF за предните години и така смятаме

2. Не смятаме по този модел, а използваме други модели, като например EV/ EBITDA, EPS Multiple или някой друг.

Иван

Growth rate 10 % за 10 години напред не е ли твърде оптимистично? Особено за гиганти като Alphabet, които малко или много са достигнали едно ниво, от което няма как да се разширяват с високи темпове.

Димитър Ангелов

Не, не е. Но ти можеш да си разиграеш различни сценарии, пробвай и с други проценти, осредни ги всичките и виж какво ще получиш 🙂

Ивайло Борисов

Извинявам се, не видях, че има 2 листа!

Всичко е наред! 🙂

Ивайло Борисов

Здравей Митко,

В таблицата за сваляне липсват 2 реда:

– shares outstanding

– intrinsic value.

Първият си го добавих сам, втория също, но пък не мога да вкарам формулата, дава ми грешка!

Поздрави.

Ивайло Борисов

Здравей Митко,

В таблицата за сваляне липсват 2 реда:

– shares outstanding

– intrinsic value.

Първият си го добави сам, втория също, но пък не мога да вкарам формулата, дава ми грешка!

Поздрави.

Велислав

Здравей!

оправи си антетките в таба за акции….

Димитър Ангелов

Не разбрах какво трябва да оправя?

Велислав

Текста към всяко поле…. Оставили сте поясненията от таба за имоти и бизнеси, в таба за акции

Димитър Ангелов

Благодаря!