Винаги е имало една компания, която е била като пример за всички останали публично търгувани компании – пример по фундаменти, пример по бизнес модел, пример по добър мениджмънт. Това е Berkshire Hathaway, която е управлявана от Уорън Бъфет и Чарли Мънгър вече в продължение на 58 години.

Наскоро мина и годишната среща с акционерите на Berkshire, която продължи около 5 часа и тези от вас, които искат да я изгледат, ето линк: https://www.youtube.com/watch?v=Dv97-S9ZL-8&ab_channel=CNBCTelevision

Та аз, отделяйки 5 часа от времето си, естествено изгледах срещата и тя както винаги беше полезна, зададоха се доста въпроси, и най-големите и доказани инвеститори на нашето време – Бъфет и Мънгър, отговориха на всички от тях. Евала им правя за това, че на тази възраст имат способността да изкарват такива срещи докрай и да дават толкова много стойност не само на своите акционери, но и на всички други, които искат да се докоснат до дългосрочното инвестиране в стойност, което Бъфет практикува цял един живот.

Пиша тази статия с цел да покажа как всичко, което се изговаря от продавачите на страх, от спекулантите на пазарите и общо взето от всички, които много здраво бъркат икономиката с инвестициите, всъщност е просто една информация във въздуха, която в дългосрочен план няма как да ви бъде полезна, а напротив, може само да ви навреди.

Като дългосрочни инвеститори ние трябва да сме наясно, че на всеки 10-12 или 15 години ще има тежки икономически времена, рецесии, фалити и т.н. И ако ние не можем да приемем това, то по-добре изобщо да не инвестираме.

Berkshire Hathaway е живият пример как Америка и светът преминават през много кризи, било то финансови, военни и икономически, и в крайна сметка, дългосрочно погледнато, акциите на добрите бизнеси са по-скъпи, т.е. покачили са се, стойността е по-голяма, печалбите на тези, които са инвестирали дългосрочно са толкова големи, че няма нещо, което дори да се доближава до размера на тези печалби от фондовата борса. И основен виновник за това е сложната лихва, както знаем.

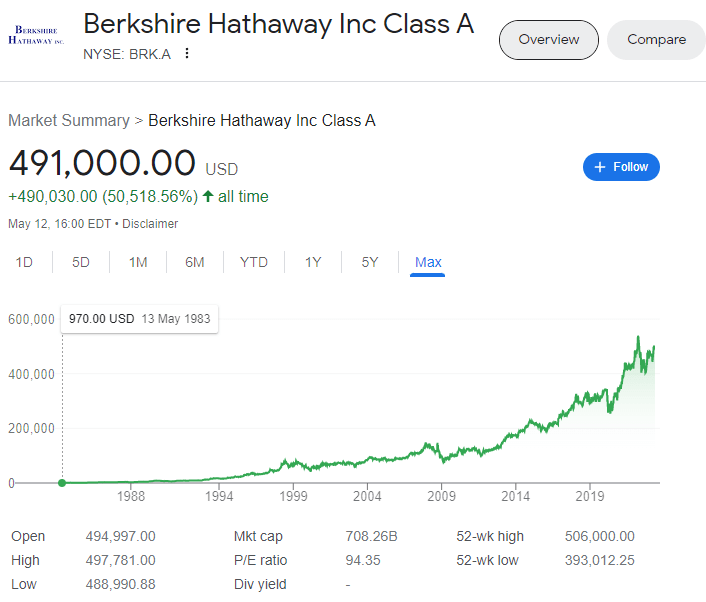

Акциите на клас A дяловете на Berkshire Hathaway към момента на писането на тази статия струват близо половин милион долара. Това са най-скъпите акции на публично търгувана компания в света. Компания, която НЕ изплаща дивиденти, но пък както и ще видим след малко, получава такива, доста и то.

За последните 40 години (от тогава ни дава данни Google), Berkshire Hathaway връща главозамайващите 50 500 процента… добре е, нали 🙂 Инвестирал си няма и $1000 и след 40 години те са вече половин милион. И какво се е изисквало от теб? Само да държиш, абсолютно нищо друго.

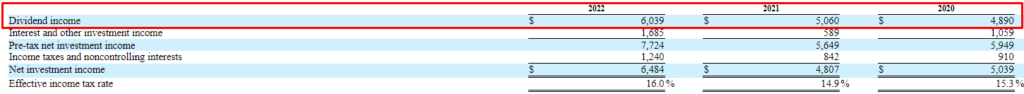

Нека сега се обърнем към приходите, които идват към компанията единствено и само от инвестиционното портфолио, което Бъфет управлява. Ще видим колко важно и колко силно е това да останем инвестирани на пазара при всякакви ситуации и вместо да слушаме продавачите на страхове и да се панираме, просто да се възползваме от възможностите, които се откриват пред нас и да спечелим още повече, много повече 🙂

Фокусът ще е върху дивидентите, които получава Berkshire Hathaway на годишна база, няма да броим капиталовата печалба, която и тя хич не е малка, но да обърнем внимание на дивидентите, за да видим колко голяма е ползата от Buy & Hold стратегията при добрите компании.

Както можем да видим от тук, през 2020-та година компанията е получила 4 милиарда и 890 милиона долара под формата на дивиденти. През 2021-ва тази сума се увеличава на 5 милиарда долара, а 2022-ра на 6 милиарда долара. 2023-та естествено ще е повечко пак 🙂

От всичките тези милиарди, 87% или $5.3 милиарда идват само от 7 компании, които Бъфет държи Long-Term и те му плащат дивиденти, покачват цената на акциите си, увеличават дивидента си, пак увеличават цената си, всяка година, след година, след година. Ето така се трупа истинско богатство на фондовата борса. Примерите са взети от една статия на уебсайта fool.com. Ето линк към цялата статия: fool.com. Да видим сега компаниите:

Съдържание

1. Chevron: $1,010,816,777 в дивиденти на година

Това е компанията в портфолиото на Berkshire Hathaway, която към момента изплаща най-много дивиденти. Chevron увеличава дивидента си 36 поредни години с по около 5% на година. Това ще рече, че догодина, ако Бъфет запази този брой дялове на Chevron, ще вземе 50 милиона повече в дивиденти 🙂

2. Occidental Petroleum: $952,429,702 в дивиденти на година

Berkshire има вече над 211 милиона дяла (common stock) от OXY, като през 2022-ра бяха най-големите покупки. Тези дялове носят около $152 милиона на година в дивиденти. Остатъкът обаче от $800 милиона идва от preferred stocks (привилегировани акции), които Berkshire закупи на стойност $10 милиарда и тези акции са с dividend yield 8% и ето ни ги $800 милиона 🙂

3. Bank of America: $908,909,765 в дивиденти на година

Банковият сектор винаги е бил един от предпочитаните от Бъфет и Bank of America е компанията на второ място по стойност в портфолиото на Berkshire след APPLE. Както и самият Бъфет казва, за него е лесно да оцени една банка и да разбере дали си заслужава инвестиция в нея. Е, определено за Bank of America явно си заслужава 🙂

4. Apple: $842,315,551 в дивиденти на година

Може би някои от вас дори не са обръщали внимание, че APPLE изплаща дивиденти 🙂 И е нормално, dividend yield е около 0.5% и дивидентът на акция в момента е $0.96. Да, но когато имаш близо 900 милиона дяла от компанията, ето как се натрупват и дивидентите, които получаваш. А да не говорим, че средната цена на придобиване на акциите на Apple от Berkshire Hathaway е в пъти по-ниска от моментната пазарна 🙂 Сещате се за какъв capital gain става въпрос.

5. Coca-Cola: $736,000,000 в дивиденти на година

Бъфет започва да купува дялове на Кока Кола още през 1988 година и впоследствие придобива голям дял като процент от акциите на компанията. Интересно е да отбележим, че средната цена на придобиване на дяловете на Кока Кола е около $3, а сегашната цена за 1 акция е $64. Дивидентът за 1 дял е $1.84 в момента. Купуваш и държиш, това е формулата на успеха, когато инвестираш в добри компании, които изплащат дивиденти.

6. Kraft Heinz: $521,015,709 в дивиденти на година

Бъфет винаги е казвал, че предиверсифицирането е вредно, но със сигурност той диверсифицира умно и разумно и пример за това е точно тази компания, която е за пакетирани храни и подправки. Компаниите от този тип, също както и Кока Кола са един вид едва ли не защитени от негативите, които носят рецесиите и тежките икономически времена, просто защото потреблението на подобни стоки не спада, няма и как да спадне. И когато тези стоки идват от утвърдени брандове с устойчиво конкурентно предимство, ами, няма какво друго да се случи освен да продължаваме да прибираме печалби 🙂

7. American Express: $363,865,680 в дивиденти на година

Това е компания, която Уорън Бъфет държи от 30 години. И е ясно защо – заради добрият дивидент, заради устойчивия бизнес и ясно изразеното покачване в цената на акциите. American Express не е много популярна марка при нас в България, но характерното за компанията е, че освен, че събира такси от всички трансакции, както го правят VISA и MASTERCARD, компанията също играе ролята и на кредитор и това позволява да прибира и лихви и други такси освен тези по трансакциите.

И нека още веднъж да отбележим, всички тези компании увеличават размера на дивидентите си всяка година. Тоест година след година притежателите на тези акции получават все по-голям дивидент. Това е огромната сила на дивидентното инвестиране и огромната полза от пасивността, с която се случва всичко.

Страх ли ви е още, че пазарите ще паднат? Опасявате ли се, че дяловете ви ще струват по-малко? Има ли значение това? Да, определено има. И значението лично за мен е, че ако това се случи, аз ще мога да закупя още от тези и други добри бизнеси на по-ниски цени, като ще получавам още повече дивиденти по този начин, които се увеличават през годините и ме правят все по-богат 🙂

Ето и една кратка извадка от manual-а на Berkshire Hathaway, който е от края на 90-те години. Вижте какво казва Бъфет за пазарните корекции и кризи:

„Overall, Berkshire and its long-term shareholders benefit from a sinking stock market much as a regular purchaser of food benefits from declining food prices. So when the market plummets – as it will from time to time – neither panic nor mourn. It’s good news for Berkshire.„

„Като цяло Berkshire и неговите дългосрочни акционери се възползват от потъващия фондов пазар точно както редовният купувач на храна се възползва от намаляващите цени на храните. Така че, когато пазарът се срива – както се случва от време на време – нито се паникьосвайте, нито тъгувайте. Това е добра новина за Berkshire.„

Е, приятели, надявам се статията да ви е била полезна и примерът с лесната стратегия, която работи вече 58 години за Berkshire Hathaway да ви покаже, че инвестирането не трябва да е сложно, като в същото време може да донесе огромни ползи в дългосрочен план.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

1 коментар

Dobri

Благодаря!