Инвестициите на фондовата борса са доказано един от най-добрите начини да накараме парите да заработят за нас. Инвестирайки в акции и ETF-и дългосрочно, ние имаме експозиция към редица добри бизнеси, които с времето покачват стойността си, респективно покачват и цената си и ние печелим по този начин.

Асиметричността на фондовата борса е наш голям приятел и тя ни дава възможност да инвестираме малко пари, а да получим голяма възвръщаемост. Благодарение на сложната лихва, парите ни растат експоненциално напред във времето и така нашите инвестиции се натрупват и струват все повече и повече.

Всичко това обаче идва на определена цена. Не всички акции, в които инвестираме ще вървят нагоре, това е сигурно. И инвестирайки дори в диверсифициран портфейл от активи на фондовата борса, рискът от лошо представяне го има и ако нашият инвестиционен хоризонт не е дълъг, то можем да се окажем в ситуация, при която реално за изгубим пари.

Волатилността на фондовата борса също е проблем за доста хора, особено по-начинаещи такива, тъй като активите променят цените си на база краткосрочни новини и събития и това притеснява някои инвеститори и ги подтиква към грешни действия.

Естествено, ние като дългосрочни инвеститори в стойност знаем какво да правим при волатилни пазари и знаем как да откриваме инвестиционни подценени възможности. Но това не е лека задача и изобщо не бих казал, че е за всеки.

Инструментите, които ни дават фиксирана доходност решават проблема с волатилността и донякъде с несигурността. При тях знаем точно колко ще е нашата възвръщаемост и точно кога ще я получим. Този тип инструменти са харесвани от по-консервативни инвеститори, тъй като им дават някаква сигурност (няма волатилност) и най-вече прогнозируемост за техните пари.

В тази статия ще разгледаме няколко варианта за фиксирана доходност. Този тип инвестиции определено са една добра диверсификация на всеки инвестиционен портфейл и са удачни при несигурни времена, волатилни такива, или просто да държим CASH-а си някъде на добра лихва (както правя аз).

Съдържание

iuvoSAVE и Bondora Go & Grow

Преди повече от година направих съдържание за тези две p2p платформи. Накратко, подобни платформи свързват инвеститори с лица или компании, които имат нужда от финансиране. Нашите пари се използват за отдаване на кредити. И именно така след това ние получаваме фиксирана доходност.

Имайте предвид, че това не е безрискова инвестиция. Подобни платформи ни предоставят един вид алтернатива на банковите депозити, от които и без това нищо не получаваме, но при p2p платформите нямаме гаранции на средствата както имаме при банковите депозити до определени суми.

Iuvo и програмата iuvoSAVE са част от MFG – Management Financial Group, която e постоянно еволюираща финтех екосистема, която оперира в 6 държави в Европа. Определено хвърлете едно око на супер подробната ми статия за тази p2p платформа: https://angelovdimitar.com/iuvosave/

От статията ще разберете в детайли ползите и рисковете при този тип инвестиране. В iuvoSAVE може да избирате между различни пакети с фиксирана доходност: 5%, 6% и 7% в зависимост от това за колко време „заключвате“ парите си.

Заключване не е може би най-точното определение, защото едно от преимуществата на iuvoSAVE е, че можете да изтеглите парите си по всяко време, т.е. те са напълно ликвидни. Ако изберете план за 12 месеца, който ви носи 7% доходност, това ще означава, че когато и да инвестирате, точно след 1 година вие ще имате тези 7%.

Ако да речем инвестираме 10 000 лв, след 1 година ние ще разполагаме с 10 700 лв. През този период можем също и да добавяме към вече наличната сума, а можем и да теглим. От време на време от iuvo пускат и план на 8% фиксирана доходност.

Едно голямо предимство на iuvoSAVE пред други подобни платформи, както и пред други инструменти за фиксирана доходност е, че имаме възможността да инвестираме директно в български лева, което елиминира загубите по превалутиране. Можем да инвестираме и в евро. За да стартираме, който и да е от плановете е нужна инвестиция от 100 лв или 100 евро, това е минимумът.

Както виждате, iuvo предоставя доста добра възможност за „пазене“ на CASH на тази много добра лихва. Още един голям плюс е, че можете да се свържете с iuvo, комуникацията е на български език и ако имате някакви въпроси, support-а им е много отзивчив и ще ви помогне.

Мина повече от година откакто написах статията за iuvoSAVE и истината е, че доста хора, които са паркирали парите си на фиксирана доходност в платформата, всъщност са спечелили в някои случаи дори повече от фондовата борса, тъй като доходността им от акции е силно зависима от индивидуалния подход.

Ако са инвестирали по върхове в „модерни“ и hype-нати акции или пък в не толкова добри компании, които са видели някъде из фейсбук или просто някой „експерт“ е препоръчал, вероятността дори да са на загуба е доста голяма. Докато при фиксираната доходност, възвръщаемостта е ясна – знаем колко ще получим, знаем и кога ще я получим.

Ако искате да се регистрирате в iuvoSAVE, ето линк, от който да го направите: РЕГИСТРАЦИЯ

И още веднъж, тази инвестиция, като повечето други, крие определен риск. Добре е да се запознаете в детайли преди да предприемете действия. Статията ми по темата мисля е достатъчно подробна за тази цел: https://angelovdimitar.com/iuvosave/

Bondora е другата платформа, за която направих съдържание. Програмата Go & Grow, единствената в момента налична програма на тази платформа, ни дава възможност да инвестираме на фиксирана лихва от 6.75% до €1000 на месец, т.е. тук имаме лимит, докато при iuvoSAVE няма такива лимити поне за момента.

Аз лично винаги гледам да съм диверсифициран и прилагам това и за кеша си, затова използвам и G&G програмата на Bondora. Това не е българска платформа, но е една от най-старите платформи за p2p кредитиране в Европа.

Ето линк за регистрация в Bondora: РЕГИСТРАЦИЯ

Хвърлете едно око на подробната ми статия и се запознайте в детайли с платформата: https://angelovdimitar.com/bondora/

Облигации

Това са най-популярните инструменти за фиксирана доходност. В зависимост кой е емитентът (издателят) на облигации, те може да се водят и като най-сигурните инвестиции. Например, често ще срещнете американските държавни облигации да бъдат наричани risk-free investment, т.е. безрискови инвестиции.

И като такива, без риск, естествено възръщаемостта е много малка. А защо са безрискови, ами защото, за да не бъдат изплатени, държавата САЩ трябва да фалира, а това е много малко вероятно да се случи, тъй като те могат да си напечатат колкото пари пожелаят и да покрият дълговете си. Както го правят и в момента, между другото.

Основно ние като обикновени инвеститори можем да инвестираме в държавни и корпоративни облигации. Държавните се издават от правителствата например на САЩ, Германия, Румъния и т.н. и служат за финансиране на инфраструктура, здравеопазване, военно дело и други подобни дейности, които са грижа на всяка една държава.

Корпоративните облигации се издават от компании и по принцип носят една идея по-висока доходност, тъй като все пак се приемат за по-рискови инвестиции, защото става въпрос за конкретен бизнес, за конкретна компания. Но колкото по-висок рейтинг имат подобни облигации, толкова по-ниско рискови се приема, че са те и съответно лихвата по тези облигации също не е много висока.

Всяка една облигация се характеризира с няколко неща:

- Face Value – номинална стойност. Това е цената на облигацията в нейния първичен вид (когато е издадена). Когато изтече, инвеститорът получава точно тази стойност. Ако сме купили облигация за $1100 с face value $1000, то на падежа ще получим $1000, нищо, че сме заплатили $1100.

- Coupon rate – лихвен процент. Всяка облигация носи определена доходност на годишна база. Това е процентът лихва, който получаваме винаги върху номиналната стойност. Ако този процент е 5%, това означава, че при облигация с face value $1000, ние ще получаваме по $50 на година (5%).

- Maturity – срок на облигацията. Всяка една облигация има срок на съществуване. Когато той свърши, казваме, че облигацията падежира, това е датата на падежа или иначе казано датата, на която емитентът връща на кредитора (на нас) първоначално инвестираната сума (principal) или на български главница.

И ето един бърз пример. Ако сме закупили 5 годишна държавна облигация на САЩ с лихва от 5% на година и face value $1000, това ще означава, че държавата САЩ ще ни плаща по $50 долара всяка година за следващите 5 години и на 5-тата година ще ни върне $1000, които сме и предоставили като кредит.

Забележете, че тук нямаме сложна лихва и coupon rate-а е винаги и единствено върху главницата ($1000). Така ще имаме след 5 години $1250 ($1000 главница + 5 години по $50 на година лихва).

Държавни и корпоративни облигации можем да закупуваме от вторичния пазар като използваме брокер, който ги предлага, като Interactive Brokers например. Там трябва да пуснете съответното разрешение от TRADING PERMISSIONS, за да може да купувате и продавате облигации на secondary market-a.

В Interactive Brokers има и BOND scanner, който може да ви помогне да си зададете критерии, по които да търсите облигации. Между другото и в Revolut отскоро вече има опция да се закупят облигации и става доста по-лесно. А ако разполагате с по-големи суми и нямате акаунт в някой брокер, облигации може да вземете и дори от някоя банка. Но имайте предвид, че комисионните там са доста по-големи.

При облигациите обаче има един доста голям риск, който не произлиза от това дали дадена компания или държава ще фалира, а произлиза от валутата на самите облигации. Понеже доходността по облигациите е ниска и тенденцията е тази доходност да е ниска и занапред, в зависимост в каква валута купуваме облигации, това може да окаже негативно влияние върху възвръщаемостта ни.

Когато нашите доходи са в лева и закупуваме облигации в американски долари, то ние имаме експозиция към валутния курс между тези две валути. Ако закупим облигация при един курс, никой не може да ни гарантира какъв ще е курсът след 2-3-5 години, когато облигацията падежира.

И да, курсът може да е по-добър, но може да е и по-лош и така както можем да спечелим повече, можем и да изгубим, дори може да се изтрие цялата ни възвръщаемост. Облигациите в дългосрочен план никога не са били удачен избор. Фондовата борса ги побеждава по всички параграфи.

Но определено има периоди, в които можем да притежаваме подобни активи и те са подходящи за хора, които разполагат с по-големи капитали и не са готови да ги инвестират на друго място или просто искат да запазят парите си с минимално увеличение докато намерят други по-добри възможности за инвестиция.

ETF за облигации

Любимите ни финансови инструменти – ETF-ите ни предоставят и възможността да инвестираме в „кошница“ от облигации и по този начин да имаме диверсификация и автоматизирано пасивно управление. Тези ETF-и са доста прости за разбиране. Те инвестират в няколко вида облигации, било то корпоративни или държавни или пък смесени и така получавате експозиция към този тип активи по един лесен начин.

Удобното на ETF-ите е, че може да изберете дистрибутиращи такива и да получавате лихвите като дивиденти, но може да изберете и акумулиращи, при които лихвите да се акумулират в цената на актива, все едно да се реинвестират и да ги получавате като по-висока цена на самия ETF.

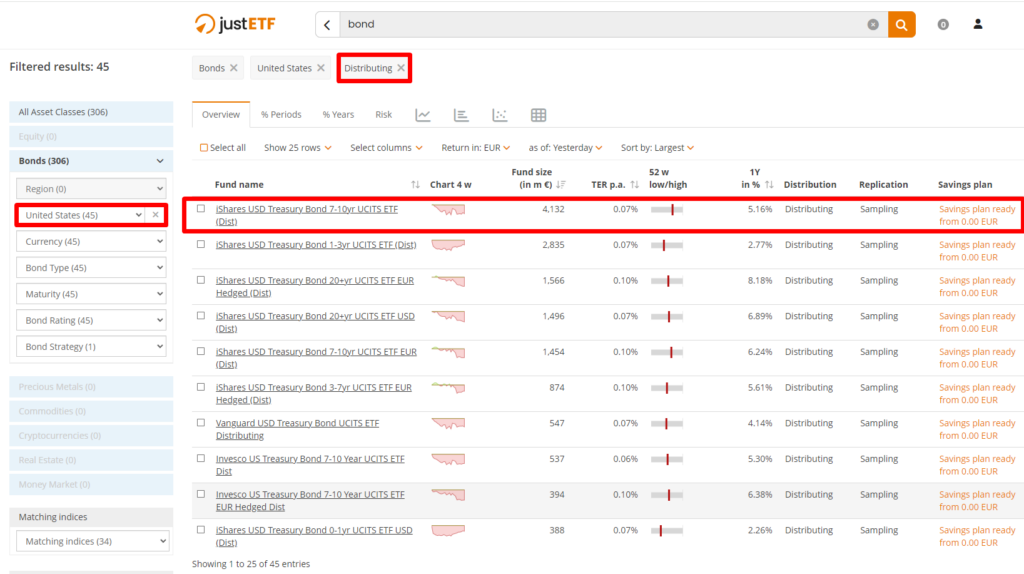

Доходността няма нищо общо с тази на активи като S&P 500 да речем в дългосрочен план, но все пак е възможност, ако искате да имате експозиция към тези активи. Ето например един ETF, който връща по около 4% на година за 18 години. Това е iShares USD Treasury Bond 7-10yr UCITS ETF (Dist).

За да си изберете подобни ETF-и, най-добре е да влезете на justetf.com и да ги разгледате. Просто напишете BOND в търсачката и започвайте да проучвате. Може да проследите доходностите, както и да задавате допълнителни параметри от лявата част на сайта.

Лихва по наличния кеш в брокера

Редица брокери предлагат и тази опция – да получаваме лихва върху кеша, с който разполагаме в брокерския си акаунт. При Interactive Brokers тези лихви са доста малки за суми под $100 000 и не бих казал, че си заслужава да държим пари само заради лихвата там.

В други брокери лихвите са по-добри, да речем 3-4% в съответната валута. Това, което се случва всъщност е, че нашите пари биват инвестирани в най-често държавни облигации или така наречените money market funds, както е при Revolut, и брокерът удържа за себе си някакъв процент, а останалото го получаваме ние.

Тоест, индиректно ние отново инвестираме в облигации, ако сме оставили кеш по акаунта си. Тук е редно да предупредя за някои определени брокери, на които може би сте попадали, които дават лихви по 7-8-9 процента при лихви по държавните облигации от по 3-4-5%. Това няма как да е нормално и бих казал, че е потенциално опасно, така че не се подлъгвайте по по-високите лихви само, за да държите кеш в определен брокер.

При подобни брокери и други платформи подобни лихви идват най-вече по пирамидална схема, което е най-опасния начин, по който можем да използваме парите си. Лихвите всъщност са толкова високи, защото идват нови свежи пари, които позволяват нещата да вървят, докато естествено накрая изведнъж не рухнат.

Ето как ние можем да инвестираме в инструменти даващи фиксирана доходност. Надявам се това съдържание да ви е полезно. Аз лично съм избрал първата опция с p2p платформите, за да държа част от парите си в брой там, тъй като са ликвидни и когато намеря възможност на фондовата борса, тегля и действам, защото борсата винаги ще дава най-много 🙂 Но докато чакаме, може нашите пари да се олихвяват по смислен начин.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: “Как да инвестирам като нищо не разбирам?“. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви практичния курс, който ще ви помогне да изградите своя инвестиционен портфейл от нулата: “Как да изградим НАШЕТО инвестиционно портфолио?”. Този курс ще ви даде знанията, уменията и инструментите, с помощта на които ще създадете своето инвестиционно портфолио и ще може да го поддържате през целия си живот!

***Представям ви първата си книга: “Силата на Дивидентите”, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

***Представям ви и втората си книга: “Силата на ETF”, която дава полезни работещи знания за борсово търгуваните фондове на достъпен и разбираем език и идва със списък с ETF-и за нас като европейски граждани и чеклист за бърз анализ на ETF-и.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

*Съдържанието на този уебсайт под формата на статии, видеа, продукти и услуги не бива да се приема като финансов или инвестиционен съвет. Инвестициите могат да се понижават и повишават. Капиталът ви е изложен на риск. НЕ инвестирайте, ако не сте наясно с този факт! Винаги взимайте информирани решения, базирани на собствено проучване.

Инвестиции с фиксирана доходност от 7% на година. Избери алтернативата на банков депозит iuvoSAVE: РЕГИСТРАЦИЯ!

Инвестиции с фиксирана доходност от 6.75% на година с Bondora Go & Grow: РЕГИСТРАЦИЯ!

Не забравяйте да се абонирате и за бюлетина на сайта, който ви изпращам всяка седмица с новини, новости, разсъждения върху пазарите и инвестициите – АБОНИРАЙ СЕ

Ако искате да подкрепите моя проект angelovdimitar.com, направете го в PATREON:

https://www.patreon.com/AngelovDimitar

Последвайте ме и във FB, INSTAGRAM и TikTok

За да получавате известия за нови статии на сайта, запишете се за известия от камбанката в долния десен ъгъл на вашия екран.

Благодаря ви и до скоро!