Незнанието и Непознаването на активите, в които инвестираме е доста опасно, защото по този начин можем да загубим всичките си пари, които уж си мислим, че сме инвестирали, за да увеличим във времето напред.

Куците инвестиции, които можем да направим са много. Във всеки сектор има компании, които са инвестиции – капани. Имахме една среща наскоро в Angelov Dimitar Community точно за това как може да ни „подхлъзне“ желанието да инвестираме в „следващата ТЕСЛА“ или в „следващия АМАЗОН“… това почти винаги ни изиграва лоша шега, особено когато сме начинаещи инвеститори.

По време на срещата ни в обществото видяхме реални примери, скорошни такива, които реално показват как можем да загубим парите си на фондовата борса и сега следва да споделя някои от тези примери.

Съдържание

Компании БЕЗ печалби

Първото нещо, за което повечето начинаещи инвеститори се оглеждат, това са компаниите, които са „обещаващи“ или „много обещаващи“. За съжаление, интернет пространството и много анализатори и коментатори много ни помагат в това начинание – тази акция имало много хляб в нея, онази акция щяла да гръмне всеки момент… глупости на търкалета, както има една приказка 🙂

За съжаление, начинаещите изобщо не заглеждат фундамента и поемат безброй много големи рискове като инвестират в такива компании. А те, тези компании, говорейки за фундамент, ами той липсва изцяло при тях, те нямат.

Сега, в крайна сметка всяка компания е била така, всяка компания има своя старт и доста от компаниите работят на загуба първите години. Но това, че е на фондовата борса не означава изобщо, че компанията е стабилна и заслужава нашето внимание.

Изключително трудно е да оцениш компания без печалба. Даже понякога е невъзможно и стандартните методи просто не работят. И как да работят? То няма фундамент, на който да стъпиш, за да направиш някакви изчисления. Ето и един пример с компанията NIO, която зная, че много от вас смятат за следващата ТЕСЛА например… аз и викам китайската ТЕСЛА, китайска работа, както има една приказка 🙂

Както можем да видим от графиката, ами компанията е надолу с 86%. За съжаление, тя дори не е на печалба и тя никога не е била, ама никога! И как тази компания в крайна сметка е стигнала цена от над $60 за дял по дяволите?!? Ето я тая куца балонизирана ФОМО инвестиция, която е капан за всеки втори начинаещ инвеститор.

Купуваш, защото е обещаваща, тя се помпи и в крайна сметка всичко приключва в даден момент, защото каквото и да се случва, всяка една компания започва да струва толкова колкото трябва да струва според своите фундаменти.

А какво правим като компанията няма фундаменти изобщо или почти няма, както е NIO? Ами тогава просто инвестираме на магия. Казваме си, че компанията е струвала $60, а сега струва $8, много е подценена.

И си мислим, че ако инвестираме сега, няма да пада повече. Но тя от тук може да падне с още 86% и после с още толкова и още толкова и това никой не може да гарантира, че няма да се случи. Един малко по-лош отчет и всичко отива в канала, компаниите от този тип падат с по 20-30% за часове.

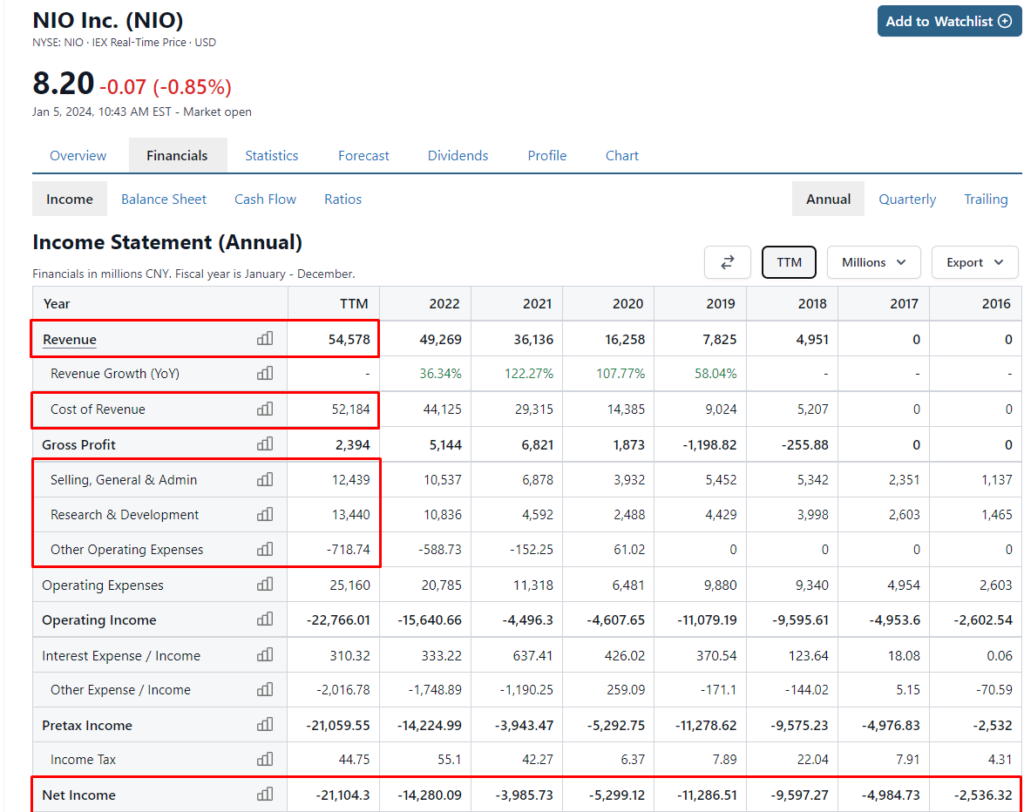

Ето извадка от Income Statement-a на NIO, това е отчетът за приходи и разходи:

Единственото положително нещо е, че оборотите се увеличават. Да, но вижте колко са разходите, за да бъдат направени тези обороти – Cost Of Revenue колко е… Виждате ли какъв убийствено малък брутен марж има? То направо почти е 1 към 1.

И оттам като слезем надолу следват още разходи и накрая Operating Income, оперативният приход е на минус отвсякъде, оттам и чистата печалба, NET INCOME-а. Това, че компанията има и доста дълг, както и че няма никакви положителни свободни парични потоци изобщо няма да го коментираме.

И къде е справедливата цена на NIO? Колко е справедливата цена? Ами, когато една компания няма печалби, нейната справедлива цена, лично поне за мен винаги ще е 0. Аз лично не си правя експерименти да инвестирам в компании от този тип, а вместо това предпочитам да инвестирам в бизнеси, които просто мога да измеря, да оценя по консервативен начин и когато получа справедлива цена НАД пазарната такава, това ще рече, че компанията е подценена и аз просто действам, купувам, инвестирам в нея.

Естествено, ако вие сте много по-запознати с NIO или някоя друга компания, т.е. наясно сте с бизнеса, накъде вървят нещата, имате някаква едва ли не вътрешна информация, може това да промени решението ви и в крайна сметка да инвестирате, може някак си да може да прогнозирате, че тези загуби ще бъдат заменени с печалби след 2-3-5 години. Аз лично не правя така, но това естествено не е финансов, нито пък инвестиционен съвет. Ако искате да хванете следващата ТЕСЛА, следващия ГУГЪЛ и т.н., пробвайте се, няма нищо лошо в това.

Но с базови познания, само такива подочути оттук и оттам, че даден сектор щял да върви нагоре, както примерно беше доскоро с възобновяемата енергия или пък с петролните компании, че петролът видиш ли само нагоре щяла да расте цената му… на такива общи приказки без фундаменти, просто няма смисъл да се вярва, камо ли пък да се взима инвестиционно решение на база на тях, то е абсурдно.

100 годишни компании се сриват с по 70-80%, но плащат високи дивиденти! Вътре съм!

Като дългосрочни инвеститори, за нас дивидентите са нещо, на което или изцяло разчитаме, или разчитаме на него да подсили много сериозно нашата възвръщаемост и да ни дава реален пасивен доход.

И всеки един начинаещ инвеститор винаги се хваща първо за едно нещо – дивидентната доходност в проценти – dividend yield. Виждаме 7-8-10-15% дивиденти и потриваме ръце и бързо смятаме, че ако вкараме 100 000 евро, ще взимаме по 15 000 евро на година в дивиденти при 15% dividend yield.

Да ама дали ще ги взимаме изобщо и колко ще ги взимаме и какво значение всъщност има, ако след 1 или 2 години, компанията, от която уж сме очаквали да ни плаща тези дивиденти вземе, че ги спре или пък ги ореже доста сериозно или пък направо фалира? Какво правим в такива случаи? Много са примерите за това. Например компанията DISNEY покрай КОВИД си спря дивидента, не знам дали пак са го пуснали, ама спряха ли го, спряха го и 3 години няма дивидент. Какво правят дивидентните инвеститори в този случаи?

Ето например един пресен пример с компанията Walgreens. Не спряха дивидента, но го намалиха на половина горе долу ей така изведнъж. Компанията от 8 години само пада.

Това е компания на 120 години. И какво? Тя вечна ли е? Никой не може да я събори или какво? Компанията оперира аптеки, физически такива. Бизнес, който на пръв поглед изглежда доста стабилен, но малко като се замислим и като видим каква убийствена е конкуренцията и също видим, че и AMAZON и други такива гиганти вече започват онлайн аптеки и т.н. и имат ресурса да ги развият супер много, ами лесно можем да заключим, че този бизнес с физически локации, силно таргетиран върху лекарства в случая, хич ама хич вече не е от най-стабилните.

Ако преди 100 години е бил, това е било преди 100 години. Преди 50 години пак е бил такъв бизнесът, преди 20 също. Да, но вече не е и ние трябва да сме адаптивни, трябва да сме такива инвеститори, че да можем да реагираме на пазарните промени и да сме с тях, а не да сме като коне с капаци и да си затваряме очите и да си казваме, че това е 120 годишна компания, нищо няма да стане с нея.

Бяхме свидетели през 2023-та как 100 годишни компании фалират в лицето на някои банки. Това е напълно възможно и ето защо пак е важно да сме запознати с фундаментите. Ето извадка от Income Statement-a на Walgreens:

Виждаме отново много малки маржове, минимални печалби последните 2 години и това кара компанията да страда. Бизнесът не върви добре, както се казва на пръв поглед. Защо? Ами защото бизнесът като бизнес вече не е това, което е било преди.

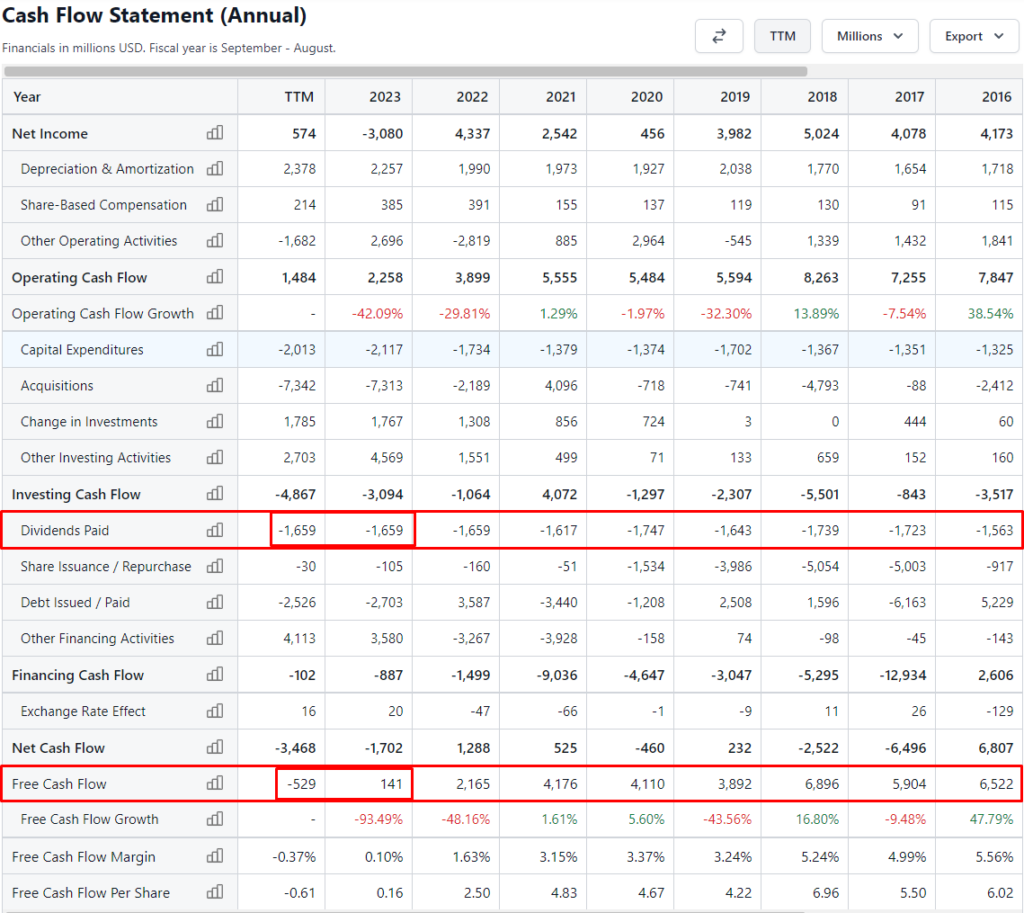

Сега, тъй като не съм проучвал компанията в детайли, просто споделям това, което се вижда на пръв поглед. Може нещата да стоят по различен начин, може да са направени инвестиции с цел някакво бъдещо развитие, кой знае, аз не знам, просто гледам какво се случва и то е, че намалиха дивидента на половина. И ако ние сме дивидентни инвеститори, това ни удря пряко. Ето го и Cash Flow отчета, в който се вижда, че всъщност свободните парични потоци ги няма.

Как и откъде да платят дивидента като нямат FREE CASH FLOW. Оттам идват парите, оттам идват дивидентите и в крайна сметка компанията има 2 избора – или да намали или спре дивидента, или да тегли дълг, който да използва, за да плати дивидента за годината, а после да се мъчи да го връща с вече високите лихви.

Неустойчива и нестабилна ситуация, при която трябва да се вземе решение и да се действа и за съжаление каквото и решение да се вземе, то ще е в ущърб на акционерите, тъй като явно е, че компанията има проблеми. Не знам откъде тръгват те – дали от мениджмънта, дали имат други проблеми, по-високи разходи увеличаващи се и т.н., но фактите са си факти, цената пада от 2015-та насам, вече дивидентът е на половина, и какво правим? Защо така?

И ако сме инвестирали 20-30-50% от парите си в някоя подобна компания, ами, това означава, че хич не сме се подготвили да бъдем успешни дългосрочни инвеститори, ами сме се подвели я по по-ниската цена, я по по-големия дивидент, без да погледнем фундаментите.

И да, няма лошо една компания да пада и да струва по-малко, така се откриват възможностите, но тук говорим за 7 поредни години спадове. Значи има нещо. Колкото и дивидент да ни дават, в крайна сметка като пада цената, все едно, тъй като ако бизнесът в даден момент изчезне, изчезват и нашите инвестирани пари. Искаме ли да инвестираме в такива бизнеси? Или ще предпочетем тези, които вървят нагоре и имат продукти, които донякъде са доказани и хората ги използват? Или ще заложим на високо рискови аптеки с много нисък или нулев марж на печалба?

Между другото, ако искате да научите всичко за дивидентите и да избягвате подобни капани, определено препоръчвам книгата ми „Силата на Дивидентите“, която е един истински работещ практичен наръчник по инвестиране и идва с безплатен видео курс и калкулатор в ексел, чрез който може да пресметнете справедливата цена на всяка една компания на фондовата борса.

Закупи книгата оттук: https://angelovdimitar.com/product/kniga-silata-na-dividentite/

Толкова от мен за „обещаващите“ и „доказаните 100 годишни“ компании. Надявам се намирате логика в това, което изложих в тази статия. Може да оставите своите мисли долу в коментарите 🙂

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!