Разликата между инвестиция в непродуктивни активи, като злато например, и продуктивни активи, като акции на компании и ETF-и, е фундаментална и свързана с начина, по който тези активи генерират стойност за инвеститорите.

Много е важно да разбираме в какво инвестираме, защото само така ще можем да оценим какво реално можем да очакваме от нашите инвестиции и най-важното – ще сме наясно какви рискове поемаме.

Много често разликата между продуктивни и непродуктивни активи не се отчита от начинаещите инвеститори, защото просто се търси някакъв вид доходност. Тази доходност обаче идва по съвсем различен начин и при продуктивните активи тя може да бъде стабилна и прогнозируема, докато при непродуктивните такива, просто разчитаме на други „сили“, които да ни донесат конкретна доходност.

Съдържание

Продуктивни Активи – Акции на Компании

Най-общо казано, продуктивни активи наричаме тези, които генерират някакъв доход и създават стойност. Акциите на компании, например, представляват дял от даден бизнес, който се развива като предоставя по-добри продукти и услуги, разширява се, съответно повишава оборотите си,а оттам и печалбите си през времето.

Акциите на компании генерират доходност за нас инвеститорите чрез изплащане на дивиденти, това е чистото парично изражение на доходността, което получаваме. Не всички компании обаче изплащат дивиденти. Например, една от най-успешните компании в света – Berkshire Hathaway на големия Уорън Бъфет, генерира стойност за своите акционери чрез регулярно реинвестиране и развитие на бизнеса и презакупуване на свои дялове.

Така, ние акционерите получаваме доходността като по-висока цена на дяловете, които притежаваме. Именно така работи и compounding-a, сложната лихва на фондовата борса. Не е нужно да правим нищо, а просто да оставим инвестициите си да се натрупат и да струват все повече и повече с ефекта на снежната топка.

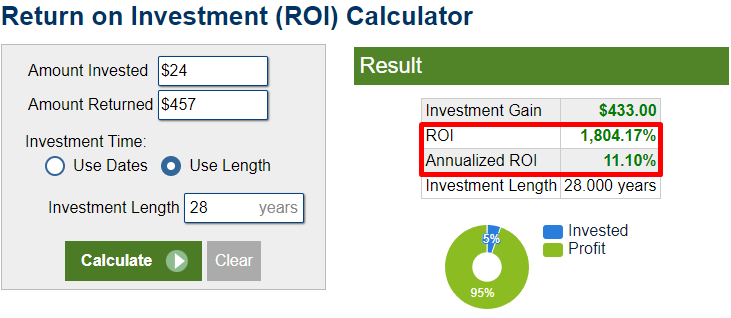

Например, ако през 1996-та година 1 дял от клас B дяловете на Berkshire Hathaway е струвал $24. Ако сме закупили 1 дял и не сме правили нищо, само сме го държали, сега, 28 години по-късно, този дял струва над $457, което ни дава възвръщаемост от над 1800% за този период или иначе казано по 11% средно на година.

Ето я сега компанията Johnson & Johnson, която е дивидентен крал, т.е. изплаща и увеличава дивидентите си повече от 50 години, всъщност са 63 години. 1 дял от компанията също е струвал около $24 през 1996-та година. Сега 1 дял струва $161, доста по-малко от Berkshire Hathaway, нали?

Да обаче през тези 28 години компанията е изплащала дивиденти. И ако приемем, че сме ги реинвестирали ние ръчно, сметката показва, че ако сме купили 1 дял от JNJ през 96-та и нищо не сме правили, а само сме си реинвестирали дивидентите, отново имаме доста добра възвръщаемост от почти 10% на година.

Тук разликата е, че възвръщаемостта не идва само от ръста в цената на акцията, а идва и от дивидентите и тяхното реинвестиране. Плюсът е, че ако търсим пасивна доходност, просто спираме да реинвестираме дивидентите и ги получаваме като пари в брой по акаунта си и съответно можем да правим с тях каквото пожелаем – можем да ги изтеглим и да ги похарчим, може да ги използваме да инвестираме и в други бизнеси.

Както стана ясно, това означава продуктивен актив – инвестиция в реален бизнес, който произвежда стоки и услуги и увеличава стойността си с времето като предлага по-добри продукти, разширява пазара си, увеличава печалбите си и това дългосрочно се отразява като по-висока цена на самия бизнес, съответно ние, като акционери, имаме по-висока цена за дял и именно така печелим, плюс дивидентите, ако сме избрали такива компании. Ето това е пример за продуктивен актив, който генерира стойност.

Непродуктивни Активи – Злато и други метали

Непродуктивни активи са тези, които не генерират доход или паричен поток сами по себе си. Златото, среброто и други суровини не създават нова стойност – те не плащат дивиденти, не развиват бизнес и не носят възвръщаемост освен в случай на промяна в цената им на пазара.

Основната причина за инвестиции в тези активи е тяхната функция на съхранение на стойността. Инвеститорите ги търсят в периоди на икономическа несигурност или инфлация, защото вярват, че златото и подобни активи запазват покупателната си способност по-добре от валутите.

Това естествено е доста спорно, защото тези активи се измерват в долари към момента, и по-висока цена обикновено означава по-слаб долар. Ако инвестираш в злато, печалбите ти зависят изцяло от това дали пазарната цена на златото ще се повиши.

Непродуктивните активи повишават цената си най-вече според теорията „The greater fool strategy“, при която купуваме кюлче злато да речем с мисълта, че след 1-2-5 или 10 години някой друг ще е готов да заплати повече за това кюлче отколкото ние сме платили за него и така да направим някаква печалба.

Ето я голямата разлика от продуктивните активи. Ние се надяваме, че някой друг ще купи нашето злато за повече пари. Но то си е същото парче злато, няма промяна, не е произвело нищо, неговата стойност е абсолютно същата както в момента, когато сме го закупили.

Тоест, още веднъж, златото не произвежда нищо – не създава нова стойност или доход през времето докато го притежаваш. 1 кг злато закупено сега ще има същата стойност и след 100 години. Това е просто метал. Златото е най-познатият пример за непродуктивен актив, който не генерира стойност.

Не можем да измерим какво да очакваме от златото, защото това не е компания с продукти, обороти и печалби. Всяка една компания можем да прогнозираме консервативно нейното развитие, както го правим в Angelov Dimitar Community всяка седмица с различни акции, и просто да видим какво можем да очакваме, какво реално може да ни донесе за следващите 5 или 10 години и така достигаме до справедливата цена на всяка една компания и разбираме дали сега е удачен момент да се купят акции или пък не, т.е. дали компанията е подценена или надценена.

Достигаме до тези изводи чрез прогнозиране на бъдещите парични потоци, на печалбите, правим обстоен анализ на бизнеса, на сектора, в който оперира и така имаме наготово много параметри, които могат да ни помогнат да вземем правилно за нас инвестиционно решение.

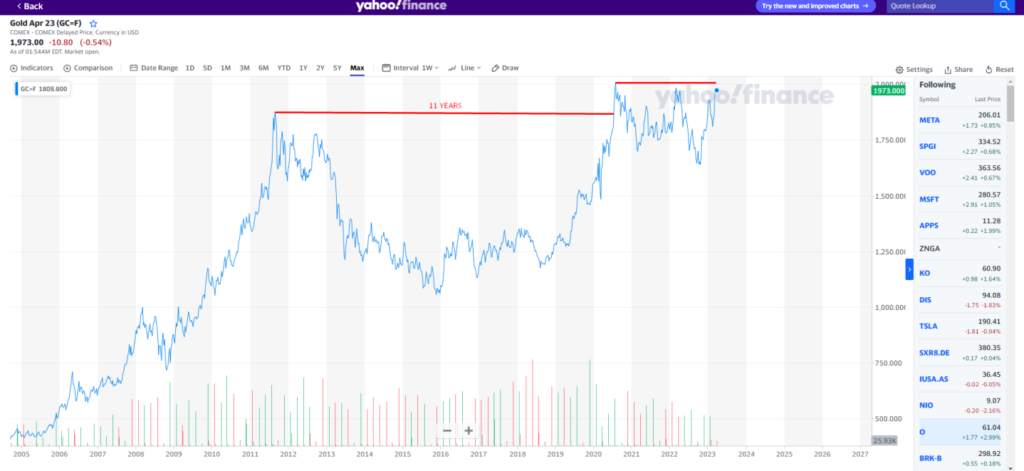

Златото няма справдлива цена. То има само пазарна цена. И ето 2 графики, които показват какво се е случвало преди с цената на златото, както и кой всъщност притежава най-много злато.

На тази графика виждаме как от 1980 година златото не прави нищо за инвеститорите в него. Цената му се връща на същите нива чак през 2007-ма година. Това са 27 години, през които парите на инвеститорите в злато са стоели заключени без да правят нищо докато инфлацията работи върху тях.

Ето го и последния заключен период от 11 години, който настъпва малко след кризата от 2008-ма:

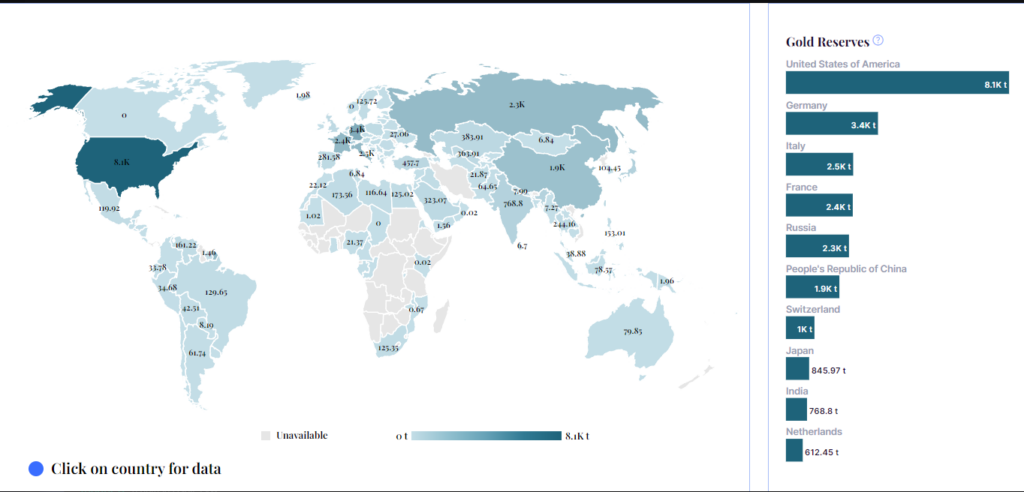

А вижте кой притежава ЗЛАТОТО по света. Не си мислехте, че то е изцяло в ръцете на инвеститори като мен и вас, нали? Та ако смятате, че цената на златото не е манипулирана, жестоко се лъжете. Държавите, централните банки могат да правя с цената каквото си пожелаят.

Не ме разбирайте погрешно. Аз не отричам дадена инвестиция. Просто излагам данни, за да бъде всеки наясно с фактите и да прецени за себе си дали иска да инвестира в нещо или не. Не приемайте нищо като финансов или инвестиционен съвет. Златото може да удвои цената си през следващите 5 години например. Но може и да не го направи. 50 на 50 шанс 🙂 Малко на късмет е всичко с този тип активи. Затова аз избирам нещо, което мога да измеря, да оценя, да прогнозирам, нещо продуктивно, което да ми носи доходи по стабилен начин.

И за финал за златото… казваме, че купуваме злато и казваме, че инвестираме в акции 🙂 Ето я самата разлика още отначало.

Криптовалути

Криптото пък е най-последният и модерен непродуктивен актив, който човечеството познава. Криптовалутите също не носят стойност. Тяхната цена се определя от пазарния сентимент, т.е. колко хора искат да притежават например Bitcoin. Ако повече хора го искат, цената расте. Ако по-малко хора го искат, цената пада. Това е!

Докато при компаниите тези желания за притежание се базират на нещо – на по-добри продукти, на по-големи печалби и т.н., при непродуктивните активи това нещо го няма. Криптовалутите към момента са чисто спекулативен инструмент, от който много хора печелят пари, но много повече хора губят пари, просто, защото смятат, че когато и да купят някоя криптовалута, тя ще ги направи богати – The greater fool strategy!

Криптовалутите нямат справедливи цени, няма как и да имат. Децентрализацията е под въпрос. Единствено и само Bitcoin е криптовалутата, която няма „собственик“ и за нея можем да кажем, че има ниво на децентрализация. Всички други нямат!

Аз лично предпочитам Bitcoin пред ценните метали, защото дава един потенциал за доходност, макар и по непродуктивен начин. Но най-вече го предпочитам, защото е вид актив, който е независим, поне засега, от текущата монетарна система. Да, неговата цена се определя в долари, да, има доста големи китове, които могат да бутат цената, да, всичко това е така, но все пак, аз с моя леджър притежавам все едно физически този актив и никой (засега) не може да го бутне.

Ако в даден момент Bitcoin започне да се измерва не в долари, а в нещо друго или да представлява сам по себе си средство за обмен на стойност, хората, които притежават ще бъдат облагодетелствани. Но докато това се случи, цената му ще бъде задвижвана винаги от алчността на хората да купят и да продадат на следващия след тях на по-висока цена.

Изкуство и антични предмети

Има непродуктивни активи, които малко хора като цяло оценяват, но този тип активи са склонни в действителност единствено и само да повишават цената си. Обратното е твърде малко вероятно.

Ако например имате картина на Пикасо, колкото по-дълго време минава, толкова повече ще струва тази картина. Тук покачващата се цена се изразява в това, че даденият художник вече го няма, а неговите произведения са фиксирани като бройка. Никога няма да има друг Пикасо и колкото повече време минава, толкова по-скъпи ще бъдат неговите картини.

При този тип инвестиция цената се определя отново от хората – кой колко силно желае да притежава дадения предмет. Но зад желанието за това притежание не стои само жаждата за по-голяма печалба като продадем на някой друг. Просто самите активи носят стойност, която се увеличава във времето, макар и по непродуктивен начин.

Не са един или два примерите, при които ставаме свидетели на супер богаташи трупащи произведения на изкуството и други предмети. Тези хора не са глупави. Те не искат да купят една картина сега и да я продадат след 1 месец за 1 милион повече. Такива са подбудите при криптовалутите 🙂

Произведенията на изкуството, античните предмети, това са активи, които действително запазват стойността си през годините, съответно я и увеличават. И отново, замислете се, какъв е шансът някоя рядка картина или дори не толкова рядка или пък друг предмет идващ от историята, да струва по-малко вбъдеще?

При този тип инвестиция обаче е много важно да се доверим на професионалисти, които могат да докажат, че дадените предмети са истински, да издадат съответен сертификат и т.н. С други думи, не е фасулска работа като да купиш някоя акция или пък крипто и да кажем, че все пак е за хора, които могат да си го позволят, няма да станат нещата като с по €5 на ден кафета в S&P 500 🙂