Тази статия няма да е инвестиционен съвет, но пък затова ще посочва неоспорими факти за ползата от това да останем инвестирани на пазара. Много проучвания са правени, от различни институции, инвестиционни банки като JP Morgan, Bank of America и редица други и всички тези проучвания достигат и показват една много голяма истина:

Time in the market beats timing the market!

На български език можем да си го преведем, че времето прекарано на пазара побеждава опитите да нацелим пазара, т.е. да купим на ниско, да продадем на високо, пак да купим, пак да продадем и т.н…

Не веднъж съм споделял графики от подобни проучвания в статии, видеа, в седмичните бюлетини и все пак реших да направя конкретно съдържание на тази тема, използвайки една публикация от социалната мрежа Reddit, която публикация стана популярна в цял свят преди 4 години и всъщност до голяма степен обиколи всички социални канали, в които се говори за финанси и разби доста митове, най-вече този, че трябва да сме активни на фондовата борса, за да успеем.

Статията Timing the market в reddit: https://www.reddit.com/r/financialindependence/comments/c02ml4/timing_the_market_the_absolute_worst_vs_absolute/

Та, авторът на тази статия е извлякъл всички данни за S&P 500 за последните 40 години и е направил модел, който сравнява възвръщаемостите на 3 различни “героя”, прилагащи 3 различни инвестиционни стратегии на фондовата борса. Героите са хипотетични и всяко съвпадение с реалността е случайност 🙂

Предположено е, че 3 приятелки – Тифани, Британи и Сара са отделяли по $200 на месец в продължение на 40 години, т.е. по $96 000 всяка, но и 3-те са постигнали различни резултати, базирани на различните стратегии, които са приложили.

Съдържание

Тифани – опитите за “нацелване” на пазара

Тифани е типичен пример за F.O.M.O. инвеститор. Тя, наблюдавайки пазара и виждайки цялата еуфория по бул маркетите, иска да участва, за да не “изтърве” възможността. Иска да спечели, вярва, че ще спечели и като повечето инвеститори, инвестира всичко, с което разполага само тогава, когато пазарът върви нагоре.

На всичкото отгоре, тя някак си е успявала да нацели най-големите върхове, точно тогава е инвестирала, след което пазарът пада и то пада значително. Например, инвестирала е на върха през 1987-ма година и след това пазарът пада с 33%. Същото е направила и при останалите корекции и кризи на пазара за този 40 годишен период, т.е. събира по $200 на месец, държи ги в спестовна сметка, която и дава по 3% на година (едно време е имало такива) и инвестира всичко събрано в най-големите пикове, като след това пазарът рязко пада с двуцифрени проценти.

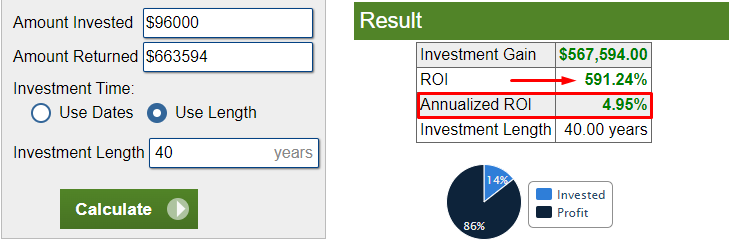

И какво според вас е постигнала Тифани? Загубила е много, нали? Ами… не съвсем. $96 000, които е спестила и инвестирала за целия този период, всъщност, са се превърнали в $663 594 🙂 И това означава, че въпреки лошия тайминг на пазара, все пак Тифани е постигнала една доста добра възвръщаемост от близо 5% средно на година за целия този период.

Нещото, което е спасило Тифани да не претърпи огромни загуби, е оставането на пазара. Тя не е продала нито една от инвестициите си. Просто е купувала и държала, това е. И всъщност, инвестирането дори в пазарните пикове за 4 десетилетия, не е успяло да превърне инвестициите и в губещи такива, защото пазарът дългосрочно винаги е вървял нагоре.

Британи – винаги нацелва и купува “на дъното”

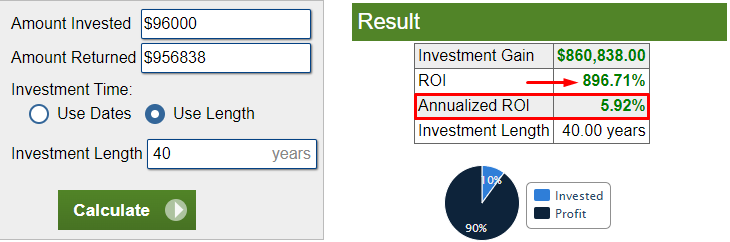

По някаква луда случайност или луд късмет, Британи е успявала да уцели дъното повечето пъти и да инвестира точно тогава. Тя, също като Тифани, е спестявала по $200 на месец, държала ги е в спестовна сметка даваща по 3% на година (вече няма такива, освен ако не държим парите си например в облигации) и когато дъното настъпи, инвестира всичко, което е събрала за определения период.

Опитите на Британи да “нацели” пазара са съпроводени от емоции и отделяне на много време – следене на всякакви икономически новини, правене на анализи, поддаване на чужди мнения и на продавачи на страхове… и тъй като човешкият фактор, емоциите в инвестициите повече пречат отколкото помагат дългосрочно, Британи решава да инвестира всичко, което има през 1990-та година, когато започва войната в близкия изток и пазарът е на минус 19%.

Британи продължава да спестява и в крайна сметка при кризата от 2008-ма инвестира всичко на дъното, когато индексът S&P 500 е с над 50% надолу. И за тези действия и “бездействия”, резултатът е, че нейните $96 000 са се превърнали в $956 838 или това е близо 6% възвръщаемост на година.

Е, този 1% повече в сравнение с 5% при Тифани, дали си заслужава цялото това време, всички нерви, колебания и емоции хвърлени по нацелването на този пазар?

Сара – постоянството е ключът към успеха

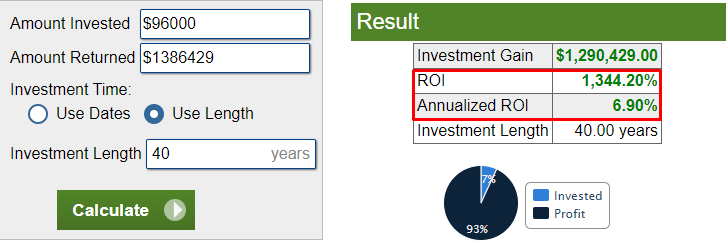

Ето я и Сара, чиято стратегия е по-различна от стратегиите на предните 2 дами. Нейната стратегия е DCA – Dollar Cost Average, дори и тя да не е знаела какво означава тази стратегия и да я е прилагала неволно. Сара не се е опитвала да нацели дъното или да хване някакъв тренд, от който да спечели “много”. Тя не е слушала продавачите на страх и не се е плашила, че идва краят на фондовата борса (да ви звучи познато?). Вместо това, в продължение на 40 години, Сара е инвестирала абсолютно всеки месец своите $200 в индексен фонд, който следи представянето на S&P 500. Тоест, тя дори не е събирала пари в спестовна сметка, даваща и някакъв процент лихва, а всеки месец, $200 от доходите и автоматично са били инвестирани в индекса.

И Сара не се е интересувала от моментната цена на S&P 500. Тя е инвестирала на високо, инвестирала е и на ниско, на едно и също число всеки месец, без да пропуска 40 години поред. И когато решава да се “пенсионира”, Сара поглежда акаунта си и вижда, че нейните $96 000 са се превърнали в $1 386 429. Това е близо 7% възвръщаемост на година.

И така, Сара със своята пасивност и дори незаинтересованост към инвестициите си, побеждава другите 2 дами по възвръщаемост – Тифани, която инвестира F.O.M.O. на пазара и Британи, която успява да нацели пазарните дъна с безупречна точност до стотни от процента.

Равносметката

Незнам колко от вас разбраха и усетиха, че една от дамите е всъщност инвеститор, който донякъде можем спокойно да кажем, че не съществува като типаж или поне не е известен досега на света 🙂 Това е Британи, която нацелва с точност пазара. Това в реалността не се получава. Никой не може да каже къде е дъното и да го нацелваш няколко поредни пъти с точност статистически е невъзможно.

И все пак, както предположихме, с вкарване на малко емоции, за да е по-достоверно и реално, Британи е успявала да нацели някои дъна, но тя отново не постига по-голяма възвръщаемост от Сара, която смазва своите приятелки с пасивността си.

И накрая, ето резултатите:

- Спестени пари/инвестирани: $96,000

- Инвестиция: Buy & Hold S&P 500

- Тифани (F.O.M.O. инвеститор): $663,594

- Британи (нацелва пазара): $956,838

- Сара (DCA докрай): $1,386,429

Ако се чудите дали да продадете на загуба, дали да закупите използвайки всичките си налични средства или пък да не правите нищо… тази статия със сигурност може да ви помогне да вземете решение. Надявам се разбрахте, че дългосрочното инвестиране е процес и е най-печелившо за нас, когато подходим точно по този начин, както го е направила Сара – с постоянство.

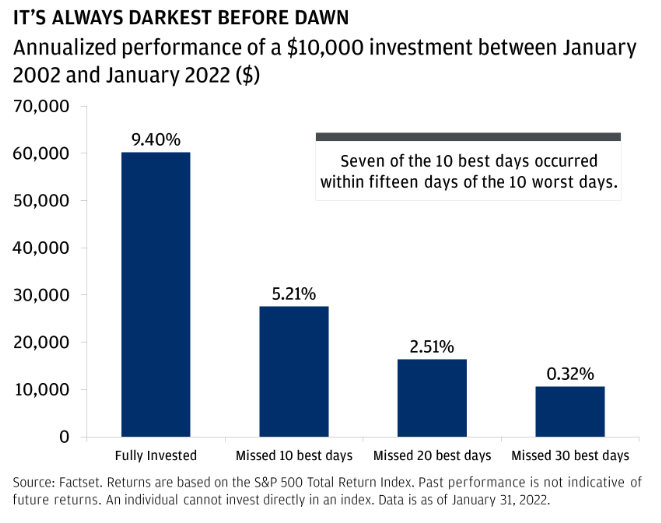

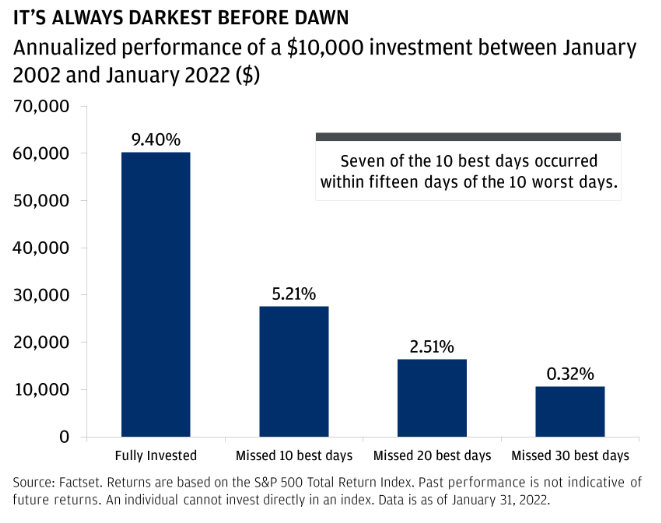

Имайте предвид, , че ако сте изпуснали само 10 от най-добрите дни на пазара за последните 20 години, това ще намали възвръщаемостта ви двойно. И не го казвам аз, нито искам да доказвам нещо. Всеки знае себе си. Това са официални данни, официални статистики. Нека всеки направи своите изводи.

***Тази статия не е финансов или инвестиционен съвет. Процентите, сметките и данните, които са изложени са взаимствани от публикацията в reddit. Аз инвестирам в S&P 500 и няма да спра да го правя, освен ако няма страшно силна причина, за да ме разубеди 🙂 Защо ще продължавам да инвестирам дори при корекции? Защото това правят инвеститорите в стойност – те инвестират ударно в такива времена 🙂 А и нека се запитаме… какво става, ако НЕ инвестираме? Ами става това, че загубата ни е сигурна. Едно от най-сигурните неща на света е, че ако не използваме парите си, ние ще ги загубим. Това е ясно, също както е ясно, че слънцето ще изгрее.

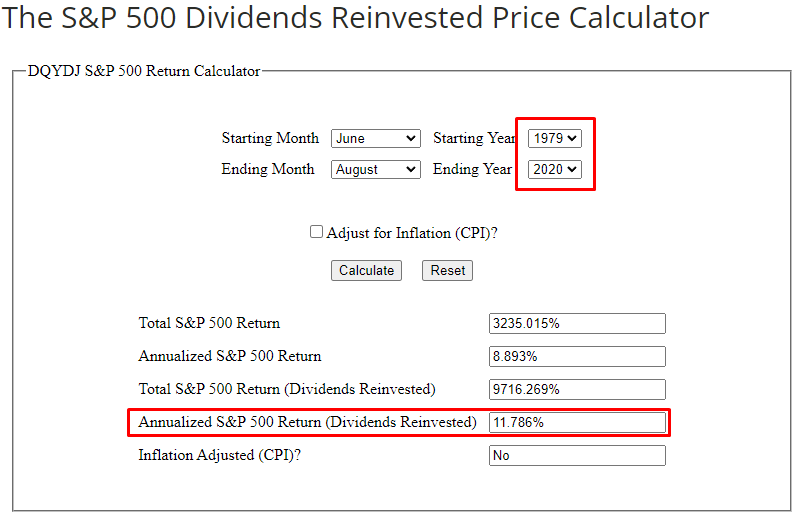

***Само да вметна, че моите сметки за този 40 годишен период всъщност са по-различни като проценти – близо 12% връща индексът за упоменатия период, но не процентът тук е важен, а подходът.

Благодаря ви, че прочетохте тази статия и се надявам тя да ви е била полезна. Ако е така, не се колебайте да я споделите с някой друг, който се интересува от инвестиции. Нека станем повече българи, които искат да превърнат инвестициите в част от живота си.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: “Как да инвестирам като нищо не разбирам?“. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: “Силата на Дивидентите”, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

*Съдържанието на този уебсайт под формата на статии, видеа, продукти и услуги не бива да се приема като финансов или инвестиционен съвет. Инвестициите могат да се понижават и повишават. Капиталът ви е изложен на риск. НЕ инвестирайте, ако не сте наясно с този факт! Винаги взимайте информирани решения, базирани на собствено проучване.

Инвестиции с фиксирана доходност от 7% на година. Избери алтернативата на банков депозит iuvoSAVE: РЕГИСТРАЦИЯ!

Инвестиции с фиксирана доходност от 6.75% на година с Bondora Go & Grow: РЕГИСТРАЦИЯ!

Не забравяйте да се абонирате и за бюлетина на сайта, който ви изпращам всяка седмица с новини, новости, разсъждения върху пазарите и инвестициите – АБОНИРАЙ СЕ

Ако искате да подкрепите моя проект angelovdimitar.com, направете го в PATREON:

https://www.patreon.com/AngelovDimitar

Последвайте ме и във FB, INSTAGRAM и TikTok

За да получавате известия за нови статии на сайта, запишете се за известия от камбанката в долния десен ъгъл на вашия екран.

Благодаря ви и до скоро!