Здравейте, играли ли сте някога Monopoly? Бас държа, че сте го правили. Помните ли каква беше целта на играта – да придобиваме имоти, да строим къщи, а след това да ги заменяме с хотели, и през всичкото това време да получаваме наем. А защо да не поиграем тази игра и в реалният живот?

В тази статия ще изневеря малко на практиката си, и ще споделя един вид инвестиция, която аз все още не практикувам, но смятам да започна през 2021.

Както се досещате от заглавието, става дума за инвестирането в недвижими имоти – физически такива, а не REITS, които се търгуват на фондовата борса.

Ще разделя статията на 2 части. В тази 1-ва част ще обърна внимание на инвестицията с цел приходи от дългосрочен наем. Във 2-ра част ще наблегна върху сезонната заетост, нощувките и комбинираният вариант – дългосрочен наем и нощувки. Също ще споделям с вас и други полезни детайли, на които според мен трябва да обръщаме внимание.

Имотите като тип инвестиция

Имотите като инвестиция са се доказали във времето. В големите градове цените ще продължават да се покачват, съответно и наемите. Просто няма как да бъде по-различно. Като всичко останало на пазара, посоката на цените е една и тя е нагоре. Това, което харесвам в недвижимите имоти, е контрола върху инвестицията, който получаваме.

Това, всъщност, е една от най-сигурните инвестиции, които можем да направим, стига да изберем изгодна в дългосрочен план за нас сделка. Това се получава след много сметки и преговори, но в крайна сметка се получава и има страшно много доказателства от хора, които го практикуват. Имотите са един от най-добрите активи, които можем да притежаваме.

Наемите се вдигат ежегодно с поне от 3% до 5%. Това е по официални статистики, а знаете, че те в повечето случаи не са точни. И аз имам лично наблюдение върху това. Преди 10 години отдавах под наем едно двустайно помещение в квартала, в който живея и в момента. Наема беше 150 лв на месец. Ако сега искам да отдам същото това помещение, то наемът ще е минимум 350 лв. Да не говорим, че към него мога да предложа също и паркоместа и други екстри и така месечният ми доход да набъбне спокойно до 500 лв.

Но нека вземем за пример само жилищната площ – 350 лв. За 10 години, размерът на наемът се е покачил със 133% от първоначалният. Ако раздробим покачването на проценти през всяка една от 10-те години, то излиза, че годишното поскъпване на наема е 8.85%.

Този процес ще продължи да се случва. Няма как цените да остават същите с години, поради инфлацията, на която сме свидетели и на която сме подложени. Хубавото в нашият случай, ако закупим имот с ипотека, е че вноската ни по кредита ще е горе долу една и съща през целият период. Съответно, цялото увеличение, което получаваме всяка година ни идва като допълнителна покачваща се доходност.

Макар и в момента да нямам инвестиции в тази сфера, не и по начина, който ще споделя с вас, от няколко месеца проучвам усилено пазара в моят град и съм имал редица срещи с брокери, наемодатели и наематели. Смея да твърдя, че съм си изградил доста добра идея за това какво би било печелившо за мен и какво всъщност би си заслужавало в дългосрочен план.

Също, ще споделя с вас от какво да се пазите при такива сделки и как някои от не толкова добронамерените брокери ще се опитат да ви “подхлъзнат” и излъжат. След като прочетете тази статия, сигурен съм, че ще може бързо да отсявате добрите сделки и добрите брокери, с които ще работите. За кратко време ще можете да прецените дадена сделка и дали тя си заслужава.

Изгодно или Не?

Недвижимите имоти са чудесна инвестиция. Но не всички, разбира се. Важно е да погледнем в дългосрочен аспект на този тип вложение. За съжаление, в България цените на имотите са високи, докато в същото време наемите са ниски. Не ме разбирайте погрешно, наемите са според стандарта за съответният град. Но ако съпоставим цените на някои имоти в САЩ например, с размера на техните наеми, ще видим, че разликата с България е доста голяма.

През 2006-та година имах възможността да живея и работя в САЩ за кратък период от време. Директните ми впечатления са от 2 града – Boston и Las Vegas. Докато в първият град имотите бяха абсурдно скъпи, малки на площ и в пренаселени сгради, то в града на греха нещата стояха по различен начин. И смея да твърдя, че сега, 15 години по-късно, нещата не са променени много. Лас Вегас си остава евтина дестинация за пазаруване на недвижимо имущество и съответно за добра възвръщаемост на инвестицията.

През 2006-та година, мой приятел си беше закупил 2 къщи с ипотека, като той живееше в едната от тях, а другата отдаваше под наем. Къщите бяха великолепни, не много нови, не много стари, от края на 90-те, с по 2 спални, голяма дневна, кухня, малък двор с басейн и гараж за 2 автомобила. Цената им беше около $120 000. А месечният наем също беше много хубав – $1200.

Имах също и познати, които наемаха one bedroom апартаменти в някой затворен комплекс на цени от $1000-$1200. Да, те бяха малко по-евтини за покупка, но бяха едностайни (кутийки) и нямаха нито едно от удобствата на къщата.

В днешно време, цените на имотите там естествено са по-високи, но и наемите също се покачват с горе долу същите темпове, т.е. наема следва до някаква степен цената на имота.

Ако в момента в Las Vegas може да закупите хубав имот за $200 000, то наемът ви ще е от порядъка на $1800-$2000, като имайте предвид, че подобни имоти са напълно оборудвани за нанасяне и живеене. Да не говорим, че има и имоти, които са за около $100 000 и месечният им наем също е около $1500. Разликата при тези жилища е, че ще трябва да ги реновирате.

Сами виждате и можете да съпоставите цените на имотите и наемите в САЩ с тези в България. Ако предположим, че в България закупите апартамент за €100 000 (голям двустаен или тристаен), то наемът, който ще му вземете няма да бъде повече от 1000 лв, т.е. €500 и най-вероятно вие сами ще трябва да оборудвате това жилище, което още доста ще го оскъпи. Обосновавам се на цените в моят град. Виждате голямата разлика в съотношението между цена на имота и наем. Разликата е минимум двойна, в някои случаи и много повече, зависи колко изгодна сделка сте сключили.

Така че, не мислете, че инвестирането в имоти в България е винаги печелившо. В тази статия ще се опитам да наблегна на цифрите и да ви покажа как да изчислим дали ще сме на печалба от даден имот или пък ще сме на загуба. За мен това да бъдем “отгоре” е постоянен процес. Аз не се примирявам с имоти, които евентуално някой ден биха си върнали инвестираното, а ако това не стане, “поне ще останат за децата”…

Много хора разсъждават по този начин и действат по този начин. Може би са прави за себе си. Но за мен, когато говорим за инвестиции, те трябва да вкарват пари в джоба ми всеки месец и всяка година, а не аз да изкарвам пари от джоба си и да доплащам за ипотека или други разходи. Аз искам да превърна бъдещите си имоти в актив, който да ми носи доходи. Ако не ми носи никакви доходи, то той не е и никакъв актив за мен. Само причината, че “някой ден” цената му ще се е вдигнала много и ще мога да го продам, за мен не е достатъчна. Предпочитам да накарам вложените пари да заработят за мен колкото се може по-бързо.

Имотите са и предпочитан вариант за инвестиция за много българи. Ако решите да се занимавате сериозно в този сектор, ако подхождате предприемачески, а не емоционално, то със сигурност ще успеете. Колкото повече огледи правите, с колкото повече хора общувате в тази сфера, ще намирате все по-изгодни за вас сделки.

През 2021-ва година, живот и здраве, ако всичко е нормално, ще споделям опита си с вас за инвестирането в недвижими имоти. Ще ви направя свидетели на реални сделки и ще говорим в реални цифри. В духа на angelovdimitar.com, няма да видите да рекламирам дадена агенция, конкретен брокер или каквото и да е друго. Ще държим нещата НЕ комерсиални, за да са максимално достоверни и да ви помогнат вие сами да направите своите избори.

Моята идея за инвестиция

Както споменах в началото, интересувам се от този тип инвестиция от около 6 месеца, като активно следя какво се случва, чета книги и други материали на тази тематика и се опитвам да отсявам информацията от различни брокери.

Никога досега не съм правил инвестиция в недвижим имот от типа, който ще спомена. Може би затова съм и толкова “нахъсан” и искам да знам все повече и повече и така да обогатявам плановете си. Досега съм инвестирал единствено в бизнес имоти, които също са ми носили добри доходи, но и работата по тях, както и управлението, са доста повече. В тази статия няма да обърна внимание на тях. Вместо това, реших да споделя с вас една моя идея, която най-вероятно много от вас също споделят. Тя е от любимият ми тип – за начинаещи.

Методът, който ще опиша, според мен е много подходящ за старт в инвестирането в недвижимо имущество. Не изисква супер големи суми, а в същото време може да ни даде една доста добра възвръщаемост и то дългосрочно.

И така, недвижимите имоти, които заглеждам, са от типа двустайни или едностайни апартаменти на цена до €30 000. Целта ми ще е да ги отдавам за дългосрочен наем от 400-500 лв на месец, но също искам и имотите да имат възможност за използване за нощувки (50-60 лв на вечер), например чрез Airbnb.

С други думи, приоритета ми ще е дългосрочното отдаване под наем, но в зависимост от локацията и интереса към имота, мога да се възползвам и да направя дори по-голяма печалба за годината, като отдавам апартамента за нощувки през летният сезон.

Изгодна ли е сделката

На пръв поглед, както повечето хора пресмятат “кръчмарската”, €30 000 (60 000) лв цена на имота и месечен наем от 500 лв (6000 лв на година), изглежда доста добре, 10% възвръщаемост всяка година.

На тези 10% ще наблегнат и повечето брокери, които ще ви предлагат имоти. Пазете се от такива “агенти”, които пресмятат печалбите ви наум и се опитват да ви убедят, че инвестицията си заслужава.

Реалността е коренно различна. Сега ще навляза в детайли, за да разберем наистина доколко може да е изгодна една инвестиция в дългосрочен план и какви са лимитите, с които можем да се съобразим.

Казахме, че имота, който ще вземем за пример е апартамент (едностаен или двустаен) в централните части на града, с месечен наем от 500 лв. Нека също предположим, че за придобиването на този имот ще използваме ипотечен кредит. Нашето самоучастие ще е 15%.

Тук искам да вметна едно допълнение за тези от вас, които търсят обяви по интернет. Навярно сте попадали на много малко или изобщо не сте срещали подобни имоти на такива цени, и то в централни части на градовете. Както споменах в началото, такива оферти има и то не малко. Аз дори съм изтървал няколко такива, тъй като съм все още начинаещ в тази сфера и колебанието понякога надделява над дългосрочният ми поглед върху инвестицията. Съвета ми е да си намерите “пекан” брокер, който да ви свърши работа. Повярвайте ми, ще се учудите какви изгодни сделки могат брокерите да ви поднесат.

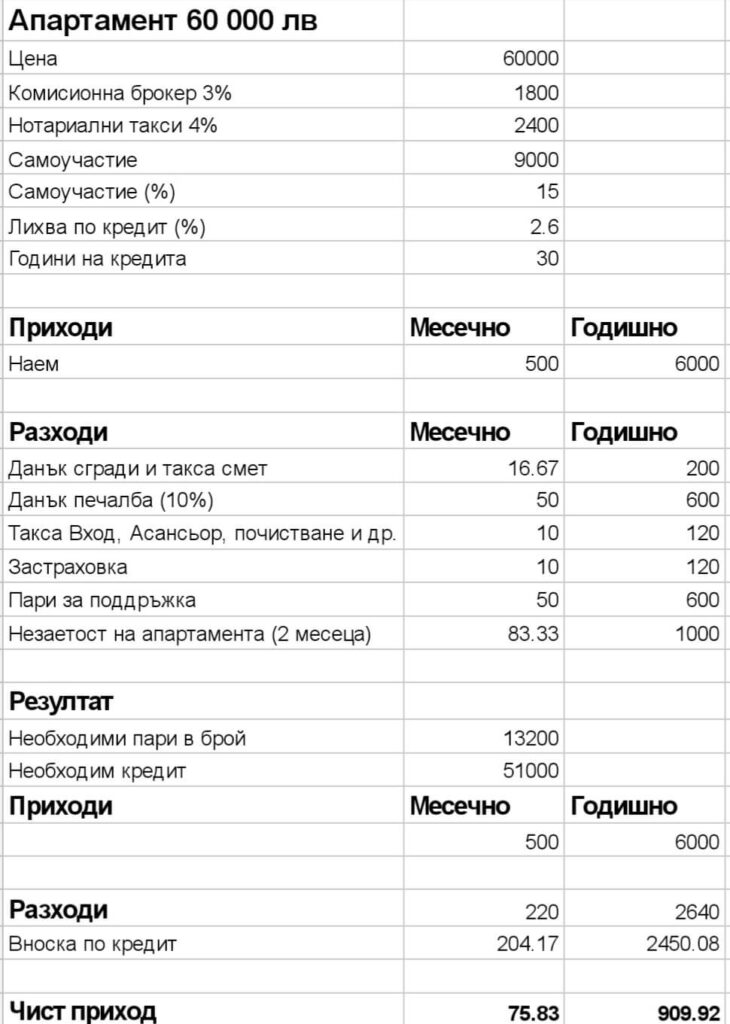

Погледнете следната таблица. Постарах се да разбия приходите и разходите на месечни и годишни и така цялостната картина да е по-ясна.

Първо вземаме предвид модела на инвестиция, при който разчитаме изцяло на дългосрочен наем.

При цена на имота от 60 000 лв, трябва да си осигурим 4200 лв или това са 7% за брокерски услуги и нотариални такси. Също, нашето самоучастие е 9000 лв (15% от цената на имота по пазарна оценка). Тоталът, който ще трябва да извадим от джоба си е 13 200 лв.

Брутен доход от наем

Месечният ни наем е 500 лв или 6000 лв годишно (12 месеца Х 500 лв). Това е брутен доход от наем и от него започваме да изваждаме разходите.

Вноска по кредит и местни данъци

Най-големият ни разход ще бъде вноската по кредита ни, която ще е 204 лв. Следват годишните местни данъци и такси към общината – данък сгради и такса смет, които да предположим, че ще ни струват 200 лв годишно или по 16.67 лв на месец. Тук искам да вмъкна, че данъците за всяка община са различни. Слагам тази сума от 200 лв като максимум за този имот и я изчислявам върху пазарната цена на имота. В действителност, данъчните оценки, върху които се изчисляват общинските данъци са по-ниски и за подобен апартамент всъщност годишното плащане може да е и на половина. Но тъй като нямам точна представа колко точно би струвало на година притежанието на имот като този, вземам за пример една по-голяма стойност.

Данък Печалба

Към сметката с разходите включваме и данък печалба, който за физически лица е 10% или 600 лв на година (50 лв на месец). Тук има възможност да бъдат признати 10% разходи по имота и така сумата, върху която ще бъде приложен данъка е 540 лв (600 – 60).

Такса ВХОД

Продължаваме с така наречената такса “ВХОД”, която е налична почти навсякъде и в нея влизат пари за осветление на общите части, асансьор, почистване и други. Да предположим, че това ще ни коства по 10 лв на месец или 120 лв годишно.

Застраховка

Много е важно да направим застраховка на жилището. Така ще спим по-спокойно, а и нашите наематели също. Инциденти се случват постоянно и всъщност никой не е застрахован. Добре е да знаем, че например при пожар, наводнение или кражба, щетите до голяма степен ще ни бъдат покрити. Наемателите ни също ще вземат под внимание това преимущество, когато се чудят дали да изберат нашият апартамент или някой друг, тъй като те държат личните си вещи в имота. Като цена за застраховка съм сложил 120 лв на година или това са по 10 лв на месец.

Разходи по поддръжка

От голямо значение е всеки месец да отделяме сума от наема, която би ни послужила за поддръжка на имота. В това число влизат освежаване на апартамента след някои наематели, ъпгрейд или ремонт на оборудването и други. Сумата от 50 лв месечно (600 лв годишно) е като минимална за тази цел. Ако имаме късмет и попаднем на читави наематели, то този “фонд” за поддръжка може да се натрупа за 1 или 2 години и да ни послужи да направим по-съществен ремонт или подобрение на помещението.

Незаетост на апартамента

Добре е при пресмятането на разходите да имаме предвид и че никой не може да ни гарантира 100% заетост на имота през цялата година. Ето защо аз избирам да смятам наема за 10 месеца, вместо за 12 месеца. Отчитам незаетостта като разход от 1000 лв годишно (2 наема по 500 лв). Това на месец се равнява на 83.33 лв. В същото време, разходите по апартамента си вървят за пълна година от 12 месеца. Добре е да включим фактора “вакантност” в сметката. Така придобиваме по-реална представа за крайните суми. Разбира се, ако наемателите ни са сериозни, тези 1000 лв ще са ни като бонус за годината, ако имаме цяла година заетост. Тук отбелязвам, че при 5000 лв доход на година, данъка ни всъщност ще е 500 лв, вместо гореспоменатите 600. Нарочно оставям по-голямата стойност, защото винаги е по-добре да смятаме потенциално повече. И ако всъщност сметката е по-малко, то тази разлика ще влезе в джоба ни. Аз лично предпочитам този вариант.

Равносметката

И така стигаме до финалните цифри, които ни показват чиста печалба от 76 лв на месец или 910 лв на година.

Ако вакантните 2 месеца използваме за отдаване на имота за нощувки, то печалбата ни ще е доста по-голяма. Но повече за това в част 2 на тази статия.

Това според мен е една напълно реална сметка, която всеки може да си направи с една екселска таблица или някое приложение. Аз използвам приложението Real Estate Calculator, което е безплатно и може да изтеглите на вашият смартфон. Ето линк към него: https://play.google.com/store/apps/details?id=com.snc.realestatecalculator

От описаният случай става ясно, че трябва да имаме минимум 13200 лв в брой за самоучастие при покупката. Имайте предвид, че колкото по-голямо е самоучастието ви, толкова по-голяма ще е крайната ви печалба, защото вноската по кредита ще е по-малка. Но не препоръчвам да се купуват имоти изцяло кеш или дори с 50% кеш. Когато говорим за инвестиционни имоти, нека позволим на наема им да плаща за всичко.

Ясна преценка

Смятам, че е много важно реално и максимално ясно да преценим разходите, които ще имаме. Може би съм разочаровал някои от вас с фактите, които поставих по-горе, а именно, че ни остават само 76 лв от 500 лв месечен наем. Но това е реалността и по-добре да се съобразим с нея и да спечелим по-малко, отколкото да се заблуждаваме и накрая да трябва да вадим пари от джоба си, за да покрием разходите по иначе инвестиционният имот. В този момент, когато започнем да правим това, имота се превръща моментално от актив в пасив за нас.

Неизбежното увеличение на наема

Имайте предвид, че както споменах в началото, с 8% скок в наемите всяка година, няма да усетите как времето ще мине и ще получавате много повече от първоначалните 76 лв.

Нека го сметнем – 500 лв с 8% годишно повишение на наема. След 5 години, парите, които ще получавате месечно от наем ще са 735 лв. След 10 години те ще са 1080 лв на месец. В същото време, най-големият ви разход, вноската по кредита, ще е в същия размер от 204 лв месечно. Знам, че официалните статистики за увеличението при наемите са от порядъка 3-5% годишно, но реалните, както винаги, са по-различни. Може сами да сметнете колко бихте получавали след Х на брой години, базирайки се на вашите собствени наблюдения и проучвания за районите, върху които имате поглед. Просто използвайте някой калкулатор за сложна лихва като този: калкулатор.

Също може да видите с колко са се вдигнали наемите във вашият регион за определен период назад във времето. За целта ще трябва да имате поглед върху цените назад във времето. Може да използвате следната формула:

%Н = (НН-ПН)/ПН *100

%Н – процента на годишно увеличение на наема

НН – настоящият наем

ПН – предишният наем

Други разходи

В примера не съм включил разходи, които могат да възникнат при придобиване на имота. Такива най-често могат да бъдат реновация и ремонт на помещенията. Ще бъда честен с вас и ще ви кажа, че е напълно реално да намерите жилище за посочената цена, което да е в добро състояние за отдаване под наем. Аз съм разглеждал такива. Но има и голяма вероятност да имате нужда от допълнителни средства за ремонт или освежаване. В такъв случай, най-добре е да имате още пари в кеш, които да използвате.

Но ако нямате тези пари или просто не искате да влагате повече, ще ви споделя варианти как можете да го направите:

ВАРИАНТ 1:

Има вероятност оценката на банката да е по-висока от цената, за която ще закупите имота. Дори възможността е много голяма. Така банката ще ви отпусне допълнителни средства, които може да използвате за ремонт или обновление на жилището. Вноската по кредита ви ще е малко по-висока, но за сметка на това няма да сте изкарвали пари от джоба си. Тук е важно да отбележим, че трябва все пак крайната цифра, която се получава да е положително число след разходите и така да имаме положителен cash flow или чист доход. Както стана ясно, с времето, той така или иначе ще се увеличава.

ВАРИАНТ 2:

Няколко пъти съм бил офертиран за помещения в лошо състояние на много по-ниска цена от €30 000. Това е и другият вариант, който може да изберете. Ще ви дам пример с конкретна оферта, която ми бе предложена, но за няколко часа я изтървах. Това се случи през лятото. Брокера, с когото работех ми предложи двустайно помещение в центъра на града за цена от €20 000. Изпрати ми и снимки. Помещението беше неогледно и за ремонт. Тогава, още съвсем свеж в тази сфера, се поколебах страшно много, но все пак седнах и премислих нещата.

Посъветвах се с някои майстори, които тогава работеха по моят апартамент, и в крайна сметка се оказа, че за €10 000 аз ще превърна това жилище в едно привлекателно за наематели място, особено за нощувки през лятото. Беше сутринта на следващият ден. Веднага звъннах на брокера и му казах, че искам да го купя и нека възможно най-бързо да подготви документите.

И както може би предполагате, съответното апартаментче беше продадено още предният ден, няколко часа след като брокера ми го предложи. Но нищо, подобни оферти предстоят. Тази случка ми показа колко е важно да имаш човек, който да намира имоти за теб. Подобни оферти не стигат до сайтовете за обяви, имайте го предвид.

Този вариант може да е удачен за вас – да купите помещение за ремонт и да го реновирате по ваш вкус. Трябва да знаете, че съответното жилище ще бъде високо оценено от банковият оценител, тъй като се намира в много добър район, а именно централните части на града. Съответно, на вас ще ви бъде отпуснат ипотечен кредит за €30 000, вие ще закупите имота за €20 000, а с другите пари ще обновите вътрешно и външно жилището.

ВАРИАНТ 3:

Друга опция по придобиване на пари за реновации е да направите предложение за по-ниска цена на собственика на имота. От брокери знам, че е напълно нормално обявената цена да се свали с най-малко 5%, а защо не и 10%, все пак всичко е въпрос на договорка. Това са 3000 лв или 6000 лв за апартамент от 60 000 лв. Към тези пари може отново да сложим и малко по-голямата оценка на банката, от която ние ще решим дали да се възползваме и да придобием още средства.

ВАРИАНТ 4:

Има го и варианта да изтеглите кредит за дълъг период, например 10 000 лв за максимален срок. Аз лично не го препоръчвам, тъй като лихвите са доста по-високи, но той също би бил удачен, ако месечният наем покрива вноската и по този кредит. Ако помещението се отдава за нощувки през по-голямата част от годината, то със сигурност доходността ще е доста по-голяма.

ВАРИАНТ 5:

Още една опция, за която се сещам и която съм чувал, че се практикува, е да изберете фирма, която ще извършва ремонта, чиито услуги могат да бъдат използвани на разсрочено плащане във времето.

Можете да комбинирате няколко варианта, а защо не и всичките. Така ще постигнете реално добра за вас сделка с положителен краен месечен резултат. Просто бъдете гъвкави и нещата наистина ще се получат.

ВАЖНО: Обиколете всички банки, за които се сещате. И във всяка следваща, показвайте офертата, която ви е дадена от предишната банка. Задайте въпрос: “Какво по-добро от това можете да ми предложите”? По този начин никой няма да ви изгуби времето, а ще получавате конкретни отговори.

Не бъдете подвластни на мнения от НЕспециалисти, приятели и познати, които си нямат представа и никога не са инвестирали в недвижимо имущество. Приемайте съвети от хора, които са били там, където вие искате да отидете. От такива, които са постигнали това, което вие се стремите да постигнете.

Брокерите

За мен има 3 вида брокери на недвижими имоти:

- Обикновените – те търсят печалба от комисионни, но основният им и “сигурен” доход е всъщност фиксираната им заплата.

- Наглите – те се опитват да ви убедят колко изгодна е сделката за вас макар и това изобщо да не е вярно.

- Брокерите инвеститори – те ще ви свършат най-много работа, тъй като те самите инвестират в имоти.

Първият вид брокери ще ви говорят общи приказки, няма да задълбават много и ако стане сделката, това е добре, а ако не, здраве да е. Много е вероятно да им задавате въпроси, за които те изобщо да не се сетят как да ви отговорят. Ако им споменете cash flow, те ще се чудят за какво им говорите. Няма да обръщам внимание на тях. Съветвам ви да не го правите и вие.

Вторият тип брокери са тези, които аз лично не мога да търпя около себе си. За съжаление те са най-много и са навсякъде и за тях е най-важно да направят колкото се може повече продажби на месец и съответно да приберат най-много комисионни и бонуси от агенциите, които представляват.

Този тип “нагли” хора ще са нахални и ще се опитват да ви убедят колко добра за вас е дадена сделка макар и вие ясно да им показвате, че крайният резултат ще е отрицателен за вас. Тогава те ще изскочат с нещо от сорта на “Но този апартамент ще струва много повече след 1 или 2 години”, сякаш вие не знаете това. Или пък да ви лъжат, че можете “спокойно” да вземате наем от 600 лв минимум за жилище, което едва ли някой ще наеме за над 450-500 лв. Също, те бързо ще ви правят сметка дали ще сте на печалба или не. Тяхната сметка е много елементарна. Те смятат размера на годишният наем и от него изваждат вноската по кредита. И ви излизат с изказването: “Наема изцяло покрива заема и сте на голяма печалба”. Но както стана ясно в примера по-горе, заема е само част от всички разходи.

Внимавайте с подобни индивиди. За тях най-важно е да ви вземат парите под формата на комисионна. Някои от тях дори ще вземат комисионна и от продавача на имота. Има големи измамници. Не се оставяйте на някой да ви подхлъзне с лъжите си и фалшивите си сметки.

Запомнете: Никой по-добре от вас самите не може да прецени дали дадена сделка ще е изгодна. Вие сте хората, които трябва да го направят.

Третият вид брокери, които аз различавам, са тези, които също инвестират в недвижими имоти. Те най-добре от всички могат да ви дадат ценен съвет как да постъпите, какво да предприемете, дали си заслужава. Повярвайте ми, тези хора заслужават всеки лев от комисионната, която ще им платите. Те са брокерите, които ще намират най-изгодните сделки за вас. Те просто имат връзки и поглед над пазара и първи разбират какво се продава или купува. Те са тези, които ще ви заведат при банковите служители, които ще ви предложат най-добри условия.

Така че, съвета ми е, намерете си брокер, който не чака само на комисионните, а е също и инвеститор в недвижимо имущество. Можете много лесно да разберете кой какъв е и какви са целите му. Просто първият въпрос, който трябва да им зададете е: “Вие инвестирате ли в недвижимо имушество?”

Не казвам, че другите брокери не могат да ви предложат добри оферти, но просто внимавайте и винаги мислете за своята изгода – без емоции, без съжаления и без колебания. Свикнете да “отрязвате” и да казвате НЕ на нещата, които не са изгодни за вас.

Това бе първата статия за дългосрочна инвестиция в недвижими имоти. Получи се малко по-дълга отколкото смятах, но просто исках да обърна внимание на много детайли. Затова ще последва и 2-ра част с още повече подробности. Надявам се съм хвърлил малко светлина по тази тема за тези от вас, които като мен са начинаещи и се интересуват от подобни инвестиции.

Благодаря ви за вниманието и очаквайте продължението (част 2) за дългосрочното инвестиране в недвижими имоти. Там ще обърна по-детайлно внимание на това каква доходност можем да очакваме, ако отдаваме имота под наем за нощувки. Също ще видим и как да използваме настоящият имот, за да закупим още един, а след това още един и т.н. :). Важното е да започнем и да имаме план! Така нещата се получават.

Ако тази статия ви е харесала и помогнала, ще съм благодарен, ако я споделите в социалните мрежи и с хора, които се интересуват от инвестиции в недвижимо имущество.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: “Как да инвестирам като нищо не разбирам?“. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: “Силата на Дивидентите”, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

*Съдържанието на този уебсайт под формата на статии, видеа, продукти и услуги не бива да се приема като финансов или инвестиционен съвет. Инвестициите могат да се понижават и повишават. Капиталът ви е изложен на риск. НЕ инвестирайте, ако не сте наясно с този факт! Винаги взимайте информирани решения, базирани на собствено проучване.

Инвестиции с фиксирана доходност от 7% на година. Избери алтернативата на банков депозит iuvoSAVE: РЕГИСТРАЦИЯ!

Инвестиции с фиксирана доходност от 6.75% на година с Bondora Go & Grow: РЕГИСТРАЦИЯ!

Не забравяйте да се абонирате и за бюлетина на сайта, който ви изпращам всяка седмица с новини, новости, разсъждения върху пазарите и инвестициите – АБОНИРАЙ СЕ

Ако искате да подкрепите моя проект angelovdimitar.com, направете го в PATREON:

https://www.patreon.com/AngelovDimitar

Последвайте ме и във FB, INSTAGRAM и TikTok

За да получавате известия за нови статии на сайта, запишете се за известия от камбанката в долния десен ъгъл на вашия екран.

Благодаря ви и до скоро!

10 Responses

Благодаря за споделената информация! На мен ми беше доста интересно. Ще очаквам с интерес и втора част! 🙂

Два въпроса от мен, по-скоро ориентирани към варианта с дългосрочен наем:

1. Мислил ли си вариант за property management на тази твоя инвестиция? Ако ти се занимаваш и с това, моята нагласа е, че по-скоро може да се превърне във втора работа за теб. Особено ако за зла участ случиш на некоректни наематели.

2. Според мен е доста смело предположение, че за 30 години напред лихвата по кредита ще остане на такова исторически ниско ниво от 2.6%. Това реалистичния сценарий ли е или оптимистичния? Този процент само лихвата ли е или е годишния процент на разходите?

3. Мислил ли си вариант как можеш да “изтеглиш” първоначално внесения от теб капитал? За мен тази част е ключова. В противен случай, като си смятам алтернативните разходи – да кажем с твоя пример – просто алтернативно ако инвестирам първоначалната сума от 13,200лв в някой широк индекс като S&P500, след 30 години при средно 10% доходност ще имам 230,000лв и то напълно пасивно (сметката е без включени таксите за инвестиционни посредници) и с близко до нулево време за мениджмънт (спрямо отделени седмици или дори месеци рисърч за имоти, огледи и взимане на трудни решения за покупка / ремонти / поддръжка и т.н).

Здравей!

Радвам се, че статията ти е била интересна.

Започвам да отговарям на въпросите:

1. Property Management е подходяща услуга, ако имаме много имоти, няколко апартамента например. Но при конкретният случай с 1 имот, не виждам смисъл да си създаваме излишни разходи. Менажирането на един апартамент не е кой знае какъв ангажимент и в никакъв случай като втора работа. Ако го отдаваме дългосрочно под наем, то първоначално ще трябва да подпишем договор за наем, да изложим правилата, които искаме да се спазват и т.н. Мисля, че всеки може да се справи с това. А и това ще е безценен опит, който ще придобием в тази област.

Ако наемателите са добри и безпроблемни, то и нашите дни ще са такива :). Ако пък са некоректни, трябва да се отървем от тях и съответно да настаним нови. За намирането на наематели може да се използват брокерските агенции, т.е. агенциите за недвижими имоти. Те доста бързо ще ви намерят кандидати и таксата им за тази услуга е нещо от сорта на половината от наема за 1 месец или както по друг начин се договорите.

По друг начин стои въпроса обаче, ако отдаваме помещението за нощувки. Тогава ни трябва такава фирма, която да обслужва апартамента отвсякъде, защото това вече може наистина да се превърне във втора работа. Но ще обърна внимание на нощувките в следващата статия.

2. Аз съм обиколил няколко банки и това са горе долу условията, които се предлагат – 2.6% годишна лихва. За заем от 51к лв, връщаме 73к лв, което прави по 204 лв за 30 години. В договора или офертата от банката ясно е вписана крайната сума, която ще върнем, както и месечната вноска. Може дори да поискате разбивка за годините напред каква главница ви остава, колко лихви и т.н. Но за мен са важни конкретните числа – колко на месец ще трябва да давам. Нямам опит с толкова дълъг период за кредит и не мога да прогнозирам какво ще се случи за 30 години. Не се знае дори дали след няколко години монетарната система на банките ще е същата. Това никой не може да го каже. Ето затова е важно наемът, който вземаме всеки месец да ни изплаща вноската и разходите напълно, без ние да бъркаме в нашият джоб.

Мога да споделя опит от 15 годишен бизнес ипотечен кредит. За 15 години месечната ми вноска не се промени и кредита се изплати както беше описано по условията.

Така че, дали е възможен примера от статията – 30 години по 204 лв, да възможен е. Дали ще се осъществи, никой не може да каже или гарантира.

3. Тук ме изпревари с “изтеглянето” на първоначалната инвестиция :). На това ще обърна внимание в следващата статия. Това е най-умният ход, който е възможен и трябва да направим, за да превърнем това в бизнес модел и да се разрастнем.

Относно S&P 500, аз инвестирам в индекса и ще продължавам да го правя докато мога. Също и в отделни акции на фондовата борса. S&P 500 е доказано добра дългосрочна инвестиция, която препоръчвам на всеки. Ето и статията за тези от вас, които не са я чели – https://angelovdimitar.com/sp-500-etf-3-причини-да-инвестираме/

Моята цел е портфолиото ми от инвестиции да е диверсифицирано, а не само на фондовата борса например. Затова аз имам злато, биткойн, акции, етфи, други инвестиции в бизнес и смятам да включа и имоти. Имотите са доста по-трудна инвестиция от S&P 500, няма спор в това. Но в същото време са също така доказала се и печеливша инвестиция. Контрола върху имота зависи изцяло от теб. Контрола върху S&P 500 не зависи от теб. Той зависи от състоянието на американската икономика. Така че, по отношение на това да контролираме активите си по най-добрият начин, имотите са този начин. По отношение на по-голяма възвръщаемост, да, ако се опрем на историята, S&P 500 ще ни даде по-голяма доходност от имотите. За мен оптималният вариант е да имам вложени пари и на двете места. Едната инвестиция не е по-добра от другата или обратното. Просто са 2 различни инвестиции, в които искам да участвам :).

Има няколко спорни точки за мен:

1. Годишно увеличаване на наема с 8%. Разпитай хора около теб (от двете страни – наемател и наемодател) това дали и в каква степен се случва? Ще ми е интетесно да споделиш резултати от поне 10 реални хора с история на наемане минимум 3-5 години

2. Защо не препоръчваш закупуването на имот с кеш? Най-големият ти разход в сегашните сметки е вноската по кредита, която ще отпадне ако купиш кеш и вдъщност ще ти утрои печалбата на месец

3. Такса вход защо да я плащаш ти, а не наемателите? По тази логика трябва им плащаш водата и тока също?

Иначе е доста добра статията, отваря очите на хората за подводни камъни

Здравейте, ето и моите отговори по зададените въпроси:

1. Впечатленията ми за 8% увеличение (всъщност са почти 9%) идват от разговори с наематели, наемодатели и брокери, и се базират на двустайни и едностайни апартаменти за отдаване под наем дългосрочно. Както и от моят личен пример в статията, преди 10 години помещението, което отдавах под наем беше 150 лв. Сега, това помещение може да се отдаде за 350 лв и това не са мои предположения. В районът, в който се намирам, точно толкова е наемът за такова жилище. А аз имам поглед върху този район, тъй като цял живот живея тук. За това и давам формула, с която всеки може да си сметне с колко са се вдигнали наемите средно годишно според района, върху който имате наблюдения. Казвам средно годишно, защото е възможно 1 или 2 години да не се вдигне драстично, след това 3 или 4 години да се вдига с по-големи проценти. Но в крайна сметка, дългосрочно, наема се вдига и в моят случай този процент се равнява на над 8% осреднено за 10 години. Със сигурност има места, където този процент е х2, а има и такива с по-малко повишение.

2.Тази статия е ориентирана към начинаещи инвеститори. Хвърлянето на една торба с пари за едно нещо няма как да се приеме за нормално от инвеститорска гледна точка. Поне не и с моите виждания. Нямам нищо против закупуването на имот с кеш. Но не мисля, че това е разумен вариант, ако искаме да подходим по-предприемачески. Ще дам пример.

Ако аз имам 60 000 лв в кеш, аз ще купя 3 апартамента с по 15-20 000 лв downpayment и съответно с 3 ипотеки. След време, след години, наемите, които ще вземам от тези места ще ми носят все по-голяма доходност. И накрая ще имам 3 апартамента. В случая с кеш покупка, накрая ще имам 1 апартамент.

Другият и много важен момент, поради който по-практичният за мен начин е с ипотека, е финансовото ни състояние. Кой има 60 000 лв в брой, които може да си позволи да изхарчи всичките за една покупка на апартамент? Малко хора в България могат да си го позволят. Кредита дава възможност на всеки да стане инвеститор в недвижимо имущество. В следващата ми статия дори ще разгледам възможността, чрез която за няколко години можем да си възвърнем сумата от самоучастието и така да сме с 0 лв инвестиция при сделката за даден имот, а в същото време, този имот да ни носи пасивен доход всеки месец.

Друг момент. Работите за голяма заплата, например 5000 лв. Колко време трябва да спестявате, за да закупите в кеш този имот? А колко от тези 5000 лв получавате реално след данъци? Когато вземем инвестиционен имот с кредит, ние получаваме цялата сума. Кредита не се облага с данъци. Ако изработите 60 000 лв, от тях ще ви се удържат поне 20%. Ако изтеглите 60 000 лв, точно толкова ще ви отпусне банката. След това лихвата ще ви се изплаща от наемателите с месечната ви вноска.

Ако имате пари, наследствени например, да, вложете ги в имоти, този начин го приемам за нормален, тъй като тези пари са ви free, те ви идват като бонус. Ако имате бизнес, който ви носи много пари и се чудите къде да ги инвестирате, да, платете кеш за имотите си, защото вие имате друг вид доход, който всеки месец ви пълни джоба. Инвестирайте спечеленото в имоти без кредити.

Но статията е главно за един начинаещ млад инвеститор, който има събран някой лев и иска да започне с инвестиране в недвижими имоти. Кредита е средството, лоста, който може да направи това възможно.

3. Кой ще плаща такса вход е въпрос на договорка. Аз имам интерес сградата, общите части и всичко, което влиза в тази такса, да е на добро ниво, защото след едните наематели влизат другите. Аз имам най-голям интерес общите части, входа, да са в най-добро състояние. Наемателите ми може да нямат този интерес. За това, тези неща се уточнява допълнително. В случая съм я включил, за да е по-конкретно и ясно уравнението с разходите. По-добре да я сметнем и да не я платим, отколкото да не я сметнем и после да се окаже, че трябва да я включим като разход.

Относно тока и водата, не че е невъзможно, но всеки месец трябва да им вземаме различен наем на хората 🙂

Радвам се, че ти е харесала статията. Както казах, аз сега започвам, начинаещ съм и със сигурност има още много неща, които ще науча и ще споделя.

Благодаря за въпросите!

Здравейте, отскоро чета блога ви, има интересни неща, но като стане дума за инвестиция в имоти и т.н, винаги се дават едни такива захаросани примери – имот за 60000 лв, наем 500 лв.. Първо, такава цена за двустаен апартамент има само в малките градчета, като там състоянието на имота ще е тотал – за ремонт (този разход не сте го включили в сметките а е съществен), иначе във вашия пример взимате имот за 60000лв и веднага го давате под наем за 500 лв без да вложите и лев…трябва да имате някакъв невероятен късмет.

Самата цена/наем…такава цена е възможна за малък град (примерно моя роден град цените са такива), НО, състоянието на имота на такава цена както писах е за тотален ремонт и ОСВЕН ТОВА – такъв наем трудно се взима (примерно в моя град наемите за подобен имот са около 300 лв).

Самия аз също съм се колебаел през годините дали да се впусна в такова начинание (имот като инвестиция), но съм се придържал към инвестирането в акции и фондове. Важно е да се има в предвид, че ако ти се наложи в един момент спешно да продадеш активите си (както на мен се случи), буквално за 2 дни имах всички пари в кеш!

Поздрави и весела нова година! 😉

Здравейте, не бих казал, че примера е захаросан, розов и т.н. Вие най-вероятно гледате конкретно таблицата със сметките. В самата статия съм посочил в отделни абзаци, че трябва да имаме и кеш, който да използваме за самоучастие. Също съм споменал и няколко примера как може да си осигурим допълнително пари за ремонт.

Най-добрият вариант естествено е да разполагаме с парите в брой. Но не всеки може да си го позволи. Но това не е причина да се отказваме или изобщо да не започваме. Както съм писал, има варианти. Просто трябва да изберем и напаснем подходящият за нас.

Връщам се пак на примера за апартамента за 60к лв и 500 лв месечен наем. Цените са на база мои проучвания и контакти с няколко брокера, наемодатели, наематели, както и цялостен поглед на пазара за моят град през последните години. Такива оферти има и изобщо не са малко. Аз лично съм бил офертиран не веднъж и се надявам тази година да направя първата си сделка с подобен имот. Както съм посочил и в статията, има дори по-евтини предложения, които обаче излизат само при брокерите и агенциите за недвижими имоти. Те са валидни за няколко часа и ако не вземете решение, някой друг ще ги купи. Ако разчитате само на обяви в интернет, много малко вероятно е да попаднете на нещо изгодно.

При тази инвестиция, също както при инвестирането в акции и фондове, трябва да вложим първоначално определена сума, за да можем да надграждаме и инвестицията ни да расте. В случая с имотите обаче, получаваме един по-добър контрол над актива си, отколкото на фондовата борса. Всичко е в нашите ръце. Това е различен тип инвестиция и в дългосрочен план е успешна.

Аз също инвестирам в акции и ETF-и, както и в други активи. Запален съм по темата и ще продължавам с дългосрочният си план на фондовата борса, в това няма съмнение. Доходността, която получаваме от тези финансови инструменти е в пъти по-голяма от инвестицията в имоти. Но аз предпочитам да диверсифицирам инвестиционният си портфейл и да имам активи от различно естество. Не обичам да разчитам на един източник на доходи. Винаги се стремя да разпределям капитала на няколко места.

Здравейте! Много харесвам блогът Ви. Аз отдавам апартаменти под наем в гр. София и най-добросърдечно Ви уверявам, че нищо от написаното не е както си го представяте. Може би за airbnb донякъде, но за дългосрочен наем – не. 🙂 Успех! Ще чакам статия с впечатленията Ви след около 5 години.

Здравейте! Благодаря ви, че споделяте впечатленията си. Аз съм на мнение, че истината идва с практиката. Нещата, които съм изложил са на база мои лични проучвания и наблюдения и ще ми служат за основа. Не твърдя, че ще се развият по определен начин. Тепърва ще разбирам накъде духа вятъра в тази сфера. Но мога да ви уверя, че няма да чакам 5 години, а ще споделям всичко, което научавам, без значение дали е добро или лошо :).

Блога не е само за позитивни истории и приказки, а за реалният живот, в който, както всички знаем, има трудности, проблеми, с които да се справяме, но и по този начин се научаваме най-добре. Няма по-добър учител от практиката. Поне за мен нещата винаги са били по този начин.

Поздрави и успех с имотите 🙂

Харесвам този блог, но относно статията за наемите ми направи впечатление, че се набляга на цифрите и не се обръща внимание на влиянието на човешкия фактор в този вид инвестиция, който може да се окаже съществен и понякога решаващ. Как да изчислиш рисковете и загубите във време, нерви и пари от “лоши” наематели? Такива дето засипват имота и обзавеждането след себе си и/или оставят големи сметки за ток/парно дето не се покриват от задържаните вноски; не плащат навреме, лъжат, крият се, разчитат на “разбиране”, агресивни са, а в тежките случаи може да се стигне до саморазправа или разкарване със сила и т.н. Всичко това трябва да се отчете като голям потенциален негатив на този вид инвестиция. В Англия например, има развита система дето например фирми отчитат в какво състояние си получил имота и в какво го връщаш, и др. property mgmt услуги и инструменти да защитят по-ефективно и справедливо двете страни. Във БГ доколкото ми е известно все още не е така развито и по хрисими наемодатели всеки път треперят какви бели ще си вкарват при всеки нов наемател, особено ако те се окажат от по-наглите и изпечени да въртят номера. Също, заетостта може да се окаже по-голям проблем от очакваното и имота да стои празен повече от 2м. заради голямото предлагане и липсва на достатъчно добър маркетинг на нашата оферта в общия пазар. С една дума, не е толкова просто колкото на пръв поглед може да показват изчисленията и да има неочаквани “скрити разходи” по пътя.

Определено съм съгласен, че може да има още допълнителни скрити разходи и това е един от капаните на имотите.