Уорън Бъфет е живата легенда на инвестирането на фондовата борса. Той, заедно с Бенджамин Греъм (неговият ментор) и Чарли Мънгър, дългогодишният му партньор в бизнеса, са създали инвестирането в стойност както го познаваме днес (value investing).

Обикновено хората са фенове на футболни звезди, на певци и певици, на други артисти, филмови герои, инфлуенсъри вече… аз определено за себе си мога да кажа, че съм фен на Уорън Бъфет. И не само съм му фен. Аз съм му последовател. Аз изповядвам изцяло неговото виждане за инвестирането и това ми е помогнало през годините да стана инвеститорът, който съм днес – скучен, консервативен, но с доста успешни инвестиции зад гърба си, както и текущи такива.

В тази статия реших да споделя с вас 10 урока за инвестициите от самия Уорън Бъфет и как те промениха живота ми.

Съдържание

Урок 1

“Ако не намериш начин да накараш парите ти да работят за теб докато спиш, ще трябва да работиш докато умреш!”

По-вярно от това здраве му кажи 🙂 Този цитат от Бъфет е в основата на всичко. Ето защо го давам и като урок номер 1. Парите, които изкарваме, ако не ги използваме, то ние ще ги губим все повече и повече, т.е. тяхната покупателна способност ще намалява.

И понеже светът е устроен така, че колкото повече пари изкарваш, толкова повече пари да харчиш, в крайна сметка ще трябва да работиш все по-усърдно, само за да можеш да си позволиш едни и същи неща и да поддържаш някакъв стандарт на живот, който си определил за себе си.

Знаем, че дори да няма висока инфлация, все пак има една здравословна такава от поне 2-3%, което ще рече, че животът неминуемо става по-скъп с минаване на времето и тази инфлация се покачва със сложна лихва 🙂 Тоест, работи срещу нас.

Затова, трябва да използваме парите си така, че те да се трудят за нас, а не само ние да се трудим за тях.

Урок 2

“Пазарът работи така, че да трансферира пари от нетърпеливите към търпеливите.”

С този урок Бъфет ни казва да поглеждаме винаги дългосрочно на нашите инвестиции и на всичко друго като цяло, не само на инвестициите. Той често говори за отношенията между хората, както личните такива, така и бизнес отношенията. Има ли дългосрочност от двете страни, нещата се получават, просто сериозността е налице.

Относно фондовата борса, флуктуациите на пазара, волатилността, която виждаме ежедневно кара доста хора да бъдат активни. Но всъщност, ако искаме да постигнем дългосрочен успех, трябва да оставим времето и сложната лихва да си свършат работата.

Compounding-ът (сложната лихва), това е нещото, което ще ни направи богати във времето, естествено, ако не правим глупости и просто следваме този скучен процес наречен Buy & Hold.

Както Бъфет казва: “Моето богатство е комбинация от това, че съм живял в Америка, малко късметлийски гени и сложната лихва.”

В днешно време, първите 2 фактора не са задължителни изобщо. Нито ни трябва да сме в Америка, нито ни трябва да имаме баща или дядо, които са инвеститори на борсата. Трябва ни само да се доверим на себе си, да придобием знания и светът на инвестициите е изцяло отворен за нас. Съответно, сложната лихва работи навсякъде по света по един и същ начин за всички.

Урок 3

“Не инвестирай в акции! Инвестирай в бизнеси!”

Уорън Бъфет често набляга на това, че повечето хора, всъщност над 95% от инвеститорите на фондовата борса, приемат инвестирането като игра, като хазартна игра. Те гледат цените на акциите да мърдат нагоре и надолу и си мислят, че това им “казва” нещо.

Ако например са инвестирали на $100 и акцията сега струва $80, те го приемат като голяма загуба, чакат да се върне на $100, за да продадат, има сякаш едно съревнование между дадения инвеститор и акцията, която е купил 🙂

Това е излишно. Пазарът се движи краткосрочно от какво ли не, но дългосрочно, фундаментите на компаниите оказват най-голямо влияние върху движението на цената. Ето защо Бъфет съветва да не гледаме моментната цена и тя да е определяща за това дали една компания е добра инвестиция или не. Трябва да се фокусираме върху бизнеса, защото, ако той е добър, цената рано или късно ще последва развитието нагоре.

Бъфет акцентира върху това да инвестираме в бизнеси, които имат някакъв MOAT. Това е водното ограждение около крепостите.

Тук се има предвид компанията да е с доказано и силно устойчиво конкурентно предимство, както например е компанията APPLE, в която Бъфет инвестира и сега представлява огромна част от портфолиото на неговата компания Berkshire Hathaway.

Такава компания е и Coca Cola и Бъфет притежава акции на компанията от 1988 година и ги държи, получава си дивиденти всяка година, те се увеличават и така той е постигнал 70% yield on cost, т.е. има 70% възвръщаемост на година само от дивидентните плащания за неговата инвестиция в Кока Кола през далечната 1988 година. Дали го интересува цената какво прави на акцията? Мисля, че изобщо не го интересува.

Имам статия и видео точно за този случай с Coca Cola, вижте колко показателно е това да инвестираш в добри бизнеси, само и единствено с този фокус:

Урок 4

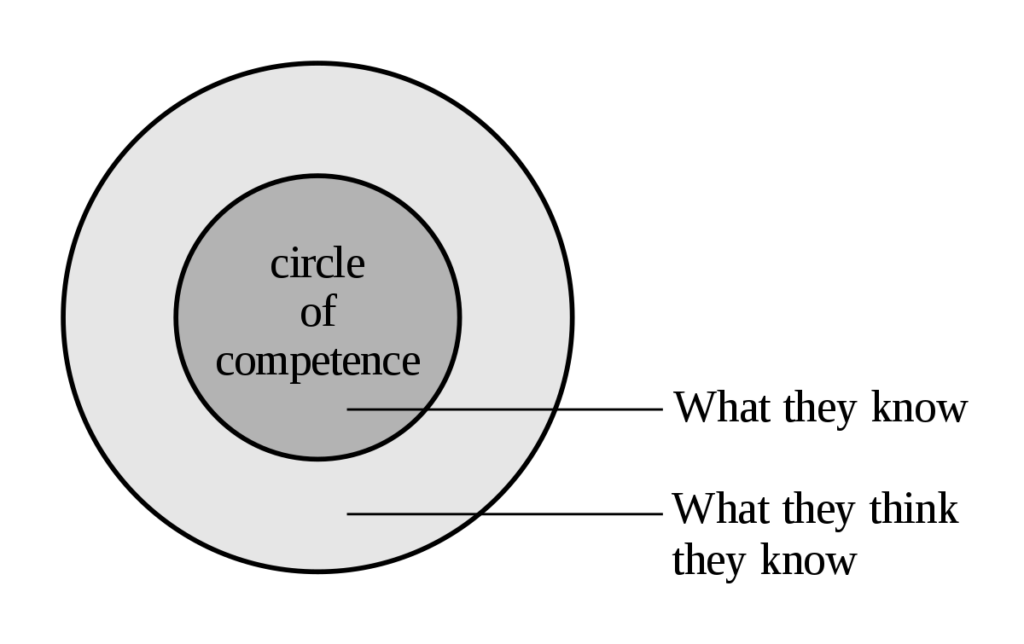

“Инвестирай в това, което разбираш (circle of competence).”

Това всъщност е присъщ цитат за всички големи инвеститори. Ще го чуем от Бъфет, чувахме го от Мънгър, от Бил Акман, от всички. Много е важно да инвестираме в бизнеси, които познаваме. Ако не ги познаваме, ами трябва да се запознаем с тях. Ето как изглежда circle of competence:

Трябва да стоим в този вътрешен кръг, защото иначе рискуваме много, дори не знаем колко много рискуваме. Ако например нямаме представа от био инженерство, защо ще искаме да инвестираме в такива компании? Какво ще очакваме от тях като ние дори не познаваме този бизнес как работи?

Ако не разбираме от технологии, защо ни е да инвестираме в технологични компании, като дори не знаем какви технологии използват, за какво ги използват, на кой ги продават, за какво служат?

Знаем защо, нали? Защото така правят всички. Защото така казаха всички, че дадени компании щели да вървят нагоре… Ето това Бъфет отрича тотално и съветва да разчитаме на собствените си знания и да инвестираме в компании, чиито бизнеси разбираме. Така успехът ни в инвестициите е доста по-голям.

И изобщо не е казано, че трябва да се фокусираме върху потенциалните пропуснати възможности, защото такива винаги ще имаме по всяко време. И Бъфет е пропуснал да инвестира в Amazon, в Google, в Nvidia, нали? Съжалява ли за това? Абсолютен факт е, че тези компании направиха фурор. Ами не, не съжалява. Той не е инвестирал, защото не го е разбирал. И в крайна сметка, не може всички да инвестираме във всичко. То не е възможно чисто физически да го направим.

Урок 5

“Рискът идва от това да не знаем какво правим.”

Най-големият риск сме ние, когато се погледнем в огледалото! Няма по-голям риск от нас самите. Рискът е голям, когато не знаем какво правим и е още по-голям, когато си мислим, че знаем какво правим, а всъщност изобщо не знаем.

Менажирането на риска е фундаментално заложено при всяка една дългосрочна инвестиция, дори и при по-краткосрочните инвестиции без risk management няма как да минем, stop loss-ове се слагат и т.н.

Но да сме като коне с капаци и да си мислим, че правим нещо умно и само ние да си мислим така, това е много ама много рисковано. Няма кой да премери риска вместо нас. И начинът да го сведем до минимум, е просто като имаме знанията за това, което тръгваме да правим.

При инвестициите, колкото повече се научаваме да разчитаме фундаментите на компаниите, колкото повече се натренираме да пресмятаме справедливи цени, толкова повече намаляме риска си и той става все по-оправдан.

Урок 6

“Никой не иска да забогатява бавно!”

Веднъж Джеф Безос, създателят на Amazon и един от най-богатите хора в света, попитал Уорън Бъфет защо след като неговата стратегия на инвестиране е толкова проста и толкова успешна, лесно е всеки да я копира и да я приложи, защо просто повечето хора не го направят?

И Бъфет му отговаря: “Защото никой не иска да забогатява бавно.”

Ами то си е точно така. В съвременния свят всеки иска всичко тук и сега, ако може даже за вчера. Всеки иска да е богат, но не като стане на 50 години, а като е на 20 години. И много хора не осъзнават, че инвестирането не е начин да забогатееш, а е начин да съхраниш богатството си и да го увеличиш постепенно с помощта на времето и сложната лихва.

Бъфет не е забогатял само от инвестиции на фондовaта борса. Неговата компания Berkshire Hathaway притежава много бизнеси, които дори не са публично търгувани. Имат фабрики за мебели, транспортни компании, енергийни компании… какво ли не. И всичко това носи приходи, които в крайна сметка правят Бъфет все по-богат.

Урок 7

“Mr Market е един луд пияница!”

Много харесвам това определение за пазара, което Уорън Бъфет дава. Много често го давам като пример в моите курсове и обучения.

Ето и какво Бъфет казва за пазара и краткосрочното движение. Ако например си купите къща за $100 000, под прозореца ви всеки ден идва един луд пияница, който ви крещи цени за вашата къща. Веднъж крещи $90 000, на другия ден крещи $110 000, на третия ден крещи $80 000.

Това, че този пиян човек се държи по този начин и ви предлага всеки ден различна цена променя ли нещо по вашата къща? Не, нали? Нищо не променя. Ето това е пазарът според Уорън Бъфет. Ежедневно хиляди, дори милиони хора крещят някакви цени. Но дългосрочно, цената се определя от стабилността на компанията да прави добър бизнес.

Урок 8

“Повечето хора е най-добре да инвестират в някой широкообхватен индексен фонд като S&P 500.”

Да, това го казва самият Уорън Бъфет. Ако просто всеки месец или на определен период инвестираме в някой ETF, който копира някой индекс като S&P 500, то ние едва ли не си гарантираме, че парите ни ще са спестени по един много разумен начин, доходоносен също, защото индексът дава по 10% средно на година за всеки един по-дългосрочен период.

Не е нужно да смяташ справедливи цени, не е нужно да познаваш бизнеси, не е нужно да купуваш, да продаваш, да хеджираш… нищо от това не е нужно. Просто съвсем скучна инвестиция, съвсем пасивна в S&P 500 да речем и след години ще си победил по възвръщаемост над 95% от фонд мениджърите по света.

Звучи невероятно, но това е един абсолютно доказан с десетилетия факт! Дори самият Бъфет прави залог през 2007-ма година с един хедж фонд мениджър, че S&P 500 ще победи по възвръщаемост всеки фонд, който избере този мениджър.

Тогава, хедж фонд мениджърът избира 5 хедж фонда, в които да инвестира 1 милион долара. Бъфет инвестира 1 милион в S&P 500. 10 години по-късно безспорният победител е индексът S&P 500.

Вижте тази статия и видео, които направих преди време за 3 различни сценария с 3 различни дами, които са предприели различен подход за инвестиране на парите си. Много е показателно това съдържание, определено му хвърлете едно око:

Урок 9

“Седиш под тази сянка днес, защото някой преди много време е посадил това дърво.”

Толкова много мъдрост в едно кратко изречение. Постройте това, което искате и оставете нещо след себе си. Инвестирането на фондовата борса е процес. То е дългосрочно събитие и резултатите, плодовете от нашите инвестиции идват след време.

Бъфет е станал милиардер на 56 годишна възраст. Това не е била неговата цел. Просто нещата са се случили, защото той е следвал процеса, давал е стойност без да има за цел да става милиардер или да постига конкретни финансови резултати за себе си.

Не, той се е фокусирал върху това, което прави и нещата просто се случват от самосебе си. Така че, изградете това, което искате да постигнете, отдайте се на процеса и резултатите ще дойдат.

Относно инвестициите, за да постигнем нещо, то ние трябва да ги направим на първо място. Тоест, за да спечелим от тях, трябва да инвестираме. Не се парализирайте докато анализирате, а просто действайте. Без действие, няма да има резултати, никакви и то.

Урок 10

“Бъди страхлив, когато другите са алчни и бъди алчен, когато другите са страхливи.”

Тази известна фраза от Бъфет е винаги актуална, особено, когато на пазара има силно ФОМО, т.е. даден сектор или дадена акция са силно бутани нагоре от пазарния сентимент. С този цитат Бъфет ни напомня, че най-добрите инвестиции се правят точно в обратните моменти, а именно, когато хората на борсата са разочаровани, депресирани и свалят цените на акциите надолу като само продават.

Точно тогава влизат в сила нашите умения да можем да оценим една компания доколко пазарната цена отговаря на фундаменталната цена, т.е. на справедливата цена според резултатите, които има бизнесът.

И когато сметнем и е ясно, че акциите на компания Х трябва да струват $100 за дял, а поради негативизма на пазара те струват $50 за дял, ами няма какво да се чудим, защото просто взимаме $100 стойност за $50 или както Бъфет го казва, купуваш 1 долар за 50 цента. Това, ако не е промоция здраве му кажи 🙂

Това бяха 10 урока от великия Уорън Бъфет. Надявам се да са ви били полезни и наистина да са уроци за вас и да ви помогнат както помагат на мен.

Ето и един бонус от покойния вече Чарли Мънгър: “Винаги си лягайте по-мъдри отколкото сте се събудили.” Тоест, всеки ден учете нещо ново. Мънгър е друга супер интересна фигура в инвестиционния свят и заслужава отделна статия, защото неговите “бисери” за живота и инвестициите са адски добри.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: “Как да инвестирам като нищо не разбирам?“. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: “Силата на Дивидентите”, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

***Представям ви и втората си книга: “Силата на ETF”, която дава полезни работещи знания за борсово търгуваните фондове на достъпен и разбираем език и идва със списък с ETF-и за нас като европейски граждани и чеклист за бърз анализ на ETF-и.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!