2023-та стартира и всеки един начинаещ инвеститор в момента се пита как да стартира в инвестициите. Какво да избере – злато ли, петрол ли, акции ли… Биткойн може би, а защо не и недвижим имот?

Истината е, че не само начинаещите инвеститори си задават този въпрос и се чудят какво да правят… Всички инвеститори се питат кой би бил най-удачният избор за инвестиция, за да предпазят парите си от инфлацията за идните години, а и да спечелят нещо отгоре естествено 🙂

В тази статия ще обърнем внимание на няколко класа активи, как са се представяли те преди и какво можем да очакваме от тях за вбъдеще. Също ще видим и как всеки актив се държи по време на кризи, защото все пак, в момента сме в една мини криза с очакване тя да се задълбочи… рецесия може да дойде скоро както се тръби навсякъде 🙂

Само че има една голяма неяснота – какво ще е това, което ще предизвика рецесията. Какво ще бутне доминото, кой ще е катализатора, кое ще е явлението, което ще ни вкара в рецесия…

Помним предната криза, това бяха фалитите на няколко инвестиционни банки и неспособността за изплащане на задължения от страна на застрахователни дружества в САЩ (AIG) и по света. Прекаляването с деривативните инструменти, които между другото се търгуват и до днес, и изпускането на контрола, това беше причината предната криза да се случи. Но това е отделна тема. Имам много подробна статия точно какво стана тогава:

Финансова Криза 2008 г. Какво се случи?

Нека видим сега кое би работило за нас като дългосрочни инвеститори и кое не. Какво да изберем и защо да го изберем. Статията не бива да се приема като инвестиционен съвет. Нейната цел е да покаже и сравни различни типове инвестиции и всеки да може на база на исторически факти да определи за себе си и да прогнозира доколкото е възможно бъдещото развитие за отделните активи.

Съдържание

S&P 500

Започваме с индекс номер 1 при индексите. S&P 500 е параметърът на американската икономика. Това е пазарът – 500 от най-големите компании в САЩ по пазарна капитализация. Индексът е с десетки години история, стартираща от 57-ма година, а чрез математически модели този индекс дърпа назад почти 100 години.

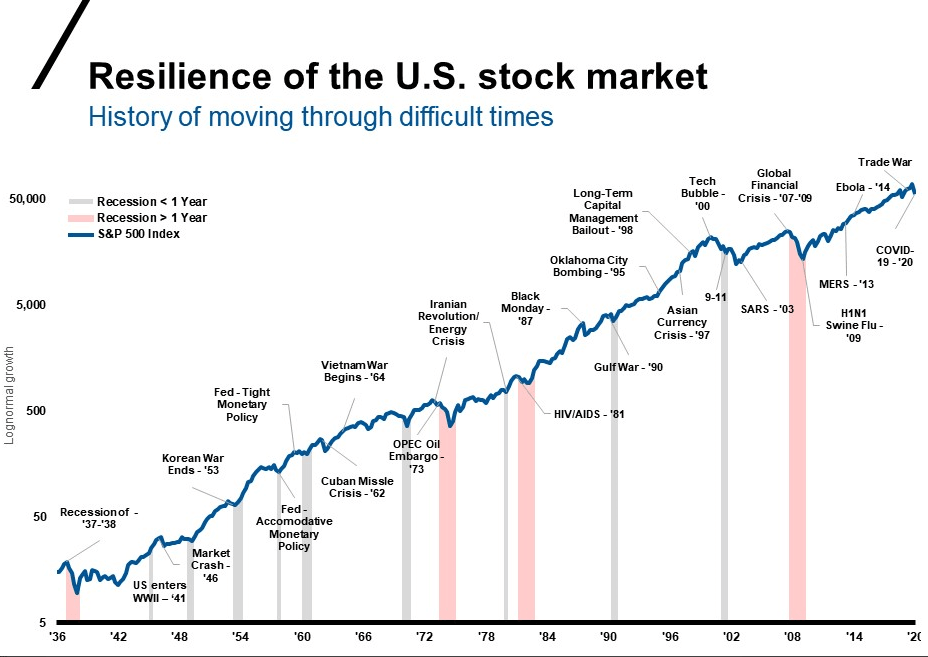

Както можем да видим от тази графика, S&P 500, пазарът, винаги върви нагоре в дългосрочен план. Имало е много събития, случвало се е какво ли не, но това движение е нагоре. И вероятността това да продължи е много вероятна, просто защото така са работили нещата преди, така работят сега и ще работят и занапред.

Функцията на пазара е да върви нагоре. Той е представен от големи силни компании, които произвеждат повече и повече, иновативни са, продават повече, печелят повече. НО! Има едно голямо НО. Има периоди, през които този пазар може да показва по-слаби резултати. Такъв е периодът, в който се намираме и в момента. За съжаление, никой не може да каже колко ще продължи този период.

Има периоди, вярно само 2 са тези периоди в 100 годишната история на индекса, но ги има тези периоди, в които индексът дефакто не връща нищо. На графиката се вижда „загубеното десетилетие“ породено от dot com балона през милениума, комбинирано с терористичните атаки през 2001-ва година в САЩ и завършило с голямата рецесия от 2008-ма година.

Трябва да имаме предвид, че такива моменти може да има. Ето защо, когато инвестираме в S&P 500 ние трябва да имаме ясен хоризонт за инвестираните от нас пари. Ако ги инвестираме за 1, 2 или 3 години… няма как да сме сигурни по никакъв начин, че след изтичането на този период ние ще бъдем на печалба.

Дългосрочното инвестиране е поне за минимум 10 годишен период, иначе няма смисъл да се занимаваме с него, защото можем да останем разочаровани. Най-големият смисъл на дългосрочното инвестиране е да може да се възползваме от ефекта на сложната лихва, а тя върви ръка за ръка с времето. Тоест трябва да имаме време, през което сложната лихва да може да заработи най-ефективно за нас.

Индексът S&P 500 е един от най-доказалите се активи, в които можем да инвестираме. Той връща средно по 10% годишно за всеки дългосрочен период. Много са малко активите, които изобщо се доближават до тази възвръщаемост в дългосрочен план.

Ето един калкулатор, с който може да проверите възвръщаемостите на индекса за периодите назад: КАЛКУЛАТОР

2022-ра беше отрицателна за индекса. Но какво да очакваме през 2023-та и напред? Ами… няма кой да ни каже със сигурност. Но все пак нека видим какво прогнозират анализаторите.

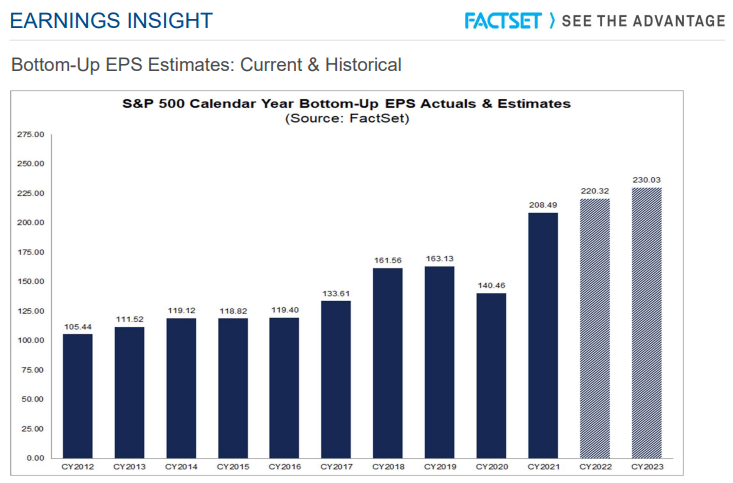

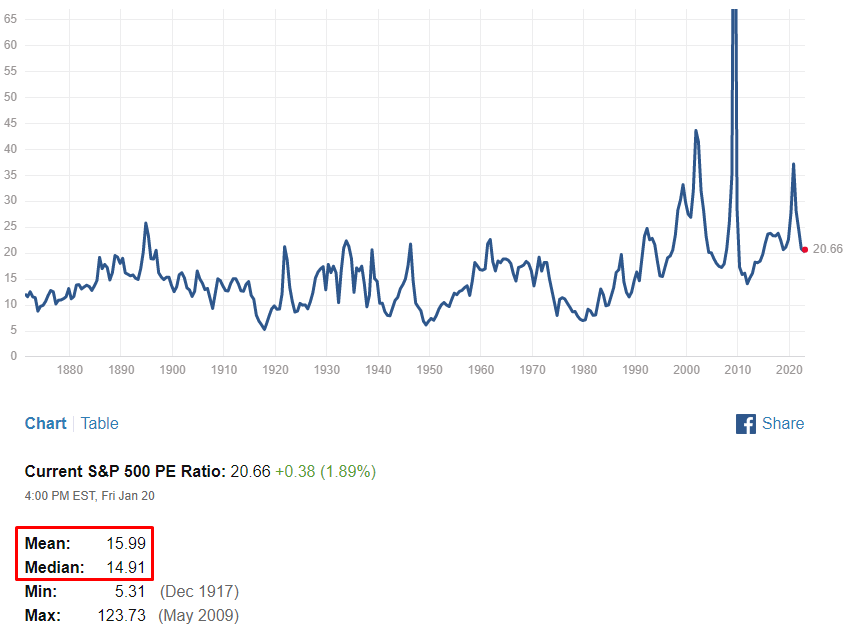

Както можем да видим от тази графика, анализаторите очакват $230 EPS за индекса за календарната 2023-та. В момента P/E ratiо на S&P 500 е 20. И ето я бързата калкулация, ако през 2023-та това P/E ratio се задържи: $230 х 20 = $4600. Сегашната цена на индекса към 20-ти Януари е $3970. И ако този сценарий се случи, това би означавало, че S&P 500 може да се покачи с близо 16% през 2023-та.

Така, това е един сценарий обаче. Нека видим и втори. P/E ratio на S&P 500 средно за много дългосрочен период е около 15.

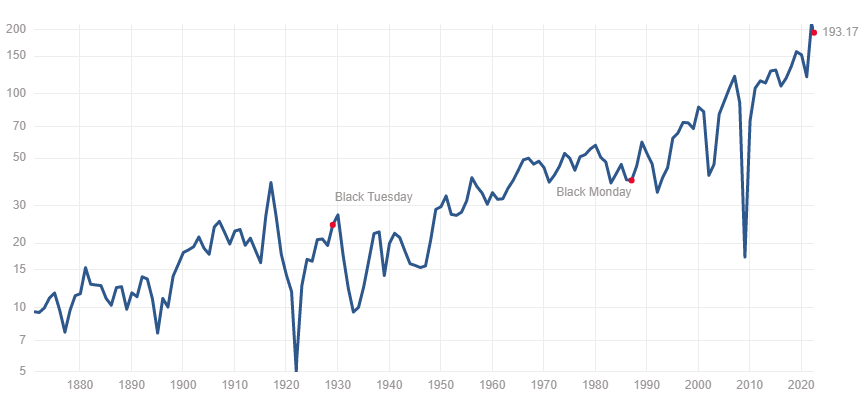

Ако приемем, че няма да има растеж на EPS през 2023-та и вземем текущия EPS за последните 12 месеца, който е $193, тогава можем да получим $193 х 15 = $2895

И какво да правим сега? Какво да очакваме? Сценарий 1 или сценарий 2? Да купуваме ли, да чакаме ли? Ами ако има 3-ти сценарий, който е по-оптимистичен или пък по-песимистичен? Ами, както винаги, най-лесно е да осредним пазара вместо да се чудим и просто да останем на пазара.

Стратегията Dollar Cost Average е много силна точно в такива моменти и е много полезна. Тя ни дава свободата да инвестираме и да имаме постоянно добра цена спрямо пазарната. Тази стратегия е лесна за изпълнение, доказано работеща и всъщност, както виждаме по графиките, когато инвестираме в актив, който си заслужава, тази стратегия се осмисля най-много, защото точно в периоди на такива спадове ние имаме възможност месец след месец да инвестираме на ниско и да акумулираме все повече средства през тези периоди. Аз лично точно това правя в момента и не смятам да спирам 🙂

Трябва да знаем, че рецесията, ако дойде, тя ще си и замине 🙂 От нас и нашия период зависи какво ще постигнем и дали ще излезем победители или победени. Time in the market beats timing the market! – това е една неоспорима истина, за която направих статия и видео, сравнявайки 3 различни инвестиционни подхода в един и същ актив, а именно S&P 500:

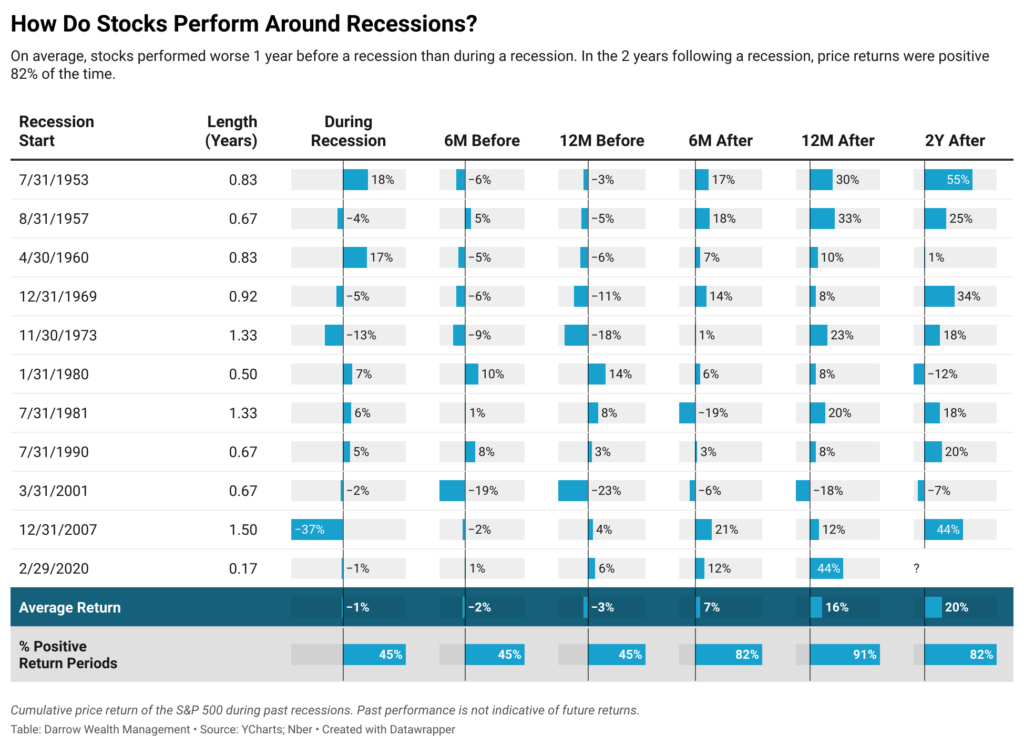

И накрая, нека завършим частта с S&P 500 с една таблица как се е представял индексът по време на предните рецесии. Ще ви кажа набързо, че обикновено към средата на рецесията започва да се покачва отново, т.е. преди самата рецесия да е фактически свършила 🙂

Ние като retail инвеститори имаме възможност да инвестираме в S&P 500 чрез ETF-и. Тези финансови инструменти ни дават възможността да имаме експозиция към възвръщаемостта на индекса 1 към 1. Закупуваме ги от фондовата борса на дялове, с ниски комисионни, още по-ниски годишни такси и дори ние като граждани на България към момента (2023-та) не дължим данък печалба при продажбата им.

Акции

Неяснотата по това накъде ще тръгне S&P 500 накара доста хора да потърсят други отделни инвестиции, отново на фондовата борса, но този път чисто и просто в индивидуални акции на компании. Звучи лесно на теория, но си е доста трудно на практика.

Индивидуалните бизнеси, в които можем да инвестираме биха били удачни инвестиции единствено и само, ако ние сме наясно с тези бизнеси, определили сме тяхната справедлива цена на акциите и също както при S&P 500, сме готови да изчакаме тези бизнеси да покажат ръст в дългосрочен план. Ако нямаме тези 3 неща изпълнени, то няма смисъл да инвестираме в отделни компании. По-добре да изберем някой ETF, който следи индекса.

Курсът, който направих през 2022-ра година „Как да намираме подценени компании?“ вече помогна на стотици хора от България да могат да търсят и намират компании, които са добри бизнеси и съответно добри инвестиции, да смятат тяхната справедлива цена и да преминат към действие и да напазаруват на промоция 🙂

Огромният плюс на инвестицията в индивидуални акции е, че ние можем да се възползваме максимално от ръста в тяхната цена. И ако ги вземем подценени, е, тогава възвръщаемостта ни може да е много висока напред във времето, защото сложната лихва обича най-много големите проценти 🙂

Примерите с успешни компании, които са публични и които възнаграждават акционерите си повече от добре са много. Страшно много са тези примери. Индивидуалните акции, добрите такива, връщат доста повече от S&P 500, тоест доста повече от 10%. Но за да ги намираме, още веднъж, трябват ни знания и умения. Иначе няма как да стане.

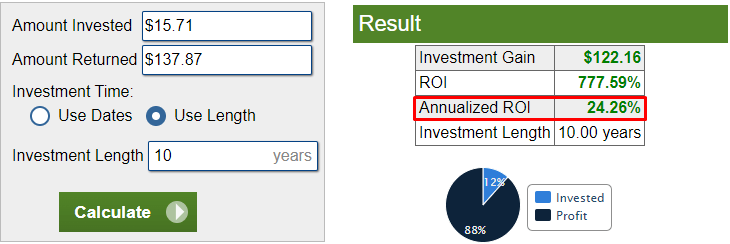

Компанията APPLE например е върнала по 24% средно на година за последните 10 години.

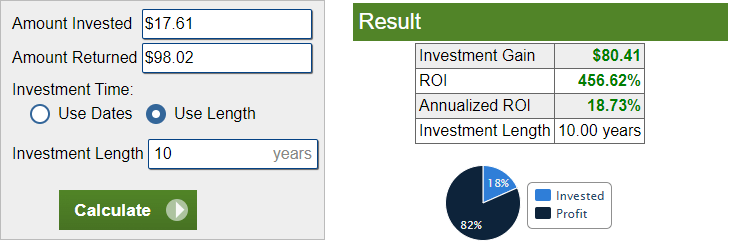

Компанията Google е върнала близо по 19% на година за последните 10 години. И това е въпреки този огромен спад от -35% през 2022-ра.

Инвестирането в отделни акции, в добри бизнеси, винаги ще е един от най-удачните избори, които можем да направим за парите си. Инвестирането в стойност дава най-голям резултат и открива най-много възможности точно по време на рецесии и кризи. И ако проявим желание и положим усилия, за да разберем как работи value investing-a, то няма какво да ни спре да постигнем завидни възвръщаемости в дългосрочен план.

Облигации

Облигациите са със сигурност един от най-губещите активи през последните години. 2022-ра беше годината, която отбеляза негативен рекорд за американските облигации. 2022-ра беше най-лошата година за облигациите откакто изобщо има облигации 🙂

Но това е напълно нормално, особено в периоди, когато се покачват лихвените проценти. Когато лихвите растат, цените на облигациите падат. И ако не искаш или не можеш да чакаш до падежа на облигацията си, то трябва да продадеш на по-ниска цена отколкото си платил.

И най-големият риск при този вид активи е, че трендът при тях, дългосрочният тренд, е те да бъдат неудачни за инвестиция, особено за нас обикновените инвеститори, защото процентът на възвръщаемост при облигациите изобщо не може да победи процента на инфлация. И колкото по-дългосрочно погледнем на една облигация, толкова по-голям е рискът за нас, тъй като процентът е фиксиран, нямаме сложна лихва и е повече от ясно, че $1000 похарчени за облигация сега, ще имат много по-малка стойност, когато си ги получим обратно след 10 години.

Имам подробна статия за облигациите, ето я:

Облигации (Bonds) – Какво представляват тези финансови инструменти?

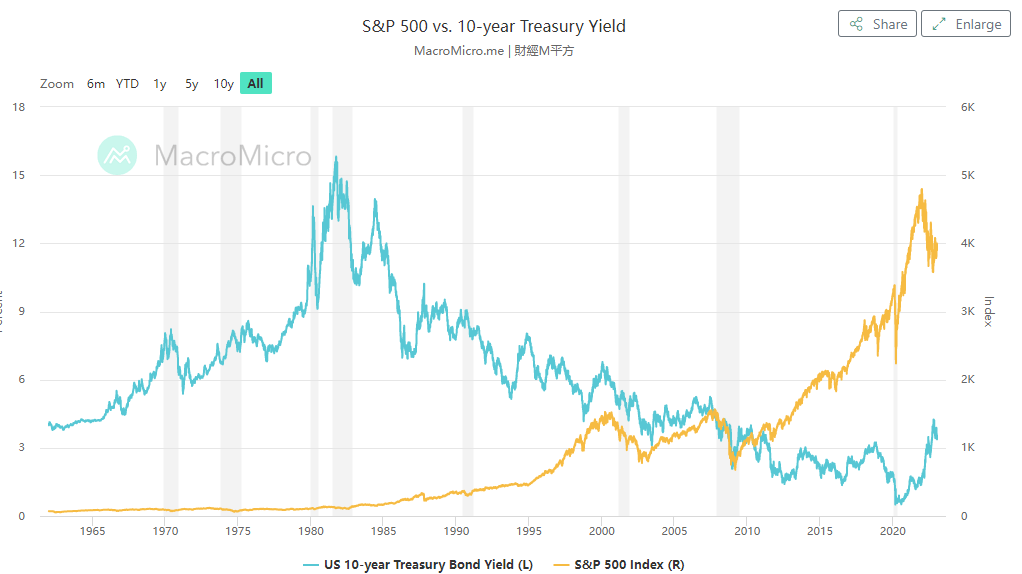

Както и можем да видим, последният път, когато е имало смисъл да се инвестира в облигации е бил през 80-те години, когато лихвите са били 15% и повече. Е, тогава наистина няма смисъл да избереш S&P 500 с неговата волатилност пред облигациите със своята фиксирана доходност от 15%. Но от тогава до сега, картинката е ясна, облигациите са надолу и дори до скоро граничиха с 0%.

Дивидентни Компании и ETF-и

Можем преспокойно да кажем, че дивидентните акции блеснаха през изминалата тежка година, точно както винаги се случва в такива периоди. Но защо? Защо е така? Ами отговорът е ясен – защото добрите дивидентни компании си остават добри и по време на кризи, защото просто продължават да плащат дивидентите си.

Но пък също се наблюдава и засилен интерес към тях, защото все повече инвеститори осъзнават, че е добре да имаш дивидентни компании в портфолиото си. Те хем са добри компании и хем ти изплащат дивидент, който може да реинвестираш на всеки 3 месеца, а някои дори и всеки месец.

Истинският пасивен доход, който идва от дивиденти е един супер добър балансьор във всяко едно портфолио. И колкото повече дивиденти получаваме и реинвестираме, толкова повече всичко се осмисля занапред.

Ето защо през 2022-ра създадох курса „Как да избираме дивидентни компании?“, с който за 13 часа предавам цялото си знание и целия си опит относно инвестирането в добри дивидентни компании.

За мен лично дивидентните компании не са избор само за периоди на кризи и рецесии. Те са удачен избор за дългосрочна инвестиция по всяко време заради дивидентите – заради този истински пасивен доход, който идва по сметката ни като кеш постоянно.

Дали ще изберем дивидентни акции, които изплащат по 3-4-5% дивидент или пък директно ще се хвърлим на някой дивидентен ETF, това е въпрос на избор. Но в никакъв случай не е грешно да притежаваме и от двата типа активи едновременно.

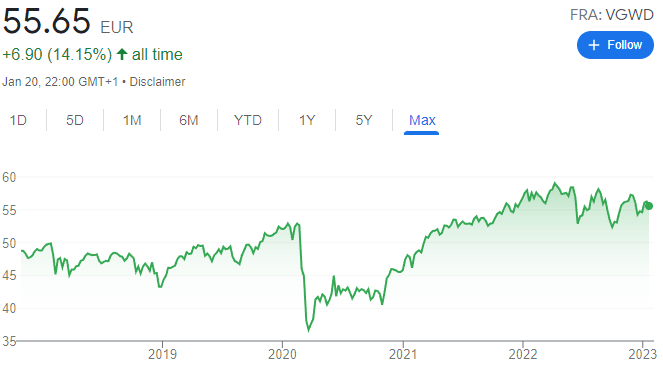

Диверсификацията по сектори и индустрии би ни донесла още по-добра балансирана възвръщаемост, ако изберем дивидентното инвестиране. Ето и 1 компания и 1 ETF, които си заслужават вниманието през 2023-та според мен:

Realty Income – Говорил съм и съм писал многократно за тази компания. Аз лично инвестирам в нея от доста време и ми плаща дивидент всеки месец. Той е в размер между 4% и 5%.

VHYL – FTSE All-World High Dividend Yield UCITS ETF – Дивидентен ETF, който следи компании от цял свят и дава доста добра дивидентна лихва – около 4%.

Има толкова много добри дивидентни компании! Има такива с доста по-висока дивидентна доходност и ако съумеем да си направим едно добре балансирано и работещо портфолио, то със сигурност ще сме доволни от резултатите в дългосрочен план.

Злато

Златото е непродуктивен актив и трябва да го имаме предвид. Неговата цена зависи единствено и само от това колко са склонни да платят хората за него. Тоест, ако аз сега си купя злато, аз разчитам само на това някой след 5 или 10 години да е готов да ми даде по-висока цена за него. Е, аз лично не съм ОК да разчитам само на това за годините напред.

Златото като актив бива смазвано от S&P 500 или някоя добра компания дългосрочно. И там „загубените периоди“ може да са доста по-дълги отколкото при някой борсов индекс да речем. Нека видим какво се е случвало преди.

Ето го златото – 27 години застой. Кой може да ни каже дали няма да има отново такъв период? На какво да се надяваме за златото? То няма как да стане по-ценно, защото не прави нищо. Златото не е като някоя компания, която да покачва стойността си и оттам цената на акциите си. Златото си е злато – просто един метал, който се надяваме да струва повече занапред.

Можем спокойно да кажем, че инвестирайки в злато, трябва да си прежалим парите за поне 20 години напред и отново не е сигурно дали ще имаме добра възвръщаемост, просто, защото, както вече отбелязахме, златото не изплаща дивиденти, няма печалби и т.н… разчитаме на човека отсреща да ни даде повече пари за него, това е 🙂

Другият проблем на „инвестицията“ в злато е, че ако изберем да го притежаваме физически, то има доста голям риск, ако го съхраняваме в дома си, а ако искаме да го съхраняваме на сигурно място, то това би ни коствало доста пари на година и златото от актив може моментално да се превърне в един голям пасив за нас и да си мислим, че правим нещо, а дефакто да не правим нищо 🙂

Инвестиционното злато, физическото такова, също има един много голям недостатък и това е самата му цена или по-точно разликата между покупна и продажна цена. Дилърите на злато поддържат доста високи спредове, които са не по-малко от 6-7%, а за някои златни активи доста повече.

Тоест, още при самото закупуване, ние сме назад с едни 6%. Ако да речем закупим една монета за 100 лв, можем да я продадем веднага за 94 лв.

Може би по-лесен начин да имаме експозиция към цената на златото е като го закупуваме от борсата, т.е. да си вземем борсово търгувано злато като Xetra Gold (4GLD). При този тип активи нямаме толкова големи спредове. Всъщност, спредовете при това злато са пренебрежимо малки, а ликвидността е голяма и можем веднага да продадем, когато решим.

И накрая, казваме, че купуваме злато и че инвестираме на фондовата борса 🙂 Усещате разликата, нали? 🙂

Суровини

Суровините са циклични инвестиции. Трябва ясно да можем да разграничаваме този тип инвестиции от дългосрочните такива. Обяснявам и показвам разликата в ето тази статия:

Циклично Инвестиране и Дългосрочно Инвестиране | Разликите

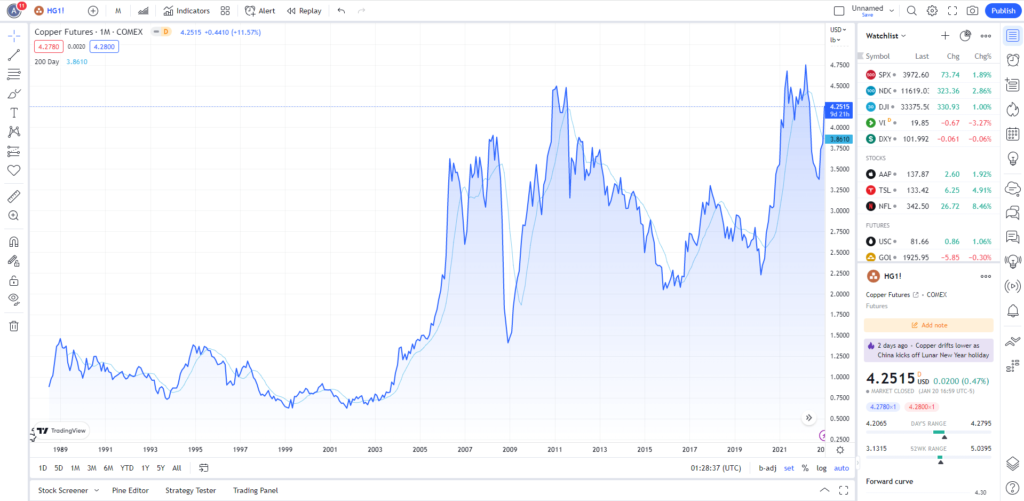

Накратко, цените на суровините се движат на цикли. Съответно, печалбите на компаниите, които добиват тези суровини също се движат на цикли. Ето и няколко графики, които ясно показват разликата между циклично и дългосрочно инвестиране.

Exxon Mobil – петролна компания:

Цената на петрола:

S&P 500:

Цената на суровината МЕД (copper):

Няма смисъл да продължавам с графиките. Навярно хванахте разликите. Графиките на другите суровини са същите. За да инвестираме в суровини, то трябва да влизаме и излизаме от пазара постоянно. И ако не успеем да го направим в подходящото време, то рискуваме да останем заключени на загуба или в застой много дълго време.

Дали суровините ще продължат да растат? Може би, аз не зная, а и едва ли някой знае. Но аз знам едно и то е, че няма как да продължат да растат до безкрайност.

Дали могат да се изкарат пари? О да, могат, но не всеки може да го направи. Аз например съм изкарвал. Миналата година през месец Февруари в края, когато започна войната, просто си купих петрол и след това го продадох на добра печалба. Но това е сделка с цел изкарване на краткосрочна печалба. Това не е дългосрочна инвестиция. Инвестицията в суровини не трябва да се бърка с инвестицията в активи, които са за дългосрочен период, т.е. при едните купуваш и ако задържиш рискуваш да загубиш много, а при другите купуваш и ако задържиш рискуваш да спечелиш много 🙂

Недвижими имоти

Както казва един мой приятел: „Винаги е добре да имаш малко пари в тухли.“ Съгласен съм с него. Недвижимите имоти, както много добре знаем, са актив номер 1 за нашата географска ширина. Те са най-обичаният актив от българина. И няма лошо, само наистина да са актив, а в повечето случай те не са актив, а точно обратното – един немалък пасив са.

Както при акциите и другите успешни инвестиции, които искаме да правим, при недвижимите имоти е необходимо да ги закупим на изгодна цена. И оттам вече възвръщаемостта ни да има смисъл. Иначе само ще имаме имот, който ще ни бърка в джоба, т.е. ще имаме пасив вместо актив.

„Цената на имотите винаги се покачва“. Да, така е. Дългосрочно имотите вървят нагоре. Но и S&P 500 и добрите индивидуални акции също. Въпросът е колко ще спечелиш от едната инвестиция и колко ще спечелиш от другата и колко усилия ще хвърлиш за едното и съответно за другото…

Много е трудно в момента на тези балонизирани цени на имотите да постигнеш някаква положителна възвръщаемост. До скоро се смяташе, че 2-3% е реално постижимо. Е, вече може би не е.

Големият, огромният плюс на имотите е, че ни дават възможност да имаме един истински пасивен доход идващ под формата на наем, дългосрочно цената на самия имот би следвало да се покачи и контролът по управлението на този имот е изцяло в наши ръце. Тоест, ние можем да правим с имота си каквото поискаме. Можем да го обзаведем както искаме. Ние определяме колко да е наема. Ние определяме за нощувки ли ще го даваме (AirBNB), дългосрочно ли ще го отдаваме под наем и т.н.

Но трябва да се направят много сериозни сметки, които да ни кажат дали инвестицията в даден имот си заслужава. И оттам вече продължаваме – наематели, съседи, ипотеки и куп други „проблеми“, които изискват от нас чисто физическо занимание. Ако си заслужава, няма проблем. Но ако ще го правим за 0%… ами по-добре не.

Както всяка една инвестиция, тази в недвижими имоти би била успешна само тогава, ако знаем какво правим. Иначе си купуваме пасиви.

В момента според мен цените на недвижимите имоти са абсурдно високи, а наемите са безумно ниски и по никакъв начин не отговарят на тези високи цени. Ако цените продължат да се покачват, то инвестицията в този балонизиран сектор би изглеждала все по-абсурдна.

Ако цените паднат и наемите се покачат, тогава ще виждаме все повече смисъл за инвестиция в недвижим имот. Този клас активи винаги ще са на мода. И определено смятам, че е добре всеки да има имот в инвестиционния си портфейл, просто заради пасивния доход. Но през 2023-та не смятам, че ще има кой знае какви възможности за успешни инвестиции в имоти в градовете в България.

Криптовалути

На последно място обръщаме внимание и на криптовалутите като един чисто нов клас активи. Много хора през последните 2 години станаха милионери от крипто, после се занулиха. Някои криптовалути вече дори ги няма, те просто изчезнаха, затриха се.

Да не говорим, че няколко големи крипто борси направо фалираха и със сигурност ще има и още. Всичко това повлиява негативно на цената на криптовалутите и съответно те се сринаха и са един от активите, които пострада най-много през 2022-ра.

Криптовалутите са тип инвестиция подобна на златото, само че доста по-лъжовна на моменти. За съжаление, над 90% от „инвеститорите“ в криптовалута прилагат стратегията The Greater Fool Strategy, според която когато и да купиш, на каквато и цена, отсреща винаги ще има някой глупак, който да ти даде по-висока цена и да купи от теб.

Историята показва, че тази стратегия не е устойчива и няма как да бъде за каквото и да става въпрос, за какъвто и актив да говорим. Също както всички инвестиции изброени дотук, криптовалутата не прави изключение в това да познаваме активите, в които инвестираме.

Ако не знаеш какво е Биткойн, какво е Етериум, каква е тяхната функция, тяхната полезност и тяхното приложение… ти си просто купувач, който иска да направи пари. Нито една успешна дългосрочна инвестиция не може да просъществува по този начин.

Понеже криптовалутите нямат фундамент, нямат по какво да ги измерим и оценим, то следва те да представляват по-малка част от инвестиционния ни портфейл с ясната представа какво можем да очакваме от тях… да отидат до 0.

Но вероятността Биткойн и Етериум да достигнат старите си нива също не е малка. И аз лично смятам, че ще се случи, но не бих заложил на 100%, дори на 50%. Но фактът, че е възможно и че има предпоставки това да стане, ме кара да държа криптовалутите си, да не ги продавам и дори да инвестирам помалко всеки месец, възползвайки се от тези хипер ниски цени.

Децентрализацията и като цяло възможността да имаш нещо странично, нещо малко извън текущата монетарна система ми допада и мисля, че всеки, който осъзнае преимуществата и качествата на Биткойн, със сигурност би искал да има малко 🙂

Но при криптовалутите трябва да сме с ясната представа, че можем да се занулим. Затова, рискуваме само толкова колкото можем да си позволим да изгубим! И инвестираме, а не купуваме и продаваме заради поредния хайп по някой алт койн. Не това е начинът.

Дали ще се покачат криптовалутите през 2023-та? Ами предстои да научим. Лично за мен голям тласък ще дадат евентуални регулации покрай криптовалутите. Това ще вдъхне увереност в инвеститорите и те ще започнат да инвестират отново, включително и институции, защото сега няма де факто какво да бутне криптовалутите нагоре. Хората са обезверени. Те купиха Биткойн на $70 000, а той сега е $20 000 и по никакъв начин не можем да кажем със сигурност, че ще отиде отново на $70 000 и нагоре. Може да стане, но може и да не стане… Всеки един пазар мрази най-много несигурността. Колкото по-голяма несигурност има, толкова по-червен ще бъде пазарът.

И не забравяйте, че ако ще инвестирате в крипто, то задължително си купете LEDGER и дръжте криптото си там: КУПИ LEDGER от официалния уебсайт на компанията

Е, приятели, надявам се съм хвърлил светлина относно отделните активи и моето мнение за 2023-та. За мен лично, годината не е от значение. От значение са нашите знания и умения, защото успешни инвестиции винаги ще има. Въпросът е ние да можем да ги откриваме 🙂

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

2 коментара

Емил Ушев

Здравейте!

Мисля, че като продавате курсове и съвети е добре да докажете кой сте. Качете една справка от Interactive brokers да видим с колко биете маркета и колко % докарвате на година. От короната на сам би трябвало да сте направили пари, всеки е направил. Стоите зад думите си, покажете какво можете. Всеки може да дава съвети. Покаже извлечения и реални резултати. Застанете зад името си, иначе всичките Ви съвети и статии са безмислени, като един истински „майстор“ покажете какво сте направили, иначе излиза, че говорите напразно. Браво за труда Ви, но ако сте един от „честните разбирачи“ докажете го. Какви Ви бяха резултатите миналата година?

Димитър Ангелов

Здравейте,

А искате ли да ви покажа автомобилите си, къщата си, яхтата си, моторите си и там друго каквото се сетите? 🙂 Чудя се как така на 5000 човека примерно и стотици закупени курсове все ще се намери един, който нито е взел курс, нито изобщо е инвестирал нещо, а се прави на „моралист“ като иска да ми каже, че аз лъжа хората или ги подвеждам по някакъв начин. Бъркате ме с други youtuber-и или създатели на съдържание, които си показват какво ли не 🙂 Точно тази показност няма да видите от мен. Моите курсове не са финансови съвети, за да трябва нещо да доказвам или показвам 🙂 Аз нямам какво да доказвам и не искам да привличам „клиенти“ показвайки им резултати. Не това е моят начин. Курсовете произлизат от искането на хората да има курсове и вече те работят за стотици хора. Аз не продавам курсове стил „Как да станеш богат?“, за да искам да показвам някакви неща, които аз съм правил преди. Не, напротив, точно от това се мъча да избягам. Моите курсове дават информация, сбита, ясна, конкретна с точни методи кое как се прави. Те не казват „Инвестирай в тази компания сега и забогатей“. Бих посъветвал от таквиа курсове да се бяга, ако се попадне на тях.

Принципно моят фокус е към информираността и образованието на тема инвестиции. Тоест всекид а може да оцени за себе си инвестиционни възможности, които да отговарят на неговия хоризонт, толеранс на риск, възраст и редица други критерии. И е много лесно аз сега да поискам и да направя едни пари като си покажа портфолиото или даже го направя такова каквото да изглежда привлекателно за всички и много хора да си помислят, че и те ще пожънат този успех. Всичко това може да бъде манипулирано, както и се прави от други „колеги“. Аз не продавам обещания и не съветвам никой да си взема моите курсове, ако си мисли, че ще забогатее от тях 🙂 Друга е целта им. Да, не че не може да забогатеете, но не това е фокусът и не това е причината, поради, която трябва да си вземете курс. Курсът се взема, за да ви научи на нещо, да ви предостави информация произлязла от опит, която иначе трябва да търсите месеци и години, т.е. да ви спести супер много време и да ви покаже как реално работят нещата конкретно на практика без общи приказки.

И знайте, че винаги ще може да намерите причина да не се доверите на някого и да си останете само с анализите и прочетеното, без никаква практика. Винаги ще намерите причина да НЕ инвестирате. Кога този, който ви продава нещо ще е виновен, кога брокерът ви ще е виновен, кога това, че нямате достатъчно пари да инвестирате и т.н… оправдания хиляди както се казва. Препоръчвам ви да поразгледате по-обстойно моето съдържание и тогава ще разберете, че всъщност то не дава съвети, а дава насоки, дава информация, показва как работят нещата. Ако вие конкретно търсите някой с портфолио да го копирате, има хиляди такива, просто моето съдържание няма да ви свърши работа, тъй като то е насочено в съвсем друга посока, не като папагали да гледаме какво прави еди кой си и да повтаряме, а сами да можем да оценим инвестиционни възможности.