В тази статия ще споделя с вас реални примери за компании с лоши финансови резултати, ЗОМБИ компании и такива, които са на поддържащо дишане и може всеки момент да умрат.

Аз не харесвам такива компании, дори от време на време да предоставят някакви възможности за краткосрочна печалба, не ги виждам аз така нещата и като цяло фундаментите са изключително важни за мен и затова няма ли фундаменти една компания, тя изобщо не представлява интерес за мен.

Определянето на справедливата цена на акциите, в които инвестираме е ключово за нашия успех на фондовата борса, защото така ще притежаваме единствено и само бизнеси, чиито реални цени знаем според техните резултати.

Иначе, ако се осланяме само на евентуални бъдещи постижения и по-добри резултати… малко на магия се опитваме да инвестираме, на сляпо. Не знаем ли реалната консервативно сметната справедлива цена, рискуваме да инвестираме капитала си и той да бъде загубен или заключен за много дълго време, ако акциите паднат и няма какво да ги вдигне отново нагоре.

Както съм казвал многократно, това, че акциите винаги вървят нагоре, е толкова вярно колкото и невярно. Истина е, че цените се покачват, но само за добрите бизнеси, за онези компании, чиито фундаменти са здрави и дават стойност на акционерите си.

Но в същото време има купища новоизникнали компании, които нямат печалби или пък много малки такива, в силно конкурентна среда са, нямат продукти и бизнес план, които да се различават по начин, по който да накара цената им да отиде нагоре. Подобни компании не вървят винаги нагоре, а напротив, те могат и да слязат винаги по-надолу, могат и да фалират и изчезнат от фондовата борса и вие сте тези, които ще понесете цялата загуба от това.

Съдържание

Знак 1 за лоши компании – движението на цената

Има някои много лесни за намиране параметри, които ни подсказват много силно, че може би инвестиция в дадените компании не би била добра.

На първо място, аз гледам да инвестирам в компании, които все пак са се представяли добре назад във времето. Избягвам новите компании, които са на пазара от 1-2 или 3 години, защото те още нямат фундаментите, нямат печалбите, по които аз да намеря справедливата им цена. А като не мога да я намеря, няма как да знам дали плащам повече или по-малко спрямо текущата пазарна цена. Както казахме, на сляпо по-добре да не инвестираме 🙂

Ето пример за компания, която се е представяла добре през последните години чисто ценово, т.е. акциите са вървели нагоре и са вървели стабилно и продължително, а не са като кардиограма на мъртвец 🙂 Видя ли такава графика, все едно виждам добър бизнес, това е първото нещо, което би ми харесало.

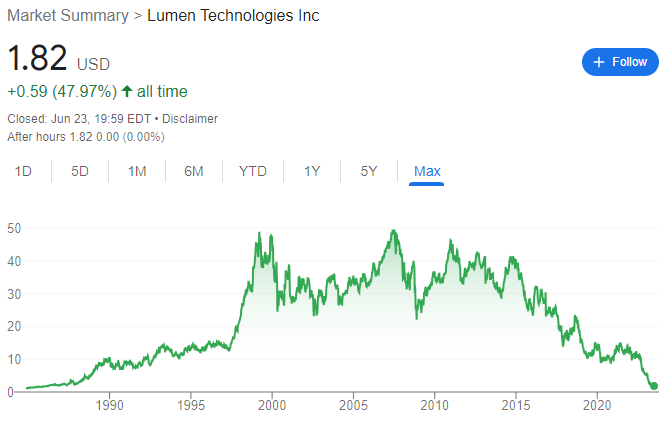

Ето ги типовете графики, които като видя просто се отказвам, освен ако някой не ме разколебае много силно със силни доводи и доказателства, че нещо ще се преобръща в дадените компании и те ще стават супер добри 🙂 Досега никой не е успявал да ме убеди 🙂

Зная, че много хора се подлъгват по тези много големи спадове и са „чували“ отнякъде, че точно на тези спадове се инвестира и така ще излезеш на голяма печалба и т.н… има нещо вярно, но това е вярно за компании със стабилни фундаменти, които са паднали в цената си, а не за компании с разклатени фундаменти или никакви такива, които са се сринали.

И затова, отново, трябва да знаем с какво се захващаме, иначе просто попадаме в капан, в собствения капан на незнанието си. Едно е да купиш META на $90 или пък TESLA на $120 и да се възползваш от тези спадове и съвсем друго е, ако правиш това за компании, които само падат и не се покачват. Това е като да се опитваш да хванеш падащ нож. Все ще се нарежеш.

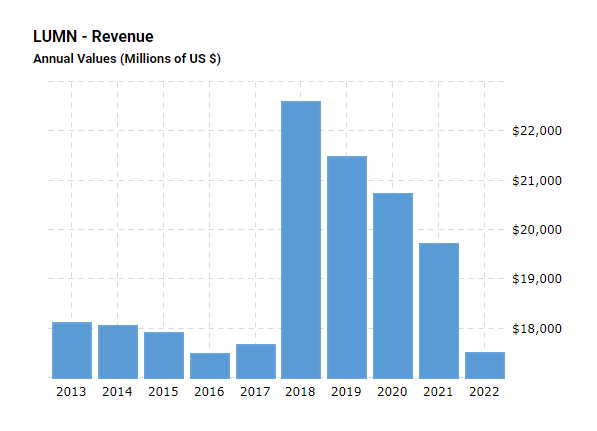

Знак 2 за лоши компании – намаляващи обороти, големи разходи и намаляваща или отрицателна печалба

Кое е най-важно за една компания, за да кажем, че е добра инвестиция за нас? Ами най-важното е да покачва оборота си, т.е. да продава повече, да се развива на нови пазари, да има pricing power и да може да покачва цените на продуктите си, като това да не влияе на търсенето, т.е. клиентите да искат и да купуват и на тези по-високи цени.

Оборотът на компанията неслучайно е най-отгоре винаги във всеки един отчет. От него тръгва всичко. Има ли оборот, който се увеличава, нещата просто се нареждат с времето, дори и да има периоди на трудности.

Но когато оборотът намалява, какво очакваме изобщо ние и защо бихме искали да инвестираме, особено дългосрочно в компания, която вместо да увеличава, тя намалява оборота си.

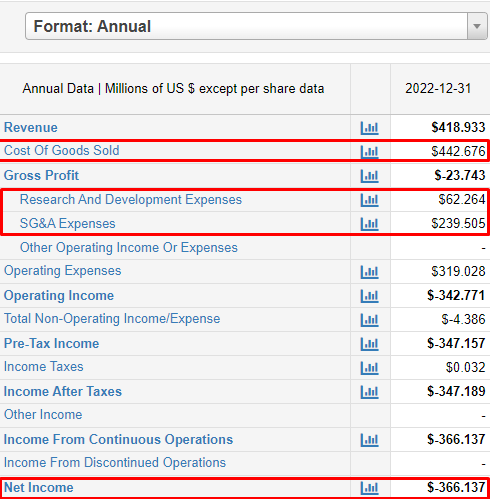

Големите разходи, особено, когато те са дори по-големи от оборота на компанията могат да ни бъдат знак, че тя не се справя ефективно с управлението на разходите си и съответно не може да намери баланса по такъв начин, че нещата да изглеждат и работят добре.

Тук можем да видим, че разходите всъщност са по-големи от оборота. Няма как да съм ок да инвестирам в нещо такова, колкото и да е обещаващо и „светло“ бъдещето на тази компания. Тя няма фундаменти, те са отрицателни, съответно нейната справедлива цена за мен ще е 0, защото няма как да сметна друго.

И след като зачислим всички разходи и ги извадим от оборота, можем да видим, че частта на NET INCOME или това е чистата печалба, всъщност е доста голямо отрицателно число. Или с други думи, компанията е на загуба. Благодаря, но ще се въздържа да инвестирам 🙂

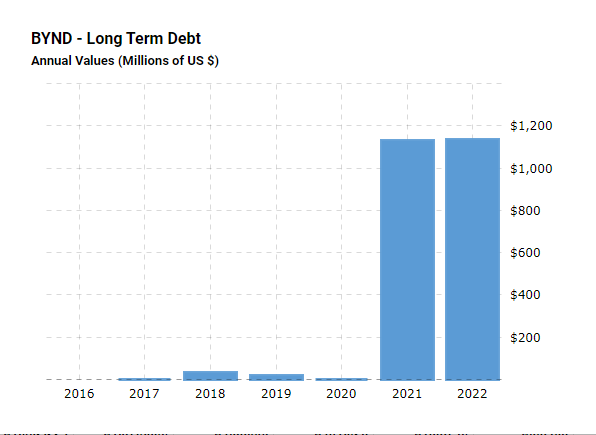

Знак 3 за лоши компании – много голям дълг

Прекомерните нива на задлъжнялост на компанията могат единствено и само да натежават все повече и повече и в даден момент да се случи фаталното, а именно фалит. Бихме искали компаниите, в които инвестираме да са способни изцяло да могат да покрият дълговете си от чистата си печалба или от паричните си потоци в рамките от 1 до 4 години. Това е по препоръка на самия Уорън Бъфет от книгата „Уорън Бъфет и анализът на финансовите отчети“.

Издаването и усвояването на нов дълг е много характерно за зомби компаниите. Така те се поддържат живи година след година и в крайна сметка това им се позволява, но колкото по-дълго продължава, толкова по-зле ще свърши всичко.

Взимането на нов дълг е като наркотик за тези компании. И те са постоянно дрогирани. Колко според вас ще живеят? Ами докато има наркотици, т.е. дълг. И в даден момент вече от предозиране просто ще умрат, това е.

Реални примери за „лоши компании“

Както винаги, нека тази статия не се приема като инвестиционен съвет. Знаете, че тук изразявам моето мнение и сега следва да ви покажа някои компании, реални такива, които може да си купите, но по-добре не, които компании лично за мен са лоша инвестиция. Те може да са много обещаващи и добри или пък да имат много „дълго“ минало, но това за мен не работи, когато не отговарят фундаментално на моите критерии.

COINBASE

Типичен крипто хайп, по който и аз се подхлъзнах малко след IPO-то, мислейки си, че компанията е много „обещаваща“. Не съм правил инвестиции, тъй като няма как да определя справедливата цена, но в крайна сметка предполагах, че покрай развитието на криптовалутите COINBASE ще направи някакви ключови партньорства, ще се развие в посока, която да е благоприятна за този тип активи и т.н…

Големи очаквания и празни надежди. Истината е, че както и другите компании които зависят от цената на дадена суровина, компании като петролните и като минно-добивните, coinbase също зависи единствено и само от цената на криптовалутите или по-скоро от тяхното представяне.

И понеже криптовалутите са силно надолу и те самите нямат фундамент тъй като са непродуктивен актив, който не може да бъде измерен, то тази компания се гради на много неблагоприятна почва, на която нищо стабилно не може да бъде построено, просто основите не могат да се захванат 🙂

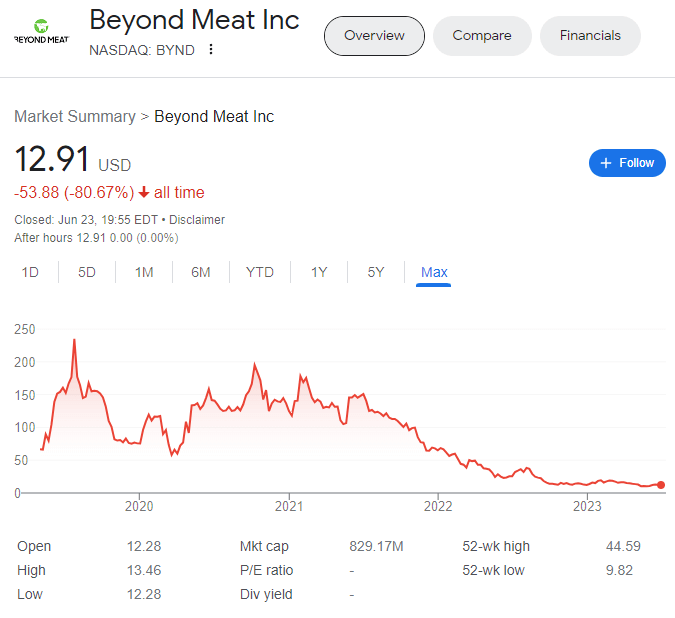

Beyond Meat

„Обещаваща“ компания, която е на тотална загуба. Иска да промени света, как се хранят хората и т.н. Добре, лошо няма, но светът дали е готов да бъде променен? Искаме ли да разчитаме на това или пък май по-добре да си ги оставим да се опитват и в крайна сметка да пренасочим капитала си някъде, където има фундаменти и можем да инвестираме по-спокойно и по доста по-умен начин, разчитайки на това нашите пари да струват повече след време, а не да си мислим, че светът ще се промени през следващите 10 или 20 години в посоката, в която компанията гледа. Как можем да разчитаме на това? Ами не можем.

Lumen Technologies

Ами, пазарна трагедия. Така мога да определя това нещо от графиката. Когато и да си инвестирал, на загуба си. Намаляващи обороти, прекомерен дълг, отрицателни печалби… все лоши неща. Един от капаните, в който попадат доста начинаещи инвеститори е, че когато видят компания, която е от дълги години на борсата, те си мислят, че тя винаги ще изплува и държат инвестициите си, които са им на загуба.

Не е казано, че компанията ще възвърне цената си, никой не може да гарантира това и видяхме как 100 годишни банки просто фалират за няколко дни и повече не съществуват. Така че, със сигурност не е добре да се осланяме само на миналото и да държим токсични инвестиции, само защото смятаме, че ако нещо добро се е случвало преди, то ще се случи пак.

Инвеститорът днес не печели от пазара вчера. Затова, гледаме напред, търсим добри бизнеси, анализираме ги, намираме справедливата цена и ако тя е над пазарната, просто действаме.

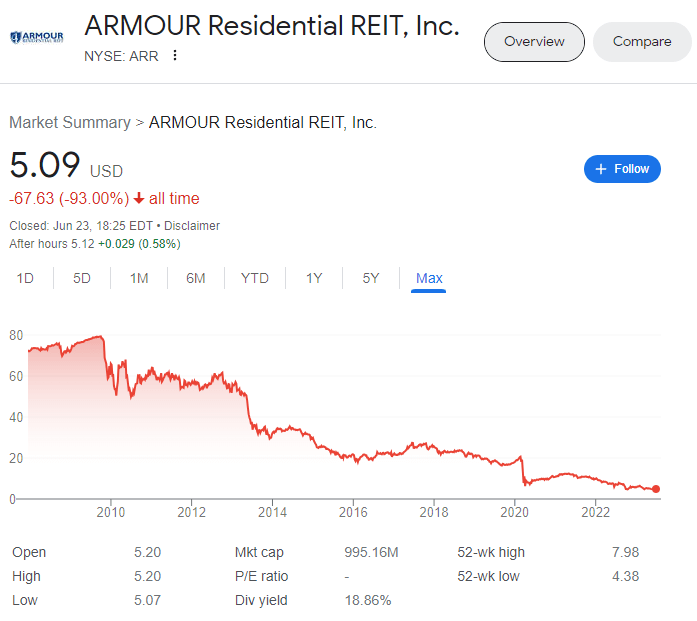

ARMOUR Residential REIT

Ето и една дивидентна компания с много хубав dividend yield, близо 19% в момента. Вкарваш 1000 лв и започваш да взимаш по 190 лв на година, лесна работа, нали? Нали? 🙂 Да, ама не! Това е лъжовно. Компанията е надолу с 93% и освен това реже дивидента си постоянно вместо да го покачва :). И оттам сметките излизат тотално криви и вашите 190 лв, на които се точите могат изобщо да не дойдат при вас.

Ето защо, отново, трябва да правим проучване и да търсим защо нещата са такива каквито са, защо дивидентната доходност е толкова висока, защо цената е толкова ниска, защо P/E ratio-то е толкова ниско или пък изобщо го няма, защо, защо, защо. Задаваме си въпроси, намираме отговорите им и така оформяме в главата си ясна представа за състоянието на компанията и дали би било удачно да инвестираме в нея.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

5 коментара

Янко

Благодаря за полезната статия!

Веселин

Благодаря, полезна статия !

А какво мислиш за Medical Properties Trust? Също с голям дивидент, но от 01.2022 като цяло пада.

Димитър Ангелов

Лоша компания е за мен.

Dobri

Велико!

Димитър Ангелов

Благодаря!