Многократно съм споделял, че добрите компании не винаги са добра инвестиция, а дори точно обратното – много рядко си струва да инвестираме в тях и това обикновено се случва във времена на пазарен негативизъм, когато на борсата всички са уплашени, когато има някаква криза да речем, както беше през 2008-ма, както беше през 2020-та, както наскоро беше и през 2022-ра.

В тази статия ще разгледаме няколко от най-известните компании в света, които са създадени преди много десетилетия и съществуват и до днес и са още по-добри компании. Важно е да разберем що е то надценяване на пазара и до какво може да доведе, когато сме инвестирали на база само бъдещи очаквания, пренебрегвайки фундаментите и поемайки силно непремерен риск по този начин.

Съдържание

Голямото надценяване: DOT-COM балонът от 2000-ната година

Един от най-добрите примери за хипер надценяване е технологичният балон от 2000 г., когато акции на технологични компании, като Amazon, Apple, Microsoft, Intel и редица други се търгуваха на изключително високи цени, въпреки че техните печалби не можеха да оправдаят тези цени. След като балонът се спука, цените на акциите на много компании паднаха драстично, въпреки че компаниите продължиха да се развиват добре.

В навечерието на милениума, мега оптимизмът на пазара взема превес над разума и всяка една компания, която сложи .com в името си просто излита в небесата. Но покрай ръста на тези новоизлюпили се компании, пазарът е супер оптимист и за другите традиционно доказани технологични компании, които ще разгледаме сега. Те се покачват толкова много, че след това, след като балонът се пука, години наред техните цени не могат да бъдат възстановени.

APPLE

Като погледнем дългосрочната графика на ябълката, като че ли няма от какво да се притесняваме, нали? Не! Изобщо не е така. Ако имаме 30 годишен хоризонт да, може би няма място за притеснение, но ако имаме 10 годишен хоризонт, ето какво трябва да вземем предвид.

В началото на месец март 2000-ната година, APPLE достига своя връх. И до месец декември на същата година акцията пада с 80%! Apple е публично търгувана компания от 1980-та година, т.е. изобщо не е нова фирма. Тя е доказано една от най-добрите технологични компании в света – иновативна и диктуваща правилата в сектора.

След този спад компанията не спира да се развива. Тя става още по-добра компания в годините след това. Но цената на акциите идва отново на нивата от милениума чак през 2004-та година. И спадът от 80% всъщност коства 365% ръст след това, само за да бъде възстановена цената.

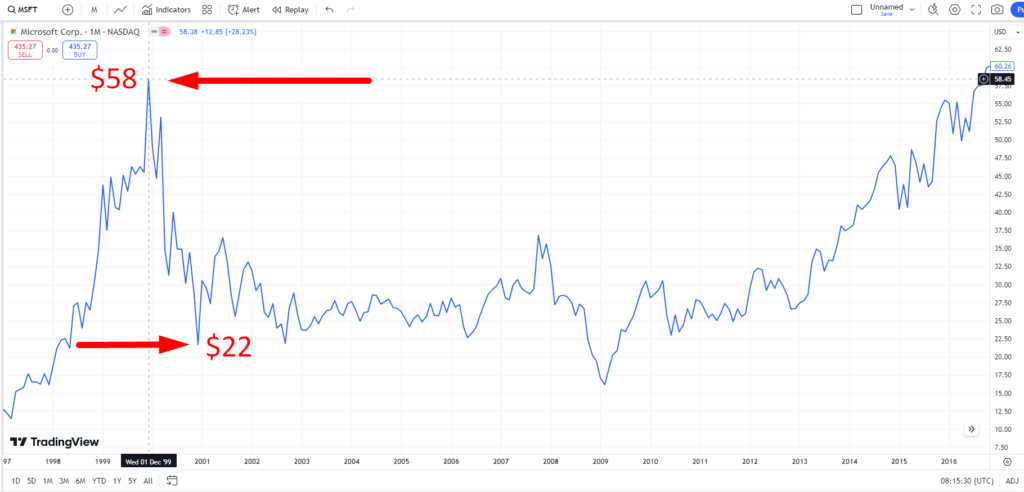

MICROSOFT

Като погледнем дългосрочно Microsoft, която е на борсата от 1986 година, май няма за какво да се притесняваме, нали? Когато и да инвестираме, добре ще сме… да ама не! Ето пак как стоят нещата през dot-com балона:

Компанията на Бил Гейтс пада с над 60% за 1 година. Microsoft остава лидер и много добре знаем, че и до ден днешен операционната система Windows, както и редица други продукти идващи от компанията са без аналог и се използват широко по целия свят. Или иначе казано, компанията не спира да се развива, не спира да продава повече, не спира да покачва своите печалби и просто става все по-добра компания през следващите 2 десетилетия.

Но това не помага и цената бива възстановена чак през 2016-та година. Можете ли да си представите парите ви да бъдат заключени 17 години в една от най-добрите компании в света за всички времена? Такъв е случаят с Microsoft.

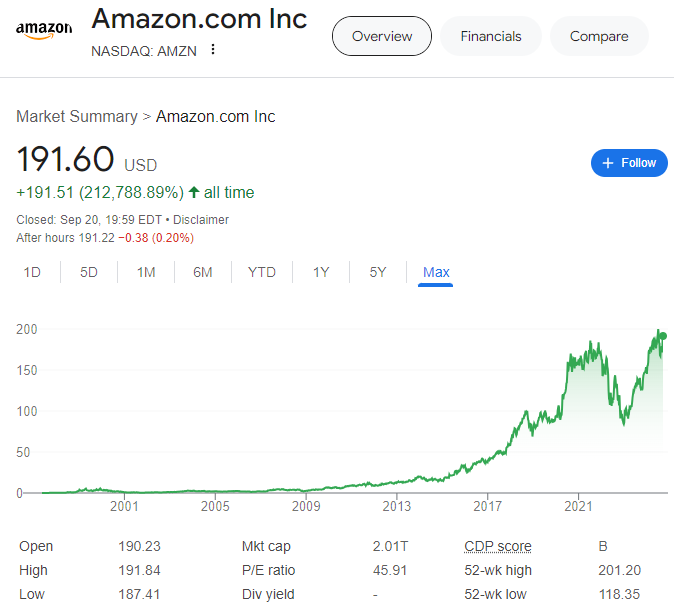

AMAZON

Има ли по-сигурна инвестиция от тази в AMAZON? Знам, че много от вас си мислят, че няма, защото компанията за всичко, както обичам да я наричам, не спира да расте, не спира да иновира, не спира да бъде все по-добра компания и се развива сякаш експоненциално. От компания за продажба на книги, сега АМАЗОН е световен лидер в cloud сегмента, в retail сегмента и пуска ръкав след ръкав и в много други сектори.

Вижте обаче какво се случва с компанията, която е доста прясна покрай дот ком балона, излиза на борсата през 1997-ма и само 2 години по-късно пада под ножа на свръх надценяването.

93% спад в цената на акциите и 10 години заключени пари, ако сме инвестирали на върха през 99-та. AMAZON идва на същата цена чак през 2009-та с над 1300% ръст от дъната, които е достигнала. Ето какви ръстове трябва да очакваме след това, ако осъзнаем, че сме инвестирали по върховете.

Колко компании могат да достигнат подобни ръстове? Ами ако хоризонтът ни е 10 години? Нашата инвестиция не е направила нищо за нас…

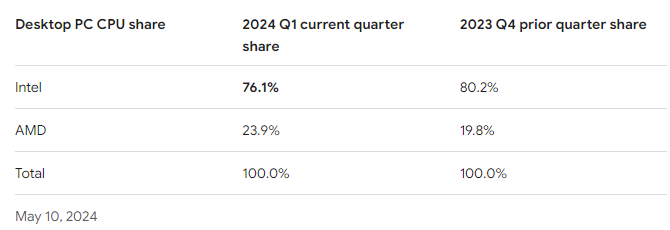

INTEL

Горката компания INTEL… скоро изобщо може и да я няма, ако падне още. Нищо чудно някоя друга компания да я купи и просто INTEL да остане в миналото. Компанията е публично търгувана още от далечната 1971 година. Преминала е през какво ли не през това време.

Но надценяването, на което я е подложил пазара през милениума изглежда сякаш пагубно за компанията. Тя така и не се връща там, където е била. Пада с над 80% и никога не се възстановява и дори последно време пада свободно отново.

През тези 24 години INTEL не спира да работи. Тя все още продава, все още прави обороти, процесорите на компанията за 24 години са развити страшно много и са най-добрите може би в класа си и пазарният дял на компанията всъщност е над 75% за компютри и лаптопи. И какво от това? Добра компания, но лоша инвестиция…

Спекулативният ръст е ПАГУБЕН!

Преди време направих статия и видео за спекулативния ръст в цената на акциите и други активи. Определено хвърлете едно око на това съдържание, смятам, че ще ви е много полезно да разберете логиката, по която се определят моментните пазарни цени на редица публично търгувани компании.

Та както и ще научите от статията, там давам пример с NVIDIA и като цяло всяка една компания, чиято цена се покачва много над фундаменталната си стойност, ние можем просто да наречем балон.

Когато един бизнес увеличи оборотите си с 50% да речем, печалбите си с 60%, свободните си парични потоци със 70% за даден период, а пазарната му цена скочи с 1000%, това означава едно – има мега очаквания, които водят до мега надценяване, което обикновено не завършва изобщо красиво.

И да, NVIDIA и редица други компании ще продължават да са по-добри компании, да са иновативни и т.н. и т.н. Но това няма нищо общо с цената на акциите им. Тя може да падне с 50% и компаниите да са по-добри отвсякога.

Това, което се случва при подобни ситуации е същото като в примерите отпреди малко. Прекалено големите очаквания водят до още по-големи изисквания за ръст в оборотите и печалбите на компаниите. Няма компания, която да удвоява оборотите си всяка година до безкрайност.

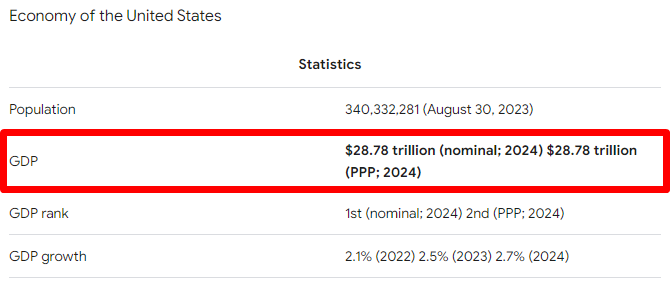

Ако е така, както се приема в момента, че ще бъде NVIDIA например, то тази компания ще стане по-голяма от икономиката на САЩ в даден момент. Това реално ли е според вас? Няма как просто практически да се случи.

Ако все пак бъдем „консервативни“ в оптимистичните си прогнози и приемем, че печалбите на NVIDIA ще растат не със 100%, ами с 50% на година за следващите 10 години, след дисконтиране и след наложен margin of safety, знаете ли какво се получава? Получава се, че компанията ще бъде с пазарна капитализация от над $49 трилиона долара!!!

За сравнение, към момента икономиката на САЩ се оценява на около $29 трилиона, брутния им вътрешен продукт е това.

Ето колко абсурдно започва да изглежда всичко и колко е важно да сме наясно с реалността и че моментните пазарни хайпове, обикновено не са нещо здравословно за който и да е инвеститор.

Кога е времето за инвестиция в тези компании?

От много различни инвеститори в стойност ще чуете едно и също нещо – цената, която плащаме сега е важна! Тя трябва да отговаря на стойността или да е под нея, т.е. компанията да е подценена. Само по този начин поемаш минимален риск и имаш възможност за най-голяма печалба през годините напред!

Познаването на справедливата цена е фундаментално важно за нас, ако искаме да бъдем интелигентни, печелещи инвеститори в индивидуални акции. Ако не отделим време да се научим да смятаме справедливи цени и да анализираме обективно компании, то няма смисъл да инвестираме в акции. Можем просто да Dollar Cost Average-ваме в S&P 500 например. Много по-добре ще бъдем така.

Правилните времена за покупка на добри бизнеси идват рядко и за кратко. Но тези времена носят най-големите печалби, ако се възползваме от тях. Помните ли 2022-ра година? Знаете ли за колко се търгуваше NVIDIA тогава? Ето, ще ви припомня:

Компанията беше горе долу на справедлива цена и се търгуваше за около $120 преди stock split-a или иначе казано около $12 спрямо сегашната цена от $116. Това дава близо 1000% ръст за 2 години. Ето това се постига чрез инвестирането в стойност. Нисък риск на $12 за дял и голям потенциал за печалба.

А сега? Сега е точно обратното – висок, много висок, абсурдно висок риск с минимален потенциал за печалба. Разбира се, NVIDIA може да скача още през следващите 2-3 години, но това отново няма да бъде фундаментално здрав скок, няма как да бъде просто по тези нива.

И нека ви припомня още една много добра компания, която все още е добра и ще продължава да бъде добра, но да си припомним какво стана с акциите. Любимата на всички TESLA – добра компания, лоша инвестиция. Много хора купуваха компанията сякаш тя ще произвежда и продава двойно повече автомобили всяка година… звучи абсурдно като го кажем сега, но тогава, на върха на хайпа, никой не се замисляше, нали? 😉

Запомнете, че всяка една компания идва на своята справедлива цена и в по-добрият случай дори я подминава в посока надолу, както беше при Google, както беше при META и редица други супер добри бизнеси.

Справедливите цени не са константни. Те се променят в посока нагоре, ако компанията повишава печалбите си. Не надплащайте за която и да е компания! Идва момент, когато точно тази компания, която искате ще бъде удачна за покупка. Междувременно знайте, че на борсата има хиляди компании и дори във високи пазари като този има редица възможности, от които да се възползвате. Просто обръщайте повече камъни, търсете повече и ще намерите, защото който търси стойността в крайна сметка я намира!