Здравейте отново колеги и колежки инвеститори :). Радвам се, че все повече хора вече успяват да “завъртят” някоя и друга дългосрочна инвестиция, благодарение на съдържанието, което публикувам в този блог. Това означава, че много Българи мислят, търсят и намират начин да постигнат едно по-добро финансово бъдеще. Горд съм, че помагам и съм част от всичко това с малкия си принос, който е от сърце :).

Помнете, че топката е винаги във вашите ръце. Бъдете благодарни първо на себе си, че сте се решили и сте започнали да инвестирате, съответно да разсъждавате за по-доброто си финансово положение.

В днешната статия ще стане дума за това как да изчислим колко печелим от инвестициите си. Благодаря на Ясен Маринов (читател на сайта), който ми препоръча да напиша този материал.

Знаете, че главният виновник инвестициите ни да набъбват е сложната лихва. Преди няколко месеца написах статията Дългосрочно инвестиране и магията на сложната лихва. Определено си заслужава да я прочетете, ако не сте го направили досега.

Compounding-ът (сложното олихвяване), в комбинация с времето, дават най-добрите резултати за инвестираните от нас пари в дългосрочен план. Примерите за това са страшно много, безброй, и тук ще разберете как вие сами може да сметнете какво може да очаквате от вложеният капитал в дадени активи като акции и ETF-и. Също ще ви стане ясно и как да проследите възвръщаемостта на даден актив назад във времето, за да знаете какво да очаквате, ако решите да инвестирате в него.

Нека да разгледаме различните понятия за възвръщаемост и формулите свързани с тях, чрез които ще видим как можем да определим колко печеливша или губеща е нашата инвестиция.

Съдържание

Annual Return – Годишна възвръщаемост (за 1 година)

Годишната възвръщаемост е възвръщаемостта на инвестицията ни, която е генерирана за период от 1 година. Тя се изчислява като процент върху първоначалния размер на вложения от нас капитал. Когато този процент е положителен, съответно имаме печалба (GAIN). Ако пък стойността е отрицателна, имаме загуба (LOSS).

Или с други думи, Годишната Възвръщаемост (Annual Return) е мярка (в проценти %) за това с колко е нарастнала инвестицията ни (колко сме на печалба), или пък с колко се е понижила (колко сме на загуба).

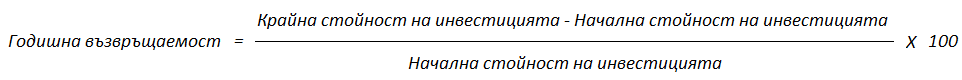

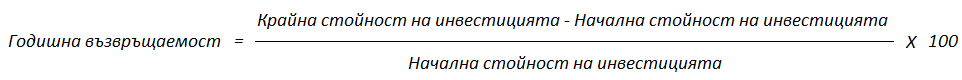

Формула за годишна възвръщаемост

Ето как може да изчислите възвръщаемостта от даден актив за период от 1 година:

Ако даденият актив изплаща дивиденти, то тях трябва също да прибавим към Крайната стойност на инвестицията. По същата логика можем и да приспаднем такси и комисионни, които сме платили през едногодишният период. Например такса активност при някои брокери. Може да включите и комисионните, които сте заплатили при покупка и след това продажба на акцията.

За да бъде по-опростен и ясен примерът, няма да включвам разходи по придобиването и продаването на акцията, а само дивидентите, които сме получили. Нека вземем един реален конкретен пример с произволна акция – тази на Microsoft (MSFT). Да предположим, че сме закупили 10 дяла в началото на 2020-та година.

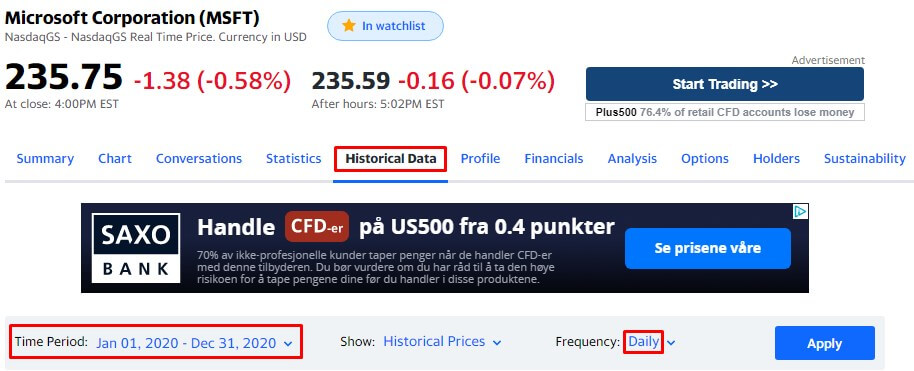

Можем да използваме сайтове и приложения като yahoo finance и investing.com, които ни предоставят детайлна информация за финансовите инструменти. Погледнете статията Източници на Информация за Акции и Компании, която регулярно ъпдейтвам. В случая ще използвам yahoo finance.

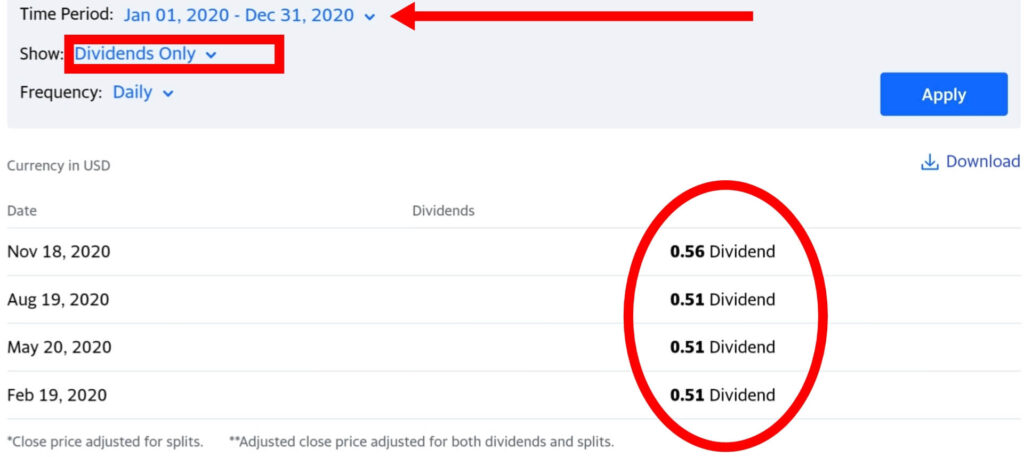

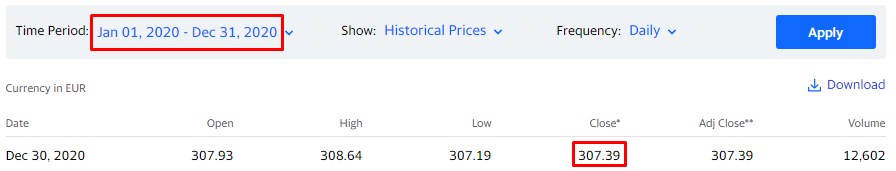

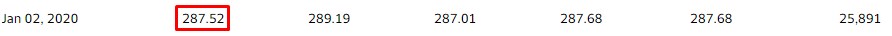

След като кликнем на тикер символа на компанията MSFT, трябва да изберем ТАБ-а Historical Data. За този пример ще вземем доходността на Microsoft за 2020-та година. На Time Period избираме да ни се покажат данните от 1-ви Януари до 31-ви Декември за 2020. На Frequency задаваме Daily, тъй като ще искаме да видим каква е била точно цената на акцията за тези 2 дни от годината (първият и последният ден за 2020). Така най-ясно ще определим процента на възвръщаемост за точно 1 година.

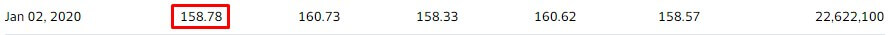

Скролваме надолу и виждаме, че от yahoo finance ни предоставят датата 2-ри Януари като първа за годината. Все пак борсите почиват на 1-ви Януари, Нова Година е :).

Open Price ($158.78) е цената, която ни е необходима от тази дата. Нея ще използваме и ще сметнем колко сме платили, ако сме закупили 10 дяла на MSFT на тази дата, когато е отворил пазарът.

10 дяла × $158.78 = $1587.80

Начална стойност на инвестицията: $1587.80

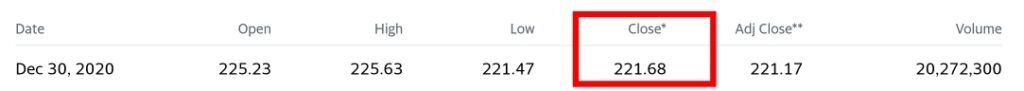

Сега нека видим и крайната дата, която е последният ден от годината – 31.12.2020. Тъй като 31-ви явно отново е бил неработен ден, вземаме последната налична пазарна цена на MSFT при затваряне на борсата за 2020, в случая 30-ти Декември.

Виждаме, че Close Price е $221.68. Тази стойност слагаме като Крайна стойност на инвестицията.

10 × 221.68 = $2216.80

Понеже Майкрософт изплащат и дивиденти, то ще ги прибавим тук и ще получим окончателната крайна стойност, която имаме, ако решим да продадем дяловете си.

Ето и как намираме дивидентите, които компанията е изплатила:

Отново от менюто Historical Data избираме този път да ни се покаже, не цената на акцията, а дивидентите за същия период. Както виждаме MSFT изплаща дивидент на всеки 3 месеца, т.е. 4 пъти в годината. Сумираме изплатените дивиденти и виждаме колко сме получили през 2020 за притежанието на 1 дял от Майкрософт, след което умножаваме по 10 (толкова дяла притежаваме).

0.51 + 0.51 + 0.51 + 0.56 = $2.09 × 10 = $20.9

Дивиденти: $20.9

Прибавяме стойността на получените дивиденти към крайната цена:

2216.80 + 20.9 = $2237.70

Крайна стойност на инвестицията: $2237.70

След като въведем цифрите в горната формула получаваме:

ГВ = 2237 -1587 / 1587 × 100 = 40.9%

40.9% е доста добра възвръщаемост за 1 година, и както виждаме от примера, напълно реална. Но трябва да имаме предвид, че ако сме дългосрочни инвеститори, не всяка година ще е с подобни проценти. Напротив, дори е вероятно да има периоди с отрицателни стойности. А е напълно възможно и да има такива с още по-голяма доходност.

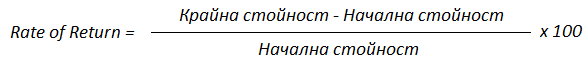

Rate of Return (ROR) – Процент на възръщаемост

Можете да изчислите общия процент на възвръщаемост и за друг определен от вас период, например 2, 3 или повече години, използвайки същата формула. Когато периодът е по-малък или по-голям от 1 година, наричаме тези изчисления Rate of Return. Необходимото, както видяхте, е да знаете точната цена, на която сте закупили актива, и цената, на която ще продадете.

Ако например сте закупили акции на някоя компания и след 2 месеца сте ги продали, може да видите каква е възвръщаемостта ви в проценти върху инвестираната от вас сума, използвайки формулата за ROR. Същото може да направите и за всеки друг произволен от вас период.

Нека за пример вземем отново Майкрософт. Този път ще изберем по-малък период, да речем 5 месеца – от 30.07.2020 до 31.12.2020. Цената на 30-ти Юли при отваряне на борсата е била $201, а в последния ден от годината (30-ти Декември), тя е била $221.68. Да предположим, че сме закупили 1 дял от компанията. За този период имаме 2 дивидентни плащания от $0.51 и $0.56, които прибавяме към крайната цена и получаваме:

221.68 + 0.51 + 0.56 = $222.75

Отново заместваме стойностите като използваме същата формула, но с различно име.

Формула за процент на възвръщаемост (Rate of Return)

ROR = [ (222.75 – 201) / 201 ] x 100

ROR = 10.8%

Оказва се, че за 5 месеца сме реализирали доходност от 10.8%.

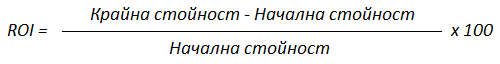

Return on Investment (ROI) – Възвръщаемост на инвестицията

ROI (Return on Investment) е ratio отново в проценти (%) и е по-срещан термин от ROR (Rate of return), тъй като е прието да се използва общо взето във всички сфери, а не само на финансовите пазари. Макар и да използва абсолютно същата формула както ROR, смята се, че ROI всъщност е параметър, който не е обвързан с някакъв период, а просто изчислява цялостната ни възвръщаемост на инвестицията.

Хипотетичен пример: Ако да речем сме закупили злато за 1000 лв (няма значение кога) и решим да го продадем на моментната пазарна цена, която е например 1500 лв, то използваме същата формула както и за ROR, но този път просто самите ние не обвързваме крайния резултат с някакъв период. Това, което гледаме е TOTAL-а, който сме спечелили.

ROI = 1500 – 1000 / 1000 x 100

ROI = 50%

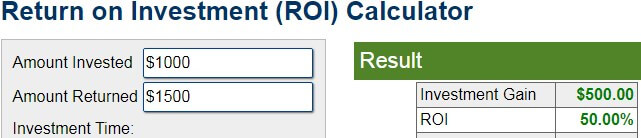

Ето и един калкулатор, който ще сметне вашата възвръщаемост на инвестицията. Ще имате възможност също и да осредните годишно тази възвръщаемост. Това е нещо по-различно, за което ще стане въпрос малко по-надолу.

ROI калкулатор

Операциите с ROR и ROI ще ви дадaт цялостната възвръщаемост (TOTAL RETURN) в проценти за определения от вас период или пък независимо от него, но няма как да разберете колко е доходността ви по години и средно годишно, ако инвестирате за по-дълги периоди.

Ето затова, ако имаме хоризонт на инвестицията повече от 1 година, например 5 или 10 години, и искаме да разберем колко е средната ни годишна доходност, тази формула няма да ни свърши работа, тъй като тя би ни дала само общият размер на възвръщаемост на инвестираните от нас пари.

Ако това е, което търсите, тези изчисления са идеални. Не са толкова сложни и се правят бързо. Но ако искате да придобиете представа колко точно ви връщат вашите активи на осреднена годишна база, то има друга формула, с която да изчислим това – Annualized Annual Return.

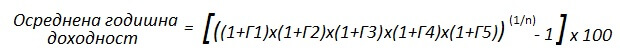

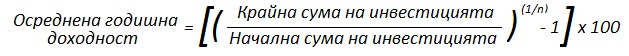

Annualized Rate of Return – Осреднена Годишна Възвръщаемост

Използваме този параметър, за да намерим осреднената годишна възвръщаемост, която получаваме от нашите инвестиции.

Ако да речем имате различни активи във вашето портфолио, като акции, ETF-и, злато, Bitcoin, други криптовалути и т.н., чрез Annualized Return формулата можете да определите какъв процент ви връща всяка една от тези инвестиции средно годишно, и така да имате представа кои са най-печелившите ви избори и кои са не толкова работещи за вас и вашият инвестиционен план. Също може да проследите как се е представял активът в миналото, ако сега тепърва смятате да инвестирате в него.

Тъй като Annualized Return формулата или още срещана като Annualized Rate of Return включва в себе си сложната лихва (compounding), то на места може да я видите и като Compound Annual Growth Rate (CAGR). Знайте, че това са едни и същи понятия.

Съществуват 2 начина, чрез които да определим този осреднен годишен процент, в зависимост с какво разполагаме като данни.

Начин 1: Когато имаме налична годишната възвръщаемост в проценти за всяка година.

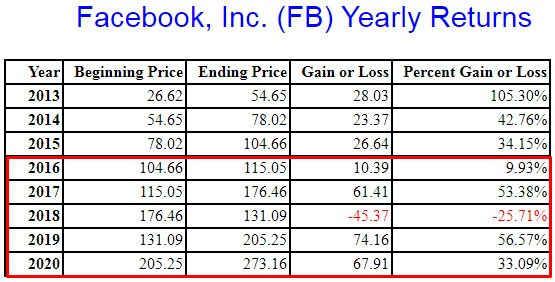

Нека за този пример да вземем компанията FACEBOOK (FB). Ще сметнем колко е средната годишна възвръщаемост за период от 5 години (2016 – 2020). Отново можем да използваме сайтове като yahoo finance и investing.com, за да видим точно пазарната цена за избран от нас период.

Този път ще ви покажа един друг полезен сайт, от който може да проследим точно в проценти годишната възвръщаемост на акциите за дадена компания и също да видим цената в началото на годината и в края на годината. Сайтът е 1stock1.com

Горе вдясно пишем името на компанията или тикера. Ето резултатът, който трябва да видим:

Кликайки на този резултат отваряме и таблицата по години, която ни интересува:

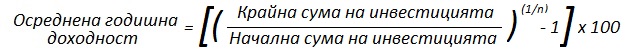

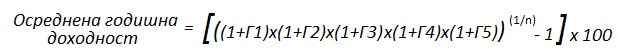

Формула 1 за средно годишна възвръщаемост в проценти (%)

- Г – процентната възвръщаемост (%) за Година 1, Година 2 и т.н.

- n – броят на годините, за които пресмятаме – в случая 5.

ОГД = [ ((1+9.93%) x (1+53.38%) х (1-25.71%) х (1+56.57%) х (1+33.09%))^(1/5) – 1 ] х 100

ОГД = 21.15%

Това бе 1-вият начин, по който можем да пресметнем осреднената годишна възвръщаемост (annualized return) за дадена акция.

Начин 2: Тук използваме сумата, която сме инвестирали първоначално и крайната сума, която получаваме, ако продадем дяловете. Отново към финалната цифра прибавяме и дивиденти, ако сме получавали такива. За този пример ще предположим, че сме закупили 1 дял в началото на 2016-та и искаме да видим каква е средната ни годишна възвръщаемост в края на 2020-та, т.е. за период от 5 години.

Формула 2 за средно годишна възвръщаемост в проценти (%)

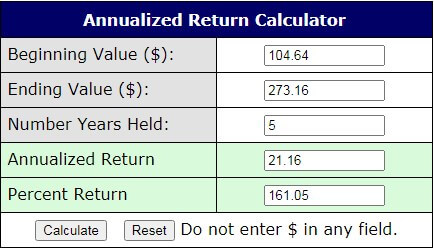

От таблицата виждаме, че крайната цена на акцията на FB в последният работен ден през Декември (краят на 2020) е била $273.16. През първият ден на 2016-та, акцията е струвала $104.64. Периодът ни е същият като в предният пример – 5 години.

ОГД = [ (273.16 / 104.64) ^ (1/5) -1 ] х 100

ОГД = 21.15%

Виждаме, че по който и от двата примера да сметнем Annualized Return на дадена акция, ще получим един и същ резултат.

Може да използвате ето този калкулатор за бързо пресмятане, когато имате налични необходимите данни:

Калкулатор за Осреднена Годишна Доходност

Annualized Return при ETF-и

ВАЖНО: Ако решите да пресмятате доходността от ETF с описаните по-горе 2 метода, то имайте предвид, че резултатите изобщо може да не отговарят на това, което очаквате. Това се получава, защото фондовете определят своята възвръщаемост, не на база пазарните цени, както го направихме с акциите от примерите, а на база NAV (Net Asset Value). Това на български език ще рече “Чиста стойност на активите”.

Какво представлява NAV (Net Asset Value)

Накратко, NAV на даден фонд е сумата от всички негови активи (пари в брой, акции, облигации, финансови деривати и други ценни книжа), минус всички задължения, които има фондът, и всичко това разделено на броя на акциите в обращение (shares outstanding). Този параметър се определя веднъж дневно след като затвори борсата.

Нека да погледнем и самата разлика при официалните данни и при тези, които ние смятаме, ако използваме примерите от горните формули.

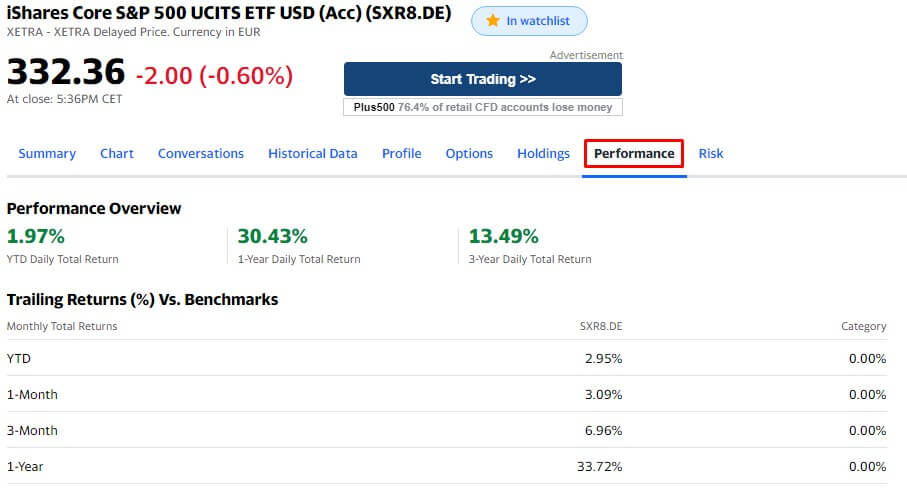

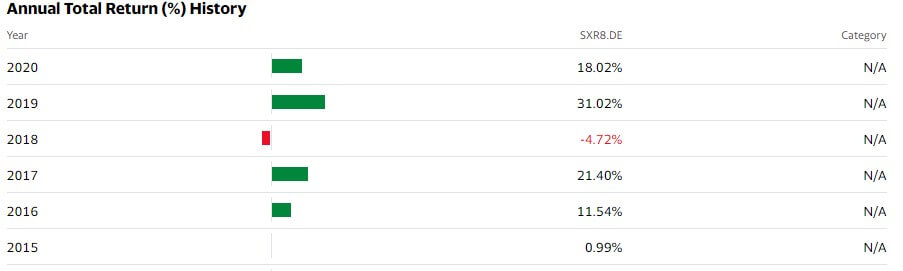

Информацията за доходността на фонда по години е отново лесно достъпна в интернет. Нека за този пример използваме отново yahoo finance и погледнем ETF-а SXR8, който копира индекса S&P 500. Ще проследим представянето на този ЕТФ за последните 5 години – от 2016-та до 2020-та.

За целта отваряме тикера SXR8 и отиваме на TAB-а Performance:

Оттук скролваме и намираме Annual Total Return в проценти за периода, който търсим. Виждаме, че имаме налична процентната доходност по години.

Ще използваме вече познатата формула:

- Г – процентната възвръщаемост (%) за Година 1, Година 2 и т.н.

- n – броят на годините, за които пресмятаме – в случая 5

Получаваме следният израз, след като заместим с дадените ни стойности от 2016-та до 2020-та:

ОГД = [((1+11.54%) x (1+21.40%) х (1-4.72%) х (1+31.02%) х (1+18.02%))^(1/5) – 1) х 100

ОГД = 14.81%

Този процент отново не е напълно обективен, тъй като Annual Total Return (Годишната доходност) също е изчислена според NAV на фонда. Ако вземем за пример цената на SXR8 в началото на 2020-та и в края на 2020-та, то ще получим следната доходност за 1 година в проценти, използвайки вече познатата формула:

Стойност на актива на края на 2020-та: 307.39

Стойност на актива в началото на 2020-та: 287.52

Заместваме:

Годишна възвръщаемост = 307.39 – 287.52 / 287.52 × 100 = 6.9%

Този процент е доста далеч от обявения такъв от 18.02%

Тоест, ако сме закупили 1 дял от този ETF в началото на 2020-та, то в края на годината нашата доходност е 6.9%, тъй като ние смятаме по това какво сме похарчили и какво можем да приберем като печалба, ако решим да продадем. Това също ни показва и appreciation-а на нашата инвестиция за конкретната година.

Ако решим, че искаме да изчислим точния процент възвръщаемост за нашата инвестиция, ще трябва година по година да сметнем първо годишната доходност спрямо цената, а след това да заместим получените проценти във формулата от Начин 1.

Ето затова бих ви препоръчал винаги да пресмятате възвръщаемостта на ETF-ите по пазарните им цени, защото в крайна сметка това ни дава най-реална представа дългосрочно за инвестираните от нас пари – с колко са се увеличили те. А и не е казано, че всеки път трябва да купуваме точно в началото или в края на годината. Ето защо по-практично е да смятаме с пазарните цени за конкретните дати.

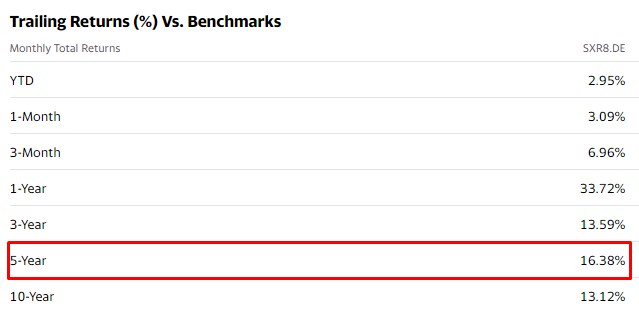

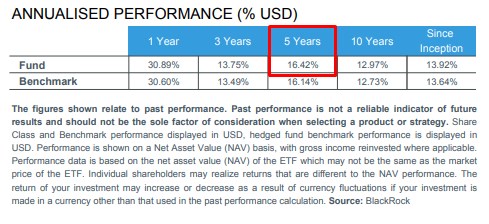

А сега нека хвърлим поглед върху официалните данни, които iShares декларират за 5 годишна възвръщаемост:

Процентът, както можете да видите е по-различен от този, който ние сметнахме (14.81%). И за да няма съмнение, че само от този уебсайт информацията е такава, нека погледнем и един FactSheet от justetf.com:

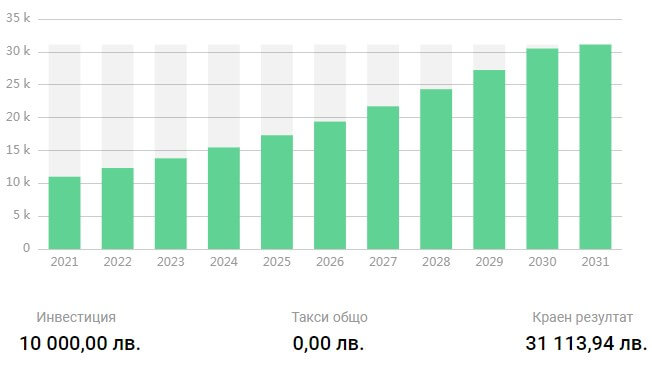

Моята препоръка към вас е, ако искате да добиете максимално реална представа за себе си каква доходност е произвел средно годишно даден ETF, то определете периода, от който се интересувате и използвайте формулата от Начин 2:

В случая с SXR8, от самото си създаване, той е върнал малко над 12% средно годишно, което е една доста добра доходност, като се има предвид сложното олихвяване. Една бърза сметка ни показва, че ако ETF-ът запази тази средна годишна доходност, то за 10 години с инвестирани 10 000 лв, можем да очакваме 31 000 лв крайна стойност на инвестицията ни. Ако естествено през този период инвестираме още в този ETF, то доходността ни ще е доста по-голяма.

Как да изчислим средната цена на акциите и ETF-ите, които притежаваме

Като начинаещи инвеститори, много често се възползваме от fractional shares опцията за закупуване на дялове, която ни предоставят вече повечето брокери. Това пазарене на “части от акция” е доста удобно и практично и дава възможност на много хора да инвестират в няколко от любимите си компании, и по този начин добре да диверсифицират портфолиото си. Не веднъж съм споменавал, че това за мен е революционна стъпка от страна на брокерите и определено трябва да се възползваме.

Ще ви покажа колко елементарно и лесно е да сметнем средната цена на дадена акция, която притежаваме. Това е доста полезно за хора като мен, които практикуват DCA (Dollar Cost Average) инвестиционна стратегия.

Нека за този пример предположим, че купуваме акции на TESLA (TSLA) всеки месец в продължение на 5 месеца:

- Месец 1: Инвестираме $100 на пазарна цена $630

- Месец 2: Инвестираме $100 на пазарна цена $600

- Месец 3: Инвестираме $100 на пазарна цена $800

- Месец 4: Инвестираме $100 на пазарна цена $730

- Месец 5: Инвестираме $100 на пазарна цена $570

Най-лесно може да сметнете средната цена на позициите си като създадете таблица с 4 колони в excel или spreadsheet и направите следните изчисления, следвайки стъпките както ги описвам:

1. Първата колона ще е Дата на закупуване. Втората колона ще е Инвестирана Сума. Третата колона ще е Брой закупени дялове. Четвъртата колона ще е Средна цена на закупуване.

2. Попълнете данните в първите 3 колони като използвате отчетите за транзакциите от вашия брокер – Кога точно сте купили, колко сте похарчили, колко дяла сте закупили.

3. Сумирайте данните от колоните Инвестирана сума и Брой закупени дялове.

4. Разделете крайната Инвестирана сума на Общия Брой закупени дялове. Можете също така да намерите и средната покупна цена за всеки месец, като разделите инвестираната сума (за месеца) на закупените акции (за месеца). Например за Месец 1 $100 / 0.1587 = $630

| Дата на закупуване | Инвестирана Сума | Брой Закупени Дялове | Средна цена на закупуване |

| Месец 1 | $100 | 0.1587 | $630 |

| Месец 2 | $100 | 0.2 | $500 |

| Месец 3 | $100 | 0.125 | $800 |

| Месец 4 | $100 | 0.1369 | $730 |

| Месец 5 | $100 | 0.18 | $555 |

| $500 | 0.8006 | $624.53 |

Формула за средна цена на акции и ETF

Средна цена = 500 / 0.8006

Средна цена = $624.53

Виждаме, че в този пример DCA проработва и средната ни цена е дори по-ниска от първоначалната ни инвестиция. Затова винаги препоръчвам да прилагаме DCA. Резултатите са в наша полза, ако правим всичко с план и следвайки дадена стратегия. Ето защо, когато пазарите падат, “интелигентните” инвеститори купуват още дялове. По този начин осредняват цената доста ниско и накрая излизат от този спад или корекция доста по-богати. Постоянството и времето винаги бият така наречения тайминг на пазара (timing the market).

Сложна лихва

Сложната лихва (Compound Interest) е “ГОЛЯМАТА РАБОТА”. В комбинация с времето, тя прави така, че инвестициите ни да изглеждат все по-нарастващи. Айнщайн е казал:

“Сложната лихва е осмото чудо на света. Който я разбира печели от нея, а който не я разбира я плаща”.

Всъщност, при сложната лихва няма нищо сложно. Този тип олихвяване фактически се прилага не само върху първоначалната сума (главницата), която сме инвестирали, а и впоследствие също върху “лихвите”, които са ни начислени към инвестираните от нас пари.

При случая с инвестиране в акции и ETF-и, сложната лихва се прилага върху appreciation-а в цената. Ако да речем вложим $1000 в компания ABC и очакваме възвръщаемостта на година да ни е 20%, то това би означавало, че точно след 1 година, ние ще разполагаме с $1200.

Тези $200 отгоре, които получаваме благодарение на 20-те процента възвръщаемост, са appreciation-а (покачването) на цената на акцията или ETF-а.

Ако предположим, че сме BUY & HOLD на фондовата борса и държим активите си, не продаваме нищо, то следващата година 20-те процента ще се наложат вече върху първоначалната инвестиция ($1000) + доходността от предната година ($200), което както видяхме прави $1200.

При този случай, $1200 х 20% = $240. Или с други думи, доходността ни за 2-рата година ще е $240, с $40 повече от първата година.

Сметката след края на 2-рата година е $1200 + $240 = $1440

Няма магия, няма измама, това е проста математика – сложната лихва представлява лихва върху лихвата. Нека сега погледнем и конкретен пример:

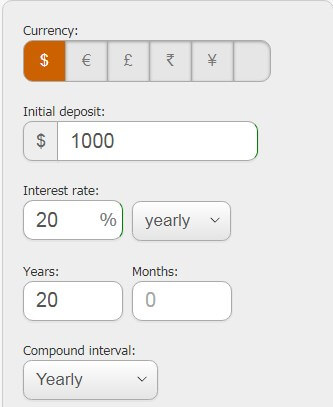

Да предположим, че искаме да инвестираме $1000 в актив, който ще ни връща по 20% средно годишно за период от 20 години.

А ето и резултата, който ще получим след 20 години. Той е съвсем реален и знам, че може да ви изглежда “невероятно”, но математиката е точна наука и там изненади няма.

Виждаме как само $1000 инвестирани днес в правилните инструменти, могат да нарастнат до $38 000 след 20 години. Знам, че много от вас ще си кажат, че 20 години е много дълъг период и “я камилата, я камиларя”, но аз пък ще ви кажа, че е по-вероятно след 20 години да сме живи и здрави и да съжаляваме хиляди пъти (поне 38 хиляди пъти), че не сме отделили скромната сума от $1000 “навремето”.

Така че, инвестирайте отрано и не се колебайте. Както виждате, времето, в комбинация със сложната лихва, заработват във ваша полза. Общо взето, колкото повече време оставим сложната лихва да работи за нас, толкова по-богати ще ставаме.

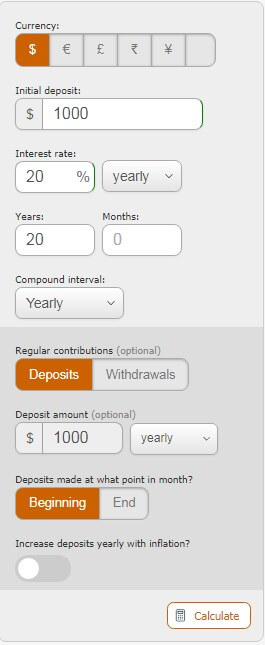

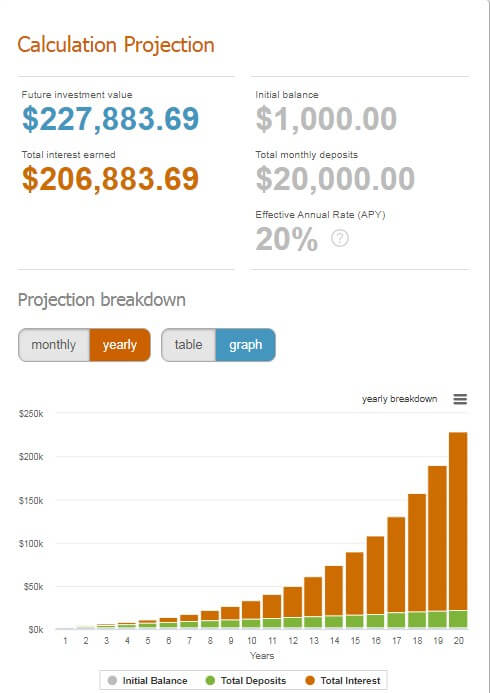

А какво ще кажете да решим, че всяка година, в продължение на 20 години, ще добавяме по $1000 към първоначално инвестираните $1000:

Ето го и резултата, който получаваме след 20 години:

Сметката е ясна – 20 години по $1000 са $20 000 инвестирани пари за целия период + първоначалната инвестиция от $1000. Това прави общо инвестираните средства $21 000.

А какво ще кажете за доходността, която получаваме от инвестицията си? Как ви се виждат $206 900? Предполагам доста добре :). На мен поне тази сметка ми харесва много. Отново подчертавам, че тук няма магия, няма измама, няма обърквания. Това е сложна лихва в действие. Ето как времето може да се превърне в наш приятел.

Ако все още смятате, че да се инвестира е рисковано, помислете си отново. Аз бих казал, че е рисковано да НЕ инвестираме. Ако искате да се възползвате максимално от сложната лихва, дайте и повече време да работи, инвестирайте отрано и не се колебайте много, защото ваш противник е времето и този противник не търпи никакви колебания. Затова действайте! Накарайте времето да работи във ваша полза.

Сметнете бъдещето си сами:

Това бяха няколко метода за изчисляване на възвръщаемостта на инвестициите ни. Надявам се да ви помогнат. Сметките са много. Не са сложни, но исках да ги опростя максимално, за да стане напълно ясно на всички за какво става въпрос. Важно е да знаем какво да очакваме от инвестициите си.

Ако този материал ви хареса, ще съм благодарен, ако го споделите с ваши приятели и познати, които се интересуват от инвестиции. Така ще достигнем до още повече хора, които търсят начини да инвестират за своето по-добро и по-стабилно финансово бъдеще.

***Представям ви най-детайлния видео курс за начинаещи инвеститори: “Как да инвестирам като нищо не разбирам?“. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: “Силата на Дивидентите”, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

*Съдържанието на този уебсайт под формата на статии, видеа, продукти и услуги не бива да се приема като финансов или инвестиционен съвет. Инвестициите могат да се понижават и повишават. Капиталът ви е изложен на риск. НЕ инвестирайте, ако не сте наясно с този факт! Винаги взимайте информирани решения, базирани на собствено проучване.

Инвестиции с фиксирана доходност от 7% на година. Избери алтернативата на банков депозит iuvoSAVE: РЕГИСТРАЦИЯ!

Инвестиции с фиксирана доходност от 6.75% на година с Bondora Go & Grow: РЕГИСТРАЦИЯ!

Не забравяйте да се абонирате и за бюлетина на сайта, който ви изпращам всяка седмица с новини, новости, разсъждения върху пазарите и инвестициите – АБОНИРАЙ СЕ

Ако искате да подкрепите моя проект angelovdimitar.com, направете го в PATREON:

https://www.patreon.com/AngelovDimitar

Последвайте ме и във FB, INSTAGRAM и TikTok

За да получавате известия за нови статии на сайта, запишете се за известия от камбанката в долния десен ъгъл на вашия екран.

Благодаря ви и до скоро!

32 Responses

Блгадоря отново за подробно поднесената статия

Благодаря и аз за идеята. Ще ъпдейтвам с нови и полезни неща.

Здравейте, много интересна тема. Благодаря. И аз имам две предложения:

1 Тъй като trading212 не приема нови клиенти бихте ли добавили други платформи за да сравняваме. По-конкретно ме интересува Admiral markets. Тъй като ИБ е с доста такси и за професионалисти и в момента реално само револют е алтернатива.

2 тема за купуване преди отваряне и след затваряне на борсата. Там би ми било интересно тези опшънс където си нямал задължение да купиш.

3 Технологичния сектор тръгва нагоре. Според вас по-добре е да съсредоточим огрничения ни финансов ресурс например в ейпъл или купим части от акции в 2-3 гиганта например ейпъл, Майкрософт и фейсбук.

Малко лаишки се изразявам, но надявам се че ще ме разберете. Благодаря

Здравейте! Радвам се, че съдържанието на сайта ви е интересно.

1. Надявам се скоро Trading212 да възобновят регистрациите за нови потребители. Но от брокера не казват кога точно ще се случи това…

За съжаление нямам опит с други платформи за инвестиране в акции и ETF-и. Admiral Markets доколкото виждам на сайта им не са инвестиционен брокер, а CFD брокер, който предлага търговия с leverage. CFD (договори за разлика) не са активи, за които аз пиша в този блог. Това са спекулативни инструменти и лично за мен не са подходящи за начинаещи, тъй като над 70% от търгуващите губят пари търгувайки с подобни инструменти.

Доста хора ме питат за eToro. Те определено са вариант за нас като европейски граждани, но аз НЕ ги препоръчвам, тъй като имат много drawbacks. За мен, за инвестиции в акции за момента Revolut е един от най-удачните варианти, ако искате да пробвате с по-малки суми. Когато Trading 212 отворят отново, те също са добра опция. Револют, въпреки, че вече има само по 1 безплатна сделка, пак биха ви излезли доста по-евтини от някои други брокери. Ако да речем купувате по 3 акции на месец (както започнах аз), то това са 1 безплатна сделка и още €2 комисионни за другите 2 сделки. Ще заплатите общо €2 за закупените 3 акции или части от акции. Според мен е приемливо.

Интерактив Брокерс остават най-сериозният брокер, но за съжаление и с едни от най-сериозните такси. Въпреки това, бих препоръчал да използвате Karoll и да събирате например парите за няколко месеца и така да закупувате акции или ETF-и наведнъж. Ще видите, че щом потъргувате малко и увеличите сумите, месечните такси и комисионните, когато минете на директна регистрация в Interactive Brokers, няма да са проблем.

2. Подобна тема за момента не мога да напиша, тъй като не търгувам с деривати каквито са опциите, които споменавате. Определено са интересни, но нямам голям опит с тях и като цяло спекулативната търговия не е целта на този блог. Ако започна да търгувам опции, обещавам, че ще разберете 🙂

3. Аз бих разпределил както сте описали в тези 3 акции.

Пожелавам успех!

Благодаря. Аз мислех, че Адмирал маркетс може и акции и ETF, моя грешка. Започнах с револют и по-нататък и с trading212. Чакам с нетърпение следващите теми. Засега се очертава по една на седмица. Обикновено в неделя вечерта се презентира. А защо не нататък и нещо като онлайн събитие да измислите или подобно. Като идея. Лека вечер

Много неща замислям и определено кроя ъпгрейд на проекта и в друга платформа и в друг вид. Живот и здраве тази година смятам да започна да поднасям информация и по друг начин.

Здравейте, днес в статията добавих още един термин – ROI (Return on investment), както и удобен калкулатор за пресмятане. Следват още допълнения…

Здравейте приятели! Днес добавих още една част към статията. Става въпрос за това как да изчислим средната цена на акциите, които притежаваме.

Благодаря Ви! Всичко ми е полезно, лесноразбираемо и приложимо.

Започнах скоро в Revolut с AMZN и обмислям и други яйца в кошницата.

Ще се радвам да предложат и ETFs.

Успех!

Здравейте, поздравления, че сте започнали да инвестирате!

Аз също започнах с Револют, както не веднъж съм споменавал. За съжаление, те си останаха UK дружество, което използва US broker и ETF-и за нас европейските граждани скоро не се очертават. От Revolut бяха споменали, че работят по придобиването на лиценз в Ирландия. Ако това стане, предполагам, че ще вкарат и опция за ETF-и, ако решат да си партнират с някой брокер, който поддържа такива инструменти за Европа.

Trading 212 го правят чрез Interactive Brokers например.

Пожелавам ви успех с инвестициите!

Изключително полезен блог, изключително полезни и разбираеми статии! Цялата информация, която интересува мен, е буквално сдъфкана – всичко е написано разбираемо, с формули, с примери, с превод от английски… Не знам как да Ви благодаря, че споделяте Вашите опит и знания, че и безплатно! Харесах, последвах, абонирах се…

Здравейте!

Благодаря ви много за хубавите думи. Това е и целта на сайта – да помага на хората с информацията и личния пример, който предоставям. По този начин лесно се вижда и разбира, че никак не е трудно да започнеш да инвестираш. Радвам се, че намирате съдържанието за полезно.

А за отблагодаряване, вие вече го правите като четете материалите, които публикувам, абонирате се, коментирате и споделяте сайта. По този начин достигаме до все повече и повече хора, които търсят начини, за да инвестират за по-доброто си финансово бъдеще.

Благодаря ви!

Здравейте! Статията е ъпдейтната с разяснения за Сложната Лихва.

Много интересна, добре структурирана и полезна статия. Аз също започнах с Revolut и обмислям да се прехвърля към IB за по-сериозни дългосрочни инвестиции.

Това е начинът. Важното е да се започне и да не се спира. Пожелавам ви успех!

Извинявам се, ако въпросът е глупав или наивен, но колко често е препоръчително да се тегли печалбата от акциите (ако има такава) и да се реинвестира обратно, за да задействаме тази прословута сложна лихва? 🙂 Веднъж годишно (както е в примера) или по-често?

Здравейте! Силата на сложната лихва е именно, когато не теглим печалбите си. Просто оставете процентите да си се трупат :). А ако искате да засилите действието на сложната лихва, то просто инвестирайте още пари. Buy&Hold е най-печеливша стратегия дългосрочно 🙂 И колкото повече държим, толкова повече ще спечелим.

Успех!

Здравейте г-н Ангелов , много хубава статия , както и останалите(които прочетох) !

Бих ви предложил да направите лека корекция за Сложната лихва , понеже в момента звучи чудесно и невероятно (наистина би могло да бъде ) , но винаги има едно “ако” което хората трябва да знаят , както сте описали и в другата си статия за сложната лихва. Трябва да отбележим че средния процент на възвращаемост е около 9% , и все пак много зависи от компаниите в които сме вложили пари . Понеже след като прочета тази статия , мога да остана с впечатление , че където и да вложа пари , тази магическа лихва ще ме направи “богат” след 20 години.

Мисля че така ще е честно към читателите ви , да знаят малките подробности , които са изключително важни в случая. Аз също залагам на тази стратегия “Купувай и Задържай” и оставям “Compound Interest” да работи за мен , като се надвам да съм направил добра преценка и избор на компании 🙂

ПС.

Продължавайте с добрата работа !

Здравейте! Радвам се, че съдържанието ви харесва и ви благодаря за хубавия коментар. Сложната лихва в никакъв случай не е обвързана с конкретни стойности и би било изключително наивно някой да си помисли, че процентът е например само 20% или само 10%. Ако както казвате 9% е що годе нормално, то трябва също да отбележим, че и 20 и дори 30% в някои случаи също е толкова нормално в зависимост от компаниите, които избираме. Индексът NASDAQ-100 например връща 20% годишно за последните 10 години. Така че всичко зависи от инструментите, които избираме :). Всеки може сам за себе си да сметне на калкулаторите от сайта за сложна лихва, колко всъщност би спечелил в по-песимистичен вариант, както и в по-оптимистичен, всеки сам преценява :).

Всичко казано е вярно , само една малка подобронст , вашия пример за диапазон от време е 20 години , но погледната назад Nasdaq има средна възрвращаемост 11,46% за 20 години(2001г. – 2020г.) , което променя крайния резултат драматично 🙂 . А нали в това е красотата на “сложната лихва” колкото повече време , толкова повече печелите . Та тази гледна точка исках да изтъкна { човек в колкото по-ранна възраст започне (20-30 годишна възраст) , би трябвало да очартае хоризонт около 30 години в които да остави лихвата да си върши своята работа },човек би трябвало да има по-реална представа за очакваните резултати.

Да, именно, че няма как да прогнозираме за толкова дълъг период, затова и каквито и проценти да сложим ще са един вид недоказуеми, няма значение дали по-високи или по-ниски. Просто действително нищо не зависи от нас, ние нямаме контрол над дадена конкретна инвестиция, нямаме контрол над пазара. Но имаме контрол над себе си чрез това да диверсифицираме. Предполагайки, че го правим, то стремежът ни към даден процент на възвръщаемост става по-реален. Но конкретно, само за един инструмент, няма как да се ангажира, който и да е специалист с някакви точни проценти, съгласен съм с вас за това.

2001-ва е дот ком балонът. Много зависи на каква цена е закупен тогава даденият актив, например NASDAQ. Ако сме го закупили точно преди сривът, то възвръщаемостта е още по-малка и е около 9%, но ако сме го закупили на дъното, естествено, процентът се качва. Затова е и добре да прилагаме Dollar Cost Average. Тази стратегия ни позволява да превръщаме инвестициите си в още по-успешни в дългосрочен план. Затова имам предвид и че инвестирането не е еднократен процес.

????

Здравей, Димитър! Първо искам да благодаря за стойностното съдържание в блога, което убеден съм помага на много “прохождащи” инвеститори.

Опитвам се да си обяснява как точно работи сложната лихва при ETF-те. При положение, че там говорим единствено за appreciation-a на цената не би ли следвало във всеки един момент (ako игнорираме дивидентите) печалбата ни да зависи единствено от текущата цена на акцията (в случая дял) и цената на която е купена. Да речем, че сме купили 10бр х $100, общо $1000, държим ги 2г, като в края на първата цената е стигнала $120, а в края на втората е $140. Така цената в момента на продажбата е $140 и реално печалбата ни би трябвало да си е обикновена капиталова печалба (140-100) х 10, т.е. $400. Какво значение има в случая колко време сме ги държали и как точно сложната лихва ни е помагала? В цената на дялът от фонда ли е отразена по някакъв начин?

Благодаря предварително и успех с блога !

Здравей! Когато говорим за лихва, било то сложна или проста, винаги говорим в проценти.

Ако инвестираш в активи, които връщат по 20% на година, то $1000 инвестирани след 1 година ще са $1200. Следващата година обаче лихвата от 20% няма да се приложи само към $1000, а към $1200, т.е. сложната лихва е лихва върху лихвата. Именно затова ефектът е толкова силен.

Здравейте!

Въпреки, че е доста късно да попитам….. как след една година активите ми ще са станали $1200 след като позицията ми е отворена и не съм капитализирал – дългосрочно инвестиране 10 години…..

Ако не внасям( не купувам ) през това време и на дветата, и на десетата година пак ще имам $1000 . Тогава ако реша да ги продам ще имам корекция на тия $1000 с моментната стойност на акцията. И нищо повече. Кое е това нещо, което ще ми променя главницата всяка година??????

Сложната лихва ще заработи само ако капитализираме на определен период от време и нашата главница се коригира( т.е. нараства) със съответния процент на растеж за периода. След това влизаме в новия период с нова стойност на главницата. Не отчитаме девиденти. Да приемем, че няма такива. Ако някой ме опровергае ЩЕ БЪДА МНОГО ДОВОЛЕН!!!! Искрено ще се радвам ако не съм прав! Иначе текста, определенията и примерите са верни, но …. при BAY& HOLD не виждам как би проработила сложната лихва. Само проста лихва – купуваме на определана цена след определен период продаваме на друга цена.

Сложната лихва олихвява нереализираната печалба и именно така се получава това “сложно” олихвяване. Не е нужно да продавш. Виж, ако искаш да теглиш пари, т.е. печалбата си, трябва да продадеш, няма как иначе :). Но иначе, колкото повече държиш, лихвата си работи и в крайна сметка, $1000 инвестирани на 20% годишно, следващата година тези инвестирани $1000 вече струват $1200, по следващата вече се олихвява сумата от $1200, а не само $1000 и това е всъщност ефекта. Естествено, ако през това време пазарът падне вместо да се покачи, инвестицията ни не се олихвява.

Здравей,

Поздравления за страхотните видеа и статии, които публикуваш!

Малко се пообърках от % NAV възвръщаемостта и реалната такава по пазарна цена…

Нека вземем за пример 2021 г. В сайта на iShares пише, че възвръщаемостта на SXR8 за 2021 г. е 28.36% по NAV.

Ако съм закупил 1 акция на 4 януари за 310 EUR и съм я продал на 30 декември за 432 EUR, то ще имам печалба от 122 EUR. Което процентно идва (122/310)*100 = 39%.

Правилни ли са изчисленията ми, защото разликата е повече от 10%…

Поздрави!

Здравей, изчисленията ти най-вероятно са верни. Просто хвани по-дълъг период и така сравни.

Валутата на ETF-a “iShares Core S&P 500 UCITS ETF” е $(долари). И съответно възвръщаемостта на сайта на iShares e дадена на тази база.

Ти купуваш, продаваш и смяташ във EUR. (предполагам SXR8 във finance.yahoo.com). През тази една година еврото спадна доста спрямо долара. От там идва разликата която наблюдаваш. 😉

Погледни графиката на CSPX.L – това е същият ETF но листнат на Лондонската стокова борса. Тогава нещата си идват на мястото с точност до 1%. 😉

Offtopic:

Всичко това е много положително в този случай, защото сме купили актив чиято валута се покачва през годината. Така си спечелил и от повишението на валутата на ETF-a. 😉

Това е точно така :). Тъй като SXR8 не е хеджиран в евро или друга валута ETF, то от там идва разликата. Затова съветвам за по-дълъг период да гледаме, така нещата се балансират с времето и възвръщаемостите се изравняват.

Има варианти за инвестиция и в хеджирани ETF-и като IUSE например, но в крайна сметка практиката показва, че в дългосрочен план курсовете на валутите винаги се балансират, т.е. няма много смисъл от хеджирани ETF-и long term.

Здравейте!

Първо искам да ви похваля за това, което правите!

Без да съм експерт по темата и доколкото разбирам, сложната лихва работи на базата на какъв период се извършва капитализирането (месец, тримесечие, година и т.н.). Ще дам един пример, разигран в два сценария.

Капитализация на годишна база:

Купувам активи на стойност 1000 лв. След 1 година стойността на активите се е повишила с 20%, т.е активите вече струват 1200 лв., което от своя страна означава, че съм спечелил 200 лв. Продавам активите за 1200 лв. т.е. извършвам капитализация и си купувам активи за 1200 лв. След още една година тези активи са повишили с още 20% стойността си, т.е струват 1440 лв., което означава, че за 2 години съм спечелил 440 лв. и т.н.

Buy&Hold:

Купувам активи на стойност 1000 лв. След 1 година активите са повишили стойността си с 20%, т.е вече струват 1200 лв., което от своя страна означава, че съм спечелил 200 лв. Продължавам да си държа активите още една година без да ги продавам и стойността им се е повишила с още 20%, т.е общо 40% за двете години. И сега въпроса е – за 2 години 400 лв. ли съм спечелил или 440 лв? Ако съм спечелил 400 лв. това е проста лихва (https://capital.com/bg/lihvi-opredelenie), а ако съм спечелил 440 лв., как точно се случва “магията” без да съм направил капитализация? Аз също не разбрирам как без да продавам, първоначалните 1000 лв. изведнъж ще започнат да се олихвяват на 1200 лв.

Здравейте, прочетете статията миз а сложната лихва: https://angelovdimitar.com/%d0%ba%d0%b0%d0%ba-%d0%bf%d0%b5%d1%87%d0%b5%d0%bb%d0%b8%d0%bc-%d0%be%d1%82-%d1%81%d0%bb%d0%be%d0%b6%d0%bd%d0%b0%d1%82%d0%b0-%d0%bb%d0%b8%d1%85%d0%b2%d0%b0/