ETF означава Exchange Traded Fund (Борсово Търгуван Фонд). В тази статия ще поговорим за дългосрочното инвестиране в ЕТФ-и, тъй като за мен това е печелившата стратегия – да инвестираме редовно с план за бъдещето. Това всъщност е и доказал се начин, устойчив на финансови и икономически кризи.

Съдържание

Какво е ETF

Това е финансов инструмент, който представлява съвкупност от акции на много компании. Представете си, че закупувайки 1 дял от някой ETF, вие закупувате малки части от акции на всички компании, от които се състои този ЕТФ.

„Закупуване“ не е точната дума в случая, защото не ставате притежател на част от всяка акция поотделно. По-скоро можем да кажем, че имаме експозиция към представянето на акциите на всички тези компании. Ако компаниите се представят добре, то и нашата печалба ще расте.

Например, ЕТФ-и инвестиращи в технологични компании отчитат ръст от над 20% на годишна база, което е много добра възвръщаемост.

Същото можем да кажем и за фондовете, които инвестират в компании свързани със златото. То също е на рекордно високи нива и съответният ЕТФ, който например се състои от акции на 50 или 100 компании обвързани със златодобива и като цяло със златото, бележи също голям ръст.

Има хиляди ETF-и и постоянно излизат нови. На американските фондови борси тези популярни инструменти са около 1800 на брой, с пазарна капитализация над 4 трилиона долара.

Основно, ETF-ите се класифицират в 7 вида:

- Broad-market ETFs

- Sector ETFs

- Dividend ETFs

- Style-based ETFs

- Commodity ETFs

- Currency ETFs

- Bond ETFs

1. Broad-market ETFs (Индексни ЕТФ-и или Index ETFs)

Най-големите и популярни ETF-и са широкообхватните (broadmarket или index) ETF-и. Те проследяват индекси, които покриват целият фондов пазар или голяма част от него. Най-добрият пример за това е SPDR S&P 500 (NYSE: SPY), който е най-големият ETF и следи индекса S&P 500. За съжаление, ние като европейски граждани нямаме достъп до закупуването му. Но естествено, имаме алтернативи, които ще спомена по-надолу в статията.

Тези фондове, както стана ясно, копират даден пазарен индекс. Ще ги срещнете и като борсово търгувани индексни фондове. Освен SPY, такива са и IUSA, VOO, VUSA, CSPX. Всички те следват и копират представянето на индекса S&P 500. Този индекс измерва представянето на „най-силните“ 500 компании в САЩ.

Аз инвестирам най-вече в тези фондове и по-надолу в статията ще обърна по-конкретно внимание на ЕТФ-ите, които копират индекса S&P 500.

Друг пример за такъв индексен или широкообхватен ЕТФ е VTI (Vanguard Total Stock Market). Той проследява и копира представянето на всички компании в САЩ, независимо от капитализацията им – малка, средна или голяма.

2. Sector ETFs (Секторни ETF-и)

Такъв фонд инвестира в акции на компании от даден отрасъл – Technology, Health Care, Real Estate и други. Секторните ЕТФ-и, какъвто е например VGT (Vanguard Technology ETF) представляват „кошница“ от акции на компании от даден сектор. В случая с VGT, сектора е Technology. Този фонд инвестира в акции на различни технологични фирми, около 400 на брой. Закупувайки един дял от него, вие имате експозиция към всички 400 от тях.

3. Dividend ETFs ( Дивидентни ETF-и)

Този тип ЕТФ-и се фокусират върху акциите, които изплащат дивиденти. Както ще стане ясно по-напред в статията, има 2 типа дивидентни фонда – такива, които раздават дивидента, и такива, които го акумулират.

4. Style ETFs (Value or Growth)

Много инвеститори фокусират своите инвестиции или в growth stocks, или във value stocks. Това са и 2-та стила – инвестиране в акции с по-бърз растеж, или в акции със стойност (такива, които са „подценени“ от пазара). Тези ETF-и може да обединяват акции от различни сектори, независимо от капитализацията.

5. Commodity ETFs (Суровинни ЕТФ-и)

Този тип фондове инвестират в суровини като петрол, злато, сребро и други. Хубавото при тях е, че предоставят експозиция на пазара на суровини и възвръщаемостта не е обвързана пряко с представянето на фондовия пазар. Така се постига допълнителна диверсификация.

Повечето Суровинни ЕТФ-и инвестират чрез фючърси и други деривати и така постигат експозиция на даденият пазар. Много малко от тях всъщност купуват истинско физическо злато, петрол или друга суровина. Това е така, защото физическото притежание би довело до доста по-големи разходи, свързани със съхранение, обработка и т.н.

6. Currency ETFs (Валутни ЕТФ-и)

Такива ЕТФ-и дават възможност за експозиция на пазарът на валута. По този начин инвеститорите могат да печелят от движението в стойността на валути спрямо например американският долар.

Много валутни ETF-и имат конвенции, според които 1 дял от ETF съответства на стойността на определена сума в определена чуждестранна валута. Други проследяват широки критерии за валутни движения като индекса на щатския долар (US Dollar Index).

7. Bond ETFs (Облигационни ЕТФ-и)

Облигационните ETF-и осигуряват на инвеститорите експозиция на пазара на облигации. Можете да намерите broad market ETF-и за облигации, които покриват целия пазар, или такива, които се фокусират върху определени видове облигации – държавни облигации, корпоративен дълг или международни държавни задължения на чужди държави.

За начинаещи инвеститори, бих препоръчал инвестиране в индексни и секторни ETF-и. Аз, макар и вече не толкова начинаещ, продължавам да инвестирам дългосрочно в ETF-и следящи S&P 500.

Диверсификация

Инвестирайки в ETF-и, не сте зависими от движението на цената на само 1 акция. Нито пък на 2 или 3 акции. Те ще представляват една малка част от целият фонд и няма да окажат голямо влияние на представянето му.

Това има добра и лоша страна. Добрата страна е, когато 3 или 4 акции от даден ЕТФ започнат да падат, има още куп други, стотици, които покриват тези загуби.

Лошата страна е, когато няколко компании тръгнат рязко нагоре. Също няма да видите притежаваният от вас ЕТФ да се покачва със същите темпове с каквито се покачват тези акции.

Но за тези случаи, естествено, имаме и възможността да закупуваме по отделно акции на проучени и харесвани от нас компании. Така се възползваме от доброто им представяне по максимален начин.

Препоръчвам ви да прочетете статиите ми за инвестирането в акции:

Диверсификацията, която получавате, когато инвестирате в ЕТФ-и е едно от най-големите предимства. Както вече споменах – дори някои от компаниите да „забоксуват“, има куп други, в които фонда инвестира, и това, че някои не се представят добре, няма да повлияе толкова на вашата инвестиция.

Другият плюс е, че компании могат да бъдат измествани от по-добри такива. Например, индекса S&P 500 има експертен съвет, който определя кои компании се представят добре и кои не чак толкова добре. След анализ, тези експерти може да решат да „изкарат“ някоя компания от 500-те и на нейно място да сложат друга, нова компания, която показва по-добри резултати и ще спомогне повече за растежа на този индекс.

Как да закупим ETF-и

ETF-ите се търгуват точно както и акциите. От тук идва и името им – борсово търгувани фондове. Закупуването и продаването на ЕТФ-и се осъществява на съответната борса, например NYSE (борсата в Ню Йорк) или Euronext (борсата в Амстердам).

Самият процес на търгуване на тези фондове не се различава от търгуването с акции. Разликата идва оттам, че закупувайки 1 дял от даден ETF, вие инвестирате в множество компании „наведнъж“, което както стана ясно, диверсифицира портфолиото ви.

Закупуването на ЕТФ-ите се осъществява отново чрез брокер, също както при акциите. Повечето брокери, предлагащи акции, предлагат и борсово търгувани фондове. Това е много удобно за нас като инвеститори, защото по този начин, портфолиото ни на фондовата борса е на едно място и е по-лесно за управление.

Също и по-лесно придобиваме представа за възвръщаемостта на цялото ни портфолио (акции + ЕТФ-и).

Откъде да закупим ETF

Съществуват брокери, които предлагат и fractional shares при ETF-ите. Такъв е например брокерът Trading 212.

Също както имате възможност да закупите част от акция на APPLE за $10 или дори по-малко, можете да закупите и част от някой ЕТФ за същата сума – например индексният ЕТФ – VUSA или SXR8.

И на всичкото отгоре, някои инвестиционни посредници дори не вземат комисионни за сделките, които правите. Това е перфектно за начинаещите инвеститори.

Аз закупувам ETF-и чрез брокера Interactive Brokers. Там все още има комисионни, но съобразено с това, че са най-легитимният и доказал се брокер, поне за мен, малките комисионни не са проблем. Обикновено те са между 1 и 2 евро за сделка.

Интерактив Брокерс също така имат и месечна такса в размер на $10 или $20 за поддръжка на акаунта ви. Ако имате активи за над $2000, тя е $10, а ако инвестициите ви не надвишават $2000, то таксата е $20 месечно.

Тези такси са при директна регистрация в Interactive Brokers. Ако се регистрирате през българския инвестиционен посредник Karoll, те отпадат. Но за сметка на това комисионните ще са по-големи.

Има и други брокери, от които да закупите борсово търгувани фондове. Често зависи в коя държава се намирате. В САЩ има брокери като Robinhood и WeBull, които са много популярни и предлагат широка гама от ETF-и и акции без комисионни. За съжаление, те не са достъпни за европейски граждани.

Съветът ми към тези от вас, които тепърва ще инвестират в индексни и други ETF-и, е да започнат с някой брокер, който предлага fractional shares на ЕТФ-и и е без комисионни. Такъв е например Trading 212. Надявам се в скоро време Revolut също да пуснат опция за търгуване на тези инструменти.

Може също да пробвате с демо сметка, ако не искате да рискувате парите си или ако не се чувствате достатъчно запознати, за да предприемете реална търговия.

Но не го препоръчвам. По-добрият вариант е да започнете с толкова, колкото можете да си позволите да изгубите. Това може да са $100, $10 или дори $1. Усещането и ориентирането в пазара е много по-реално, когато търгувате с истински пари.

След като „видите как става“, поотчупите се и придобиете малко самочувствие, тогава ще може да си изградите план за вашите дългосрочни инвестиции.

Когато планът ви е готов, може да изберете брокер от ранга на Интерактив Брокерс и да започнете да инвестирате парите си редовно и с дългосрочна цел.

ETF-и за европейски граждани

Навярно някои от вас са чували за VOO, VTI и други подобни успешни фондове. За съжаление, те не са достъпни за европейски граждани.

През 2018 година влезе в сила закон, според който граждани на Европа могат да закупуват ETF-и само от европейски борси като Xetra (Германия) или Euronext (Холандия), поради факта, че тези борси издават KID документ, а NYSE и NASDAQ не.

През 2018-та година е въведен PRIIP (Packaged Retail Investment and Insurance Products). Това е набор от европейски инвестиционни регулации, които са създадени за защита на „малките“ инвеститори.

PRIIP изискват от доставчиците на фондове (включително ETF-и) да представят Документ с ключова информация (KID – Key Information Document), който позволява на инвеститорите да сравняват рисковете, ползите и разходите за различни инвестиционни продукти.

ETF-ите установени в САЩ, не спазват тези изисквания и, тъй като те обслужват най-вече американския пазар, изготвяйки подобна съобразена с ЕС информация за собствена сметка, не е приоритет за тях, поне за момента.

Единствените, които имат възможност да търгуват с американски ETF-и са професионалните инвеститори – хора с по-големи финансови възможности.

Как да различим кои ETF-и имаме право да купуваме

Ние, Българите, като европейски граждани, можем да закупуваме и продаваме само ETF-и, които са UCITS. Повечето фондове съдържат това съкращение в своето заглавие.

UCITS (Undertakings for the Collective Investment of Transferable Securities) е всъщност мярка или знак за осигуряване на качество, което означава, че вашият ETF отговаря на разпоредбите на Европейския съюз, предназначени да защитят широката общественост от неподходящи инвестиционни инструменти.

След всички тези регулации, хубавата новина е, че като европейци, ние имаме алтернативи на някои от известните и успешни ETF-и, които се търгуват на американските фондови борси. Имаме също и други, европейски, които пък ги няма в САЩ.

Алтернативите на най-известните индексни ETF-и, които следят и копират S&P 500, като SPY и VOO са:

CSPX (SXR8) – iShares Core S&P 500 UCITS ETF USD (Acc) (EUR) ETF

VUSA – Vanguard S&P 500 UCITS ETF

IUSA – iShares S&P 500 UCITS ETF (Dist)

CSPX и SXR8 са всъщност един и същ ЕТФ, но с различен тикер при различните брокери. И 4-те индексни фонда копират S&P 500. Който и от тях да изберете, движението в цената ще е едно и също при всички, тъй като всички правят едно – копират един и същ индекс.

Понеже ги закупувате от европейски борси, стойността им ще е в евро. Това е още една добра страна на тези регулации. СЕПА превод в евро от която и да е българска банка към вашия брокер ще ви струва само около 0.50 евро (1 лв). Тоест, можете много лесно, бързо и евтино да захраните акаунта си, при който и брокер да изберете.

Депозирането в долари е свързано със загуби от обменен курс и много по-скъпи преводи.

Дивиденти от ETF-и

Някои ETF-и, също както при акциите, изплащат дивиденти на годишна база. Също, тези фондове имат и expense ratio (такса поддръжка) в размер на около 0.03%, отново на годишна база. Този процент може да се види при закупуването на инструмента или в сайтове като yahoo finance. Добре е да имате предвид, че ЕТФ-ите с по-голяма възвръщаемост (над 20%) обикновено имат и по-голямо expense ratio.

От тези два параметъра (dividend yield и expense ratio) може да дойде и разликата във възвръщаемостта между 2 еднакви ETF-a, например копиращи някой индекс като S&P 500.

Когато говорим за дивиденти от ETF-и, има 2 подхода, които фондовете могат да предприемат.

Единият е да изплащат дивидентите, също както се изплащат при дивидентните акции, например на тримесечие. Тези ETF-и се наричат distributing и обикновено тази дума е включена в заглавието на дадения ЕТФ.

Другият вариант е дивидентите да се акумулират, т.е. автоматично да се реинвестират. Тези борсово търгувани фондове наричаме accumulating.

Каква възвръщаемост да очакваме от ETF-и

Възвръщаемостта при инвестиция в борсово търгувани фондове и индексни такива, обикновено е от около 8-10% средно на година. Това е една много добра възвръщаемост, като се има предвид, че инвестираме и дългосрочно. Но, разбира се, има и ETF-и, които далеч надхвърлят тези проценти.

За пример ще дам индекса S&P 500. От съществуването си от 1926 година до сега (близо 100 години), той връща 10% средно годишно.

С помощта на сложната лихва, нашите инвестиции ще ни донесат огромни печалби.

Можете да прочетете статията ми за дългосрочното инвестиране и Сложната Лихва:

Дългосрочно инвестиране и магията на сложната лихва

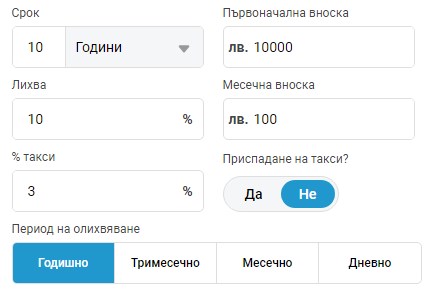

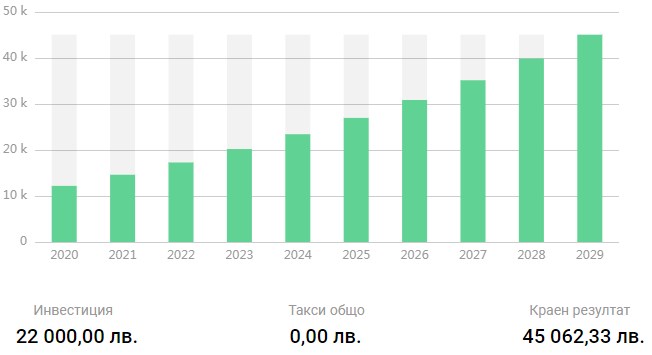

Нека видим как биха изглеждали 10 000 лв, инвестирани в S&P 500 за период от 10 години. Към първоначалната сума ще добавяме и по 100 лв всеки месец за целия период:

РЕЗУЛТАТ:

Резултатите са очевидни. Това е пасивен доход, който нараства с всяка изминала година.

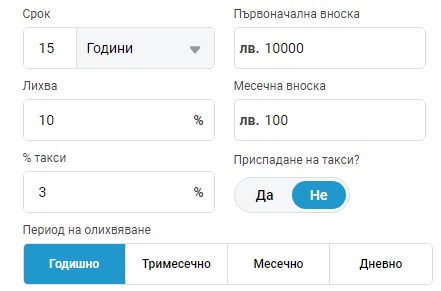

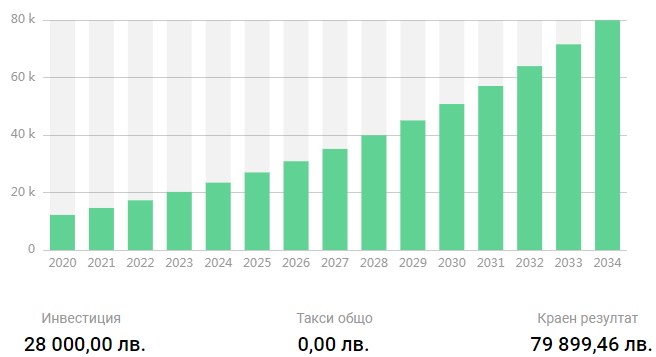

А сега нека поразчупим малко графиките и добавим още 5 години. Нека видим как ще се промени графиката с 5 години отгоре:

Ествествено, вие можете да сложите по-високи стойности в калкулатора и по-високи месечни вноски, което ще изстреля крайния ви резултат още по-нагоре.

Сметнете за себе си: КАЛКУЛАТОР ЗА СЛОЖНА ЛИХВА

Данъци

Данъците, които трябва да плащаме, когато продадем нашите ETF-и, т.н. Капиталова Печалба (Capital Gain), са 0.00 лв.

Точно така, не дължите данъци, ако продадете ЕТФ-ите си. Това е още един огромен плюс за нас европейците, които търгуваме UCITS фондове.

За сравнение, за печалбата от продажба на американски акции, ние дължим 10% данък в България.

Единственият данък от ETF-и, който може да ви изникне за плащане, е този от дивидентите, ако получавате такива. Затова аз препоръчвам да се инвестира в акумулиращи фондове. Но в повечето случаи, дивидента ви се изплаща след вече удържан данък.

Това, което трябва да направим е просто да декларираме притежанието на съответните ЕТФ-и и дивидентите, които сме получили през съответната данъчна година в Приложение 8 на годишната данъчна декларация.

По закон, в България дължим 5% данък дивидент. Но тъй като е приложим закона за двойното данъчно облагане (СИДДО), при повечето случаи, данък дивидент от 10% се удържа при първоизточника и самият дивидент идва при нас „след“ данък. Така че, дори няма да ви се наложи да заделяте и внасяте подобни такси, защото 10-те процента, които са удържани от вас покриват изцяло изискването за 5% по българския закон. Важно е да пазите statement-ите, където се вижда, че на вас ви е удържан този данък. Така ще може да ги прикачите към годишната си данъчна декларация.

Съвета ми към вас е да не се задълбочавате много в темата за данъците, а да се концентрирате в това да избирате добри инвестиции. Данъците ще ги има винаги и всеки от нас ги плаща под една или друга форма. С опита и практиката ще разберете, че това, което трябва да плащате към държавата не е проблем в дългосрочен план.

Другият ми съвет е, когато дойде време да плащате данъци върху инвестициите си, консултирайте се със специалист, който вече го е правил. Ще си спестите много време, нерви и пари.

Надявам се, че с тази статия успявам да хвърля една по-ясна представа върху инвестициите в ETF-и. Тези инструменти наистина са много атрактивни, особено за начинаещи инвеститори.

Ако успеете да се ориентирате в този тип инвестиция и стартирате рано, на 20 или 30 годишна възраст, видяхте от графиките какво може да постигнете. Просто оставете времето и сложната лихва да свършат своята работа. Резултатът ще е едно по-ясно и по-добро финансово бъдеще за вас.

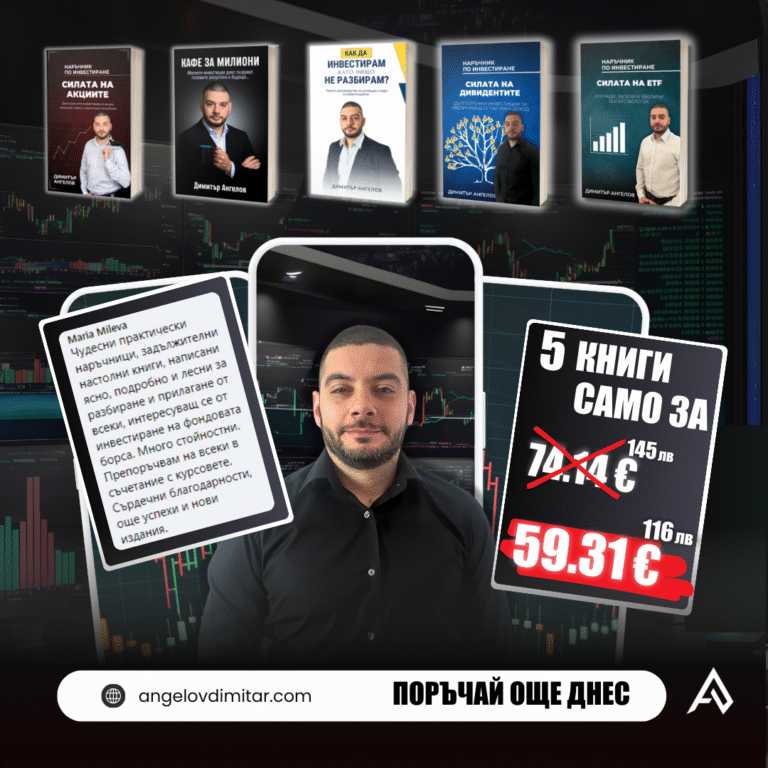

***Представям ви най-детайлния видео курс за начинаещи инвеститори: „Как да инвестирам като нищо не разбирам?„. Този курс ви дава ключови основни знания за това как работи фондовата борса и активите, които се предлагат там. Ще разберете фундаментално всичко за инвестициите!

***Представям ви първата си книга: „Силата на Дивидентите“, която идва с видео курс и калкулатор. Това е един цялостен наръчник по инвестиране в дивидентни компании.

Aко искате да станете ПРО в инвестирането в активи и в инвестирането в стойност, то определено хвърлете едно око на продуктите и услугите, които предлагам. Те са изцяло практически насочени и вече работят за стотици хора в България, просто защото дават реални и работещи решения.

- Видео курс: Как да намираме подценени компании?

- Видео курс: Как да избираме дивидентни компании?

- Видео курс: Как да инвестираме в ETF?

- ИНВЕСТИРАЙ СAM – Цялостен курс по инвестиране

Angelov Dimitar Community е затвореното ни общество от инвеститори, където НЕ СЕ дават инвестиционни съвети и на дневна база с изцяло информационна цел анализираме различни инвестиционни възможности, имаме си платформа за анализ, която си е само наша и всеки може да допринесе за доразвиването на тази платформа, която дава всичко необходимо за един стойностен анализ на която и да е компания от фондовата борса.

Правим си срещи на живо всяка седмица в ZOOM, имаме запис на всички срещи, обучаваме се на различни теми, имаме workshop-ове, имаме тонове информация в нашия DISCORD сървър, готови портфолиа, тестваме различни стратегии на инвестиране с информационна и тестова цел.

Ако искате да се присъедините, със сигурност няма да съжалявате!

Цената на Angelov Dimitar Community ще е винаги подценена, бъдете сигурни в това!

Абонирай се за Angelov Dimitar Community – Абонамент

Ако имате въпроси относно услугите и продуктите, запишете си една безплатна 15 минутна информативна консултация с мен по телефона и ще обсъдим това, което ви интересува.

БЕЗПЛАТНА ИНФОРМАТИВНА КОНСУЛТАЦИЯ

Благодаря ви и до скоро!

117 коментара

Александър

Здравейте!

Какво е мнението Ви за инвестиране в ETF през BSE International?

Има ли предимства и какви са те?

Някъде прочетох, че НАП приема BSE International за нерегулиран пазар, което прави капиталовите печалби от продажба на ETF облагаеми. Вярно ли е това, защото звучи странно?

Димитър Ангелов

Здравейте! Нямам представа как стоят нещата на този пазар.

Ivan N.

Hey Dimitar, this is by far the most informative/elaborate/helpful blog post I found online in general in Bulgarian for investing into ETFs. Your free knowledge sharing is just spot on and I’ve been following you ever since I stumbled upon your YT channel. I understand 100% of things in Bulgarian however, as a foreigner, I do have a blockade writing-wise so I decided to make this post in EN.

I have a few questions that may not be covered above, so your input on below would be much appreciated:

1. As a foreigner with „постояно пребиваване (permanent residence)“ I’ve received an EGN a while back and with it I can fully enjoy the priviliges of IB, right? Also, having an individual/personal IB account, does my EGN work as TIN?

2. My investing strategy would consist of:

2.1. Investing in max 2-3 ETFs from EU-based stock exchanges

2.2. Investing regularaly – each month around 250lv per month / might increase after 4-5 years to 500lv

2.3. Max, I would re-distribute funds between ETFs once per year

2.4. Invest in the long-run (10yrs+)

3. Is IB the best choice for me knowing my investment plans?

4. My understanding is that if I invest in accumulative ETFs, Bulgarian law states that I need to declare ownership of these each year (which you perfectly summed up in through your YT episode), I am free from capital gain tax altogether (for now, until law changes). Can you please confirm this?

5. I would probably distribute my investments like this (mostly in well-funded ETFs with low TER p.a.):

5.1. iShares Core S&P 500 UCITS ETF (ticker: SXR8) – XETRA – IBIS2 (IB exchange code) – price around 511 EUR currently – with 0.07 TER

40% of total funds invested

5.2. iShares S&P 500 Information Technology Sector UCITS ETF USD (ticker: QDVE) – XETRA – IBIS2 (IB exchange code) – price around 26 EUR currently – with 0.15% p.a. TER

30% of total funds invested

5.3. Xtrackers MSCI USA ESG UCITS ETF 1C (ticker: XZMU) – XETRA – IBIS2 (IB exchange code) – price around 53 EUR currently – with 0.15% p.a. TER

30% of total funds invested

Let me know if you like how I structured it but also if you would make some changes/tweaks!!

Димитър Ангелов

Hello!

I apologise for the very late reply but I hope it helps 🙂

1. I don’t know if you have a temporary personal identification number from Bulgaria how long it is valid. You should check this. And if it is valid, yes, TIN is actually EGN (Personal identification number)

2:

2.1 That seems like a good strategy. Make sure the ETFs are well diversified and does not overlap with most of the assets.

2.2 That seems like a good plan if your target is to save money this way by investing regularly.

2.3 Do you mena you will add additional money to the ETFs?

2.4 Yes, this also is very important – to have a long-term plan.

3. For now, if you invest from Bulgaria, I think IB is one of the best choices to make.

4. Yes, as far as I know this is the requirement for now. But make sure you check with a tax attorney or an accountant that knows the law very well.

5. Good!

5.1 This is a nice one!

5.2 You may check the weights of the companies inside this ETF if you are ok with them. There is too much concentration on a couple of companies.

5.3 I don’t know this ETF but if it holds same assets as SXR8 what is the point of having both?

Kiril

Здравейте! Възможно ли е вече да се купува fractional shares от ETF-и? Ако не е възможно, каква е разликата между SXR8 и IUSA, освен цената за един дял. Едно и също ли са 10 акции от IUSA и 1 акция от SXR8 и последваща ежемесечна покупка в IB като такси?

Димитър Ангелов

Възможно е да.

Мишел

Привет, много полезна статия!

Едни кратки бележки само:

1) https://finance.yahoo.com/news/interactive-brokers-makes-waves-inactivity-132135973.html?guccounter=1

– IBKR нямат сега нито месечна такса, нито inactivity fee!

2) Таксата да продажба и за покупка на ETF e фиксирана на 3 EUR/една такава операция.

3) Таксите на IBKR са за нас (в България/ЕС) в EUR, а не в USD.

Надявам се съм полезен и аз! 🙂

Димитър Ангелов

Здравей! Благодаря ти!

1. Има ъпдейт към статията за Interactive Brokers, че таксите отпаднаха още 2021-ва година, а и направих и видео по темата преди 3 години 🙂 Така че, това се знае отдавна вече и е така.

2. Това не е така. Комисионната може да бъде 1.25 евро, ако сме на TIERED PLAN, отбелязано е в статията за брокера.

3. Комисионните са в евро, когато купуваме активи в евро и в долари, когато купуваме активи в долари.

Мишел

Привет! Ако съм бил поне малко полезен, радвам се. 🙂

1) „UPDATE ЮЛИ 2021:

Отпада месечната activity fee такса от $10 или $20 при директната регистрация в Interactive Brokers.“

– Видях в тази статия за IBKR (https://angelovdimitar.com/interactive-brokers-%D0%B1%D1%80%D0%BE%D0%BA%D0%B5%D1%80-%D0%BD%D0%BE%D0%BC%D0%B5%D1%80-1/), че има такъв update там, благодаря. 🙂

В случая мисълта ми беше за тази статия, която сега чета: „Интерактив Брокерс също така имат и месечна такса в размер на $10 или $20 за поддръжка на акаунта ви. Ако имате активи за над $2000, тя е $10, а ако инвестициите ви не надвишават $2000, то таксата е $20 месечно.“ – че тук няма update, а може би е добра идея и тук да се добави/промени? Поне със сигурност от моя опит с IBKR, не виждам да има такси за поддръжка на акаунт, което за мен и беше решаващо да избера IBKR. (Другото беше, че поддържат евро като основна валута (за разлика например, от eToro, които поддържат само USD), защото директни сделки в EUR означава по-ниски такси – няма превалутиране.)

2) „Това не е така. Комисионната може да бъде 1.25 евро, ако сме на TIERED PLAN, отбелязано е в статията за брокера.“

– Тук има повече инфо? https://www.interactivebrokers.com/en/accounts/fees/euroStockBundlUnbund.php

Аз май не знаех, че има различни планове при IBKR? Полезно е да се знае!

Тогава може би някаква бележка под линия, че комисионната може да е 1.25 EUR/сделка при tiered plan, и 3.00 EUR/сделка при другия?

3) „Комисионните са в евро, когато купуваме активи в евро и в долари, когато купуваме активи в долари.“

– Това не го знаех, мерси. 🙂 (Но като купуваме ETF-и на европейските борси, най-често купуваме в EUR, затова таксите са в евро. Иначе ще са в USD, разбира се – за покупка на акции в USD.)

José

sHello Dimitar. I have arrived at this page from Madrid (Spain). Warm greetings to the entire community. I have a question, if you would be so kind to answer it, given your knowledge. A couple of weeks ago, through IB, I bought the ETF VUAA VANG S&P500 USDA BVME.ETF. I purchased it on the Italian stock exchange, because it wasn’t appearing on the German one in IB. But what I don’t understand is why, if it perfectly replicates the S&P 500 index, the quotation has been falling for a few days, while the S&P 500 has been rising. For example, today, the S&P 500 has increased by 1.41% but in my VUAA account, it indicates a drop of -0.81 EUR on my total investment of about 450 euros. This is just for today, not the accumulated figure, which is another story. Why is this happening if the S&P has risen by 1.41%? Shouldn’t the VUAA also have risen by 1.41%? Thank you very much.

Димитър Ангелов

Hi, Jose! So the thing is that VUAA is actually in EUR and S&P 500 the index you are viewing it in USD. This is one of the things which cause the percentages to be different. The second thing is that VUAA is an accumulating ETF which means that it accumulates the dividend into the ETF’s price which also adds some difference and this is always positive because when you are looking at the benchmark S&P 500 on yahoo finannce for example, you are looking at the price appreciation or depreciation only, the dividend is not there. And the third thing that may cause some difference is the opening hours on the exchanges.

Моника Спасова

Здравейте, може ли да обясните с повече детайли в какво се изразява разликата м/у Trading212 и по-големите платформи като Interacrive Brokers. Следната бележка в статията ме обърка:

*Инвестирането в активи с Trading 212 не гарантира печалби! Цените на финансовите инструменти могат да се покачват, но могат и да падат. ВИНАГИ използвайте INVEST акаунт!

Димитър Ангелов

Здравейте! По-големите брокери предоставт повече възможности за търговия – като повече видове поръчки, повече видове активи, повече класове активи (облигации, опции и други). А относно DISCLAIMER-а, той важи за всички брокери, не само за Trading 212, т.е. смисълът му е еднакъв за всички брокери и цели да предпази начинаещите инвеститори от заблудата, че на фондовата борса само се печели. Да, печели се, когато знаеш какво правиш. Доста хора се стряскат, когато цените на активите, които са закупили тръгнат надолу и това означава, че не са нясно как работи пазарът. Ако не са наясно, то по-добре да НЕ инвестират.

Димитър М.

Здравей!

Към днешна дата, има ли iShares ETF, който следи S&P 500, в евро, акумулиращ и отговорящ на европейските регулации, който да се търгува от IB?

Виждам само iShares Core S&P 500 UCITS ETF (Acc), който е в долари. Май ще трябва да превалутирам. 🙂

Димитър Ангелов

Да, то винаги го е имало и е точно този, който показваш – SXR8. Той си е в евро.

Димитър М.

Благодаря, адаш!

Димитър

Здравей адаш,защо различните ETC ,примерно за copper в европейски борси : ECOP и COPAP имат 5 пъти разлика в цената? И вдигат ли се или падад с различни проценти,след като следят едно и също?

Димитър Ангелов

Здравей, отговорих във видеото на мотора 🙂

Александър

Здравейте,

Благодаря за изчерпателната информация. Искам да попитам дали има UCITS ETF-и (примерно следващ SPY) в долари?

Станислав

Здравейте, благодаря за статията!

Имам един въпрос за дивиденти от ETF купен чрез Interactive Brokers.

При акции, например, получавам дивидент и същия ден имам и удържан данък върху него – 10 %:

APC Cash Dividend USD 0.23 per Share (Ordinary Dividend) 3.22

APC Cash Dividend USD 0.23 per Share – US Tax -0.32

При ETF имам само дивидент, отбелязан като Mixed Income:

SPY5 Cash Dividend USD 1.2372 per Share (Mixed Income)

Това какво означава? Необходимо ли е плащане на данък върху дивидентите от тези ETF-и?

Димитър Ангелов

Ако нямате удържан данък за дивидента, то си го плащате в България 5% е ставката.

Petar

Привет,

Благодаря за съдържанието, което правиш. Доста ценно е за начинаещи инвеститори какъвто съм и аз. В тази връзка имам въпрос относно инвестициите в акции и ETF-и. Ликвидността им моментална ли е? Тоест, когато реша да се освободя от тях, аз ги продавам директно на борсата (например Trading 212 или IB) или е необходимо други хора да ги изкупят от мен и съответно е възможно да има чакане докато това се случи.

Димитър Ангелов

Здравей, предполагам получи отговора в youtube коментара ми, че ликвидността всъщност не е проблем 🙂

Донко

Здравей.Опитвам се да си намеря подходящ ЕТФ за Copper.Имаш ли наблюдения в тази насока?В трейдинг212 намирам само : Global X Copper Miners ETF

NYSEARCA: COPX

Димитър Ангелов

Здравей. Нямам наблюдения за медта. Купувал съм малко COPA, но това е ETC, не е ETF. ETC-тата дават директна експозиция към цената на медта.

Милко Петровски

Здравейте. Попаднах на Вашата статия, докато търсех определена информация. След това в сайта Ви прочетох и по-голямата част от статиите, които ми се струват че са към въпроса ми, и повечето видеа.

Първо да Ви поздравя за конкретния, кратък и онагледен с примери начин за даване на информацията.

Въпросът ми е следния – след 8-годишен опит на БФБ / поради слабия ми английски/ искам да преценя дали ще се справя и на външните пазари. Предвид напредналите ми години – 58, в момента избирам дали да се насоча към дългосрочно, или краткосрочно инвестиране/без къси/. Изкушавам се да се възползвам от периодиката в момента.

Имате ли клиенти като мен, включително и за обучителните курсове?

Може ли и мнение за BSE-Internatioal и примерно платформата на Елана, където има доста информация на български?

Димитър Ангелов

Имате имейл.

Олег Михайлов

Здравейте , как се активира търгуване с опции в Интерактив Брокерс ? Пише , че не отговарям на изискванията … Моля за съвет как да се отключи тази фунция , понеже съпорта не ми помага да заобиколя изискванията. Отделно искам да благодаря на вас за ценната информация във Вашия сайт , много полезен и качествен контент. Поздрави и успех в начинанието.

Димитър Ангелов

Здравейте, най-добре е да имате Margin account и трябва също да имате и минимум $2000 баланс в акаунта си.След това просто отивате на TRading permissions и си пускате OPTIONS.

Валентин

Здравейте,

поздравления за блога и видеата в YouTube. Предоставяте информацията в разбираем и стегнат формат. Имам въпрос за ETF-те. Когато дивидентът е по-малък от таксата за подръжка, то как се покрива тази разлика? (Имам предвид ‘dividend yield’ е по-малко от ‘expense ratio’) Взема се от наличният ми кеш при брокера или?

Димитър Ангелов

Здравейте, таксата за поддръжка, така нареченото expense ratio се удържа в цената на ЕТФ-а и не се изисква от вас да имате допълнителни средства в акаунта си. Тоест, ЕТФ-а няма да ви дръпне пари от акаунта никога. Ако възвръщаемостта за 1 година трябва да е например 10%, то от фонда ще ви покажат възвръщаемост 10% – 0.07% например и така възвръщаемостта ви ще бъде 9.93%. Ето така са удържани таксите.

Светлозар

Здравейте, имам въпрос относно пренасочването на поръчки към IBIS2. Стъпките които правя са следните: Отварям Ibot, create buy limit order for vusa,избирам AEB,set limit price 73,set quantity 1 ,set destination ibis2. След последната стъпка ми излиза Invalid exchange. Пробвах и да разменя стъпките : create buy limit order for vusa, set limit price 73,set quantity 1,set destination ibis2.

Доколкото видях в сайта на Vanguard акцията я има на немската борса

https://www.vanguard.co.uk/professional/product/etf/equity/9503/sandp-500-ucits-etf-usd-distributing

Какво изпускам?

Димитър Ангелов

Здравейте, явно ИБ нямат VUSA от немската борса. Току що пробвах и на мен ми излиза invalid exchange. Закупете си направо от холандската.

Георги Михайлов

Здравей, може ли името на тикера на VUSA в холандската борса в IB? Благодаря

Златислава

Благодарности за изчерпателната информация! Още не съм изчела всичко в сайта Ви, но май така ще стане 🙂

Виждам, че сте коментирали ETF с тикер VUAA с друг потребител. И аз го избрах по същите причини, но в IB в момента ми излиза само на Лондонската и Италианската борси, проверих, че се предлага и на Xetra. Така че се колебая дали да го купувам на някоя от тези две (LSE/BVME) или да опитам с Ibot за Xetra? Всъщност как избираме борса, когато има варианти – цена, такси, ликвидност, друго?

Димитър Ангелов

Здравейте, може да го закупите от BVME, т.е. италианската борса и комисионната ви ще е около €2.50. Ако пренасочите поръчката чрез iBot на XETRA, комисионната ще е €1.88. Аз лично бих пренасочил, за да хвана по-малката комисионна. Но и да не го направите няма значение, инструментът е един и същ.

Антония

Да, наистина преди време верификацията на документите не минаваше. Аз успях да го направя през видеочат със съпорта. Сега вече регистрацията става безпроблемно.

С Vivid, подобно на Revolut, разплащанията са без такса, но тук получавате и cashback при пазаруване – 25% на някои марки. В момента имат много добра оферта – при регистрация получавате 10 евро начален бонус и 100 евро под формата на cashback. Не съм свързана с тях, за да ги рекламирам, просто споделям мнение 🙂

От месец започнах да тествам платформата им за търговия. Vivid имат опция за т.нар пробна търговия – 100 евро са „защитени“ за 1 месец – т.е. ако след месец си на загуба, ти ги възстановяват. Засега имам 300 евро 🙂 🙂 в акции.

Смятам да инвестирам дългосрочно по-голяма сума (плюс малки месечни вноски) в индексни фондове, при които се натрупва печалба от сложната лихва. Все още не съм избрала конкретни ETF-и.

ETF-те, които коментирате по-горе, напр. VUAA, не ги откривам във Вивид. Поддържат само SPY, VWO, TAN, XLI, XLV, THCX.

Коя друга платформа бихте ми препоръчал, която е подходяща за начинаещи, с ниски такси и най-важното, е сигурна и с добра репутация?

Благодаря!

Димитър Ангелов

Благодаря ви за информацията относно VIVID. Мога да ви препоръчам Trading 212 и Interactive Brokers. Тук на сайта ще намерите детайлни ревюта и на двата брокера.

Антония

Здравейте, Димитър,

Благодаря за добре написаната и изчерпателна статия! Съвсем отскоро имам интерес към инвестирането. Моля, споделете мнението си за платформата на Vivid, с посредник CM-Equity AG. Кои ETF-и мога да закупя като български гражданин през тях? Какво мислите за таксите, които начисляват, в сравнение с други платформи? Коя друга платформа бихте ми препоръчал?

Много въпроси станаха 🙂 Ще съм благодарна, ако можете да ми отговорите поне на някои от тях.

Димитър Ангелов

Здравейте, не използвам VIVID. Исках да ги използвам заради отстъпките, които дават в някои бензиностанции и магазини, но така и не успях да се преборя с регистрацията, Нещо ме объркаха още в началото и след 10-тина имейла със съпорта резултатът е че нямам акаунт и незнам дали изобщо ще имам. Иначе ми беше интересно да видя за какво става въпрос какво предлагат и на какви условия. Ако все пак успея някой ден да отворя акаунт със сигурност ще споделя.

Михаил

Здравей,

От прочетеното в интернет останах с впечатлението, че при ETF на практика не се печели от сложна лихва, а от compound growth, т.е. от реинвестирането на дивидента. Ако правилно го разбирам това би трябвало да означава, че при купуване на 8 дяла SXR8 за една година и лихва 10%, в края на годината печалбата е 0.8 дяла (или към 10-те% се добавя и дивидента?), които се добавят автоматично (за accumulating ETF) в портфолиото и то става 8.8? Понеже беше споменал, че ползваш IB, може ли да обясниш как тази „печалба“ реално се вижда в portfolio-то, тъй като там няма fractional shares?

Димитър Ангелов

Здравей,

За съжаление, от прочетеното си останал с грешно впечатление :). Акумулиращите ЕТФ-и не ти осигуряват още дялове. Тяхната по-голяма възвръщаемост ти получаваш в цената на самия ETF. Тоест, ако например закупиш дистрибютиращ ETF, който копира някой индекс и годишният дивидент, който се изплаща е 1%, то ако имаш 1 дял от SXR8 да речем и този дял струва €400, то на теб ще ти бъде изплатен дивидент 1% или в кеш това са €4. Този дивидент се намаля с 10% данък също и на теб реално ти се изплаща малко по-малка сума.

При акумулиращите ETF-и, ако приемем същия ETF, но акумулиращ, какъвто всъщност е SXR8, то този1% ще ти влезе в цената като по-висока цена, ако го продадеш.

Тоест, ако за 1 година индексът върне 20%, съответно и ЕТФа, който го следи също ще върне 20%. В случая с SXR8, ако 1 дял е €400 и дивидента е дистрибютиращ, това означава, че след 1 година този твой 1 дял ще струва €480 + на теб ще са ти изплатили и дивидент 1% или добавяш още €4, но като кеш отделно.

Акумулиращият ETF от своя страна, тъй като ще има същата възвръщаемост, отново ще получиш €480 (20%). Тук обаче, дивидентът от 1% се е реинвестирал все едно, акумулирал се е обратно във фонда и тези €4 ги получаваш директно в цената, т.е. при акумулиращия ETF имаш възвръщаемост €484 по цена вместо €480 с дистрибютиращия.

И ако продадеш сега акумулиращия, тезио 4 евро отгоре ще ги получиш в цената, т.е. ти си го купил за €400, а си го продал за €484 и съответно имаш €84 печалба.

При дистрибютиращия, печалбата ти, ако продадеш, е €480 и отделно имаш изплатен и дивидент, който е около €4.

На пръв поглед си казваш една и съща работа предполагам 🙂

Но разликата идва оттам, че при акумулиращия, когато погледнеш дългосрочно и приемеш, че тези дивиденти ти влизат в цената, то ясно може да разбереш, че сложната лихва ще олихвява и тях, и именно така се постига малко по-голямата възвръщаемост, а отпада и бумащината по декларирането на получениете дивиденти в годишната данъчна декларация.

Михаил

Здравей!

Първо поздравления за страхотното съдържание и тук и в канала в youtube!

Целта ми е да инвестирам дългосрочно 10+ години с DCA в S&P 500 ETF. Ориентирах се към IB, тъй като прецених, че в дългосрочен план е по-надеждна. Дойде моментът да избера конкретен ETF, но цената на SXR8 е твърде висока (в момента 420eur), за да известирам по 1 дял всеки месец. Ако държа да е този ETF как би препоръчал да се инвестират сумите с DCA? Огледах опциите за ETF-и с по-ниска цена на дял и се спрях (държа да е акумулиращ) на VUAA на Vanguard. Това, което ми се струва странно, че го дават в USD а в същото време цената е в евро и се търгува на немската борса. Виждам, че и SXR8 също е base currency USD в justetf. Би ли следвало да се притеснявам от превалутиране при VUAA или на практика са еднакви двата ETF-a?

Димитър Ангелов

Здравей!

Благодаря ти, че оценяваш това, което правя.

Ако държиш ETF-ът да е акумулиращ, да, VUAA е удачен вариант. Цената му е в евро и не трябва да те притеснява, че като валута на фонда излиза, че е USD. Това е напълно нормално, тъй като всички компании в S&P500 са американски, от американските фондови борси и съответно се търгуват в долари. Не би следвало да имаш притеснение от превалутиране, не те касае. Ти си купуваш дялове в евро и възвръщаемостта ти е в евро.

Георги Михайлов

Здравейте,

и аз съм се насочил към закупуване на VUAA от BVME (VUAA VANG S&P500 USDA BVME.ETF), но каква е разликата между:

VUAA VANG S&P500 USDA BVME.ETF

и

VUSA VANG S&P500 USDD AEB

Благодаря!

Димитър Ангелов

VUAA е акумулиращ ETF, който копира S&P 500. VUSA е дистрибютиращият вариант. За да се закупи актив от конкретна борса трябва да се пренасочи ръчно към тази борса, ако не изилиза в търсачката при търсене.

Николай

Да, става с paysera да видим как ще е с тегленето.

Димитър Ангелов

Супер! 🙂

Николай

Здравей те, искам да благодаря за добре написаната статия и да задам един въпрос.

Може ли да захраня сметка в Trading212 от paysera ?

Димитър Ангелов

Здравейте, незнам дали е възможно с paysera да се захрани. Нека някой, ако го е правил да сподели.

Цанимир

Здравейте,

Бихте ли ми помогнали да направя информирано решение и да избера един измежду два ETF-a. И двата са в сферата на електрическите автомобили – ECAR и ELCR.

Не мога да преценя, кой предоставя по-добри условия. Единственото, което мога да видя е, че компаниите в които инвестират са различни или с различна тежест.

Благодаря предварително!

Димитър Ангелов

По принцип аз харесвам и предпочитам ETF-и на iShares. Но би трябвало да погледнете какви компании се съдържат в ETF-а и оттам да прецените в кой от двата да инвестирате. Трябва да обърнете внимание поне на 1-вите 10 по тегло компании и да прецените какво бихте искали да притежавате – NVIDIA на първо място или TESLA на първо място и т.н.

ECAR е върнал около 21% за 1 година, докато ELCR е върнал около 31%. Това също е за отбелязване и е редно да се види кои компании са вдигнали толкова много възвръщаемостта на този ETF спрямо другия.

Общо взето иска се проучване, както на компаниите вътре, така и на самите доставчици на ETF-ите.

Цанимир

Здравейте,

Проявих интерес към следния ETF – LIT GLOBAL X LITHIUM & BATTERY T (Ticker LIT), но се оказа, че не мога да го закупя, тъй като съм Европейски гражданин. Дали има сайт където можем да видим кои са ETF-ите, които можем да търгуваме като такива? Само тези с UCITS в името ли можем да търгуваме и дали знаете има ли алтернатива на LIT ETF-a за нас европейците?

Поздрави,

Цанимир

Димитър Ангелов

Здравейте, хвърлете едно око на ето тази алтернатива за Европа https://www.justetf.com/en/etf-profile.html?isin=IE00BLCHJN13. Сайтът, където може да се търсят подобни ETF-и е justetf.com.

Цанимир

При опит да закупя LITU излиза следното съобщение: This product is currently unavailable to clients classified as retail clients.

Извинявам се за спама.

Димитър Ангелов

Да, проверих и при мен е така. Може да хвърлиш едно око на ето този ETF: L&G Battery Value-Chain UCITS ETF. Тикърът му в ИБ е BATT на борсата в Амстердам (AEB).

Белослав Стоев

Здравей, Димитър,

благодаря ти за положения труд и подредените указания за начинаещи инвеститори.

Когато опитам да закупя ETF за европейски индекс през ИБ например: VGK VANGUARD FTSE EUROPE ETF ARCA, както и аналогични на iShares: EZU ISHARES MSCI EUROZONE ETF BATS, получавам съобщението за „This product is currently unavailable to clients classified as retail clients.“. Когато опитам с ETF следящи компании от американски индекс например: VUSA VANG S&P500 USDD LSEETF, както и примера по-горе с холандската борса L&G Battery Value-Chain UCITS ETF – е възможна търговията. Има ли начин да разберем от по голям списък с тикъри, кои са възможни за нас „retail client“ и кои не, без да пробваме всеки един по-отделно.

Димитър Ангелов

Здравей!

Посочените първи два ETF-а не са от европейски борси, т.е. това не са европейски инструменти, не са UCITS и затова не може да се закупуват, тъй като не са и на европейски борси. Ние, като европейски граждани, можем да закупуваме единствено ETF-и от европейски борси. Така че, потърси за алтернативи като включиш UCITS при търсенето. Просто гледай ETF-и, които съдържат UCITS в заглавието си или в детайлите за тях пише, че са UCITS compliant.

Цанимир

Не зная защо, но Interactive Brokers не разпознават LI7U tickera?

Цанимир

Има ли значение дали ще закупя на LSE или IBIS?

Янислав

Здравейте Димитър,

Поздравления за изчерпателната статия, какато и благодарности за времето, което отделяте споделяйки такава полезна информация!

Имам един въпрос, който може би вълнува и други хора, които следят статията Ви:

След проверка в „Trade Confirmation“-a в Interactive Brokers забелязах, че покупката на SXR8 ЕТФ е минала през GETTEX2 Exchange, като часа, в който е осъществена е 8:40 АМ (до колкото знам trading hours на борсата е 9-20 CET). Тъй като темата с данъците е важна част от възвращаемостта на съответната инвестиция, се зачудих дали когато продам ETF-ите, тази борса ще се признае за регулирана (каквато например е XETRA) и съответно дали сделката би се признала за легална и няма да дължа данък?

Поздрави,

Янислав

Димитър Ангелов

Здравейте!

GETTEX е регулирана немска борса в ЕС. Няма да дължите данък при продажба на SXR8. Относно часа, в който е закупен този актив, той е закупен на европейска борса и затова часът е 08:40 например. Някои борси отварят по-рано, други по-късно, така е и със затварянето. Конкретно gettex работи до 22:00, ако не се лъжа. Сделката ще е легална. По принцип в ГДД никъде не се посочва борсата, от която сте закупили или продали съответния актив. Ако пък прикачите някакво извлечение от брокера, където се виждат активите, то SXR8 е тикър от европейска борса, със своя ICIN код. Така че, няма място за притеснение, поне според мен :).

Янислав

Благодаря Ви за бързия и изчерпателен отговор!

Поздрави,

Янислав

Ivan

Здравей,

имам един въпрос.

Ако примерно вкарам Х лв. първоначална сума, за да закупя S&P 500 ETF-a през интерактив брокерс. След това мога ли всеки месец да вкарвам по 100-200 лева или колкото аз реша или всеки път трябва да вкарвам сумата за целия ЕТФ. Примерно 800$ ако толкова стурва S&P 500?

Димитър Ангелов

Здравей,

Няма опция в Interactive Brokers да се закупуват fractional shares на ETF-и и акции от европейски борси. Затова, минимумът, който трябва да се инвестира в ETF e 1 брой от него. Ако 1 брой струва $800, толкова и минимум може да се похарчи. В Trading212 я има опцията за частични дялове при ETF-ите, при ИБ я няма.

Иван

Здравей,

Благодаря за бързия отговор. В такъв случай според теб какъв е по- оптималния начин за инвестиране в ETF? Fractional или 1 брой?

Димитър Ангелов

Оптималният вариант ще зависи от намеренията ти и желаното разпределение на активите, което пък разпределение ще зависи от бюджета ти. Ако си отделил например 1000 лв за инвестиция в акции, ЕТФ-и, криптовалута, то няма как този бюджет да покрие всички активи, ако само 1 ЕТФ струва $800. В този случай е по-добре да избереш fractional shares или просто да закупиш ETF-и, които са на по-ниска цена и съвпадат с твоя бюджет.

Петър

Здравейте,

Много полезна статия.

Имам следният въпрос. Какви данъци се заплащат за печалби на ETF UCITS закупени през Лондонската стокова борса (LSE)?

Димитър Ангелов

Здравейте, за съжаление все още не мога да ви дам точен отговор на този въпрос. В закона е писано, че данък капиталова печалба не се прилага при търговия на финансови инструменти на европейски регулирани пазари. По принцип LSE е европейски регулиран пазар, въпреки че UK вече не е в ЕС. Не е ясно от самия закон дали става дума за пазари в ЕС или като цяло такива в Европа. Следва да се консултирам по този въпрос с някой кадърен данъчен служител или счетоводител. Аз лично предпочитам да използвам другите европейски борси като тази във Франкфурт (Xetra) или Euronext в Амстердам.

Анонимен

Здравейте. Може ли да споделите какво представляват hedged etf’s? Например iShares S&P 500 EUR Hedged?

Димитър Ангелов

Hedged ETF-ите в дългосрочен план ни дават по-ниска доходност и това може да се види и сравни. Бяхме дискутирали темата тук на сайта под някоя от статиите. Общо взето при дългосрочните инвестиции се обезсмисля хеджирането на валутата.

Петко

Здравейте, Димитър!

Отново чета една много полезна за мен статия за което Ви благодаря!

Имам един конкретен въпрос:

Можете ли да препоръчате европейски алтернативи на два американски ETF- а:

Vanguard REIT ETF (VNQ) и Vanguard Intermediate-Term Bond (BIV) ?

Поздрави!

Димитър Ангелов

Здравейте Петко!

Аз лично не инвестирам в такива ETF-и, а не съм и проучвал подобни, така че това, което мога да подхвърля е само това, което е попадало пред погледа ми, а вие следва да си направите проучванията и да вземете решение:

1. iShares имат UCITS ЕТФ, който следва REITs: https://www.blackrock.com/americas-offshore/en/products/295692/ishares-developed-markets-property-yield-ucits-etf-fund

2. За корпоративни облигации, vanguard имат няколко възможности за Европа, например тази: https://www.justetf.com/en/etf-profile.html?isin=IE00BZ163K21#overview

А иначе AGGG на iShares си струва също вниманието: https://www.ishares.com/uk/individual/en/products/291773/ishares-core-global-aggregate-bond-ucits-etf

Успех!

Петко

Благодаря за бързия отговор!

С удоволствие ще ги разгледам.

Поздрави !

Диляна

Здравейте, Димитър! Споделяте наистина невероятно полезно съдържание особено за голяма част от начинаещите като мен! Преди няколко месеца инвестирах през IB в SXR8 (следвайки стъпка по стъпа изключително подробните Ви съвети). Сега искам да си създам ритъм, по който към първоначалната сума да добавям дадена сума всеки месец за целия период. Въпросът ми е как се случва това стъпка по стъпа в IB? Не мога да се ориентирам как се случва това, защото не мисля, че трябва да отварям нова позиция всеки път (това убива смисъла на сложната лихва..?).

Ще съм Ви много благодарна, ако имате време да хвърлите светлина в тунела! Поздрави!

Димитър Ангелов

Здравейте Диляна! Радвам се, че съм ви помогнал да започнете да инвестирате.

Нещата с регулярното инвестиране се случват точно така както и мислите. Просто всеки месец купувате по 1 дял например от финансовия инструмент, който искате. По този начин, с времето, постоянно имате една добре осреднена цена на активите и сложната лихва си работи, тя си работи във ваша полза.

Аз практикувам този вариант. Инвестирам абсолютно всеки месец в желаните от мен активи. Това е най-удачният вариант за начинаещи инвеститори, защото в противен случай, просто трябва да инвестирате страшно голяма сума отначало и да чакате години, за да се олихвяват. А така, този начин е по-достъпен за начинаещи като нас. Просто регулярно вкарвате определена сума.

Надявам се съм бил ясен. Ако имате още въпроси, не се колебайте да ме потърсите.

Успех!

Диляна

Благодаря Ви много, Димитър! Действаме 🙂

Димитър Ангелов

Точно така 🙂 Действия са нужни!

Atanas

Здравейте. Поздрави за чудесния и полезен блог. Какво Ви е мнението за инвестиране в Hedged ETFs? Заслужава и си дългосрочно с оглед на минимизиране на валутния риск, когато става въпрос за ETFs, следващи S&P 500?

Димитър Ангелов

Здравейте! Много хубав въпрос. Аз лично не инвестирам в HEDGED ETF-и. В краткосрочен план, те може да са по-добрият избор, но не смятам, че са такъв и дългосрочно. И ще ви покажа защо. Ако съпоставим 2 ETF-a, следящи S&P 500 – SXR8 и IBCF (hedged), ето какво ще видим:

За 1 година (2020-та)

SXR8 показва ROI от 6.80%.

IBCF показва ROI от 14.47%.

Очевидно има разлика в полза на HEDGED ETF-a. Но тази разлика идва от повишението на EUR.USD през последната година с близо 9%. Исторически, поне за мен, това повишение не е довод, който да ме накара да избера хеджирания фонд, тъй като тази валутна двойка се вдига, но също и пада. Когато започне да пада, процентите пък ще са в полза на SXR8. И така, дългосрочно, нека видим какво се получава:

SXR8 има ROI от 279.03% от 2011-та до края на 2020-та.

IBCF има ROI от 176.79% от 2011-та до края на 2020-та.

Тоест, за един и същ период, дългосрочен (10 години), нехеджираният ETF, който следи индекса се е представил много по-добре. Обвързването с дадена валутна двойка може да има своите предимства в някои случаи и за по-кратки периоди, но погледнато дългосрочно, добре виждаме кой е победителят. Тук обърнах внимание на EUR и USD като валути. Разбира се, има и още много валути, които може да показват други стойности дългосрочно и картинката може да е различна при тях.

Atanas

Точно в дългосрочен план ме интересуваше дали си заслужава. Иначе и на мен ми направи впечатление по-добрата възвръщаемост за миналата година и се чудех на какво се дължи разликата. Има и малка загуба при превалутирането в USD, при положение, че примерно парите в IB се вкарат в евро, но дългосрочно би трябвало да е пренебрежимо малка, ако SXR8 се представи значително по-добре, както е в примера с последите 10 години.

Благодаря много за подробния и изчерпателен отговор.

Денислав

Здравей, благодаря за тази информация, която представяш толкова систематизирано и нагледно. Днес открих този твой блог, защото аз тепърва мисля да започна да инвестирам и съм се насочил за инвестиция в дългосрочен план 10/15/20 години. Не усетих кога минаха 2 часа от както чета темите ти. Поздрави.

Димитър Ангелов

Здравей и добре дошъл!

Надявам се тук да намериш много отговори и полезна информация, които да ти помагат в дългосрочните инвестиции.

Ако има допълнителни въпроси, насреща съм.

Успех!

Йордан

Поздравления за изчерпателната и информативна статия!

Видях, че много от коментарите са свързани с данъците. С позволението на автора, този линк може да е от полза на следващите четатели:

Няма линк

Поздрави и успешна търговия/инвестиция!

Димитър Ангелов

Здравейте! Радвам се, че съдържанието ви допада и искате да допринесете с информация. За съжаление, не мога да публикувам линка, тъй като информацията е от 2013-та година, тогава е публикувано това съдържание на сайта. Ако сайтът е ваш или познавате създателите му, може да ъпдейтнете статията и така ще е актуална за читателите.

Препоръчвам да се влезе в сайта на НАП и да се изчете информацията от самия закон. Тя е винаги ъпдейтната.

Като цяло, съвсем накратко, ако извършваме сделки на борси в Европейския съюз, то не дължим данък капиталова печалба. Но притежаваните от нас активи се декларират в Приложение 8 за предходната година. Тоест, до края на месец Април 2021 трябва да се декларират притежаваните от нас активи до 31ви Декември 2020-та. Самото деклариране не коства нищо и става онлайн в платформата на НАП. За целта трябва да имате издаден ПИК код, който може да получите във всеки един офис на агенцията в страната.

Ако сте закупували акции от американски фондови борси като NYSE и NASDAQ, то при евентуална печалба дължите 10% данък върху печалбата. Тези сделки се вписват в Приложение 5. Ако не сте продавали, а като мен практикувате Buy & Hold стратегия, отново притежаваните от вас активи би следвало да декларирате в Приложение 8 към Годишната Данъчна Декларация. Получените дивиденти също се декларират като данък не се дължи, тъй като 10% е удържан при първоизточника, т.е. преведена ви е сума с вече удържан данък. За нас, ако сте попълнили СИДДО формата за двойно данъчно облагане W-8BEN, то данък дивидент ще ви коства 10%. Ако не сте попълнили такава форма, дивидентът от US борси се облага с 30%.

Иван

Здравейте,

статията ви е доста изчерпателна. Имам един въпрос относно закупуването на ETF директно от Интерактив Брокерс. Мога ли да купувам за колкото пари съм преценил или трябва да купувам по минимум 1 дял?

Димитър Ангелов

Здравейте,

Не може да купувате fractional ETF-и. Сделката ви трябва да е за минимум 1 дял. Ако сте се насочили към такива ЕТФ-и, които следят индекса S&P 500, IUSA е около €33 за дял.

Части от ЕТФ-и могат да бъдат закупувани чрез Trading 212. За момента регистрациите на нови акаунти там са замразени, но предполагам, пв скоро ще ги възобновят.

Иван

Благодаря много за бързият и точен отговор.

Христо Костов

Здравейте,

Поздрави за систематично и достъпно представената информация.

1. Един въпрос на начинаещ в инвестирането в суровинни ETF: Имате ли конкретни наблюдения върху индексите, които съответните ETF да следят? Например, виждам, че повечето ETF следят Bloomberg Commodity Index (BCOM) или S&P GSCI (който има по-голям процент енергийни суровини). Аз лично съм се спрял на първия, заради по-голямата диверсификация, но задълбавайки, срещам и индекси като Optimized Roll Commodity Total Return Index или BCOM 3 month forward, чиито предимства вече са ми малко трудни за осмисляне.

Като цяло – според вас, кой от индексите би бил най-подходящ за начинаещ, целящ по-голяма диверсификация?

2. Относно конкретните ETF тикъри – спрял съм се на CMOD (по Bloomberg Commodity Index-a) vs WCOA (по Optimized Roll Commodity Total Return Index). Ползвам IB и намерих двата на BVME. Какво смятате за тези ETF-и? 🙂 Има ли нещо друго интересно от групата, което да е също UCITS-compliant и да може да се закупи през IB?

3. Би ли имало разлики в декларирането на притежание/продажби на суровинен UCITS-compliant ETF спрямо такъв, следящ акции на компании, например?

Димитър Ангелов

Здравейте!

1. Аз не инвестирам в подобни ETF-и и затова не мога да дам мнение за тях.

2. Може да проверите в justetf.com, както и в групи в reddit, които са специално за ucits etf-и. Информацията там е от опитни хора, които споделят без да крият нищо. Може да зададете конкретни въпроси, ще ви отговорят със сигурност.

3. Няма разлика в декларирането на тези ETF-и. Декларират се по същия начин, както и другите, които следят акции. Имайте предвид обаче, че от НАП нямат конкретен отговор на това как трябва да става декларирането в Приложение 8 на ЕТФ-ите – дали като акции или дялови участия в дружества. Затова всеки преценява за себе си като какъв тип да ги декларира. Пращал съм запитване към агенцията, връщат ми некомпетентен отговор. Други колеги също са го правили без резултат.

Васил

Благодаря за бързия отгово , ако не е нахално последен въпрос относно SXR8 и IUSA

1 .На XETRA обема на SXR8 е доста по малък от IUSA ( предполагам заради разликата в цените им )

– какво влияние би имало по ниския обем , притеснително ли е за ликвидността , по високи такси за поддръжка , тн

2. Къде се вижда допълнителния доход от акумулиращия дивидент – получаваме повече дялове или се отразява в доходността ? Защо инвестирате и в двата 🙂

3. Изменението , което виждаме в цените и на двата фонда от началото на годината е около 8 % а YTD Total return 3.85 % Не би ли трябвало продажната цена на фонда да следва изменението на цените на компаниите от идекса за този период 🙂

Каква е разликата между двете и къде е „ползата“от избирането на акумулиращия фонд вместо дистрибутирашия ( освен избягването на двойното облагане на дивидента )

Благодаря много , бъдете здрави !

Димитър Ангелов

Здравейте отново,

1. И двата ЕТФ-а са ликвидни, и двата са много известни и купувани. Може би сте прав, че iusa е по-атрактивен заради по-ниската си цена. Не трябва да имате никакво притеснение относно ликвидността, за който и от двата ЕТФ-а да изберете. Аз попринцип съм забелязъл, че iusa го закупувам по default от AEB, което е борсата в Холандия.

2. Не можете да видите отделно допълнителния доход от дивиденти при акумулиращите ЕТФ-и. Те автоматично се реинвестират и да, отразява се в доходността, това е и целта – дивидентите да се реинвестират за още по-голяма възвръщаемост. А е и голямо облекчение, тъй като не се налага да декларираме дивиденти, когато пазарим accumulating ETFs. Ако вземаме ETF с дистрибютиращ дивидент, то е необходимо да се декларира в годишната данъчна декларация в Приложение 8. Не дължим данъци, а просто трябва да декларираме. Аз пазаря главно SXR8, но понякога осреднявам цената с IUSA, тъй като не всеки път ми се иска да осреднявам с €330 минимум (толкова е в момента горе долу 1 дял). Има месеци, когато наблягам на някои акции, на други активи, знаете как е, средствата се разпределят, за да има максимална полза от тях и да работят на макс за нас :). Та, това е причината да вземам в редки случаи и IUSA в допълнение.

3. Въпросите ви са много логични :). Аз също си ги задавах преди време. Силно ви препоръчвам да прочетете статията ми https://angelovdimitar.com/колко-печелим-от-инвестициите-си/, където обяснявам как фондовете пресмятат официалните си статистики и защо идва тази понякога голяма разлика между официалния performance на фонда и разликата в цената. От статията ще разберете какво е NAV (Net Asset Value), както и много други формули за изчисление на доходността ни :). Смятам, че ще е много полезна за вас. Бих посъветвал да направите своите изчисления за това колко е върнал избрания от вас актив, в случая някой ETF, според ценовата разлика. Така най-истински ще добиете представа какво връща средно годишно според цената и какво може да очаквате. Все пак, цената е това, което ни интересува нас – на колко сме го купили и на колко е в момента. В материала, който ви посочих ще намерите отговорите, които търсите и начините за пресмятане на минала доходност, както и на бъдеща такава.

Ползата за избора между acc и distr ETF вече я споменах по-горе.

Благодаря ви за хубавите въпроси и пожелавам успех!

Васил

Здравейте, благодаря за полезната и систематизирана информация Искам да попитам защо предпочетохте да се фокусирате на ETFи следващи SP500 а не World market както и защо предпочетохте фондовете на Ishares вместо на Vanguard Търся съвети колебайеки се междu VWCE vs EUNL za All World и SRX8 ( SP500) Благодаря

Димитър Ангелов

Здравейте, избрах S&P 500 като основна инвестиция, тъй като растежа през годините, както и дългата му история (почти 100 години) съвпадат с моите критерии за дългосрочна инвестиция.

Споменатите от вас ЕТФ-и също са добър вариант. Трябва да имаме предвид обаче, че основните holding-и са също както и при S&P 500. Поради тази причина не съм инвестирал в тях, което в никакъв случай не ги прави лоша инвестиция. Напротив, супер са в дългосрочен аспект. Просто, ако трябва да говоря лично за мен, нямам възможност да се разпръсквам на много места, а и не смятам, че е редно някой да го прави.

Тъй като аз инвестирам и в отделни акции на компании, в биткойн, в други активи, ограничил съм ЕТФ-ите до няколко на брой, които купувам всеки месец.

Но ако решите да инвестирате във VWCE или EUNL, няма да сбъркате, ако това отговаря на дългосрочните ви цели.

Няма конкретна причина, поради, която да съм избрал iShares пред Vanguard. За мен и двете фирми са доататъчно сериозни и стабилни, като iShares, както знаете, е по-голямата. Фондовете и на двете компании, които следят индекси, се представят много добре и управляват активи на милиони хора по целия свят.

Мога да оприлича vanguard и iShares на VISA и Mastercard. Общо взето почти еднакви услуги, като едната фирма е по-голяма от другата и все пак си делят 1-вото и 2-рото място.

Поздрави и успех!

М.Христов

Привет,

имам един въпрос свързан с ЕТФ или по-точно с ДЗР за ЕТФ.

През изминалата 2020г. бях закупил ЕТФ (или ДЗР за ЕТФ) на име SPDR S&P Regional Banking ETF. Тъй като нямам спомен дали през 2020г. е имало поленцето CFD в еТоро, зададох и на тях въпроса и чакам отговор.

Въпросът ми е има ли как да разбера дали този фонд е ДЗР за ЕТФ или ЕТФ само и така да го нарека легален за закупуване от европейци (въпреки, че би трябвало да е било легално да се купи след като ми е верифициран профила и в него пише, че съм от България и би трябвало от платформата да са забранили покупко-продажбата му). Евентуално ако не е бил легален, което не ми се вярва, дали имате представа какво трябва да се направи и как да се опише в данъчната декларация?

Димитър Ангелов

Здравейте. Предполагам, че говорите за ETF-а с тикер KRE. Той се търгува на американската фондова борса доколкото виждам NYSE, съответно ние нямаме право да го пазарим.

Не знам дали сте закупили дял от него или ДЗР, това трябва с брокера да се уточни. Това е един от големите проблеми, които имаше eToro. Те позволяваха на европейски граждани да купуват VOO, VTI и други американски ETF-и. А попринцип ние нямаме право да притежаваме такива от 2018та година. Който до 2018та е купувал, те си остават и няма проблем, но след това вече е против регулациите.

От данъчна гледна точка също не мога да ви дам съвет как да процедирате. Не вярвам и някой да може да ви каже, най-малко пък от etoro. Така че действайте по свое усмотрение според мен или потърсете някого със същият казус за съвет.

Ясен Маринов

Още една страхотна и точно обянсена статия.

Искам да попитам, къде мога да намеря информация за доходността на съответните ETF-и. Информацията от „Performance“ секцията ли се явява доходноста на съответното ETF?

Нека да всемем за пример SXR8

В сайта https://www.boerse-frankfurt.de/en/etf/ishares-core-s-p-500-ucits-etf-usd-acc в секцията виждаме едни проценти, в https://finance.yahoo.com/quote/SXR8.DE/performance?p=SXR8.DE други и в официялният сайт съвсем други https://www.ishares.com/uk/individual/en/products/253743/ishares-sp-500-b-ucits-etf-acc-fund

Кое всъщност се явява доходност? Като смятам данните от boerse-frankfurt.de например, като, че ли тези Performance данни всъщност са разликата в цената в началното и края на съответните периоди. Да, то също е доходност ако се продадат дяловете но, нали имаме акумулираща и дивидентна доходност. Кога те се „акумулират/изплащат“ и кава е тяхната стойност.

Ще се радвам ако дадеш поянсения и на тези неща. Като си мисля, това може да е тема на съсвем отделна статия

Благодаря отново за всичката информация, която си споделил в този сайт.

Димитър Ангелов

Здравей отново! Понеже днес през деня набързо прочетох коментара и съответно набързо отговорих, позволих си да го редактирам с малко повече детайли :). Благодаря за хубавият въпрос, статия по темата следва и ще е интересна :).

Димитър Ангелов

Здравейте, от сайтове като yahoo finance и investing.com може да изкарате процентната възвръщаемост по години, да съберете стойностите и да разделите средно аритмитично. По този начин ще получите средната годишна доходност. Същото може да направите и с цената в съответната валута.

Но това е както се казва „отгоре“ и „набързо“. Тези сметки няма да са точни и ще се различават от най-съществените. Но все пак може да придобиете основна представа за това какво ни връщат активите.

По-съществените сметки трябва да се сметнат :). Има няколко варианта в зависимост от това дали разполагате с процентното връщане по години или пък само с цената по години.

Като цяло няма нищо сложно и със сигурност една от следващите статии ще е на тази тема. Ще посоча полезни калкулатори и формули, чрез които можем да смятаме.

Накратко, имаме Annualized rate of return, при който се взема предвид compounding-а. Той е по-подробен, смята се по-трудно, но ни дава осреднена стойност според периода, който изберем. Така можем да видим много точно колко е възвръщаемостта средно годишно.

Другият, по-опростен метод е Annual return, чрез който можем да погледнем възвръщаемостта само за 1 година например или пък за няколко, но без да включваме функцията на сложната лихва и също няма да имаме осреднена годишна цена, ако периодът е повече от 1 година. Вместо това, ще имаме Total return на инвестицията си за целият период. Което също е ок, ако това търсите :).

Също може да прегледате и в justetf.com, където има factsheet за ETF-ите. Ето например един: https://www.google.com/url?sa=t&source=web&rct=j&url=https://www.justetf.com/servlet/download%3Fisin%3DIE00B5BMR087%26documentType%3DMR%26country%3DDE%26lang%3Den&ved=2ahUKEwibss2r3JvvAhXm-SoKHUXXAycQFjABegQIBBAK&usg=AOvVaw08a_NXXQxl48BQ76tTYQeR

За акумулиращите ЕТФи няма данни кога се реинвестира точно дивидента. Той просто се акумулира. За отделните други фондове, които са distributing, незнам кога се изплащат точно, но предполагам е на тримесечие.

Доходността е appreciation-a в цената, в случая с SXR8, както и при акциите. Тук отново има compounded growth. Колкото повече държим, толкова повече печелим от растежа на цената.

Благодаря ви за този въпрос и определено ми дадохте повод да напиша една хубава статия по темата 🙂

Тихомир

Привет (отново)! 🙂

Объркан съм, тъй като виждам, че някои ETF-и се търгуват на различни борси.

Например, Invesco EQQQ Nasdaq-100 UCITS ETF Dist (EQQQ) се търгува на лондонската, френската, италианската, швейцарската и германската борса.

Като отида в IBKR акаунта си и търся по стикер (EQQQ), ми излизат опции за закупуване само от италианската (BVME), лондонската (LSE) и швейцарската (EBS).

Има ли значение от коя борса ще закупя дялове? И ако всеки път купувам от различни борси, реално едни и същи дялове ли купувам или са различни?

Ако не бъркам, цените са едни и същи, само че валутите са различни. И също ако не бъркам, след BREXIT ако купувам от лондонската борска, при капиталова печалба тя ще се облага с данък, нали така?

Но, мисълта ми е по-скоро, при всички случаи едно и също нещо ли купувам или има разлика?

Димитър Ангелов

Здравейте отново 🙂

Няма място за притеснение! Аз бих препоръчал да закупите този ETF от немската XETRA. Аз оттам купувам моите ETF-и. Борсата е ликвидна и поръчките се изпълняват бързо. Естествено, може да закупите и от друга европейска борса. Разликата може да е в комисионната, която ще заплатите. При Италианската борса може да е малко по-скъпо. Ако на Xetra e 1.25 евро, на Италианската BVME може да е 2 евро. Не е голяма разликата. Може да закупите и от Холандската Euronext, чиито тикер е AEB (код на борсата в Интерактив Брокерс).

Погледнете статията за Интерактив Брокерс. Там ще намерите секция, в която обяснявам подробно със скрийншотове как да пренасочим поръчка към конкретна борса. Използва се iBot. Написал съм и командите, които се пишат, за да се изпълни поръчката.

Накратко, за да си купите например 1 дял от EQQQ правите следното:

1. Влизате в iBot

2. Пишете Create buy limit order for EQQQ

3. Избирате EQQQ BVME.ETF

4. Тук вече ще промените борсата, ако искате. Командата е следната, за да бъде закупен ЕТФа от Xetra: set destination ibis2

5. Указвате какво количество искате да закупите: set quantity 1

6. Указвате цената (limit price), на която искате да закупите чрез командата: set limit price 265

7. Потвърждавате поръчката с команда: submit order

Може и вместо лимит поръчка да направите маркет такава, да се закупи на момента, както прецените. Аз попринцип препоръчвам limit поръчки, защото цената, която се вижда в момента на екрана ви не винаги е актуалната, има закъснение.

Не закупувайте от лондонската борса, ще трябва да се плащат данъци след това, няма смисъл след като имаме алтернативи да не го правим.

От всички борси купувате един и същ актив, а именно EQQQ, който следва индекса NASDAQ 100. Едно и също е дали от Холандската или Немската борси, все е EQQQ.

Поздрави и успех!

ВЛ

Здравейте,

Бихте ли казали дали има европейски ЕТФ който следва Насдак ??

Димитър Ангелов

Здравейте,

Такива са EQQQ и SXRV, които са достъпни на XETRA например.

Емил

Прекрасна статия, Митко!

За мен лично най-полезна беше информацията за данъчното облагане. Всички платформи и компании за финансов мениджмънт описват надълго и нашироко как се правят инвестиции, къде да си сложиш партие и т.н. (често карайки те да инвестираш в нещо, което ще им донесе приходи на тях, а ти ще имаш някакъв неадекватен ритърн), но няма кой да ти каже ся тези приходи как ще ги декларираме, какви данъци ще плащаме и т.н. Не знам, сигурно очакват и за данъчен съветник да си платим.

Моята молба е, ако имаш възможност, да пратиш някой линк, към законите където се описва какво и как трябва да се декларира като данъци при търгуването на ETF-и и индивидуални акции.

Другият ми въпрос е – да кажем, че имаме акумулиращ UCITS ETF и както казваш го търгуваме на Trading 212 платформата, където прилагат СИДДО. При получаването на дивиденди, разбирам, че платформата сама ще удържи данъка. Въпросът ми е този дивиденд и съответната удръжка къде ги декларираме в данъчните декларации.

Благодаря отново за супер статията!

Емо

Димитър Ангелов

Здравейте!

Попринцип избягвам да давам данъчни съвети, тъй като аз самият не мога да твърдя, че съм на 100% запознат с данъчните закони касаещи акциите. За съжаление, дори и да си помисля, че съм запознат, те са толкова неясни на места и може да се тълкуват по повече от един начин. За още по-голямо съжаление, данъчните служители са по-некомпетентни в това отношение дори и от тепърва започващи начинаещи инвеститори :).

Ще споделя набързо какво според мен трябва да се прави на този ред. Понеже въпроса за данъците не веднъж е повдиган тук и виждам, че интереса е голям, ще се постарая през идните седмици да обособя една тема, в която да цитирам някои закони и да внеса яснота по въпроса кое и как да направим.

Както споменах по-горе, аз не съм спец в тази област и винаги препоръчвам консултация с някой счетоводител, който е правил тези операции. Но също имайте предвид, че нещата хич не са сложни, когато веднъж видите как се правят. Всичко става онлайн, включително и самото плащане, ако имате онлайн банкиране.

И така, накратко, ако искате да декларирате само притежание на акции и ETF-и, то трябва да попълните Приложение номер 8 към годишната Данъчна Декларация (ГДД). Не дължим данък, когато декларираме притежание на активи. Това е само информативно деклариране, ако мога така да го нарека.

Ако през годината сте продали акции и ETF-и и имате капиталова печалба, то данък се дължи за тези активи, които са изтъргувани на НЕ европейски регулирани пазари. Тоест, ако сте закупили акции на Tesla от NASDAQ или на някоя друга компания от NYSE например, и след това сте ги продали на печалба, то дължимият данък е в размер на 10%, ако имате попълнена СИДДО формата при брокера си (W8-BEN).

За ETF-ите, тък като ние като европейски граждани имаме право да закупуваме само UCITS etf-и, не дължим данък капиталова печалба. Не дължим и данък дивидент, тъй като дивидента се удържа при първоизточника и парите от дивидентите идват при нас след данък. Тоест, ако купувате ЕТФ-и от европейски борси (Xetra, Euronext и т.н.), при продажба и реализиране на капиталова печалба, данък не се дължи. По същият начин е и с акциите. Ако купувате акции от европейски регулирани пазари, не дължите данък печалба, ако продадете. Също не дължите и данък дивидент, тъй като той ви е минимум 10% и е удържан преди да ви се изплати. По закон в БГ дължите 5% данък върху дивидентите, но както вече стана ясно, на нас ни удържат минимум 10%, т.е. тези проценти покриват минимум изискването от 5%. Но не очаквайте някой да ви връща разликата :). Необходимо е единствено да декларираме в Приложение 8 какво имаме като активи, това е.

При акумулиращите дивидента ETF-и няма логика да се декларират дивидентите. Аз не смятам, че трябва да се декларират.

Относно акциите търгувани на американските фондови борси, както казах, данъка печалба е 10% и се попълва Приложение номер 5 от ГДД.

Ще се опитам да оформя нещо, което хем да не е много дълго и сложно, каквито са законите, хем и да хвърля достатъчно информация по темата. Пак казвам, хубавото в случая е, че можете да го направите и сами. Не е сложно, нито пък е трудоемко.

Винаги съм казвал, че декларирането и плащането на данъците е въпрос на личен избор как това ще стане – дали чрез счетоводител, дали сами ще го направите, дали някой приятел ще ви помогне. Има и много хора, дори смятам, че са по-голямата част, които изобщо няма да декларират дяловете си, нито да платят данък. Но всеки сам си решава. Едно обаче трябва да е ясно – не позволявайте данъчните въпроси да стоят пред инвестиционните ви планове. Помислете първо и се концентрирайте в инвестициите си. Данъците, както ще ви стане ясно, се плащат лесно и нещата са рутинни, когато са вече направени веднъж. Като приятелски съвет мога да ви кажа да теглите редовно отчети и да следите какво притежавате. Така ще ви е по-лесно, когато дойде време за деклариране. Иначе ще трябва да се връщате с месеци назад, да гледате какво сте правили и това ще изяде много от времето ви, а по-ценно от времето ни няма :). Така че, следете си нещата регулярно, например веднъж в месеца, за да не се лутате после наведнъж в края на годината.